WEEKLY REPORT 01

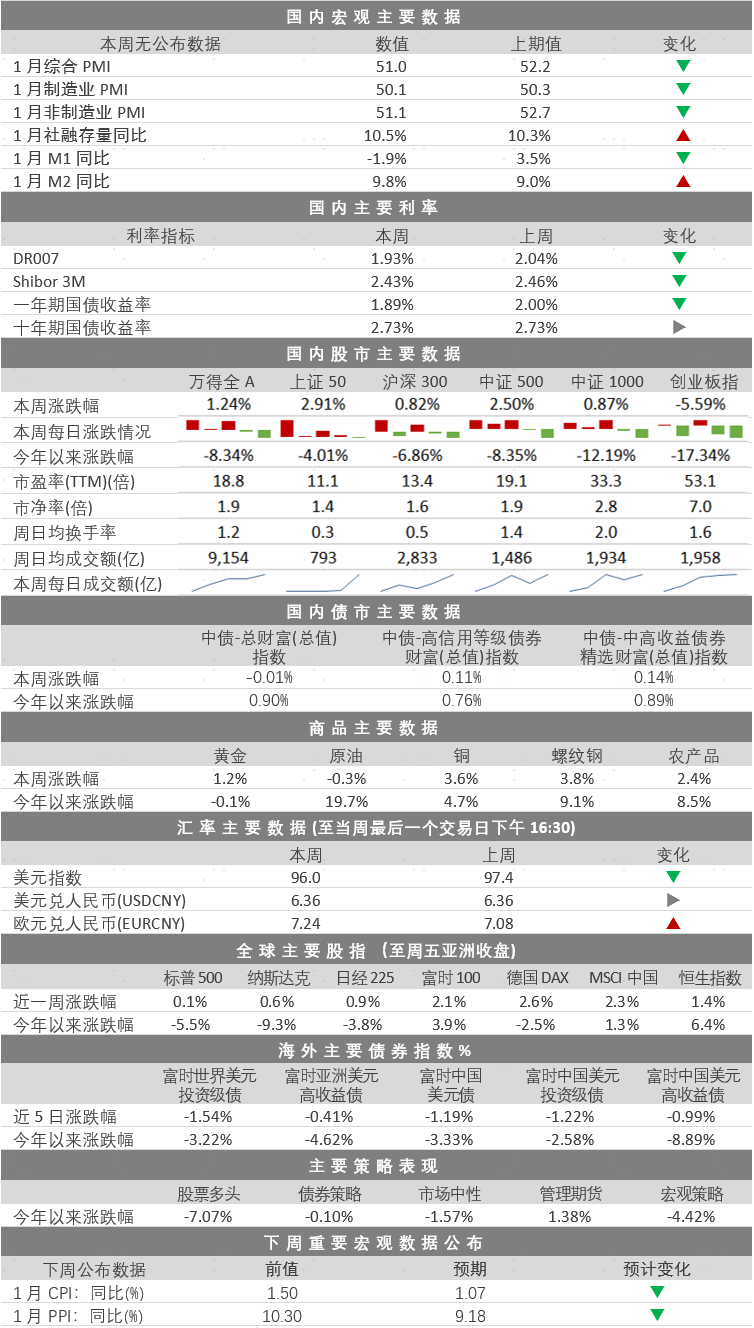

一周数据纵览

WEEKLY REPORT 02

WEEKLY REPORT 02 资产配置建议

WEEKLY REPORT 03

WEEKLY REPORT 03国 内 宏 观

❏ 重点数据解读之PMI

1月制造业PMI小幅回落0.2个百分点至50.1,连续第三个月位于扩张区间。产需方面,生产指标下降至50.9,是整体PMI下滑的最主要拖累,新订单指数继续下滑至48.4,内需仍然低迷。出口方面,新出口订单指数小幅改善0.3个百分点至48.4,依然处于收缩区间,未来我国出口下滑压力较大。价格方面,1月商品价格反弹,主要原材料购进价格和出厂价格分别录得56.4和50.9,集体重回扩张区间,涨幅较快的以石油和黑色系商品为主。

❏ 重点数据解读之金融数据

1月社融存量同比增速回升至10.5%,政府债发行提速,“宽财政”作用体现。从社融增量分项来看,新增社融超6万亿,较去年同期高出近1万亿,主要推动力量是政府债净融资的同比大幅多增,稳增长政策发力。信贷方面,居民中长贷萎靡,企业票据融资与中长贷均同比多增,信贷结构边际改善却仍欠佳。总体来看,“宽信用”步伐并不快,私人部门融资需求不足的情况下,信用扩张的可持续性仍待验证。

1月M1同比录得-1.9%,罕见出现负增长,春节错位和地产销售偏弱为主因。

WEEKLY REPORT 04

海 外 市 场

❏ 宏观方面

美国通胀再超预期,1月CPI同比跳升至7.5%,继续创下1982年来最高水平,核心CPI亦环比上行0.6%;具体来看,上涨较快的商品集中在生活必需品(食品、果蔬),供给瓶颈影响的商品(二手车和汽车零部件)和房屋租金这三大项。就业方面,1月美国新增非农就业人数录得46.7万人,超市场预期,美国1月失业率为4%,仍处于历史低位,同时劳动参与率和平均时薪均继续上行,显示美国当前已基本实现充分就业。

❏ 欧洲方面

1月欧元区制造业PMI为58.7,创近半年以来最高值,制造业复苏趋势延续。当前欧洲供应链问题逐渐缓解,但企业仍然面临高通胀导致的成本上行压力,可能导致出现恢复程度不均的现象。

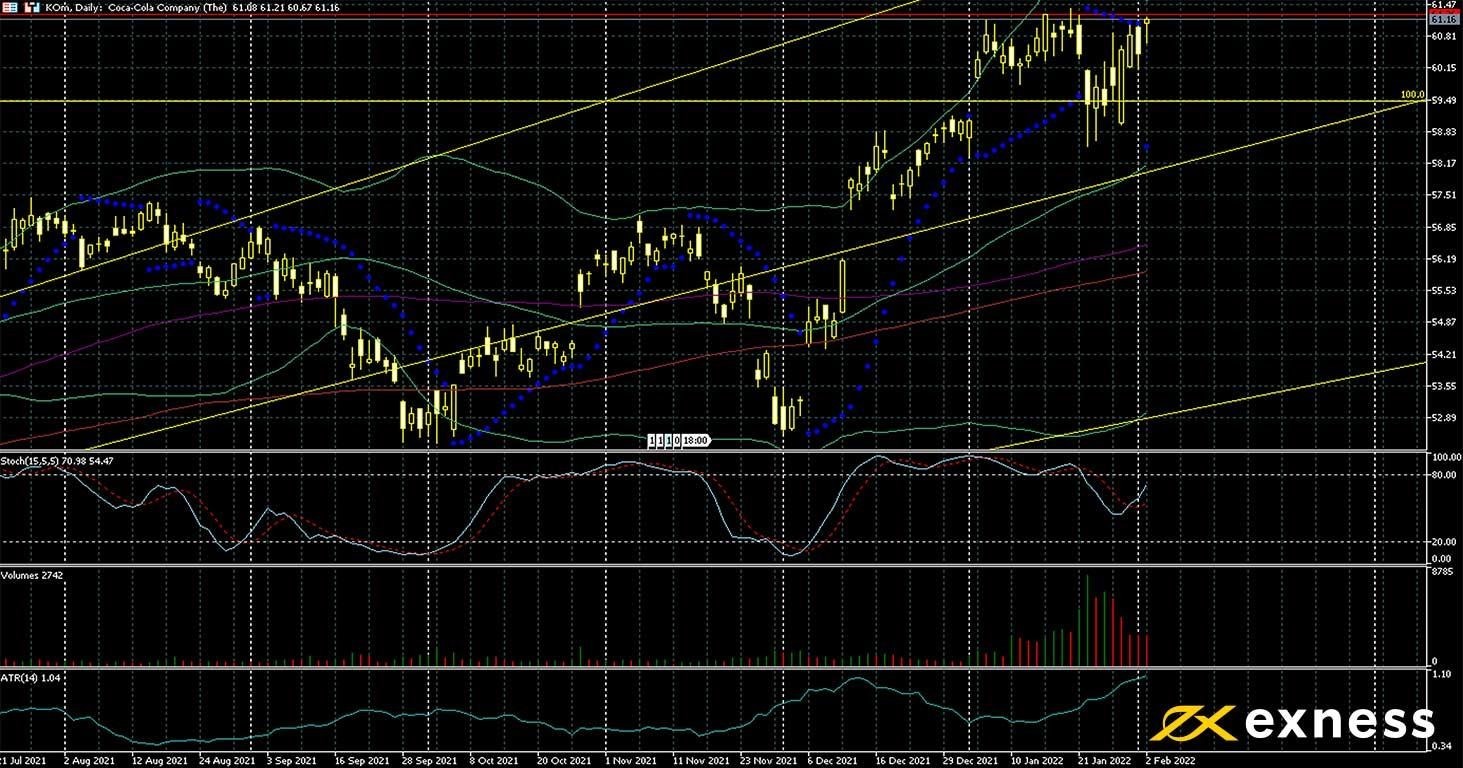

❏ 资本市场方面

本周全球重要指数普涨,欧洲市场表现突出,英国富时100指数和德国DAX指数涨幅均超过2%,美股微涨,标普500指数和纳斯达克指数涨幅均在1%以内。美股行业方面,本周材料行业上涨2.7%,拔得头筹,金融、工业紧随其后,而公共事业跌幅超2%,表现垫底。债券市场方面,本周高收益债和投资级债集体下跌,投资级债跌幅更深。

WEEKLY REPORT 05

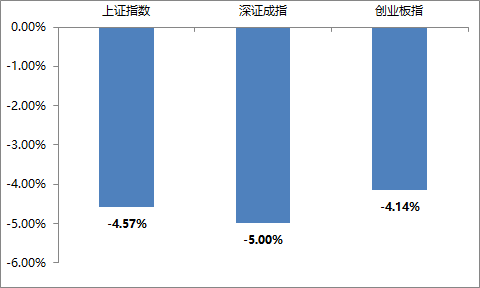

国 内 股 市

本周,A股市场放量上涨,万得全A指数上涨1.24%。除创业板下跌较多外,股指悉数上涨,上证50、中证500指数领涨;其余指数均未跑赢大盘。市场活跃度上升明显,万得全A周日均成交额为9154亿。风格上,本周价值风格显著占优,大盘/小盘相对均衡。

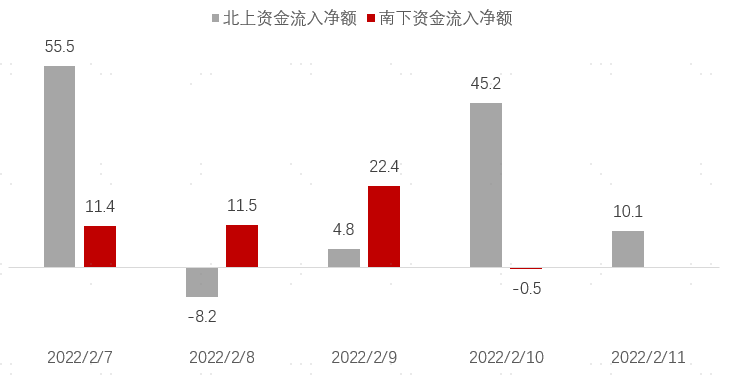

北向和南向交易方面,北向资金在当周总体净买入107亿;南向资金全周共净买入44亿。A股本周净流入63亿。

从外资十大成交活跃股来看,外资净买入规模前三名分别为中国平安、紫金矿业、招商银行,净卖出规模前三名的个股是隆基股份、药明康德、宁德时代;行业偏好上,从Wind一级行业来看,外资主要增持金融,主要减持医疗保健和工业板块。

图:陆港通交易情况(亿元,RMB)

数据来源:Wind,诺亚研究

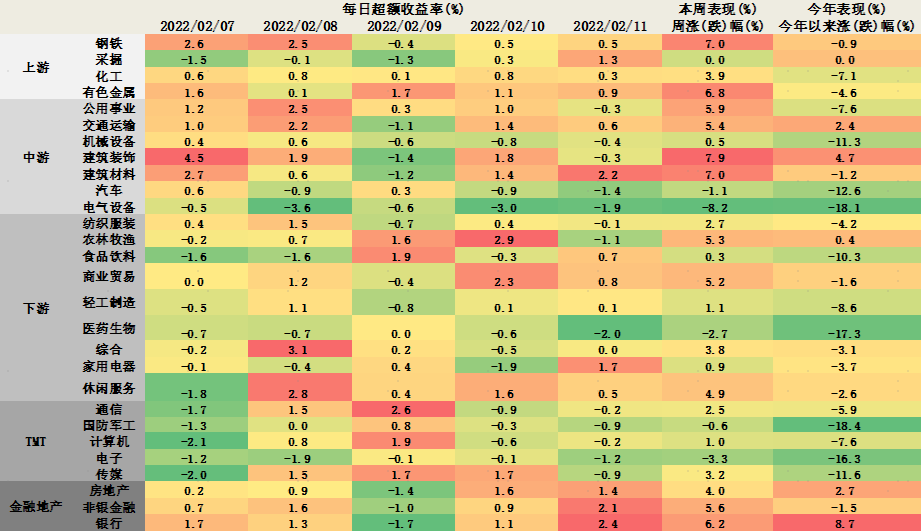

行业层面,整体来看,本周中上游行业和金融地产类整体表现较好,其中建筑材料、建筑装饰、钢铁、有色金属涨幅达到7%以上,银行和非银金融次之,涨幅达到6%左右。电气设备本周领跌,跌幅达-8.2%,医药生物和电子行业的跌幅也在-3%左右,延续了开年来下跌的趋势。从行业的超额收益看,上游的化工和有色金属连续5个交易日都获得了超额收益,中上游的钢铁、公用事业、交通运输、建筑材料,下游的休闲服务,金融地产的房地产、非银金融、银行获得了4个交易日的超额收益。

图:本周行业超额收益热力图

数据来源:Wind,诺亚研究

WEEKLY REPORT 06

国 内 债 市

公开市场操作方面,由于央行不再续作春节前的逆回购资金,本周央行净回笼资金8000亿。但从资金面角度看,DR007本周继续下降,从周初的2.13左右下降至周末的1.99左右,低于央行7日逆回购利率2.1,说明市场上流动性依然较充沛。

长端利率方面,周五在超预期社融数据公布后,国债收益率从2.73附近抬升至2.8。

我们认为,在“稳增长”政策明确的当下,央行在货币政策端由“宽货币”向“宽信用”传导的意图明显。但从一月份的数据看,目前宽信用仅仅停留在前期短贷冲量和政府信用主导的拉动阶段,实体经济并未跟进。因此在天量信贷的短暂数据扰动后,随着银行开门红过去,未来信贷增长料重新回落,长端利率下行趋势不变。

❏ 本周信用风险事件

1.阳光城集团股份有限公司主体及债项信用等级由AA+调降为BBB,评级展望维持负面。

公司盈利能力显著下降,对债务偿还缺乏有效保证,偿债能力明显下降。2月10日,公司发行的中期票据“21阳光城MTN001”展期,违约金额0.41亿元。

2.云南水务投资股份有限公司主体及债项信用等级由AA+调降为AA,评级展望为负面。

公司利润亏损规模扩大,负债水平持续处于高位,自身融资空间有限。1月27日,因2笔融资租赁和1笔银行贷款诉前保全,公司持有“钱江生化”股份超90%被司法冻结,公司信用记录进一步恶化,或对公司的融资环境和偿债能力带来不利影响。

WEEKLY REPORT 07

商 品 市 场

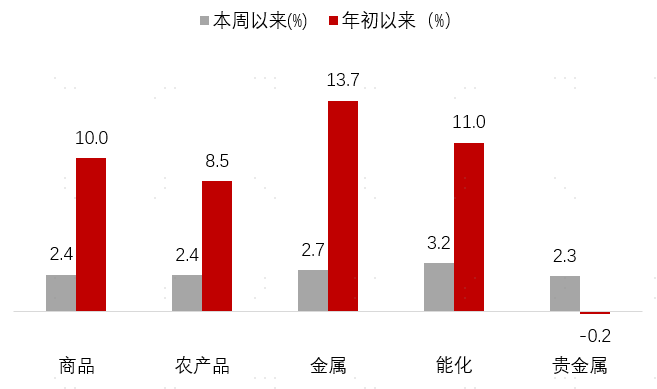

图:本周商品数据

数据来源:Wind,诺亚研究

本周商品市场全面上涨,各品类上涨幅度相差不大。其中能化领涨,涨幅达3.2%;金属次之,涨幅达2.7%。国内稳增长政策加快前置发力,海外经济保持复苏,对商品基本面形成支撑。对加息幅度和次数的预期分歧可能会对大宗商品走势带来新的扰动。

WEEKLY REPORT 08

汇 率

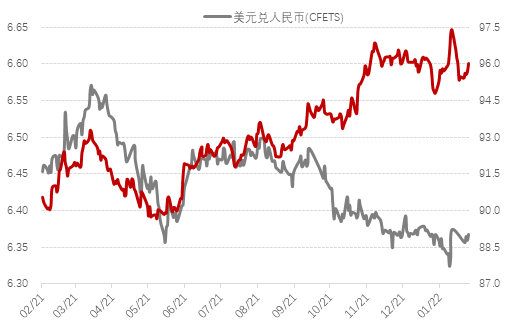

近两周,美元指数从高点急速回落,随后缓慢震荡上行,主因是欧洲央行和英国央行均发出紧缩信号,受欧元阶段性走强影响,美元指数被动走弱,截至周五,美元指数来到96.0。人民币汇率方面,近期为国内宏观数据真空期,汇率走势更多受外围环境被动影响,本周美元兑人民币汇率收于6.36,与上周基本持平,人民币兑欧元小幅贬值。

图:美元与人民币走势

数据来源:同花顺,诺亚研究