《投资者网》曹璐

编辑汤巾

“流水不争先,争的是滔滔不绝。”《道德经》中这句话讲述了后劲要足、细水长流、连绵不绝的重要性。这种思维对于竞争愈发激烈的公募基金行业也非常适用。

近年来,“炒股不如买基”的观念开始受到认可,多数公募基金凭借着专业的管理能力和强大的投研实力强势“吸金”。而具有中外雄厚实力背景加成的国投瑞银基金公司(下称“国投瑞银”)却声量渐低,不仅遭遇指数产品清盘的尴尬,还要面对权益类产品业绩承压、规模增长缓慢,以及人才动荡等问题。

当下,面对持续扩大的基金市场、越来越激烈的竞争环境,国投瑞银的这些问题能否得到改善,并重拾昔日位置呢?

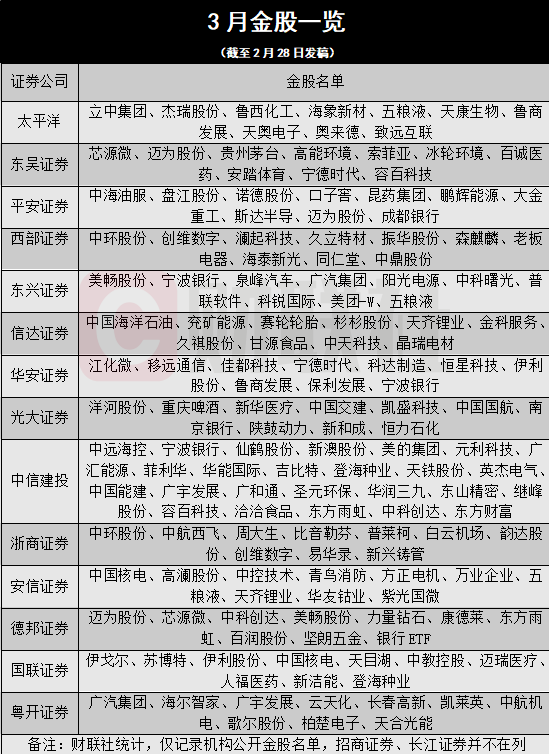

01

业绩承压规模缩水

作为工具型产品,指数基金近年来因持仓透明、分散风险、成本低廉等多重优势,成为了市场青睐的热门产品。但随着虎年行情震荡,一些指数型产品的规模不仅受到冲击,甚至“被迫”清算。

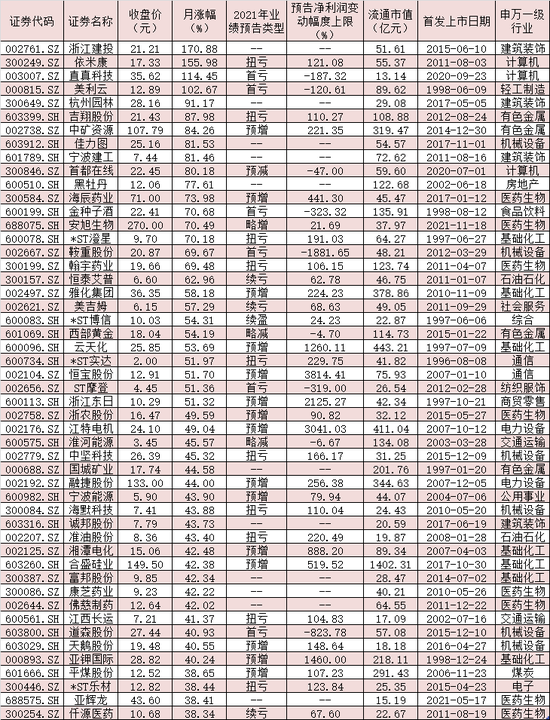

作为境内首只全市场消费行业指数基金,国投瑞银中证下游日前已经结束清算流程,正式退出市场。Wind数据显示,该基金成立于2010年,是以产业链系列布局为契机所研发的创新型产品,成立以来累计回报率为131.7%。

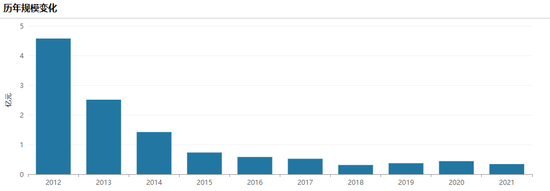

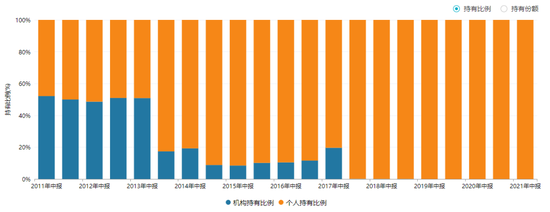

值得注意的是,从近十年的表现来看,国投瑞银中证下游似乎又是一个“出道即见顶”的案例。Wind数据显示,2011年至2013年6月底,该基金的资产规模维持在4亿元以上,机构投资者持有份额占总份额比重在50%左右。

随着机构投资者的赎回,国投瑞银中证下游的资产规模也在逐步减少。自2018年以来,该基金的资产规模已经跌破5000万元的“警戒线”,并最终于2022年1月进入财产清算程序。

国投瑞银中证下游规模变化情况

国投瑞银中证下游持有人结构情况

数据来源:Wind

通过梳理国投瑞银旗下权益类产品的规模情况(不同份额合并计算)发现,低于1亿元的“迷你”基金还有国投瑞银新丝路、国投瑞银招财、国投瑞银创新医疗、国投瑞银信息消费、国投瑞银研究精选等。

业内人士表示,清盘是成熟资本市场的体现,也是市场选择的结果,除了机构客户可能因需求变化赎回之外,也有缺乏长期业绩表现导致投资者离场的原因。此外,产品间竞争加剧,如果竞争优势不突出,加之后期持续募集的能力不足,就容易导致清盘。

Wind数据显示,截至2022年2月25日,国投瑞银旗下有数据的权益类产品共有57只(不同份额分开计算),仅有4只产品年内回报为正;7只产品今年以来净值增长率下跌超过10%。

上述“迷你”基金今年以来的回报率均为负数,其中,受医板块集体下跌的影响,国投瑞银创新医疗净值增长率大幅回撤,年内下跌13.28%,在2218只同类可比的基金产品中排名第2016位。

02

高管动荡人才流失

近年来,基金经理已成为投资者选基金的一项重要考量因素,实力出色的基金经理更是深受投资者青睐。对公募基金而言,人才是最核心的资源,明星基金经理对公司的发展起到重要的作用。

不过,国投瑞银的人才流动相对较大。Wind数据显示,自2020年至今,国投瑞银旗下先后离职的基金经理有13位之多,数量在全市场排名第三位;其中,有7人是在公司任职时间超过5年的“老将”。

国投瑞银现有23位基金经理,基金经理从业年限不足三年的“新生代”有9位,占比近4成。其中,从业时间最长的是綦缚鹏,这也是国投瑞银旗下唯一一位任职年限超过十年的基金经理。

资料显示,他管理着4只基金产品,除了国投瑞银远见成长是偏股混合性基金外,国投瑞银瑞利、国投瑞银瑞源、国投瑞银招财均是灵活配置性基金。在投资能力上,綦缚鹏与同类优秀者还有不小的距离。

Wind数据显示,截至今年2月25日,上述四只基金产品今年以来的净值增长率均为负数,同类排名均在200名至500名之间;而在管理超过三年的产品中,表现最好的国投瑞银招财近三年的累计回报为147.84%,同类排名第183位。

除了基金经理的流失,国投瑞银的高管变动情况也不少。2020年以来,公司先后有张南森、袁野、刘凯等三位副总经理离职;2021年7月,任职7年有余的叶柏寿也宣布离任,由国投泰康的总经理傅强接任。

业内普遍认为,随着公募基金公司大扩容和大资管时代的到来,公募核心投研人才的争夺战也愈演愈烈。基金经理是基金公司最重要的人力资源,如何留住人才是基金公司管理层重要的课题。

一位基金分析人士对《投资者网》表示,投研人才的稳定性是基金公司在发展过程中需要重点关注的核心问题,只有好的投研人员沉淀下来,才能组建专业稳定的投研队伍,从而有好的投资文化传承和发展,这是在竞争日益激烈、马太效应凸显的行业环境中寻求突围的关键步骤之一。

03

产品规模仍待提升

事实上,国投瑞银也曾辉煌一时,甚至凭借产品创新受到市场瞩目。

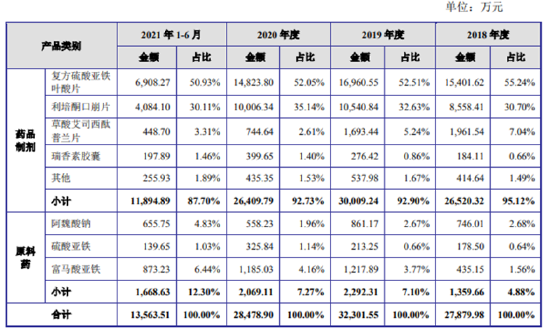

公开资料显示,国投瑞银是中国第一家外方持股比例达到最高上限(49%)的合资基金管理公司,前身为成立于2002年6月的中融基金公司,2005年6月8日由国投泰康信托有限公司和瑞银集团(UBS AG)强强联合共同成立。

在实力雄厚的中外股东支持下,国投瑞银早期曾展现出快速发展的态势,仅在2007年,该公司公募规模就从一季度末的88亿元增长至三季度末的467亿元。同时,凭借投研实力,公司还推出了国内第一只封闭分级基金、第一只指数分级基金、第一只行业指数基金、第一只白银期货LOF基金等多只创新型产品,受到市场的广泛关注。

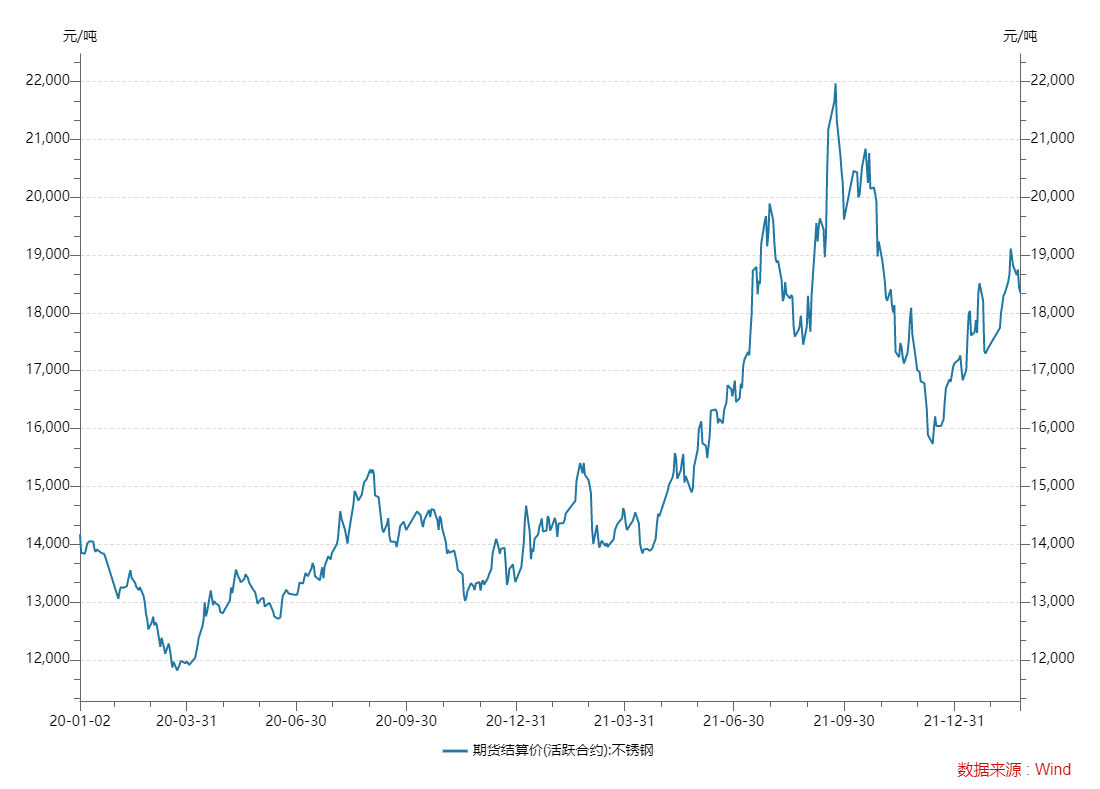

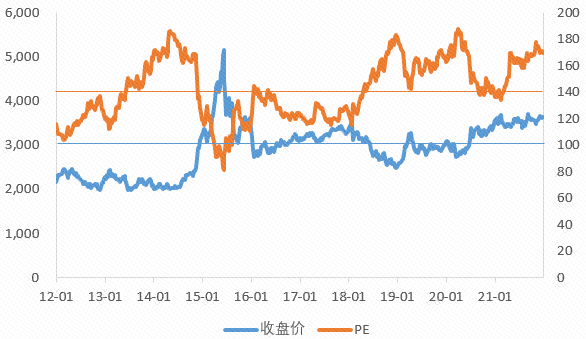

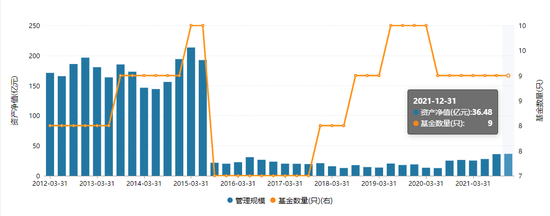

然而好景不长,国投瑞银的规模在这十年之中始终在500亿元以下徘徊,直到2015年二季度冲上千亿元后又随着市场回调再次转头直下,甚至在2018年三季度末跌破600亿元,非货币资产规模不足300亿元。

值得注意的是,国投瑞银基金的权益类基金规模在这期间出现“断崖式”下跌。仅以股票型基金而言,股票型基金的规模由2015年6月底的192亿元跌至2015年9月底的22亿元,而后长期在40亿元以下低位震荡。截至2021年末,这一数字为36亿元,远低于197亿元的同业平均数。

国投瑞银基金股票型基金规模变化

数据来源:Wind

对于这一差距背后的原因,具有数年基金投资经验的个人投资者陈先生表示,首先,权益投资能力历来被视为基金公司的核心竞争力,业绩表现会是首要考虑条件;其次,国投瑞银旗下的股票型基金只有9只,且多为指数型产品,这类产品的差异更多体现在基金公司整体实力和投资运作管理的精细化运营方面,所以会倾向于选择投研实力强劲、产品线布局完备的大中型基金公司。(思维财经出品)■