尊敬的持有人:

见信好!

3月17日,中庚基金发布三则公告,中庚价值品质基金、中庚价值先锋基金自3月18日起开放日常申购(即中庚价值品质恢复正常申购,中庚价值先锋单日申购无上限限定)。同时,上述基金的三位基金经理将信心自购(自2022年3月18日(含)起十个交易日内),其中丘栋荣将申购中庚价值品质基金不低于1500万元、陈涛将申购中庚价值先锋基金不低于500万元、曹庆将申购中庚价值先锋基金不低于200万元。(注:详情请查阅相关公告)

这是经中庚基金管理层、投资团队审慎思考后做出的决定,主要原因在于:经过近期的深度回调,无论A股还是港股,从基本面、估值、政策等多重因素叠加下,权益资产的吸引力进一步提升,为低估值价值投资策略创造了绝佳的投资机会。依托于低估值价值投资策略体系,我们有信心通过正确地承担风险,为持有人构建基本面低风险、低估值、高性价比的投资组合,以获取可持续的超额回报。

基本面风险释放充分,权益资产系统性机会提升

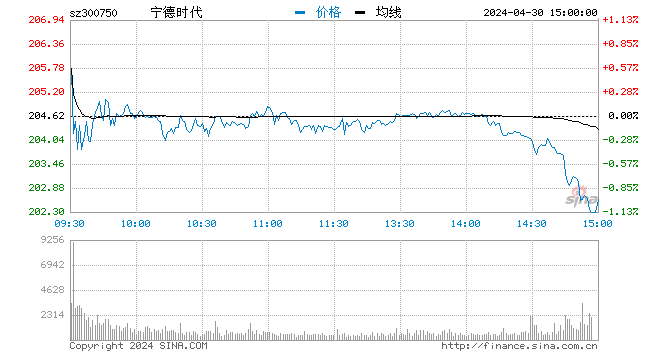

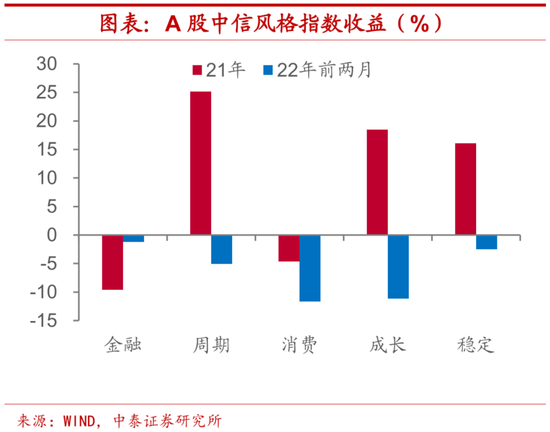

3月以来,美联储加息预期落地以及背后的全球流动性收紧、地缘冲突带来的全球权益与商品定价波动、以及国内新冠疫情反复,受短期因素和恐慌情绪影响,A股、港股迎来深度回调,权益市场各大主流指数大幅下跌,风险释放较充分。估值方面,以中证800为代表的股权风险溢价已经超过1倍标准差,市场整体的风险溢价水平具备较强的吸引力。

与此同时,3月16日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。强调“稳增长”维持一定力度,保持经济运行在合理区间。此次会议给了市场一颗定心丸,进一步强化了对中国经济健康发展的长期态势、以及共同维护资本市场稳定发展的决心。

我们认为,从经济基本面看,在经济小周期和地产风险释放的双重背景下,国内将进一步发力货币政策、财政政策、产业政策,随着这些政策的实施,国内经济有望反弹。

总体来看,当前市场基本面风险释放充分、估值回落至相当有吸引力的水平、政策扶持力度加大,权益资产的性价比和吸引力进一步提升。因此,我们认为,当前市场的投资机会,已经由我们之前判断的结构性机会转向系统性机会。但是,依然要警惕一些高估值、高风险的资产。

借助本次中庚价值品质、中庚价值先锋基金的恢复正常申购的契机,我们再次向您就这两只产品的基本情况以及我们的最新运作思考做个分享。

中庚价值品质基金:战略性看好港股系统性的投资机会

中庚价值品质基金是一只混合型基金,可投资股票资产比例为60%-95%,其中可投资于港股通标的股票占股票资产的0%-50%。这只基金于2021年1月19日成立,当时正值低估值策略被市场风格偏离至极致的至暗时刻,以机构抱团的高估值成长风格与深度价值风格之间的估值分化几乎达到了历史100%的分位。然而,当时我们认为,市场极端的结构性行情给低估值策略创造了绝佳的投资机会,让我们有机会构建近5年以来估值最低、基本面风险较小、具备持续成长能力的投资组合,未来有望获得较高的预期回报。

港股方面,我们在一年前就坚定看好港股中价值股的投资机会,即便是港股整体处于一个大熊市环境,尤其以互联网、科技、医药等为代表的成长股调整非常大。但是我们持仓的港股中的低估值价值股,仍然为投资组合带来了正贡献。

当前市场环境下,我们战略性看好港股中的成长股、价值股以及部分互联网公司的系统性机会。主要原因在于:

首先,估值方面,经过持续调整后,港股中以互联网、科技、医药为代表的成长股估值回落至一个相当有吸引力的水平。其中恒生科技指数中的多只成分股回撤超80%,一些龙头公司估值回落至个位数水平。随着基本面风险的降低、估值更加便宜,能很好地满足低估值价值投资策略的选股标准。

第二,基本面得到持续改善,比如互联网公司。1)行业需求包括核心需求不断增长,比如娱乐、消费、社交等,同时货币化能力和变现能力持续提高;2)监管的政策约束了行业过度扩张,限制了公司的资本开支尤其是跨领域、跨行业的资本开支,让整个行业的竞争格局得到明显改善。同时,让这些企业更加审慎地对待资本开支、更加专注于自己的核心主业,盈利能力和造血能力持续提升;3)由于估值的回落,从高估值背景下的扩张到低估值背景下的收缩,投资回报率有望显著提升,龙头公司从大额的资本开支和投资性的现金流,转换到正向的经营性的现金流。

第三,交易层面,由于海内外政策的影响,海外资金撤离和南下资金流入缓慢,导致股价大幅回落。但是,这些政策的负面因素正在消除,不论海外还是国内的监管政策可能已经见顶,所以交易层面风险得到充分释放。叠加政策呵护,中美互信政策,在金融领域上的合作加强,以及内部政策的稳定,在交易层面十分利好。

总体而言,对于整个港股市场,我们从去年的结构性机会转为战略性的系统性机会。看好港股中的价值股、以互联网、科技、医药为代表的成长股等系统性的投资机会。同时,我们依然看好A股中的大盘价值股(如金融、地产)、能源及资源类公司、中小盘价值股等。

中庚价值先锋基金:深度挖掘低估值成长股

中庚价值先锋基金是一只股票型基金,于2021年8月20日成立,股票仓位占比85%-95%。这只基金基于低估值价值策略,坚持低估值价值成长子策略,致力于全市场发掘成长潜力较强且具备估值优势的价值成长型公司来构建股票组合,兼顾低估值和成长因子,希望能较好地控制回撤的同时保持成长策略的进攻性。

成立之初,结合当时的市场环境,中庚价值先锋基金采取了相对积极的建仓策略和小步快跑式的建仓节奏。同时,基于产品的定位和投资目标,并在后续的运作中维持了较高的股票仓位配置。

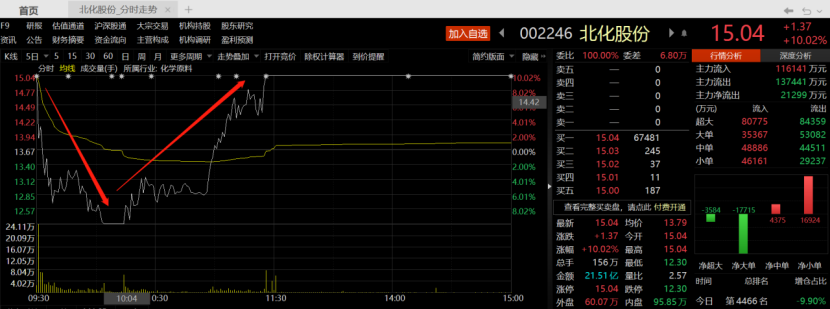

经过近期市场的快速调整,从我们的策略出发,可选择的股票越来越多,机会正在从结构性转变为系统性,更为难得的是我们有机会在保持较低估值和较高增长潜力的前提下,把组合质量进一步提高,买到更好的公司,做到“又好又便宜”。

在当前市场环境下,我们将积极捕捉A股中低估值成长股的投资机会。选股方向上更加关注具备弱周期、基本面风险低、相对低估值、低预期、潜在高增长、较高反转可能性的个股。同时,对于市场交易拥挤、估值高位且与经济基本面关联度较大的行业及个股保持谨慎。

目前,我们重点看好的行业包括计算机、风电设备、电子、高端制造、材料、汽车零部件、建材、机械、养殖等。我们的目光始终聚焦于中长线的投资性价比,希望投资者和我们一样保持耐心,我们相信只要坚持初心,一定会获得不错的回报。

跨过寒冬,春天已经来临!在2022年这个春意涌动、蓬勃生长的美好季节,我们期待通过这封信与您坚定拥抱春天的信心。展望未来,坚持低估值价值投资策略的初心不变。未来的投资旅程,我们仍将坚定秉持低估值价值策略体系,保持策略体系的不断进化与成长,竭力为持有人正确地承担风险赚取可持续的超额收益。

中庚基金

2022年3月17日

风险提示:基金管理人承诺依照诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现。投资者投资基金前应认真阅读基金合同、招募说明书等法律文件,了解拟投资基金的风险收益特征,并根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相匹配。