作者|祁和忠 曹甜

作为国内首批养老目标基金之一,富国鑫旺稳健养老基金成立于2018年12月13日。当时,养老目标基金属于创新产品,承载着为老龄化社会养老金不足提供解决方案的重任,颇受业内外关注。

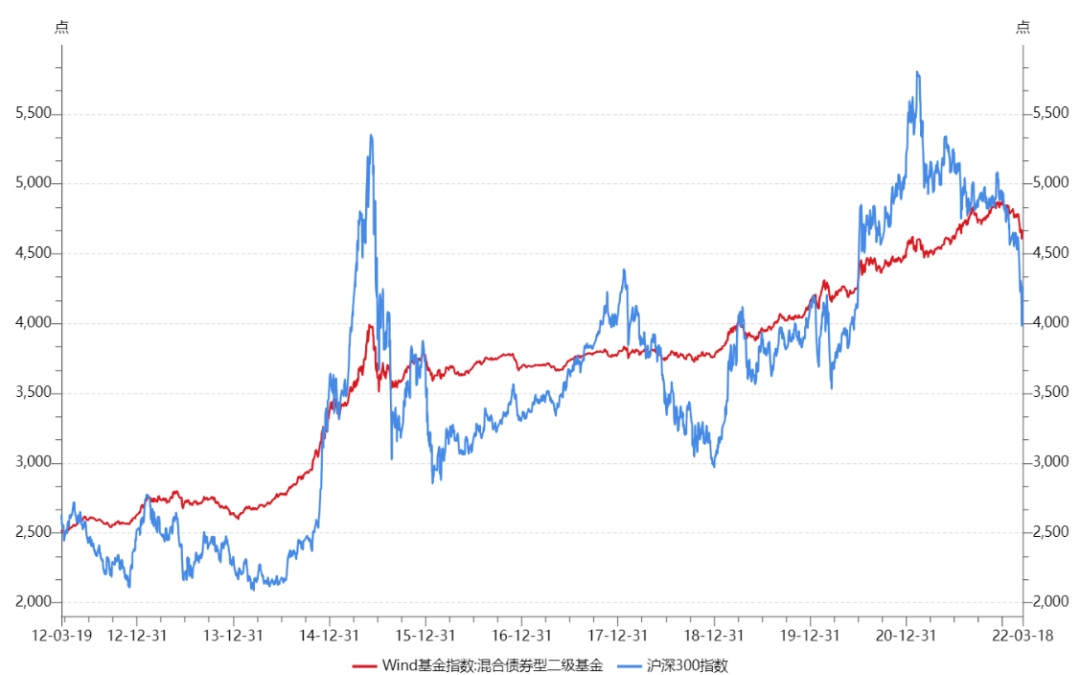

养老目标基金以追求养老金资产的长期稳健增值为目标,主要投资于债券型基金、混合型基金、股票型基金、商品基金等,是基金中的基金。它未来的主要功能是为养老金体系的第三支柱——个人养老金账户提供投资工具。

建设养老金第三支柱,功在当代利在千秋。

近三四年来,在银保监会、证监会、财政部、税务总局、人力资源与社会保障部等五部门的共同努力下,关于个人养老金账户的建立,以及投资养老理财产品个人所得税税收递延政策的各项准备工作已基本完成。

未来,在老百姓的个人养老金账户开设之后,养老金资产能否实现长期稳健增值,将在很大程度上取决于基金公司对于养老目标基金的投资管理能力。

截至2021年12月31日,近三年来富国鑫旺稳健养老基金净值增长率达19.65%。近日,该基金的基金经理张子炎接受了蓝鲸财经的专访,就基金的运作管理情况以及今年的市场走势等做了交流。

# 对 话

从风险出发调整大类资产配比

蓝鲸财经:你现在管理着鑫旺稳健养老一年、鑫旺均衡养老三年两只养老目标风险基金,请谈谈它们的风险收益特征、客户群体的年龄与地区分布等情况。

张子炎:鑫旺稳健是一年持有期的养老目标基金。跟普通产品不一样的地方在于,它的风险收益特征与产品定位需要非常稳定,要能给持有人一个比较稳定的体验。

养老目标风险基金的持有期分为一年、三年、五年。其中,一年期的风险等级最低,属于稳健型,三年期是平衡型,五年期更加积极进取。根据基金合同,鑫旺稳健权益资产的投资比例是基金资产的15%-30%,风险等级相对低。鑫旺均衡的权益资产配置比例上限为45%-60%,波动风险水平比一年期产品更高,适合能承受一定市场波动的投资者。

一般来说,具有养老属性的产品,我们通常会用养老金的替代率这个指标去刻画,希望能够通过第三支柱这种方式提高养老金的替代率,如果达到50%以上,或是一个比较理想的情况。从投资者的需求角度进行测算,拉长时间看,养老目标基金的年化收益率达到5%或以上,基本能实现较理想的养老金替代率。

蓝鲸财经:在具体运作过程中,请问你如何根据市场的变化对大类资产的比例进行调整?

张子炎:FOF产品与普通基金产品的一个重要区别是,FOF的底层资产包括债券、股票、商品等各个大类资产,希望通过对大类资产的配置,实现产品的风险收益目标。比较理想的情况是控制单一资产对整个组合的冲击。

我更多是从风险角度调整资产配置。如果某一类资产的风险水平比较高,就相应地压低它的配置比例,比中枢水平要低些;如果这类资产的风险水平较低,则进行适度的超配。

从宏观环境看,宏观经济增速下行压力较大,但对债市相对有利。估值方面,债券价格已较贵,需要一定时间消化。若参考5.5%的经济增长,叠加3%的通胀预期,10年期国债的利率或出现阶段性上行,但上行空间不大。

当前,A股整体企业盈利压力较大,自去年三、四季度以来,市场波动较大。同时,股票整体估值已经非常合理,下行空间不大。2022年春节后,A股新能源板块出现回调。2月底以来,俄乌冲突和制裁升级等“黑天鹅”事件对全球产业链产生冲击。

在这个过程中,我们的应对措施包括:一是控制股票资产与债券资产的仓位,并做一些资产配置,使得大类资产类别更分散;二是权益类基金方面,更偏向于低估值风格和稳增长风格。通过仓位和结构的调整,以及大类资产分散化的配置,尽可能把整个组合的目标风险控制在相对合理的水平。

蓝鲸财经:在市场出现股债双杀的时候,就可能会配置一些大宗商品吗?

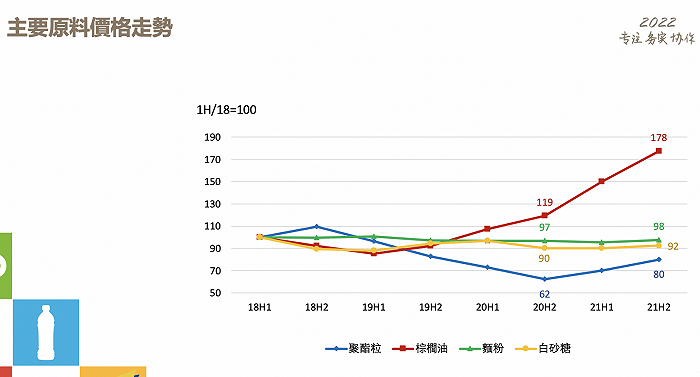

张子炎:我们会分析股债双杀背后的具体原因。有时候,股债双杀是由于货币政策出现超预期的收缩,带来短期资金链的冲击,从而导致所有资产的下跌,只能通过降低仓位来控制;而像今年的阶段性股债双杀,则是由于通胀的超预期上行,这时可以配置一些大宗商品资产,做适度对冲,以熨平组合的波动。

蓝鲸财经:2019年年中,富国信用债、产业债的仓位分别为19.57%、10.32%,2021年底,它们的仓位分别为16.76%%、18.08%。请谈谈为什么会有这样的仓位变化?

张子炎:定期报告显示,信用债基金跟产业债基金都是鑫旺稳健的重要底仓,但它们在投资范围上略有区别,其中产业债基金有一小部分可转债,弹性会稍微比信用债基金更高一些。2019年刚接管这只产品时,信用债基金配置比例较高,产业债基金相对低些。此后,通过分析判断股票市场的机会较多,进而增加了产业债基金的配置比例。

遵循核心-卫星配置策略

蓝鲸财经:在选择和配置权益类基金时,会有哪些依据和标准?从定期报告披露来看,张啸伟管理的美丽中国、孙彬管理的价值优势等是你的组合中比较稳定的子基金。请谈谈它们的主要特点。

张子炎:我们会遵循核心-卫星的配置策略。其中,核心部分的持仓会选择偏均衡的宽基,要求长期有较稳定的超额收益;卫星部分的持仓会选择行业主题类赛道型基金,在当时时点该行业主题是否有较好的性价比。

在选择核心部分的子基金时,我更喜欢相对排名在40%左右分位水平的基金。如果每年都能做到这个水平,拉长时间能跑进前20%。

富国美丽中国的行业配置比较均衡,基金经理擅长投资周期成长类股票,具备从中观纬度评价不同行业性价比的能力。在市场风格切换较快的环境中,基金经理更能适应市场的波动,不会出现水土不服的现象。

而富国价值优势则是以沪深300为基础做主动增强,持股比较分散,换手率很低,基金经理通过大样本选股的方式实现确定性更高、风险更小的超额收益。而且,富国价值优势基金的业绩表现比它公开披露的重仓股组合的表现更好,说明基金经理换手能换在“刀刃”上,能穿越市场风格的变化,实现较稳健的超额收益。

蓝鲸财经:对于卫星部分的子基金配置,请问你今年会怎么选择?

张子炎:判断具体行业时,我的出发点是行业景气度或盈利情况。在行业景气度处于扩张阶段时,关注估值是不是有性价比,以及短期市场情绪。

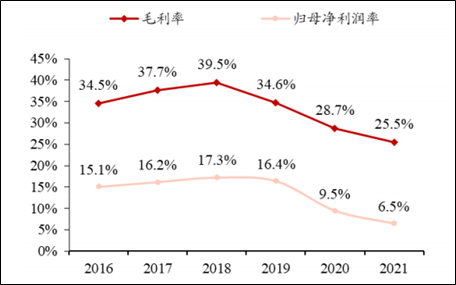

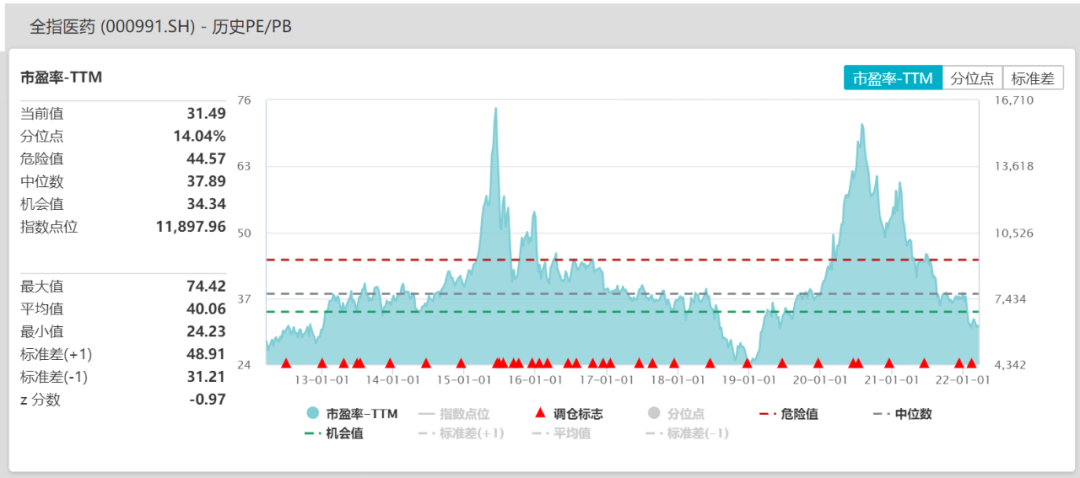

整体上,我们今年重点关注有望穿越此轮经济周期的行业赛道,具体包括消费、医药、军工等。

蓝鲸财经:你在调研基金经理时,请问会采用哪些定性或定量的方法,有没有一个模型?

张子炎:做基金研究,需要定量与定性相结合,但这两种研究方法的作用不一样。评价一位基金经理单一纬度的能力,例如选股、选时能力等,我更倾向于用定量方法;而研究基金经理属于哪种投资风格,是否具有稳定性和一致性,则需要用定性方法。