3.21-3.25

债市焦点

乘联会表示,3月以来,新冠疫情在多地扩散,综合估算3月狭义乘用车零售将达到158.0万辆,同比下降10.4%。

国际金融协会(IIF)表示,在俄罗斯入侵乌克兰之后,俄罗斯资产为国际投资界所鄙弃,这可能是有“前所未见”的资金流出中国的背后原因,IIF表示,投资者撤出中国的同时其他新兴市场保持不变,这是从来没有过的。

发改委:猪粮比价连续五周进入过度下跌一级预警区间。

债市走势回顾

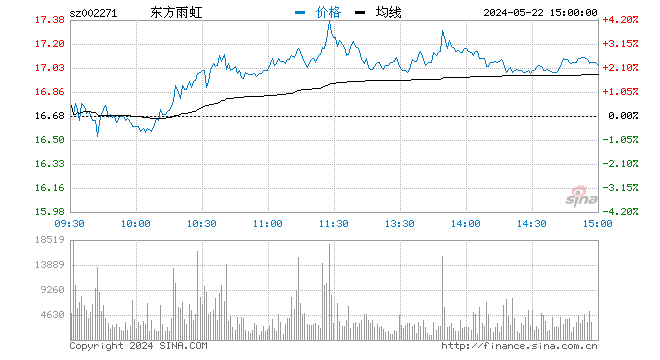

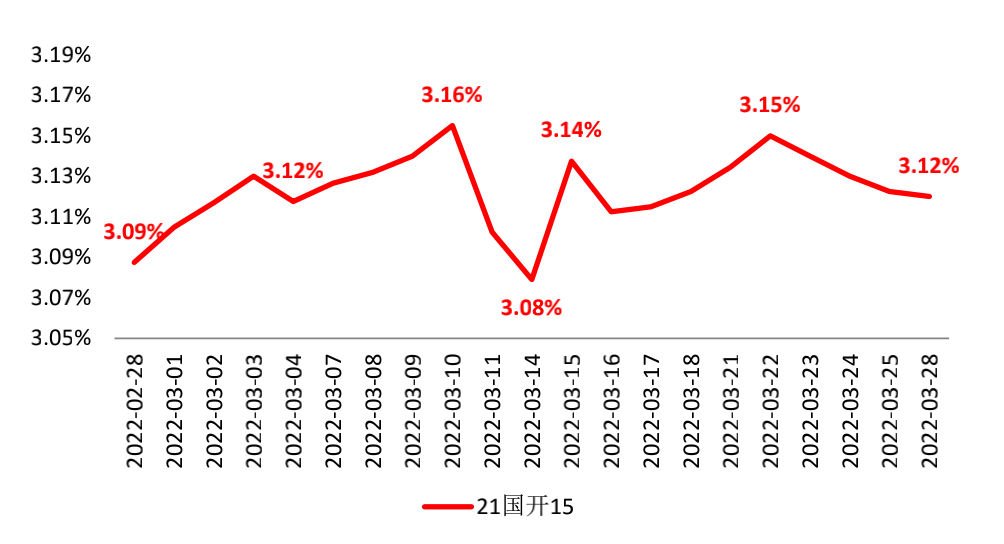

3 月份,公布的前两月制造业 PMI、工业增加值、固定资产投资数据均好于市场预期;但2月份的融资数据却未能延续 1 月份的大增局面;从高频数据看,3月份以来的房地产销售相较 2月有所回暖,但相比此前几年同期水平仍然较弱;3月中下旬深圳、上海等地区疫情影响偏大,也对经济运行产生一定影响;但美联储近期启动加息进程,叠加地缘冲突推升能源价格,美债收益率快速上行,反过来掣肘国内货币政策的宽松空间;3月全月,国开收益率曲线呈平坦化上行,月内国开 1Y、3Y、5Y、10Y收益率分别上行 23BP、9BP、9BP、1BP。

图:国开债10Y现券收益率

单位:% 数据来源:wind,截至2022.3.28

单位:% 数据来源:wind,截至2022.3.28债市策略

基本面方面,3月份,公布的前两月制造业PMI、工业增加值、固定资产投资数据均好于市场预期;但2月份的融资数据却未能延续1月份的大增局面;从高频数据看,3月份以来的房地产销售相较2月有所回暖,但相比此前几年同期水平仍然较弱;3月中下旬深圳、上海等地区疫情影响偏大,也对经济运行产生一定影响;从截至目前的高频数据看,3月份基本面走势的不确定性较大。

政策方面,3月以来的疫情多点发生,各相关地区启动不同程度的防控措施,对于接触类的服务业产生较大影响,对于基建开工也产生一定影响,在此情况下,市场对于货币政策加大宽松力度的预期升温;但另一方面,美联储近期启动了加息进程,叠加地缘冲突推升能源价格,美债收益率快速上行,反过来掣肘国内货币政策的宽松空间。

流动性方面,3月跨季时点已临近,本月央行采取7天逆回购的投放方式投放跨季资金,显示了维稳资金面平稳跨季的意愿;从R001隔夜回购成交量看,进入3月中下旬以来,随着债市做多热情的降温,叠加疫情防控降低了市场交易活跃度,R001日成交量已经逐步降至3.5万亿,大致相当于去年5、6月份的水平,较今年1月份的高点5万亿/日已经降低了30%;央行的维稳意愿,叠加市场加杠杆行为的减少,预计本次季末资金面大概率能平滑度过。

后市展望

利率债方面:综合来看,3月份是春节后重要的开工旺季,今年财政发力基建加码,从本月开始将逐步见到效果;但另一方面,近日疫情超预期,存在拉低3月经济数据复苏斜率的可能性;货币政策方面,虽然市场对降息降准的期待较高,但海外通胀和加息进程,可能掣肘国内货币政策的进一步放松空间。债市策略方面,目前处于宽信用、稳增长的政策环境,收益率曲线向上惯性较大,但疫情对复苏进程形成短期干扰,债市总体宜保持相对防御的策略,仅部分数据或政策即将披露的敏感时点参与短线交易。

信用债方面:尽管有政策面的边际放松,但地产再融资,尤其是民营地产,仍然是信用塌方状态。可在地产债波动中,对具有良好的股东背景、银企关系的国有房企保持关注。在银行资本补充工具方面,信用资质相近的情况下,该品种仍然有一定条款溢价。近期银行二级资本债信用利差虽有一定压缩,但仍旧具备一定性价比,可持续保持关注并进行配置。此外,3月以来海外市场波动叠加国内疫情有所加重,信用债券市场也跟随债券市场整体波动有所加大。策略上,建议配置仍以高流动性中短久期信用债为主,2年以内中高等级信用债也是广义理财的刚需部位;长端关注品种利差配置机会;盈利下行周期中保持追求绝对票息。此外,特定债券品种方面后续可持续关注银行理财净值化转型进度,相关监管及政策边际变化,根据二级资本债、永续债流动性以及相对信用利差走势进行配置。产业债方面,自上而下判断行业生命周期位置和景气程度,并重视区域风险,回避失信区域企业。城投债方面,当前政策面持续聚焦重点领域风险化解,相关领域融资政策环境或将继续收紧。对平台的分析仍因坚持区域优先,重视区域内排序;城投属性强、业务具备公益性、重要性高的平台仍有较好的配置价值,是深入挖掘的重点;同时,规避优质资产和核心功能被剥离、融资方式多样化的“市场化”的城投平台。

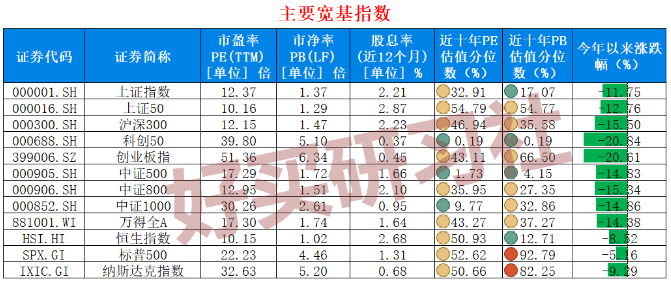

可转债方面:股市均衡化配置博反弹。俄乌战争事件再次对股市做了一次压力测试,结果看市场韧性较强,尤其是不少赛道股还逆势上涨。稳增长短期受到百年建筑的反馈有所调整,但随着3月全国两会的临近,稳增长政策有望进一步加码,稳增长板块仍有机会。而成长在超跌后仍有补涨需求,3月美联储加息落地和行业基本面数据公布可能是驱动因素。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

![[房企年报]中国金茂:销售、业绩均创新高 协同“两化”资源持续深耕城市运营](https://n.sinaimg.cn/finance/transform/62/w550h312/20220330/2a2a-3625d922a2d7ad19cb71c0a0e776532f.png)