历史行情揭示,当股债利差大幅上扬后,往往意味着后期有较可观的回报。其背后的逻辑是,股债利差扩大,意味着股市风险溢价提升,逐利资本将转向股市。

从上图可以看到,2014年以来股债利差与沪深300全收益指数具有明显的方向走势。两者Pearson相关系数为-0.702,处于较高水平的显著负相关。

如果您还不了解股债利差,这里做一下科普:

股债利差又称为FED模型、美联储模型,1997年由经济学家埃德•亚德尼提出,已在国际上受到普遍认可。这个模型的思路很简单,就是比对股票和债券的收益率,利用二者的差值,来确定当前点位的股市投资价值。

A股市的收益率一般用沪深300市盈率(PE)倒数表示,债市的收益率一般选取10年期国债收益率。

股债利差=沪深300市盈率倒数-10年期国债收益率,股债利差越大,代表股票相对债券的性价比越高,则应该加仓股票,降低债券比重。

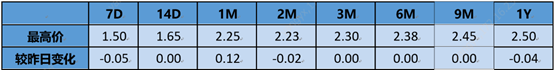

比如:3月15日沪深300整体市盈率为11.53,每份盈利相对股价的回报是8.67%;当日10年期国债收益率为2.82%,当日的股债利差即为5.85%,创下2020年4月以来的新高。

而在2020年4月以来,沪深300曾走出一轮涨幅较大的行情。

为进一步看清股债利差与沪深300的走势,我们做了一幅股债利差与当期沪深300全收益指数1年后收益的图。不难发现,两者变化趋势接近同步。两者Pearson相关系数为0.88,处于高度正相关。

也就是开篇所讲,当股债利差处于高位往往预示着一年后有较高的收益,反而反之。

最后还要强调一下风险,市场过往表现并不预示未来回报,仅能作为投资布局的参考。

若是您也看好沪深300未来表现,可通过定投沪深300指数基金的方式,平滑市场波动风险,封底加仓。