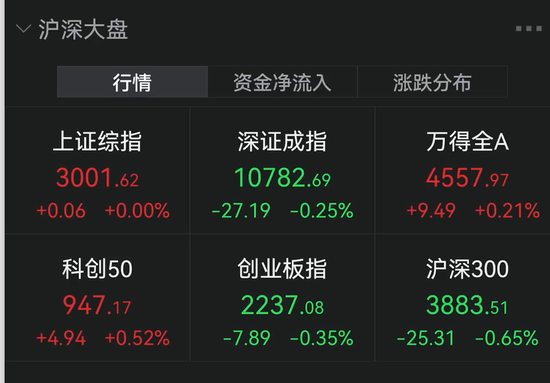

2014年对于中国投资者来说,是个有些振奋的一年。上证走出七年大熊市的阴影,在12月8日重新回到3000点;虽然从这一年开始,经济增速进一步放缓成为了‘新常态’,但牛市仍然在人民群众的欢呼声中到来,中国超越日本,成为全球市值第二大的资本市场。热烈的股市与创业的浪潮交织在一起,个人系基金公司也在监管的鼓励下初登舞台。

创办一家公募是一种怎样的体验?

比起动辄上万家的私募基金而言,能事必躬亲回答这个问题的人并不多。

尽管在2014年6月,《中国证监会关于大力推进证券投资基金行业创新发展的意见》在最后一条中放宽了行业准入,明确提到“支持民营资本、专业人士各类主体设立基金公司[1]”。但牌照仍然是稀缺的,至今8年的时间里,包括“私转公”的基金公司在内,25家个人系公募获批。

比牌照更稀缺的,是政策的窗口期。

在经历了2017年和2018年的加速扩容后,个人系基金公司的获批速度明显放缓,2021年至今的一年半时间里,仅有兴合基金和泉果基金两家获批,后者的核心创始人是塑造了东方红巅峰时代的业内大佬王国斌和任莉。

不久前,证监会发布了《关于加快推进公募基金行业高质量发展的意见》。公募十六条的其中之一,是在壮大公募基金管理人队伍的同时,“审慎有序核准自然人发起设立基金管理公司,严防行业无序竞争[2]”。时隔8年,官方措辞的变化,不仅意味着准入变得更严格,个人系公募的生存战也愈加残酷。

从无到有,从微末到风起,又从明亮到彷徨,作为公募行业中难得的民营群体,个人系基金公司的沉浮变奏,也是整个基金行业的重要切面。

01

规模的考验

对基金公司来说,管理规模就是现金流。当100亿已经可以在私募做头部的时候,在公募都不能确保自己可以活下来。

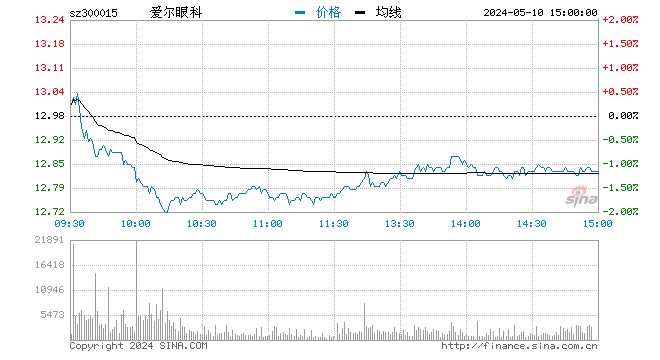

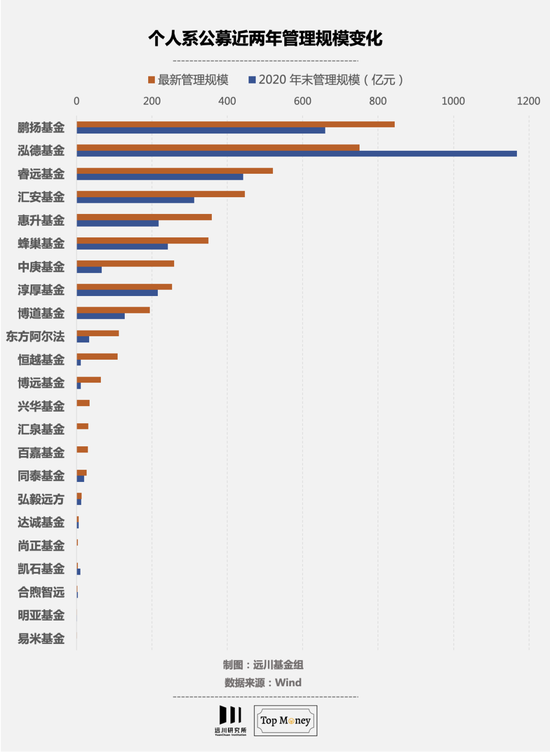

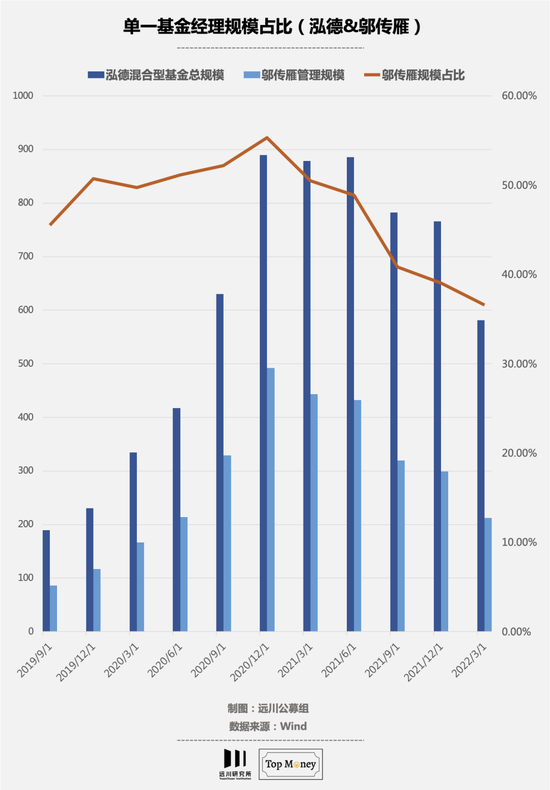

而现实的残酷在于,除去新成立的泉果和兴合,23家个人系公募中,半数以上管理规模不足百亿,其中11家不足50亿。作为业内首家个人系的泓德基金,在2020年末管理规模首次超过一千亿。只是周期对高点的眷顾总是短暂的,几乎是在创立后最辉煌的时刻,泓德先后经历了十分剧烈的业绩回撤和极其严重的治理风波,规模缩水400多亿。

注:此管理规模不含专户规模

注:此管理规模不含专户规模作为业内首家个人系的泓德基金,在2020年末管理规模首次超过一千亿。只是周期对高点的眷顾总是短暂的,几乎是在创立后最辉煌的时刻,泓德先后经历了十分剧烈的业绩回撤和极其严重的治理风波,规模缩水400多亿。

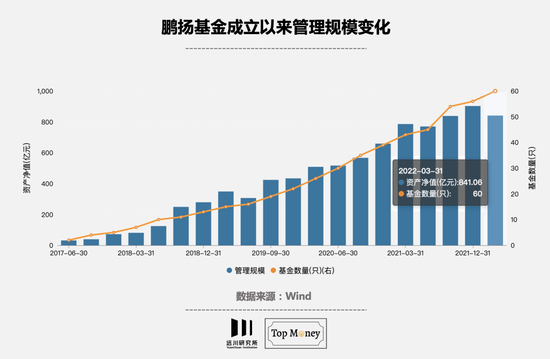

如今,个人系公募的头把交椅已经易主到了几乎不怎么刷存在感的鹏扬基金手中。作为华夏基金黄金时代的原固收总监,杨爱斌也把鹏扬打造成了一个以债券基金为特色的公募基金。一代公募教父·华夏基金创办人·培养了公募一哥王亚伟的范勇宏出任董事长,坐镇不坐班,把控战略方向[3]。而杨爱斌在担任公司总经理的同时,也管理着40%的公募规模。

对个人系公募而言,规模的压力不仅仅是绝对数值的大小,还在于结构的均衡。许多管理冲突的背后,往往是失衡的结构。

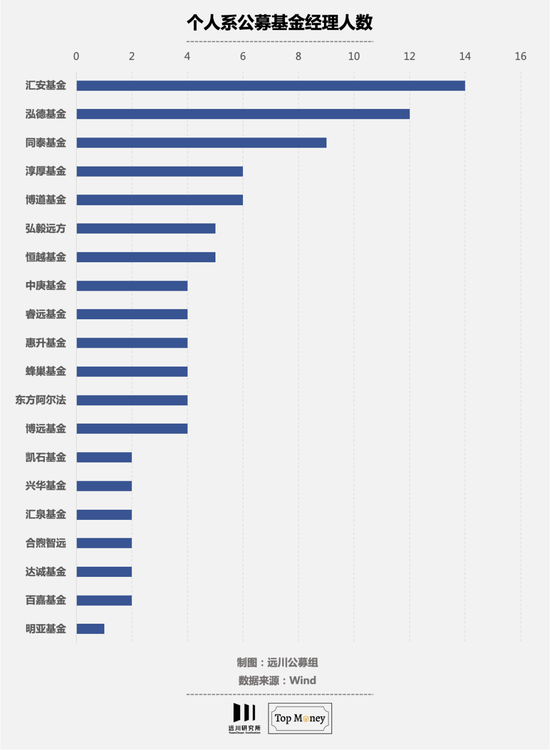

个人系公募的基金经理数量比较有限,公募基金经理超过10人的仅鹏扬、汇安和泓德三家,其他大多数个人系的基金经理数量甚至不如易方达的副总多。

注:仅统计管理公募基金的基金经理数量

注:仅统计管理公募基金的基金经理数量除了起点过分高的睿远尚能打造全明星阵容,对于大多数资源有限的个人系公募来说,投研和营销的时间、精力和成本,或主动或被动地会往单一基金经理身上倾斜。在泓德基金规模突破1000亿的2020年四季度,邬传雁名下所有基金(均为混合型)的规模,也一度占到了泓德混合型基金总规模的一半以上。

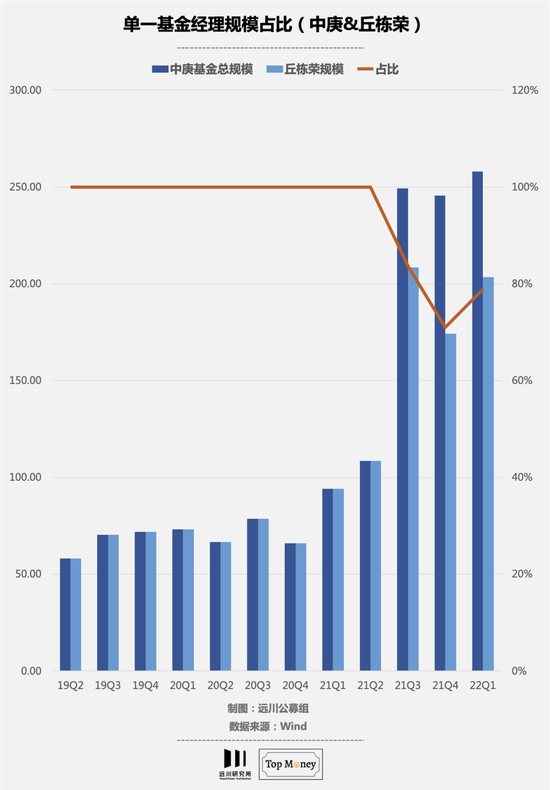

如果说邬传雁在泓德的混合型基金规模中的占比只是有些重,那丘栋荣几乎就是中庚基金百分之百的规模担当,直到2021年8月20日,中庚才有了第一只投资经理不是丘栋荣的基金。但买账还得看持有人,至少从占比看,中庚依然约等于丘栋荣。

而在风头正盛时离开汇丰晋信跳槽到当时籍籍无名的中庚基金后,等待了四年的丘栋荣,也终于在今年3月用998万拿下中庚4.99%的股权,从打工变成了股东。

值得一提的是,在完成此次股权变更后,中庚的股权结构也变得更加清晰。成立之初,公司内部团队(孟辉和闫炘)的总持股比例仅为36%,剩下64%的股权由中庚置业、大连汇盛投资、大连海博教育等来自其他行业的外部股东所持有。随着大连汇盛的退出,包括新增的丘栋荣、曹庆和张京,公司内部管理层的持股比例已经提高到了59%。

而这种变化,也更符合人们对个人系公募的期待——让基金经理成为股东,甚至创始人,用更专业、更自洽的方式经营一家基金公司。

02

业绩的波动

个人系公募的这块牌照,从一开始就青睐业内专业大佬。

前有管理过两千亿险资的王德晓、华夏基金固收明星杨爱斌的鹏扬基金,后有价值投资最重量级的大佬陈光明、王国斌。他们吸引到的基金经理,也不乏公募老师傅傅鹏博和新生代冠军赵诣。

然而,开局的资源终究是一过性的。有家底、有积累,虽然可以免于生死忧虑,但面对强大的银行系、券商系、保险系,以及逐渐放开的老牌外资系,资源有限的个人系,终究还是要做出好的业绩。

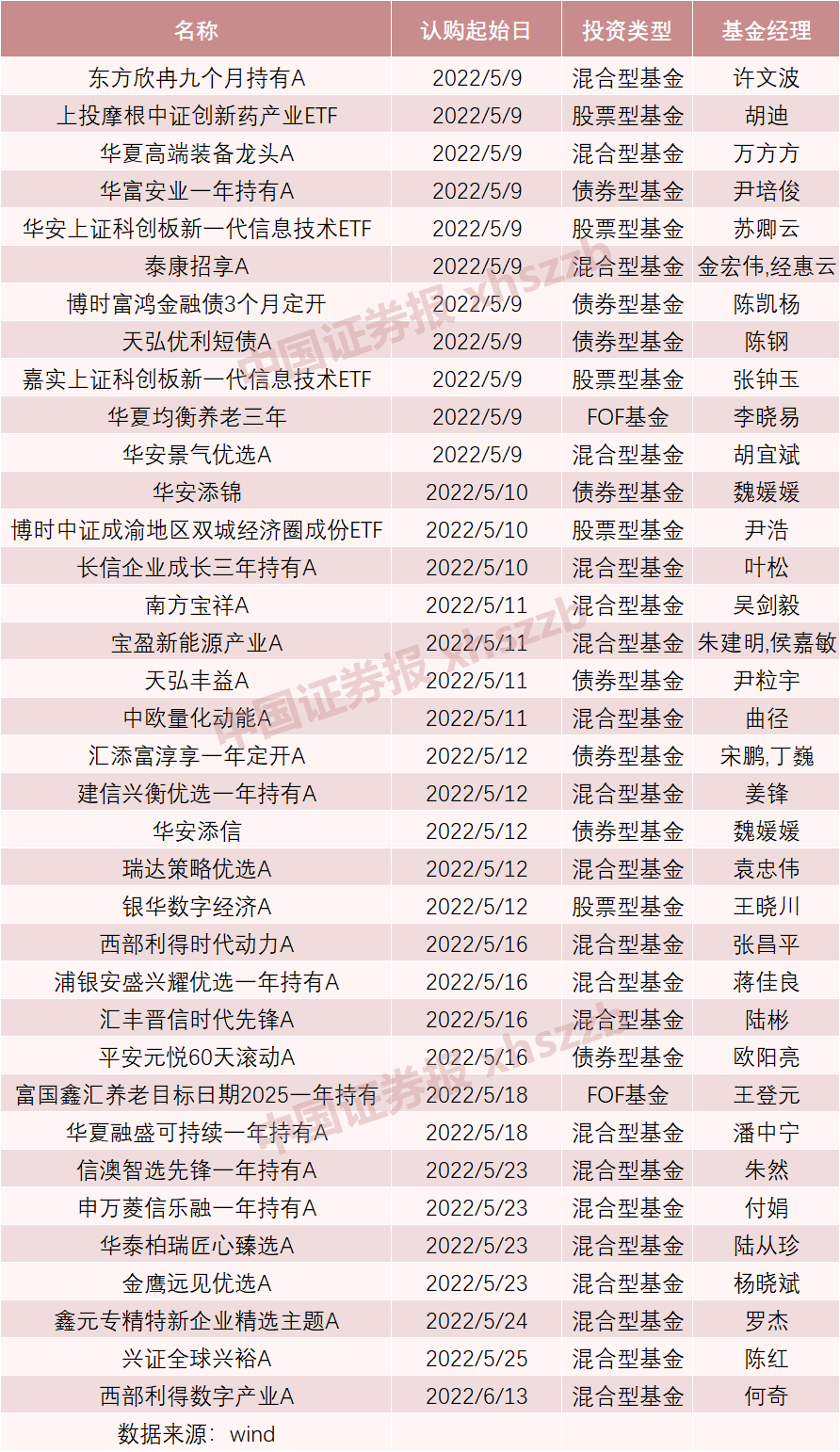

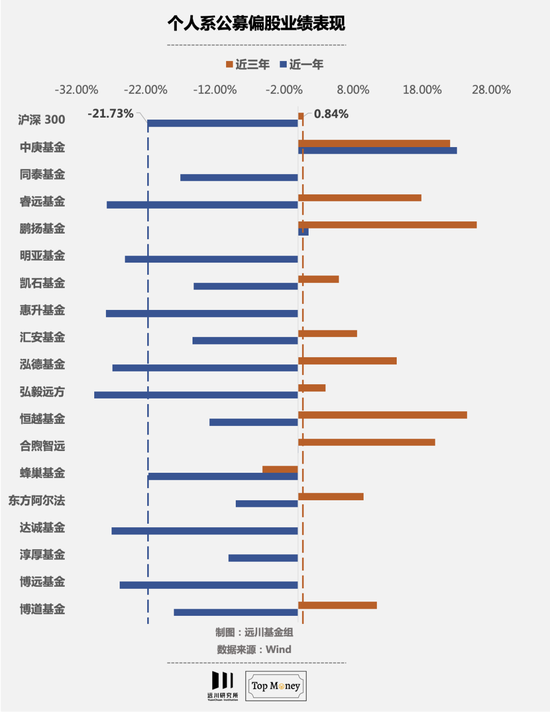

个人系公募的成立时间都相对较短,所以下表的及业绩记录主要选取了近一年和近三年的表现(注:博远、淳厚、达诚、惠升、明亚、同泰无近三年业绩)。

数据截至2022年5月5日

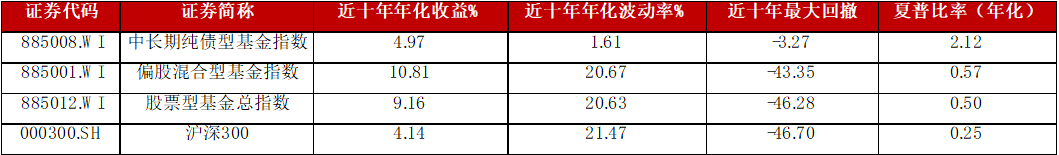

数据截至2022年5月5日从偏股基金按照份额加权的收益率表现来看,在相对收益上看,蜂巢基金的近三年偏股收益率不仅跑输指数,且收益率为负,其他个人系公募均跑赢了沪深300指数。但从近一年的偏股业绩表现上看,7家个人系基金公司跑输沪深300,包括个人系公募中的佼佼者泓德和睿远。

从绝对收益上看,中庚基金和鹏扬基金是唯二能够同时在近一年和近三年的统计中均斩获正收益的个人系公募。不过有意思的一点是,中庚基金近一年的收益率比近三年的收益率还要高,就是说其实三年没开张,但这一年大爆发。

而对于鹏扬基金这样以债券投资为特色的个人系而言,从偏股收益率的角度去看多少有些偏差。

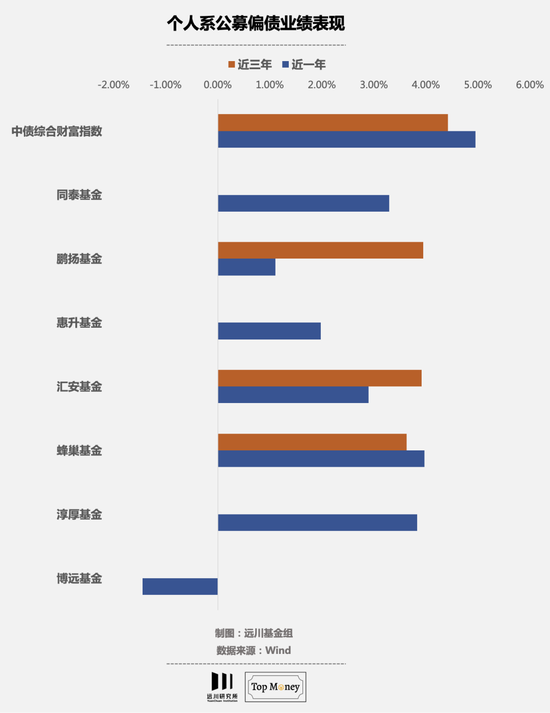

从偏债基金按照份额加权的收益率表现来看,下表中同样以债券基金为主要产品类型的个人系公募,鹏扬、汇安、蜂巢的近三年表现相差不大,而在近一年的业绩表现中,博远基金是其中唯一一个业绩为负的公司。

整体上来看,这几年个人系公募的业绩难言出色。哪怕是被基民、销售给予厚望的睿远成长价值,近三年的业绩表现也并不突出,在同类当中排名偏后。

03

尾部的生死

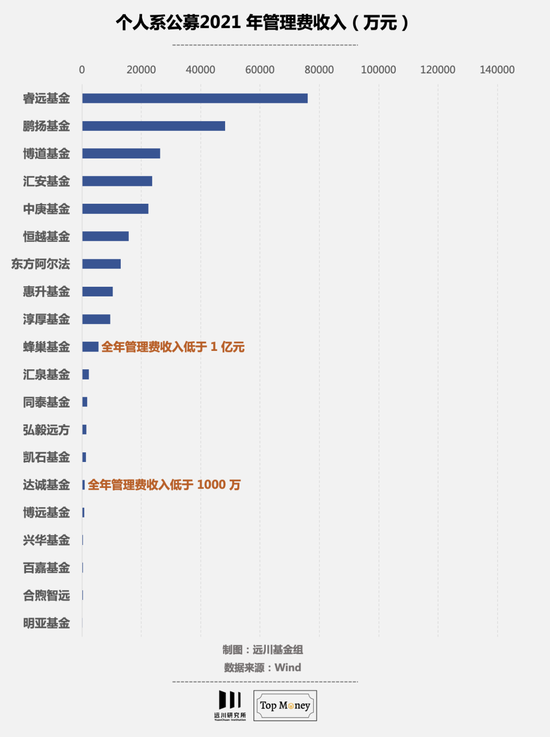

规模不够大,业绩不够出色,对基金公司来说,最直接的冲击就是管理费收入。

隔壁如今已成为私募大佬的董承非自购自己的新产品出手就是4000万,比好多个人系公募基金一年的管理费收入还多。更别提易方达去年一年106亿的管理费收入,直接超过了许多尾部小公募的全部管理规模,让旱死的同行们望尘莫及。

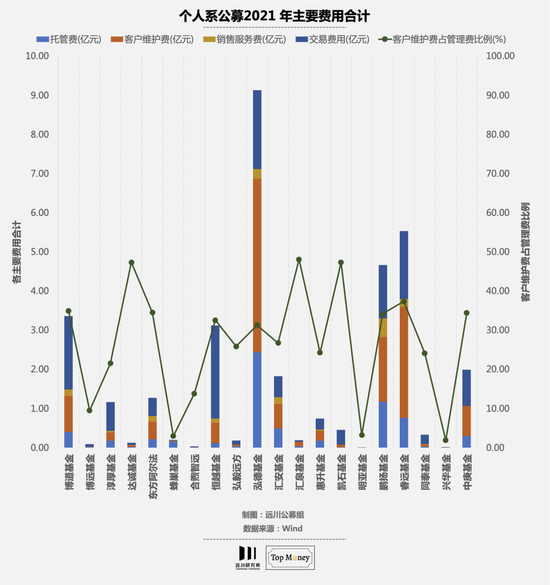

但对于公募基金公司来说,每年仍然需要耗费大量的财力、人力和物力来搭建完整的前中后台,托管费、客户维护费、销售服务费和交易费用也是非常庞大的支出。

更加艰难的是,很多主流代销渠道在建立产品引入白名单的过程中,会把基金公司的管理规模、产品线纳入考量维度,能像睿远在号召力和管理能力上享受特批待遇的个人系并不多,与渠道之间溢价能力也不高。这一点从客户维护费用占比上可见一斑,超过10家个人系公司的客户维护费用占管理费比例超过30%,其中凯石、汇泉和达诚几乎将一半的管理费分给了销售机构。

那么,对于个人系公募来说,还能剩下多少余粮呢?

由于个人系公募中并没有上市公司股东,所以无法从公开数据中直接获得各个公司更精确的财务数据。但仅从管理费收入和主要费用的差值来看,10家个人系公募整个2021年都处在入不敷出的阶段。在整个公募基金行业近两年大爆发的背景下,显得十分惨淡,再遇上今年如此极端的环境,对于尾部的个人系公募来说,恐怕是雪上加霜。

这么来看,基金行业虽然看上去是一个离钱最近的地方,但经营一个基金公司从来不是一件容易的事情。如果安慰有用的话,只能说哪怕是像富达基金、资本集团这种美国百年家族企业,当创始人从零开始起步的时候,都得坦然地承担着长达十多年的经营亏损,而依然对远期回报充满战略乐观。

因此,做一个公募基金的老板,拥有应对亏损的能力,或许才是经营第一课。

04

写在最后

过去的8年,二十多家个人系公募先后登场,或蓬勃、或艰难地在行业中寻找自己的位置。

泓德基金是其中成立时间最早的,某种程度上,也是各种层面的先行者——规模关、业绩关、治理关,关关难过关关得过。与背靠银行、券商或是险资大股东的公募基金相比,个人系拥有的机遇往往比能够容错的空间小,任何一丝随意在放大镜下,都可能演变为难以弥合的裂痕。

先行者的发展与困顿,也极有可能成为其他人的一种预演。不论何时,不论何人,光辉只是暂时的,困难却是永存的。

写到这里,笔者想起加缪在《鼠疫》里写的一句话:“在同生活博弈中,人所能赢的,无非是见识和记忆。”