21世纪经济报道

“鉴于我国基础设施领域总投资超过100万亿元,即使按照3%-5%的资产证券化率计算,未来公募REITs市场也能达到几万亿级别,公募REITs发展前景广阔。”

首批基础设施REITs于6月21日解禁。近期华安基金、东吴基金、中航基金等9家基金公司先后发布公募REITs基金份额解除限售的提示公告,首批9只公募REITs共计22.11亿份基金份额于6月21日迎来解禁,占9只公募REITs总规模的33.9%。解禁后,流通份额将大增107%,面对巨大的解禁份额,有分析认为会有一个价值回归的过程。

解禁后流通份额大增近107%

华安张江光大园 REIT发布份额解除限售的公告,包括上海国际集团资产管理有限公司、上海浦东投资控股(集团)有限公司、北京首源投资有限公司在内的10名其他专业机构投资者合计所持有的17665万份战略配售限售份额于6月21日解禁。这也是该基金5月底以来第三次发布解除限售的提示公告。

该REIT基金表示,此次战略配售份额上市流通前,该基金流通份额为22335万份,占本基金全部基金份额的44.67%。本次战略配售份额解禁后,可流通份额合计为40000万份,占该基金全部基金份额的80%。

据华泰证券统计,9只公募REITs此次解禁份额占总份额的平均比例 33.9%,超过目前流通份额占总份额的平均比例32.4%。具体来看,中航首钢绿能REIT、浙商沪杭甬REIT、东吴苏园产业REIT、华安张江光大REIT的解禁份额小于目前流通份额,占比(解禁份额/流通份额,下同)在40%~80%之间;富国首创水务REIT、博时蛇口产园REIT、红土盐田港REIT的解禁份额接近或持平目前流通份额,占比在90%~110%之间;平安广州广河REIT、中金普洛斯 REIT的解禁份额超过目前流通份额,占比在130%~190%之间。

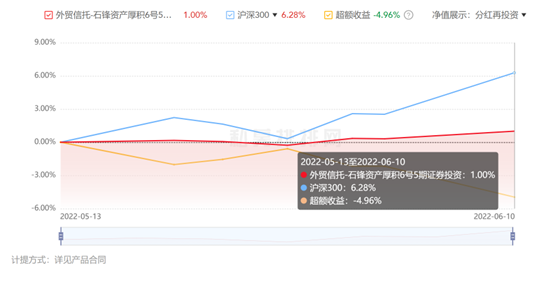

由于解禁后会出现大扩容,REITs的价格可能会受到冲击。今年年初,权益市场表现较差,避险情绪高涨,资金大量涌向固收类或类固收的产品中,这其中就包括REITs基金,导致REITs基金一度全部出现溢价。9只REITs基金中,红土盐田港REIT的最高价一度冲至4.163元,净资产是2.3元,溢价幅度超过80%; 富国首创水务REIT则更为夸张,今年2月16日的最高价达到7.519元,而其净资产则是3.7元,溢价幅度高达103.2%。

德邦证券分析师吴开达判断, 此次解禁或将引发溢价回调。2021年6月21日发行至今,公募REITs仍维持较高溢价率。生态环保类REITs溢价最高,均在40%左右。此次解禁过后,流通份额增加106.66%,总体来看,个人投资者流通份额占比稀释力度明显,其中富国首创水务REIT稀释力度最大,个人投资者份额占比由69.04%降至33.82%。

富荣基金公募REITs投资总监王甲同对记者表示,鉴于首批解禁前,市场公募REITs份额供给少,而适合配置REITs的保险、理财等属性资金无法实现足额配置,在供给关系失衡的情况下,流通的公募REITs存在超额溢价情况,甚至部分REITs的涨幅较大,估值明显虚高。即使在近期资本市场形势不理想,REITs价格出现一定回撤的情况下,已发行的公募REITs平均溢价也超过20%。如果市场流通盘再增加一倍的供应量,部分溢价过高、估值偏离度较大的REITs可能存在价格回撤的压力,这可能会带动整个REITs二级市场承压。

不过华泰证券研究所研究员张继强认为,除了体量外,还需要关注解禁份额的持有人结构。整体来看,首批解禁中保险、产业资本占比较高,分别为31.28%及27.72%,此外券商自营、资管、基金专户及子公司、银行及理财子等占比较多,但此类主体较保险一般投资期限较短,又会受制于净值扰动,配置意愿较低。若REITs已积累较多收益,交易性机构兑现的动力越强,相关REITs解禁面临的出售压力就越大。

关注解禁后的重新定价机会

今年一季度REITs底层资产营收增长普遍放缓,富国首创水务REIT增速最低,一季度环比增速-45.78%。净利润一季度表现相对稳健,除博时蛇口产园REIT和华安张江光大REIT外,均呈现环比正增长,中航首钢绿能REIT净利润由负转正,一季度环比增速138.98%,富国首创水务REIT增速最大,一季度环比增速408.63%。

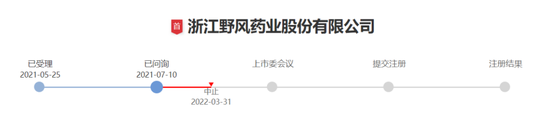

华安张江REIT目前对应的被投基础设施项目为张江光大园,对应项目公司名称为上海中京电子标签集成技术有限公司。根据主要财务指标统计,2022年1月1日到3月31日期间,该REIT实现营业收入2373.69万元,净利润-607.52万元。

华安基金在季报中表示,由于3月以来的疫情冲击上海全市生产生活,该项目受到影响。据了解,该基础设施项目园区于3月18日起响应张江镇防疫相关要求,进入封控状态,园区租户居家办公。华安基金在季报中表示,鉴于可能对租户经营产生不确定性影响,将协同运营管理机构持续关注疫情的动态变化和园区租户的经营情况,对可能的问题和风险进行尽早预判和积极处理。

吴开达认为,解禁后市场供给大幅提升,投资者结构有望进一步向机构投资者倾斜,随着个人投资者占比稀释,长期来看REITs定价风格或更为基本面导向。流通份额受此次解禁影响变化最明显的中金普洛斯仓储物流REIT等,若价格受到明显冲击,将带来新的配置机会。

私募排排网财富管理合伙人荣浩的观点较为谨慎,他对记者表示,解禁后的溢价率会有一个回归到合理估值的过程。但是各战略投资人的减仓计划可能有差别,如果形成共振则会形成短期抛压;看重长期收益的机构短期内建仓的概率不大,要等估值溢价合理。目前平均的溢价率在20%,前期市场已经释放了一些估值风险,部分还是有偏高。

荣浩表示,对于收益权类的REITs长期属性更偏债,是“固收+产品”的有力竞品,适合追求确定性收益的资金。解禁后,待估值进入合理区间,相信险资、部分受托资金等会适时介入。

王甲同表示,鉴于我国基础设施领域总投资超过100万亿元,即使按照3%-5%的资产证券化率计算,未来公募REITs市场也能达到几万亿级别,公募REITs发展前景广阔。对于市场投资者来讲,公募REITs底层资产是基础设施,运营比较稳定,一般可产生稳定的现金流,因此投资者在购买公募REITs份额时,还是要遵循“长期持有、稳健投资”的原则,在区分产权类和特许经营权类不同属性资产基础上,根据自身投资回报要求和资金属性,结合公募REITs“预期风险和收益中等”的特点,选择合适的项目进行投资。

张继强建议,解禁后机构投资者占比有望提升,市场估值将日趋合理。关注部分受疫情扰动较小、经营稳健、区域环境稳定的REITs投资机会,以及价格便宜、分红率可观的REITs投资机会。此外,首批公募REITs运营满一年后可进行扩募,关注优质资产注入、市场情绪提振等带来的机会。目前公募REITs项目试点阶段,对项目的盈利、合规等要求较为严格,且近期新试点类型项目加快推进,继续关注REITs打新机会。

(作者:叶麦穗 编辑:包芳鸣)