凭借着对新能源的精准布局,担任基金经理3年的施成一战成名。

施成,清华工学硕士,在证券公司、基金公司担任过研究员,2017年3月,施成加入国投瑞银基金研究部,2019年3月起担任国投瑞银先进制造基金经理,随即赶上新能源风口,在短短3年的时间里,就打了漂亮一仗,管理的基金产品净值3年增长3倍,管理规模提升至200亿元。

施成主要以投资成长股为主,他认为投资首先要选择具备较大成长空间的行业,只有空间巨大的行业才能给公司的成长提供足够的空间。

在施成看来,新能源仍是目前最好的赛道,市场上除了新能源,找不出第二个像新能源这样上升空间如此巨大的行业。他认为新能源投资最大的风险就是“踏空”,因为新能源时常会发生调整,但是每一次的大幅调整,往往都是很好的买入机会。他也不否认新能源在短期急涨后,存在波动较大的风险,他不建议投资者在大幅上涨后去追涨,但是他认为新能源每一次的大幅调整,都是不错的买入机会。

每一位基金经理的投资风格、投资目标不同,施成认为基金经理就是要追求市场上最具成长空间、处于最优赛道的投资机会,为持有人提供丰厚回报。

投资成长空间巨大的行业,对于投资者是一种保护

券商中国记者:你目前的投资风格是基于什么样的背景形成的?

施成:从我开始做研究员工作到现在,一直都在关注新能源、半导体等偏成长行业,我也尝试过投资一些成长性相对弱的行业,比如低估值板块,但效果并不好,对于这些成长空间有限的行业,如果判断错了,很可能就会造成永久的亏损。而投资成长行业,短期可能会出现损失,但是这些损失长期会被行业的成长性抵消掉,基于此,我们形成了现在偏成长投资的风格。投资是长期的,我们认为投资成长空间巨大的行业,对于投资者来说也是一种保护。

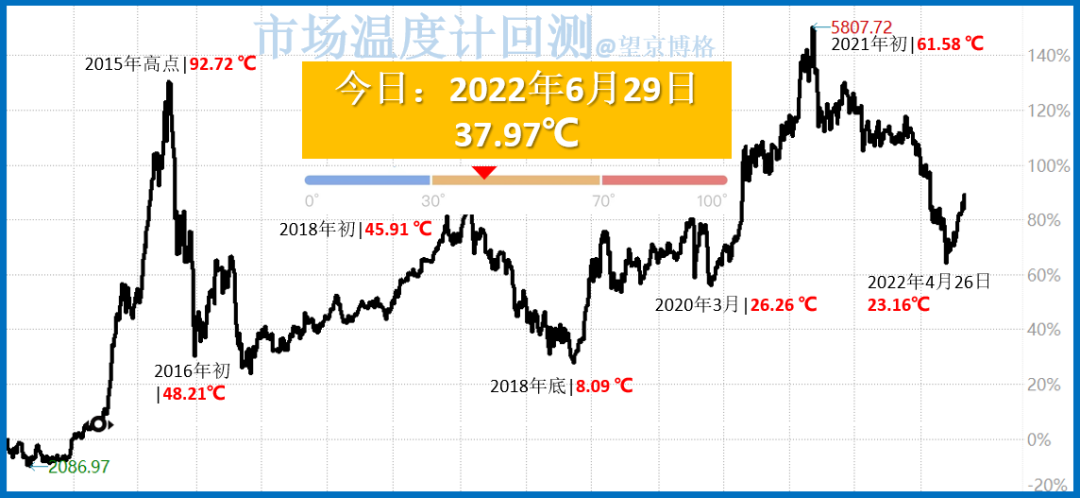

券商中国记者:年初新能源赛道股大幅杀跌,最近两个月迅速反弹,包括你管理的产品在内,投资新能源的基金净值经历了很大的波动,期间你的心路历程是怎样的?

施成:对我们来说,波动确实比较大,如果是一个小产品,我们可能觉得还好,但是我们管理规模变大后,这种波动对持有人甚至我们来说都是挑战,在这个过程中,对于行业的发展、公司基本面、个股股价等,我们都做了各种各样的思考,也做了一些适当调整,但在这个过程中,我们一直都很有信心,在市场回暖的时候,坚信它会有比较好的收益,有比较好的反馈。

券商中国记者:你刚才提到在波动较大的时候做了一些调整,能够分享一下吗?

施成:就是说一些公司的基本面如果与我们的判断出现了偏差,我们就会把它调出去,一些公司的基本面变得更加强劲了,我们就会增加它的持仓。我们持仓的调整不是特别的频繁,但是每个季度都会有一些调整,这些调整代表着我们对于它未来发展的考虑。

我们在认知上也做了些改进,从去年到现在,我们的认知深入很多,对基金经理来说,经历这些都是一个进步成长的过程。

券商中国记者:这两年新能源板块投资比较火热,涌现了一批像你一样优秀的年轻基金经理,你觉得你跟他们有什么区别?

施成:我觉得大家擅长的方向、投资的风格都有一些差别。新能源这个行业本身比较好,各种子行业、各种细分赛道,都有比较好的机会,术业有专攻,每个人都有自己比较擅长的方向,他们在不同阶段都取得了很好的成绩,对投资者是件好事。

券商中国记者:你对当下市场认为年轻基金经理爱“赌赛道”有什么看法?

施成:对于集中持股、投资于单个赛道的投资人,要看他是纯粹的去赌,还是基于比较详细的研究判断之后得出的结论,第二种不叫赌。这些年,业绩靠前的基金产品都是持仓集中风格,如果持仓非常分散,收益率肯定不高,就好比你的手指握成拳头,力量肯定是最大的,分散后的力量肯定小,这是客观规律,所以你如果希望有好的收益,还是要集中持仓,它是一个好的追求高投资回报的方式。我认为投资人不应该在没有经过深思熟虑、做好充分准备的前提下,去集中持股。

新能源产业链投资逻辑不同,盈利向上游集中

券商中国记者:你看好新能源的上游、中游还是下游?

施成:单纯只看利润,新能源上游毫无悬念是最好的,我们判断随着行业需求的增长,新能源产业链利润分配会逐渐向上游转移。未来我们更看好上游的投资机会,包括资源和化工。但是中下游的投资逻辑不完全看利润。比如说一些车企,就类似互联网公司,它们的估值可能是按市销率或者销量去估值的。上中下游拥有不同的估值方式,各有各的投资方法和定价,并不完全看利润。

我们也会投一些当前没有利润的公司,但它必须是市场上最强势的方向,或基本面最强的方向,它能提供一个安全保障,安全区间下限比较高一些。

券商中国记者:目前新能源的上、中、下游的格局经过几年的发展后有没有一个大的变化?

施成:新能源产业上游进入了供不应求的状态,第一上游的扩产周期是最长的,如果有产业链发生短缺,一定是出现在上游,第二上游扩产难度是最高的。从持续时间来看,从去年到现在锂基本没有新增产能,今年下半年有一些新增产能,但因为锂价没有泡沫化,所以资本开支也不会加大,由此来看,锂价大概率会走到2023年,因此新能源利润向上游集中会是比较长的状态,短期内不会结束。

新能源的供求关系与传统周期品种不同,传统周期品的需求不大可能持续高增长,它的产能投放意味着利空,因为它会打破供求平衡,而目前新能源的需求增长迅速,产能的增加不能满足需求的增长,比如光伏行业周期持续两年后,依然比较高景气。

“踏空”是新能源投资最大的风险,下跌是配置机会

券商中国记者:你认为新能源赛道投资最大的风险有哪些?

施成:最大风险就是踏空风险。因为新能源时常会发生调整,但是每一次的大幅调整,往往都是很好的买入机会。每次大幅下跌之后,我是建议投资者可以配置一些这类产品。

我不太建议投资者在新能源大幅上涨后去追涨,因为波动比较大,追涨可能会承受一定损失。对于长期投资、定投的投资者而言,我觉得随时都是可以投资的。

券商中国记者:你提到了新能源大幅下跌后是买入机会,意思是说新能源还会面临调整?

施成:其实新能源每年都会有接近两次比较大的调整。一是市场调整的时候,相对回报高的新能源板块承担的风险也自然大一些,市场调整的时候它调整幅度自然也会多些。

另外,新能源行业的增速不是一成不变的,也有波动,每一次的增长低谷也是股价比较低迷的时刻,这种情况也会出现调整。

两年内无需担忧新能源行业增长

券商中国记者:近期大宗商品价格大幅下挫,宁德时代发布麒麟电池,比亚迪整车销量火爆等,你怎么看?

施成:新能源车的市场还是挺好的,大家此前比较担心原材料上涨会对下游产生冲击,现在来看,新能源车的创新能力还是很强的,车企做出了一些新产品,在目前上游材料紧缺的情况下,对于燃油车的优势依然很大,所以我认为新能源车对燃油车的替代不太会受到原材料价格上涨的影响,它的替代会比较快的进行。

国内新能源车在达到百分之六、七十的渗透率之前,可能都不用太担心行业增长的问题。从国内车企发展来看,创新能力、产品力,比国外车企强很多,在未来我们还可以期望国产车出口的事情,或许在明年就会看到,所以新能源行业的增长在未来两年都不需要担心。

券商中国记者:从投资的角度看,你觉得新能源板块接下来半年或一年有哪些风险和机遇?

施成:我觉得大的风险就是过于乐观带来的高估值风险,有些公司的业绩兑现存在不确定性,如果出现阶段性的高估,就会有回调风险。大幅的回调则意味着机会。我们会不停的观察市场去做一些调整,不管是机会还是风险,都会去持续关注。

券商中国记者:如果市场上出现了比新能源赛道更好的机会,您会进行大幅调仓吗?有没有考虑向自己不熟悉的领域拓展能力圈?

施成:如果有更好的方向,我们也会去投资。其实我们一直有在看新的东西,只不过距离兑现到投资上可能还有一段时间,这是一方面。另一方面是现在也确实没有比新能源更好的方向出现,因此短期内还是以投资新能源为主,如果出现了特别有吸引力的投资方向,我们也会进行配置。

在军工、消费升级等方向上,我们都有关注,只是还没有投资,在观察。

投资者是客户,基金行业是服务行业

券商中国记者:你觉得什么样的投资者适合买你的基金?

施成:我觉得大多数投资者都适合,这取决于投资者的仓位,如果投资者风险偏好比较低,可以少买一点,如果风险偏好高就可以多买一些,因为我的产品波动率相对比较大一些。

券商中国记者:我注意到你在网络上,每周都会发文章,是出于什么样的初衷?

施成:主要是因为这个行业波动比较大,我希望把我们的认知传递给投资者,至少让他们在有波动或者有行情的时候,大概知道发生了什么、后面有可能会发生什么,普通投资者是不太有机会接触到基金经理的,我把它当作一个沟通渠道。我也会去看投资者在文章下面的评论,一些负面情绪的宣泄也是正常的,我们基金行业属于服务行业,给投资者管钱,如果基金表现不好,被投资者吐槽也是正常的。

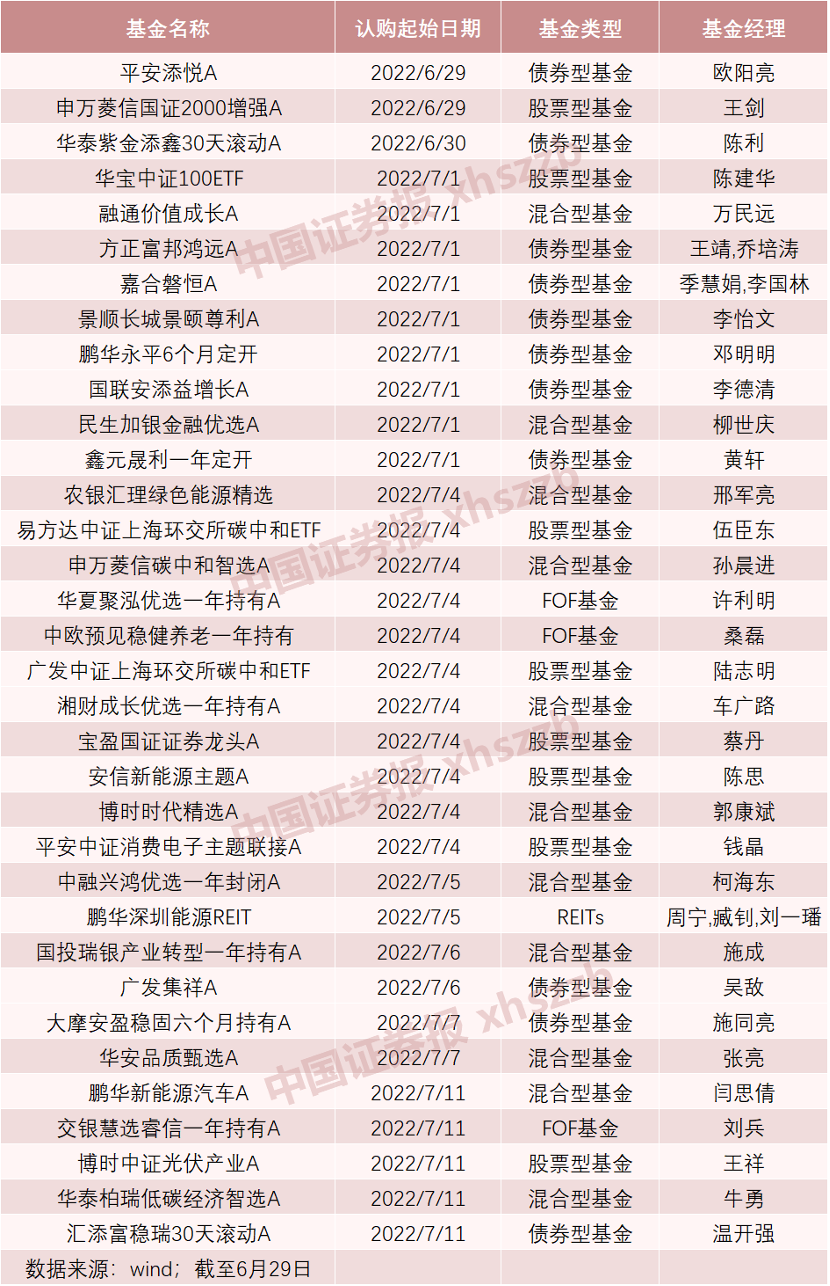

券商中国记者:我看你接下来要发一只持有期产品,它好像有一年的封闭期,出于什么样的目的设置封闭期?

施成:我们对产品的历史表现做过统计,从滚动收益来看,一年以上的收益比较好,实际上很多投资者持有时间太短,未能享受到基金产品较高收益,所以设置持有期的产品能够让投资者有相对好的持有体验,避免出现高买低卖的情况。设置持有期,投资者在买的时候也会更谨慎,目的是让投资者回避在恐慌或冲动的时候卖出。

券商中国记者:你管理的产品规模短时间内增长特别快,你的心态有没有发生变化?

施成:产品规模小的时候,更多是关注自己的业绩,产品规模大了之后,会比较关心持有人是否真正的盈利,未来我们要争取给持有人赚到更多收益。

责编:王璐璐

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>