来源:樊继拓投资策略

1

策略观点:风格先均衡再价值

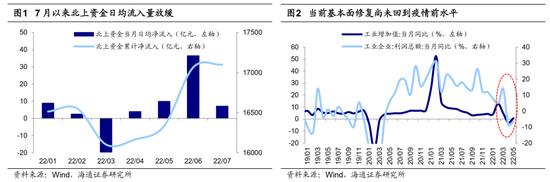

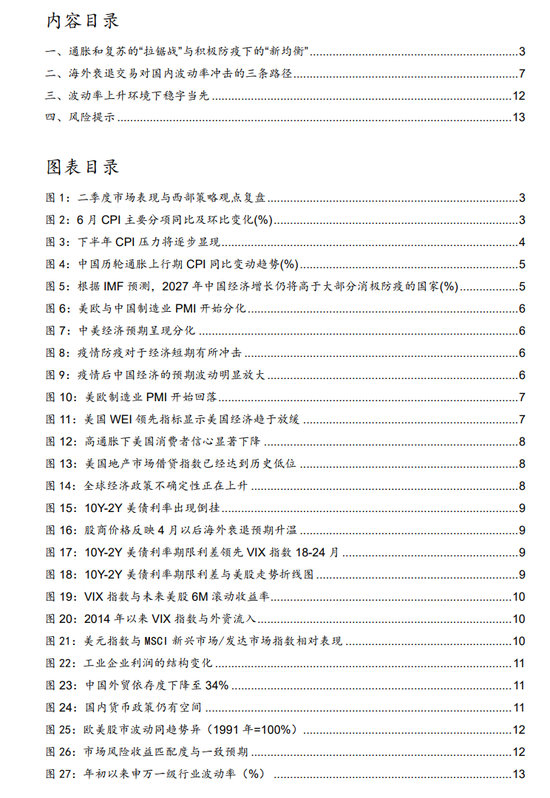

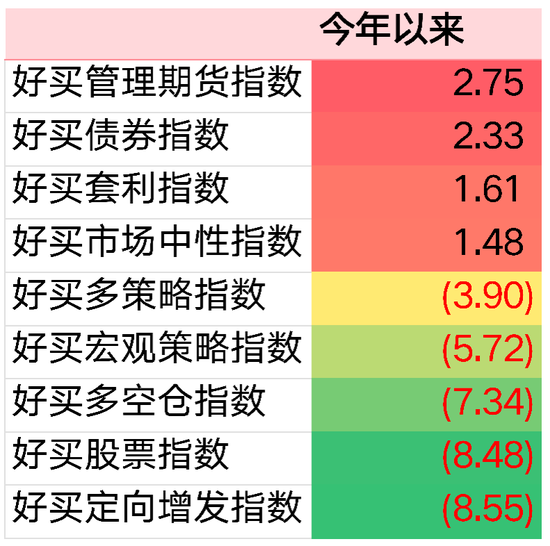

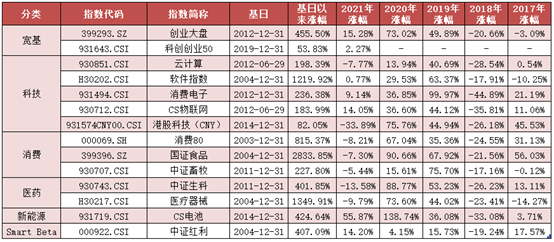

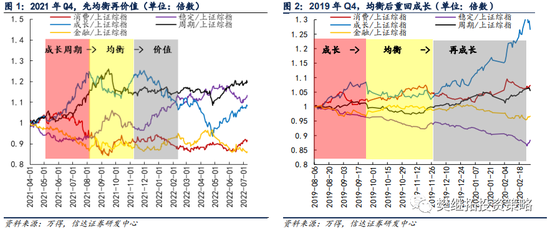

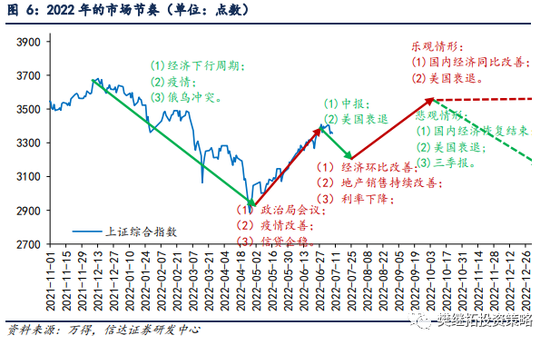

近期投资者再次开始担心成长的可持续性,当短期出现交易拥挤后,必然会出现风格再均衡,短期再均衡后,市场后续的风格取决于长期因素。2021年Q4,市场风格由成长变为均衡,之后进一步转向价值,2019年Q4,市场风格由成长变为均衡,之后又重回成长。我们认为,2022年初开始,市场的长期风格已经偏向价值,过去1个季度偏成长的风格是类似2015年下半年-2016年初的季度大反弹,未来半年市场风格将会是:成长->均衡->价值。整体指数的判断维持之前的观点:当下大概率是存量资金回补主导的急涨,V型反转的高点不会超过前1年的最高点,也有可能是之后1年的高点。节奏上,V型反转大概率还没走完,7月会有些短期风险(中报业绩、超跌反弹资金出现分歧、商品价格下行、美国衰退担心等),V型反转的终点可能在Q4,随后会进入震荡市。

(1)近期投资者再次开始担心成长风格可持续性,从交易层面来看,当出现交易拥挤后,必然会出现风格短期再均衡,关键是均衡过后还是否会重回成长?我们可以看两个完全相反的案例。2021年Q2-Q3,由于整体高端制造业和上游资源品的供需错配,市场整体风格属于成长和周期,消费金融大幅跑输市场。2021年9月-11月,由于交易热度太高,伴随着商品价格调整,风格偏向均衡,建筑、公用事业、金融等也开始有阶段性表现。事后来看,这恰恰是2022年初,市场风格进一步转向价值的前奏。另一个相反的案例是2019年,从2019年中报开始,半导体的景气度出现了非常乐观的变化,半导体景气周期和国产替代周期终于在业绩层面开始出现较强的证据,2019年Q3,成长股最强。不过进入4季度后,随着指数震荡和投资者对经济库存周期的憧憬,消费、金融也有所表现,风格更均衡。事后来看,这个均衡只是短期休整,2019年12月-2020年3月,以半导体为代表的成长股继续大幅领涨。

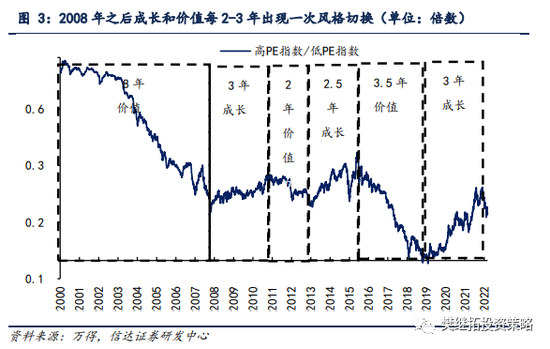

(2)短期均衡后,需要回归到更长期的风格判断,我们认为长期风格已经在年初转向了价值。从统计的角度,2000年至今成长和价值风格主要经历了五轮大级别的切换,一旦切换完成,风格一般持续2-3年左右(2000-2008年除外)。2019-2021年偏成长的风格已经持续了3年,2022年大概率是长期风格偏向价值的第一年,风格变化一旦出现,往往会持续2-3年。

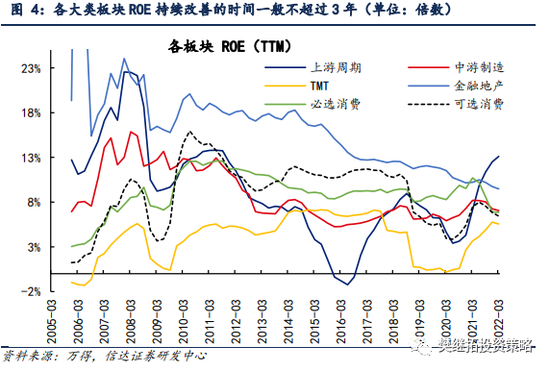

之所以会出现类似规律,我们认为主要是因为历史上大部分板块,ROE持续上行的时间一般不会超过3年。周期股的ROE有周期性波动是很正常的,但如果以消费或成长这两个大类板块来看,历史上也没有出现过超过3年,ROE持续上行,最乐观的情况是连续改善2-3年后,维持高位震荡。

(3)最近1个季度的成长风格,可以理解为长期价值风格中的季度性回撤。如果长期风格已经转向了价值,那么为何过去1个季度成长股反弹如此猛烈。我们认为,这主要是因为2022年是风格转变的第一年,原有风格的业绩优势还在,新的风格只有估值的优势,业绩优势还不是很明确。类似的情况也出现在2015年下半年-2016年上半年,事后来看,2015年6月就是成长股转向价值股的起点,长期价值风格的趋势一直持续到了2018年。但是在转向的第一年,2015年7月、2015年9-12月、2016年3-6月,成长股依然能够有非常强的表现。以2015年中-2018年的经验来看,如果长期风格已经转向价值,那么阶段性偏向成长的风格一般会持续1个季度左右。

(4)短期策略:下半年类似 2019 年,反转已经成立,节奏上 7 月有些小风险,Q4 进入震荡。我们认为下半年股市的牛熊状态可能会类似2019年,盈利尚没有出现趋势性改善,但由于估值提前跌到位。股市会先有一次估值修复,然后等待验证盈利的逻辑。市场会在每一次经济预期担心释放后迎来较大的反弹(2019年Q1、8-9月),而一旦验证盈利能否改善,往往是低于预期的,2019年4月、7月和10月,三个季报披露期,股市均偏弱。展望后市,方向上,下半年是反转,节奏上,市场在7月可能会有些风险,主要是来自中报业绩披露和超跌反弹资金出现分歧。Q4开始,将会进入震荡市,强震荡还是弱震荡取决于经济恢复的速度。

行业配置建议:当下建议关注消费成长,Q4开始建议逐渐转向低估值价值。(1)成长处在季度大反弹的过程中。当下股市处在V型反转的过程中,历史上我们能够看到不管这种反转后续结局是牛市还是熊市,反弹期间成长股均会有不错的表现,时间上一般是季度的。性质上,可以类比2015年Q4的创业板反弹、2019年Q1的TMT反弹和2021年Q2的消费的反弹。建议关注军工、传媒互联网、医药,不过反弹过后到Q4,需要适度减少成长的配置比例。(2)消费的逻辑演绎还不充分。疫情后投资者开始逐渐预期经济恢复,一旦观察到房地产销售改善,经济周期所处的阶段会从稳增长预期变为经济回升预期,消费等经济相关的超跌板块也会有表现,这一次消费的上涨,由于有需求恢复的逻辑,持续性可能会比2021年的反弹更好。建议关注地产链的消费(家电、家居、建材)。(3)金融类板块中,非银将会是进可攻退可守的方向。后续如果价值占优,非银是价值股中估值筹码最有优势的,如果是成长股继续活跃,非银也会受益于市场风险偏好的回升。(4)Q4以后逐渐转向低估值价值。去年底开始,市场的长期(2-3年)风格已经转向,风险偏好流动性等带来的估值修复阶段性有利于消费成长,这种偏离一般时间上不会超过半年,年底到明年初可能重回价值。

2

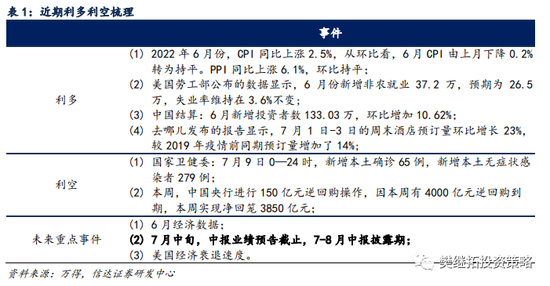

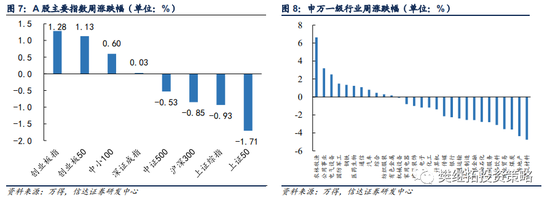

本周市场变化

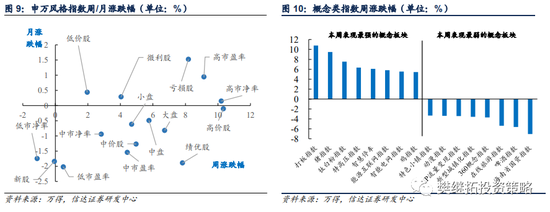

本周A股主要指数部分上涨,其中创业板50(1.28%)领涨。申万一级行业本周涨跌不一,其中农林牧渔(6.63%)、公用事业(3.19%)、电气设备(2.51%)涨幅居前,建筑材料(-4.76%)、房地产(-4.36%)、煤炭(-3.63%)表现偏弱。概念股中,打板指数(10.78%)、猪指数(9.48%)、钛白粉指数(7.55%)领涨,海南省国资指数(-7.06%)和啤酒指数(-5.61%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>