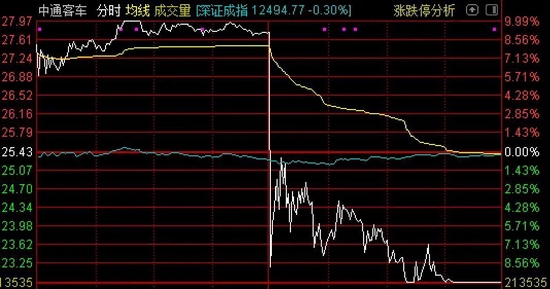

今日上午,中通客车(SZ000957,股价22.89元,市值135.7亿元)股价跳空高开一度拉升触板,就在股民蜂拥进场,股价再创历史新高之际,午后竟直线跳水,截至收盘封住跌停。

5月以来,汽车板块成为A股炒作主线,中通客车更是最近两个月A股第一“妖王”。午后中通客车跳水上演“天地板”,直接带动多只高位股集体走低。

市场风格是否要轮动了呢?此时不妨看看最新出炉的基金二季报!随着越来越多基金二季报的披露,明星基金经理们的操作思路和策略也随之公开。基金二季报陆续出炉,也给我们提供了越来越多学习的机会。

傅鹏博二季度大买光伏和新能源车

刚过去的二季度,光伏和新能源车板块的涨幅,惊艳了全市场,而从陆续披露的基金二季报来看,明星基金经理同样对这两个板块偏爱有加。

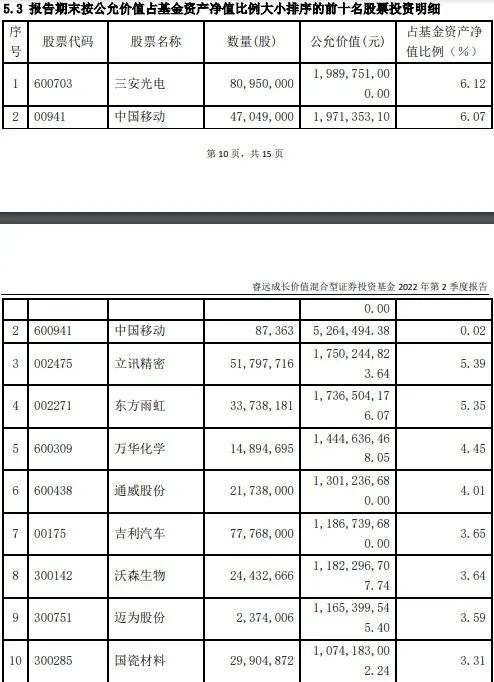

比如傅鹏博管理的睿远成长价值,二季度继续保持九成以上仓位运作,在重仓股方面做出了较大调整,多只光伏和新能源车个股进入前十。

具体来看,卫宁健康、大族激光、先导智能退出前十大,迈为股份、吉利汽车、通威股份新进前十大。从股价表现来看,迈为股份在二季度阶段涨幅近50%,并在7月初突破了历史高点,而通威股份也有类似抢眼的表现,股价同样在7月初创出新高。

傅鹏博团队在二季报中坦言,二季度增加了光伏和新能源个股。“硅料和电池景气度提升,光伏电池片设备的技术和效率提高,新能源车在疫后的快速复工,是我们增加持有的逻辑起点,相关个股对组合净值贡献也较为明显。”

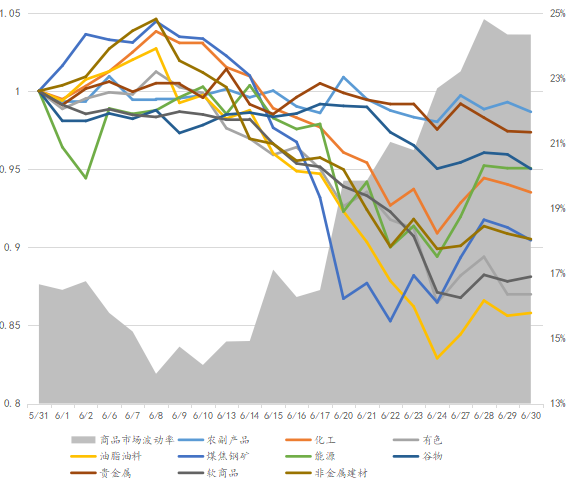

在其他调整方面,还增加了煤炭资源板块个股。傅鹏博团队称,“实证显示,通胀背景下资源板块的收益一般领先于其他板块,且未来中长期国内化石能源价格运行中枢或上移,增强了板块实现收入和盈利稳定增长的可能性。”

另外,“增加了和新冠相关的疫苗和特效药个股。要实现经济生活不间断和常态化疫情防控,对全民更有效的疫苗普遍接种,以及对病人的及时有效治疗,是防治两大关键点,这是我们加仓的主要理由。” 傅鹏博团队进一步表示。

展望下半年,傅鹏博团队指出:“动态调整和优化组合依旧是工作的重点。对于公司与公司间的比较和筛选,我们将更加全面考察其中长期成长能力,包括存量的增长和新增长曲线,业绩确定性,以及管理层进取心和内部执行力等要素,综合评估公司的估值水平。结合中报披露,我们将继续发掘投资机会,特别是在疫情冲击下经营依旧具备韧性和弹性的公司。我们也会调整业务受宏观经济冲击较大的公司,尽力控制好净值的波动。”

李晓星二季度大调仓,为阶段性亏损致歉

再来看银华基金李晓星二季度的持仓,由于是团队运作,李晓星目前牵头在管的产品比较多,其中管理时间最长是的银华中小盘混合,超过7年。

从该基金来看,截至二季度末,同样是保持了九成以上的仓位运作。而在前十大重仓股方面,首先最值得关注的是,一季度末时还是第一大重仓股的宁德时代(SZ300750,股价527.77元,市值12881亿元),已经不在二季度末的前十大重仓股中了。

李晓星在二季报中回顾道:“从结构上来说:值得总结经验的是由于担心俄乌冲突带来的全球供应链条的割裂,我们减持电动车上游时间过早,在4月份光伏的大跌中并没有选择加仓,错失了一些机会。”

除了减持宁德时代,天奈科技、天赐材料、立讯精密、科达利、北京君正、分众传媒、汇川技术也全都不在前十大重仓股中,新进前十大重仓股的是东方雨虹、五粮液、韦尔股份、中航高科、抚顺特钢(维权)、吉比特、北方华创和中航光电。

也就是说,前十大重仓股仅保留了紫光国微和金山办公,其余的均有调整,可谓是大调仓。增持的个股主要集中在可选消费、地产链、军工、计算机和自动化等行业。

从该基金今年的业绩来看,wind数据显示,截至7月18日,今年以来的回报为-16.20%,在同类产品中处于后四分之一的位置,表现比较一般。

李晓星在二季报中表示:“今年可能是我当基金经理以来遇到的第三次比较困难的时刻。基金净值的回撤使得持有人承受了阶段性的亏损,我深表歉意。我个人资产的绝大部分都买了我的基金,持有人的心情我感同身受。但市场的非理性下跌,使得很多优质企业的股票跌到了合理区间,这个都是未来超额收益的空间。我内心对后市是非常乐观的,二季度一直在增持我管理的基金。”

李晓星还坦言:“基金经理也都是普通人,在市场波动的时候,内心也会害怕、也会怀疑、也会彷徨,平时勤勉积累的调研与研究成果是为了在关键时刻组合不会漏水,但过度依赖个人独立的投资与研究来持续战胜市场,从概率上来说,并不是一个长期胜率很高的事情。基金公司整体投研平台的水平将会发挥越来越重要的作用,深入挖掘基于基本面的投资机会,坚持长期投资、价值投资的投资理念,努力持续提升投资业绩,提高客户满意度,实现基金业绩和持有人盈利驱动的规模增长才是长久之计。”

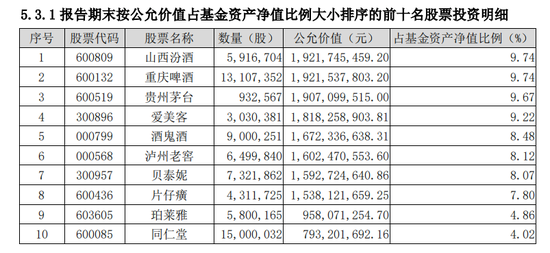

焦巍二季报核心持仓仍是食品饮料

根据公告,截至二季度末,焦巍管理的4只产品规模合计252.14亿元,其中银华富裕主题规模达197.31亿元,较今年一季度末的173.36亿元增加了23.95亿元。

焦巍在季报中表示,在二季度的持仓中增加了有成长性的银行和有价格弹性并且能够分红的小部分资源股配置。做出这一决策的主要统计依据是A股强烈的风格效应和管理人自身的能力范围:从过往表现来看,A股可以分为成长、消费、金融和周期四个板块。成长板块依赖于产业周期,表现出高增长高估值高波动的特点。消费板块由于盈利稳定性和高ROE则胜在长跑。金融的特点是高股息和低估值低成长。每种风格都能体现出一到两年的占优,背后则是经济周期和产业政策。

“对于我们以消费为主的风格持仓,最担心就是出现周期品价升量缩的滞胀周期,或者产业政策和周期带来的相对弱势。因此,在组合中增加估值以及分红的现金流视角,可以使我们在不利于自身情况出现的时候对冲波动,增加现金补仓的机会。”

从重仓股的情况来看,食品饮料尤其是酒类,仍然是银华富裕主题的核心持仓,前五大重仓股中有4只都是酒类行业龙头。除此之外,美容护理、中药等也是银华富裕主题布局的重点方向。

重仓股方面,泸州老窖、珀莱雅本期新入该基金的十大重仓股,药明康德(维权)、招商银行则退出了前十大重仓股的行列。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>