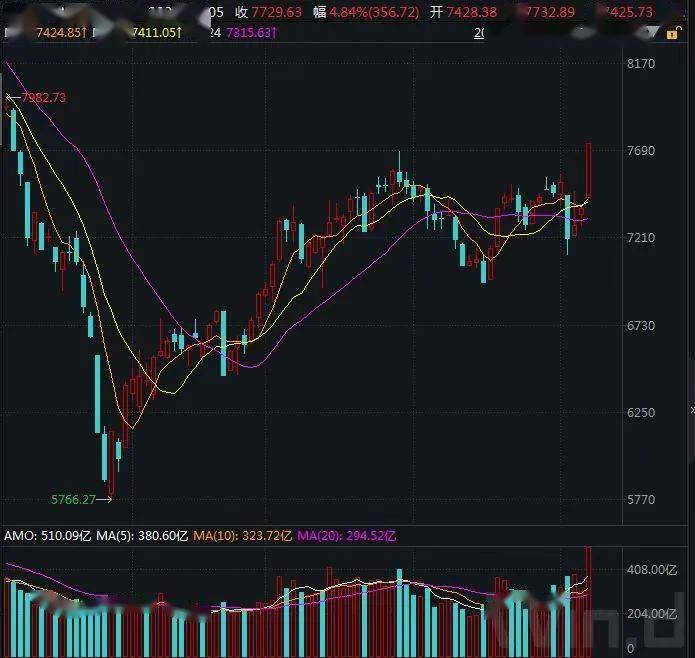

在震荡的市场环境中,能够控制回撤、降低净值波动的基金,往往会给投资者带来更好的投资体验。国投瑞银基金投资部副总监、国投瑞银行业睿选拟任基金经理綦缚鹏便是一位注重持有人体验、控制净值回撤的基金经理。从回撤水平来看,綦缚鹏代表作国投瑞银瑞利的动态回撤水平远小于中证800指数,在76.75%的时间里回撤水平控制在5%以内。

綦缚鹏表示,接下来将关注业绩会超预期改善或者业绩改善在股价上还没有得到充分反映的领域,其中包括房地产行业龙头以及新能源行业中竞争格局比较友好、渗透率快速提升的细分环节。

綦缚鹏将其投资体系概括为三点:第一,偏好绝对收益,即以净值持续创新高为目标,为持有人创造绝对收益。第二,适度兼顾相对收益,在市场较为狂热的阶段,增加一些相对收益的投资策略,保证基金能够跟上市场和同行的上涨步伐。第三,主动管理回撤,将波动率保持在相对可控的范围内,让持有人在净值不断创新高的过程中完整地获得收益。

谈及选股标准,綦缚鹏表示,希望所选公司未来2到3年的盈利水平和对应的市值较现在有较大幅度的提升。此外,他会优选龙头公司。“我们选择的龙头公司并不一定是大市值公司,也可能是细分子行业的龙头。由于行业发展存在天花板,有些公司的市值不会特别大,但它们一定是行业内公认的最好公司之一,拥有优秀的治理结构、优良的财务稳定性和较好的财务指标等。”

在作出卖出决策时,綦缚鹏主要从三个方面进行考量:第一,公司基本面发生了变化,原来的核心假设已不成立,导致预期无法实现。第二,股价短期内快速上涨,投资性价比变差。第三,如果行业出现短期波动,可能暂时持股不动;但如果行业出现相对较长时间的调整,则会降低持股权重。

构建组合时,綦缚鹏在行业配置层面保持相对均衡,通常将3到5个非常看好的行业配到50%左右,剩余的50%分配给其他8到12个行业,单一行业持股上限一般不超过20%。在行业选择上,他立足于宏观面,从比较长的周期来审视行业所处的位置,兼顾估值、景气和业绩确定性。

“产业周期在投资上有两个最好的阶段:一是行业快速增长期,二是行业出清,集中度开始提升。我们会研究分析未来2到3年或3到5年哪些行业可能发生上述变化,然后进行重点跟踪。”綦缚鹏称。

今年上半年,A股市场波动较大。在管理组合时,綦缚鹏是如何控制净值波动的?“我们通常通过行业或公司分散来对抗指数波动,因为很多行业之间存在负相关关系。只有市场出现系统性风险时,我们才会考虑降低仓位。”綦缚鹏称。

早在去年四季度,綦缚鹏便对仓位和持仓结构进行了前瞻性调整,因此今年3、4月份总体维持较低的仓位。“当时觉得很多成长股的估值已不便宜,同时盈利增长依赖宏观经济的相对稳定。此外,从行业分散的角度来看,当时并没有太多的符合我们投资逻辑的行业可以选择,因此选择了降低仓位。”

展望下半年,綦缚鹏表示,将主要关注业绩会超预期改善或者业绩改善在股价上还没有得到充分反映的领域。

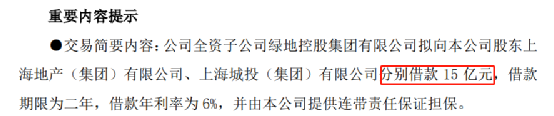

具体到投资方向,綦缚鹏表示,首先关注房地产行业龙头。他认为,从当前行业情况来看,房地产行业有望演绎“总量弱、结构强”的趋势,市场份额会向龙头公司集中。此外,新能源行业依然是为数不多的高景气赛道,但在投资层面会谨慎选择。“无论是风电还是新能源车,在需求层面都没有问题,但行业竞争格局趋于激烈。同时,估值大幅反弹后,性价比在减弱。在标的选择上,我们会聚焦竞争格局比较友好、渗透率快速提升的细分环节。”