来源:中金固定收益研究

作者

杨 冰分析员,SAC执业证书编号:S0080515120002;SFC CE Ref: BOM868

程昱分析员,SAC执业证书编号:S0080517070005;SFC CE Ref:BON965

陈健恒分析员,SAC执业证书编号:S0080511030011;SFC CE Ref: BBM220

三个季度过去了,今年的转债基金、准转债基金们做得如何?我们每个季度都会进行例行分析,而在上个季度我们也阐述了一个用于分拆基金择时、择券效果的基础模型及代码实现(可参考《简评:转债基金择时、择券能力如何区分? | —— 及Python实现方法》)。近三个季度,转债市场恰好经历过2段上涨和1段回调,热点转债个券也经历了一些切换(年初的反转因子、此后的消费白马、再往后的电子等),形成了一个很好的观察窗口。我们沿用前述报告的方法,对各转债及准转债基金进行简单的分析。

基础模型仍是:Ri - Rf = alpha + beta1 * min(0, Rm - Rf) + beta2 * max(0,Rm - Rf) +e,其中alpha表征择券能力,beta2为有正面贡献的仓位,beta2- beta1为净值曲线体现出来的择时能力。

择时能力方面:

与此前不同,这次我们按照季报披露的仓位,将基金分为2组(当然,我们照例剔除了规模过小、规模变动过大的基金):

A:近3季度转债仓位从未小于64%的,已经实质达到转债基金的标准,但如果本季度或上季度规模小于5000万元,则剔除出样本;

B:未达到A组标准,但近三季度曾有某季度转债仓位达到20%以上且分类为二级债基或偏债混基的基金,剔除本季度规模在1亿元以内的样本。

虽然字面上beta2 - beta1才是主动择时能力的体现,但我们仍要结合仓位(以beta2表示)来分析,一方面高仓位与低仓位下择时难度本来就不同,另一方面在整体向上的市场下,保持高仓位本身就是一种正确的判断。结果如下:

几个有意思的情况:

1、由于仓位普遍重,在A组拿到正面择时效果(beta2 > beta1)实际难度很大。原理上讲,择时效果可能源自积极的仓位调整、个券本身的不对称性(有的个券自带“择时效果”)、客户的适时申购等,其中仓位调整确见功底,而个券选择实际也是一个稳定的来源。比如我们在转债周报中经常提到“easy ball”的概念,而一个并不直观的事实是:按此原则选出的品种,并不具备显著alpha,但自带高不对称性。因此,转债基金不容易拿到高择时回报的原因也很简单,一方面仓位重且有合同限定要求,不容易做出灵活地调整,另一方面,高仓位下必然要求选入足够多的品种,只靠那些自带择时效果的个券自然难以吃下所有仓位。当然,这种情况下依然有产品能拿到正面择时效果,兼顾弹性和择时效果后,包括汇添富、中欧、华宝、华安等;

2、转债基金的弹性能做到什么地步?—— 有基金最高能做到接近1.5x的Beta。显然,考虑业绩排名时,仓位(弹性)才是第一位,择券、择时都是其次。虽然现在公募基金都有仓位限定要求,但仍有一些转债基金能做到120%以上的实际有效仓位 —— 尽量打满股票仓位,在选择转债持仓时也尽量选上beta属性最强的若干品种。前三个季度而言,保持很高的有效仓位且择时效果没有太明显的负面拖累的基金如南方希元、工银、华安等。其中南方希元可能是最为极致的选择 —— 从持仓上看,在平银尚未退市时,其以双银行 + 双券商组合为前四大重仓券,而股票持仓是近乎极致的纯TMT + 1个券商,因此组成了对市场走势十分敏感的组合;

几个要点:

1、在A组里面,择时与择券能力的矛盾已经并不太显著,一定程度上是由于一些基金获得了不少申购,从而降低操作难度,形成良性循环。另一个重要原因是,超强占指数beta券在三季度已经不存在,使得指数相比前2个季度更容易战胜一些。从重仓券披露上看:

1)转债仓位上,平银转债退市之后,这些基金都将持仓转向大银行 + 电力EB;

2)电力转债在三季度受到这些择券较强基金的欢迎;

3)总的来说,转债基金的信用门槛在降低,有的基金已经有A+级别品种在列;

4)持股基本只有两种选择,要么是TMT + 非银,要么是接近上证50的白马配置。

2、B组方面,也有仓位很高的产品获得了高alpha。其中,易方达安盈与同一公司旗下的裕丰获得了接近的alpha水平,但仓位达到了转债基金的水平。同时,由于仓位普遍没有硬下限要求,因而正Alpha的比例高于转债基金。从重仓券数据看:

1)大盘银行转债不是这些基金的必备;2)群体性地倾向于选择便宜的转债,同时,前期热点券不少已经渐渐从重仓券中离开;3)股票仓位的情况更多样化,比如电子 + 汽车、电子 + 食品\医药等等。

结合择时和择券情况,几个总体上的感受:

1、无论择券贡献还是择时贡献,平均来看转债基金及准转债基金都是负值,显然跟住转债指数不是太容易的事。但值得欣慰的是,已经有足量多的产品,能至少在一端做好;

2、这两个能力存在惯性,其中alpha自然来自择券的研究投入,择时则是多方面的结果(至少包括负债端的保持、择券的不对称性及弹性、真实的择时能力及交易上的细节等等)。目前来看,无论择券还是择时效果,都不存在与规模呈反比的情况(即还没有越大越不好管的情况)。因此现在的这些基金,以其规模而言还没有顶到这个市场所能容纳的天花板;

3、由于表现抢眼的大盘券很快退市,综合前三季度来看,能同时照顾好择时、择券两端的产品多了起来,这点在A组尤其明显。而结合规模来看,一些品种很可能已经进入良性循环中;

4、在B组中,也有一些产品达到,但有相当一部分并不是真正的“准转债基金”,而是接近资产配置型的基金。例如东方红旗下有的产品,转债上基本只持有一些低价品种,弹性和alpha更多靠股票来实现——一个问题值得转债投资者思考,对于一个更宽范围的资产组合而言,哪些转债才是有意义的;

5、最后,结合业绩和回撤来看,一些基金的表现不错,但前述模型拟合效果却很差,例如博时转债、兴业机遇等。理论上存在两种可能,一是持有的个券比较集中且beta性不强,导致用转债指数作为输入项意义太小,二是基金在不同时段采取了差异较大的操作。

固收+ 市场跟踪

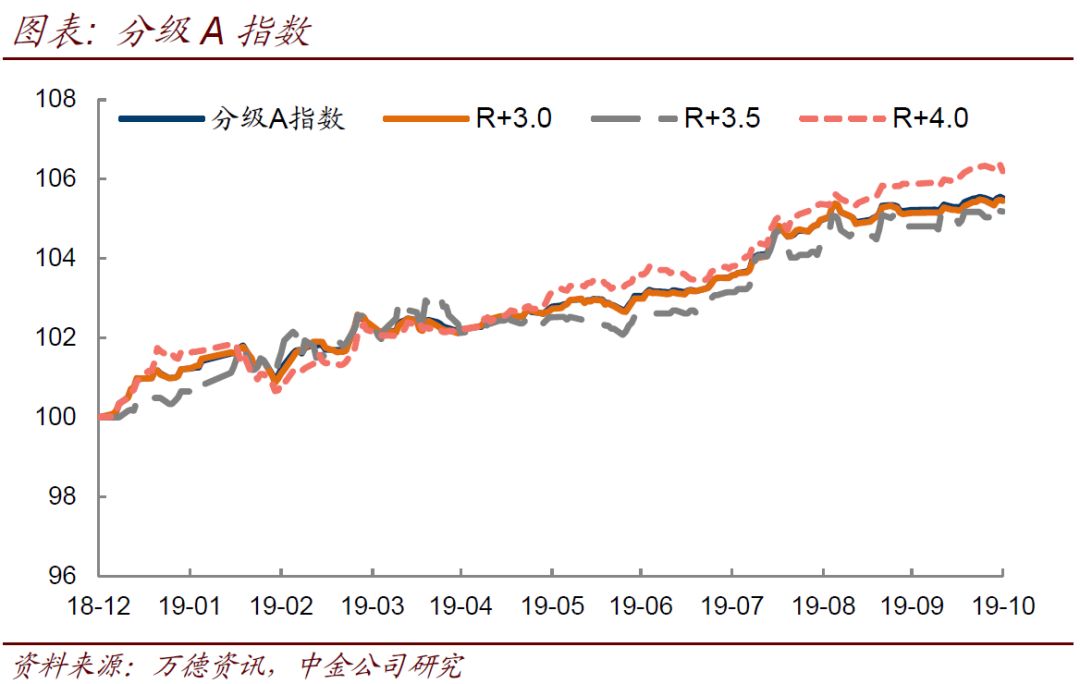

1、分级A市场方面,分级A指数近10个交易日上涨0.18%,其中R+3.0%和R+3.5%品种表现接近,R+4.0%品种涨幅稍小,仅0.09%。主流品种方面,银华稳进近10个交易日涨0.49%,份额也出现相应缩减,其次国防A涨0.39%,领跑市场。

目前市场平均折价仍较低,不具备鲜明的投资特性,因而对于博弈性投资者而言,分级A价值不大。但毕竟R+3.0%品种多数隐含收益率仍有4.55%的水平,因此存在债券替代价值。品种上,可关注券商A及深成指A。

2、打新基金:与主板等打新规则相同,科创板也给与了公募基金A类身份,使得其他投资者可以通过参与打新基金来获得更高的中签率和打新收益。

我们根据以下规则筛选了我们的打新基金样本池:1)10月有参与打新的记录;2)三季度获配新股超过发行新股数的50%;3)三季报股票持仓小于30%;4)基金规模<10亿;5)基金获配新股规模大于基金总规模的3%。样本内,最近一个月打新基金净值增长均值为0.59%。我们也将样本池中仍处于开放申购状态的基金列出,供投资者参考。

3、近期配售基金表现不差,近10日涨幅在0.78%,显然强于债券型基金。目前这些基金配售仓位都不算高,如果有新的银行股采取配售方式发行,则这些基金将明显受益。

定增基金方面,近10日平均涨幅达到1.67%。近期市场有投资者开始讨论定增减持规则出现变化的可能性(而此前减持受限使得这些产品处理限售股周期明显拉长,从而受到市场冷遇)。如能兑现,则有助于定增基金收窄折价。

5、ABS市场方面,2019年以来发行意愿相对不足,二三季度发行量均低于去年同期,而四季度作为传统的旺季,目前的发行表现也仍然较弱。仅有ABN市场作为一个相对新兴的市场,规模仍然保持了较快的增速。

6、REITs市场方面,国内共有6支基金主要投资于REITs领域。其中,上投摩根、南方、广发的三只基金别分跟踪了3个较为主流的REITs指数;诺安、嘉实、鹏华的三只基金则为主动投资。

从三季报公布的重仓券来看,普洛斯、西蒙地产、Welltower是目前国内REITs基金投资较多的券种。其中,普洛斯是知名的物流地产REITs;西蒙地产是知名的商业物业REITs,拥有美国多个核心商场;Welltower则主要投资于美国养老地产。

本文所引为报告部分内容,报告原文请见2019年11月1日中金固定收益研究发表的研究报告。