来源:国泰君安证券研究

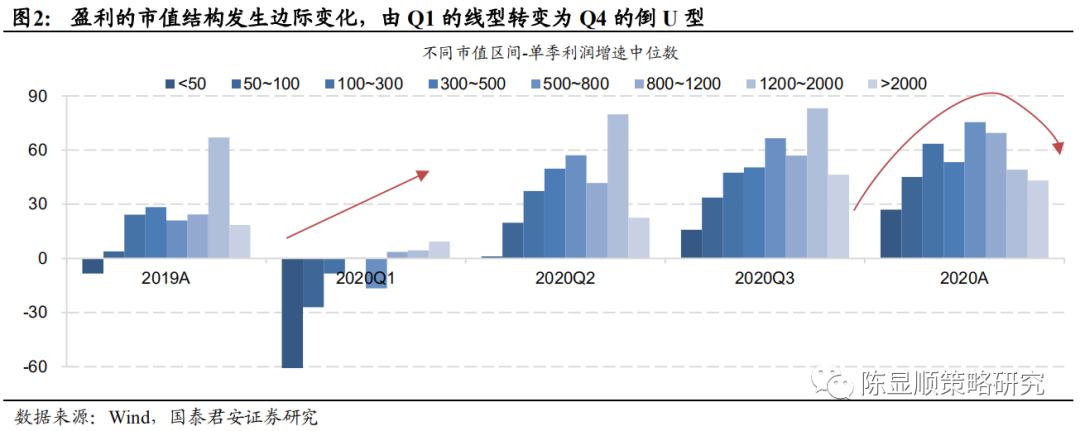

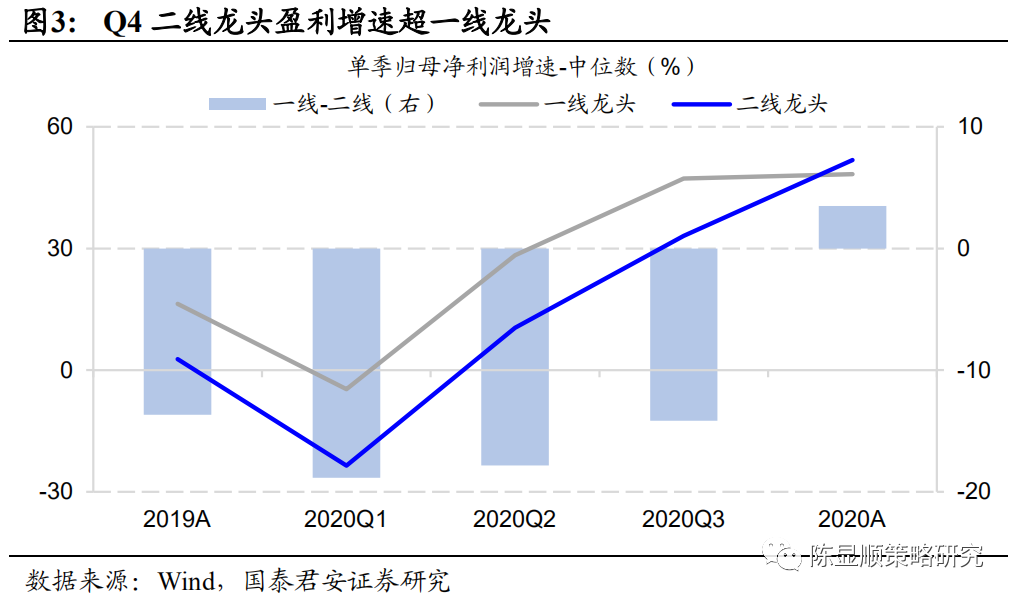

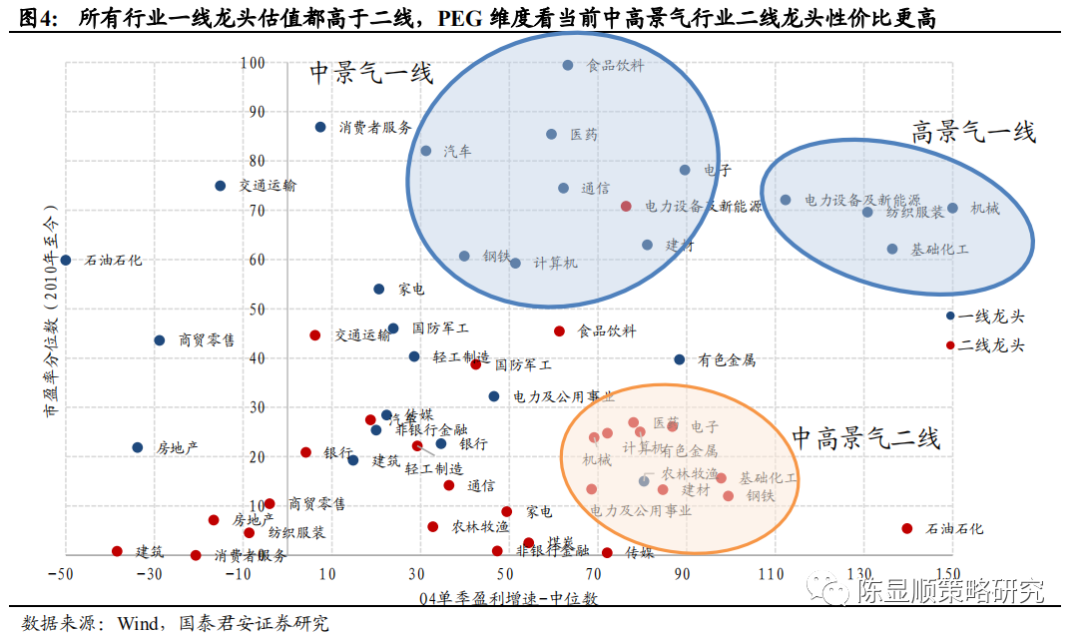

A股盈利的市值结构发生边际变化,由Q1的线型转变为Q4的倒U型,二线龙头业绩增长开始反超一线,PEG维度看中高景气行业二线龙头性价比更高。

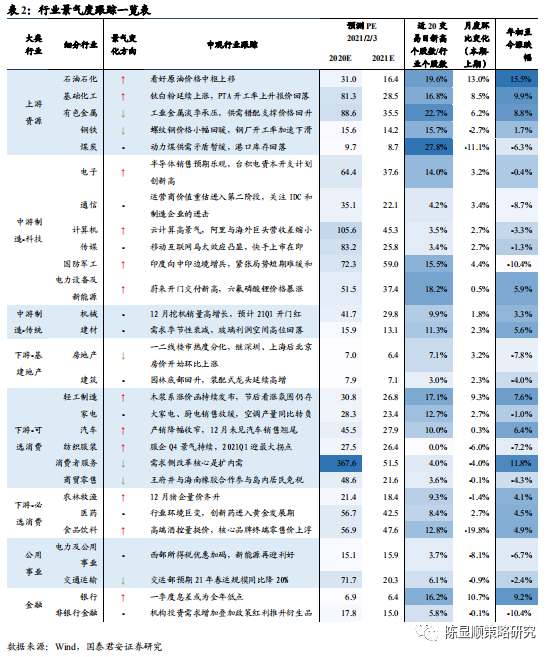

行业景气聚焦:

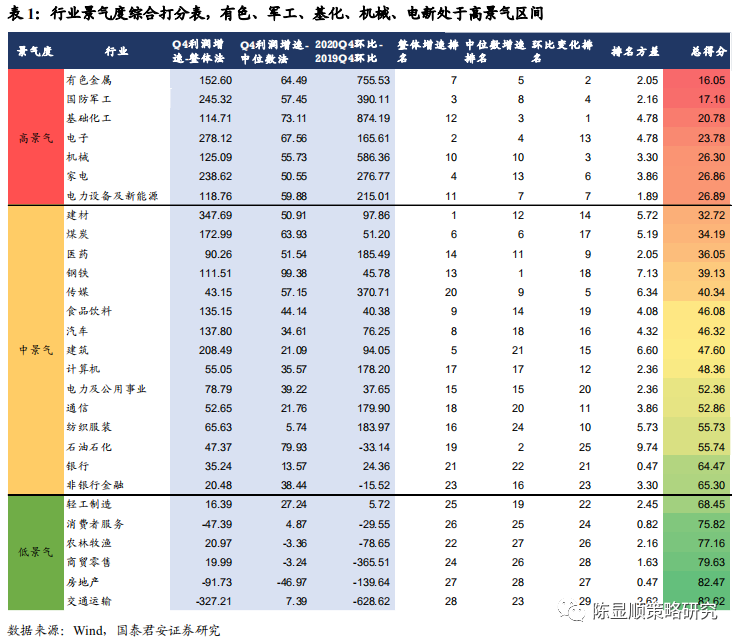

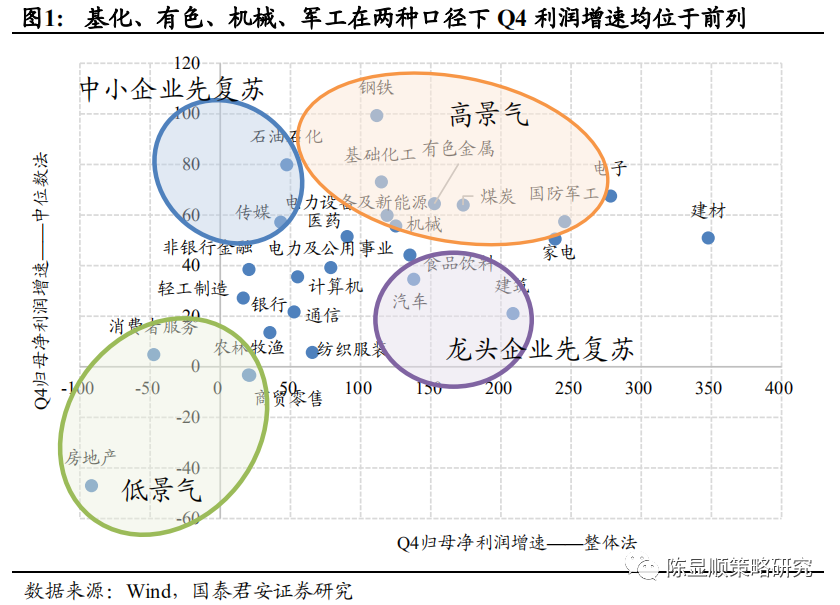

灯光需多打向抱团之外,PEG维度看当前中高景气行业二线龙头性价比更高。根据年报业绩预告,我们利用盈利增长和稳定性指标对行业进行打分,将其分为景气度高中低三挡,目前高景气行业是有色、军工、基化、电子、机械、家电、电新,中景气行业是建材、汽车、医药、食品饮料等。此外,A股盈利的市值结构发生边际变化,由Q1的线型转变为Q4的倒U型,二线龙头业绩增长开始反超一线。经历过2020年后所有行业一线龙头估值都高于二线,PEG维度看当前中高景气行业二线龙头性价比更高,配置排序为中高景气二线龙头>高景气行业一线龙头>中景气行业一线龙头。

行业景气变化:

2021年全球半导体销售预期乐观,台积电资本开支计划创新高。台积电收获最佳季报,公司计划2021年资本支出将达到创历史的280亿美元(同比+64.7%),其主要用于新工艺升级和提升高端芯片量产能力。2020年全球半导体行业销售额为4390亿美元,同比增6.5%,世界半导体行业协会预计2021年芯片销售额规模到4700亿美元以上,同比增速达8.4%,瑞银预测半导体产业收入增速将达到12%。AI、5G被认为是半导体下游需求最值得关注的领域。

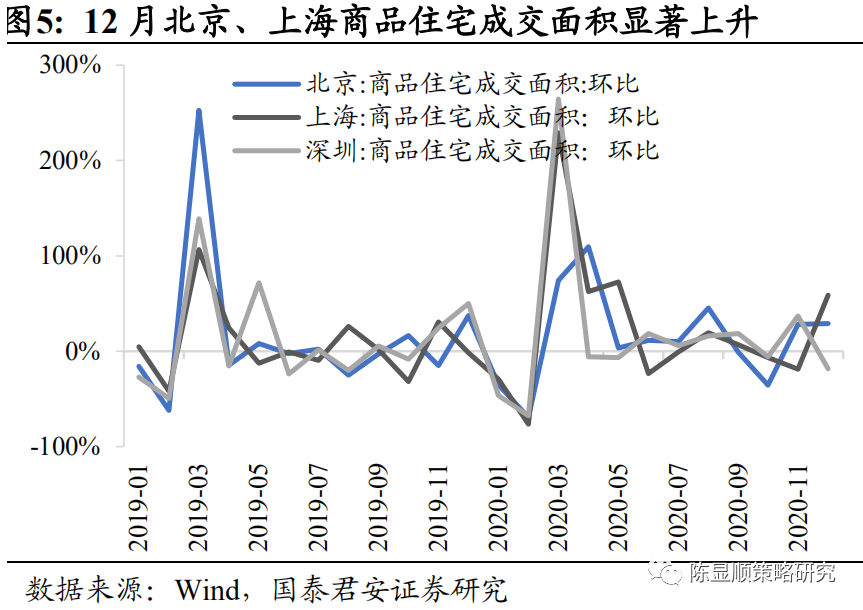

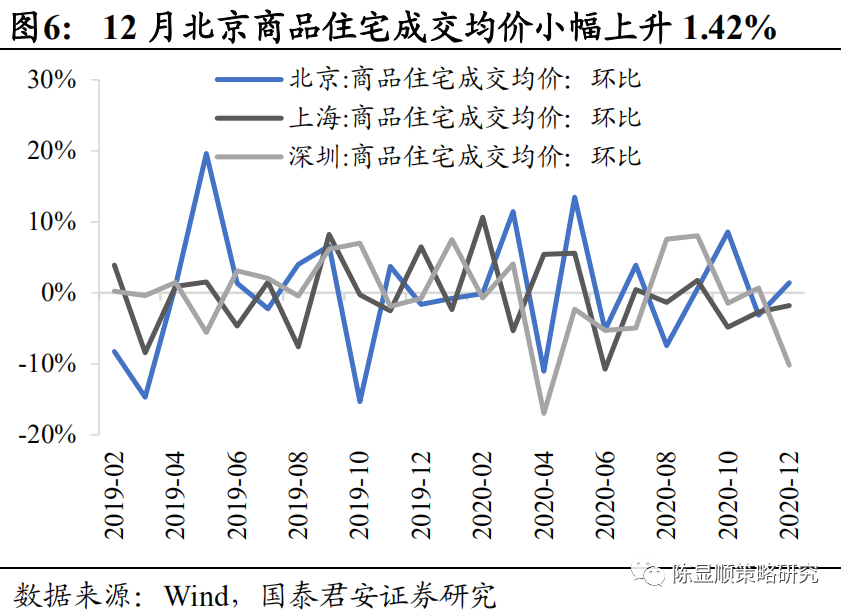

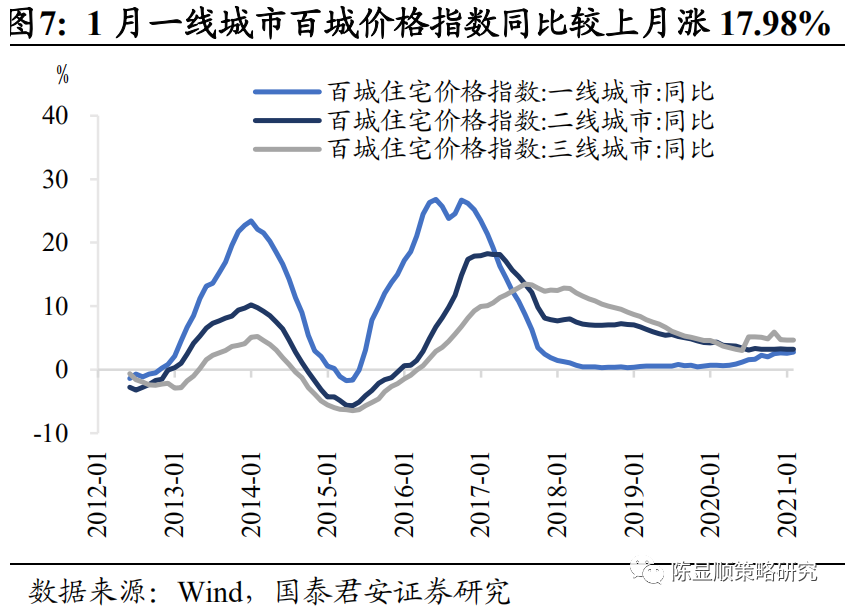

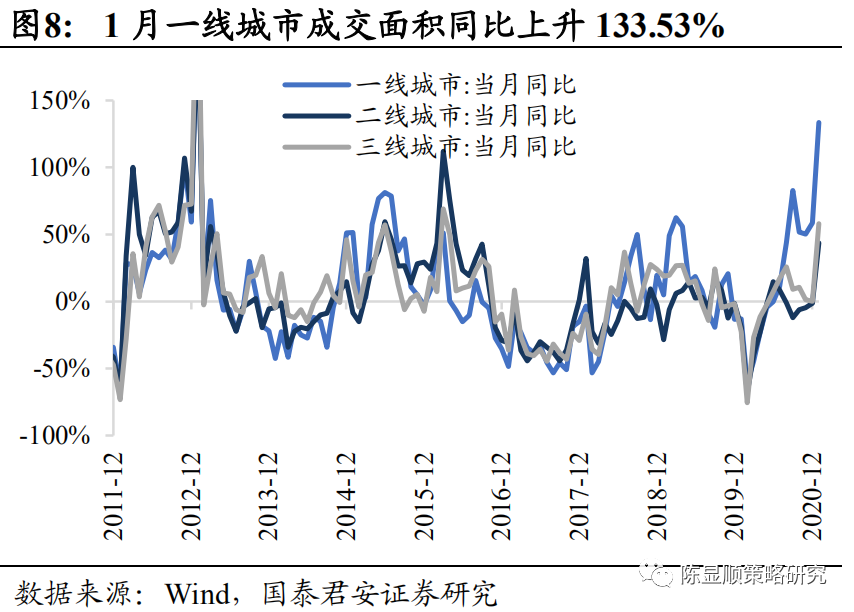

一线楼市炒作情绪升温,一线与二三线地产分化预期持续。地产融资收紧后,一二线楼市热度分化,一线城市楼市受到资金热捧,继深圳上海后北京开启上涨模式。2021年1月百城住宅价格指数一线城市月环比涨13.31%,二、三线城市分别下降1.80%和2.25%。成交面积方面,一二三线城市上周环比增速44.79%、-9.59%、17.61%。炒作情绪升温引发政策端收紧,深圳、广州部分银行上调房贷利率,北京银保监局将严查个人信贷资金违规买房,预计短期可抑平房价大幅波动,中期看房住不炒、房产金融属性减弱后,一线与二三线楼市分化趋势将持续。

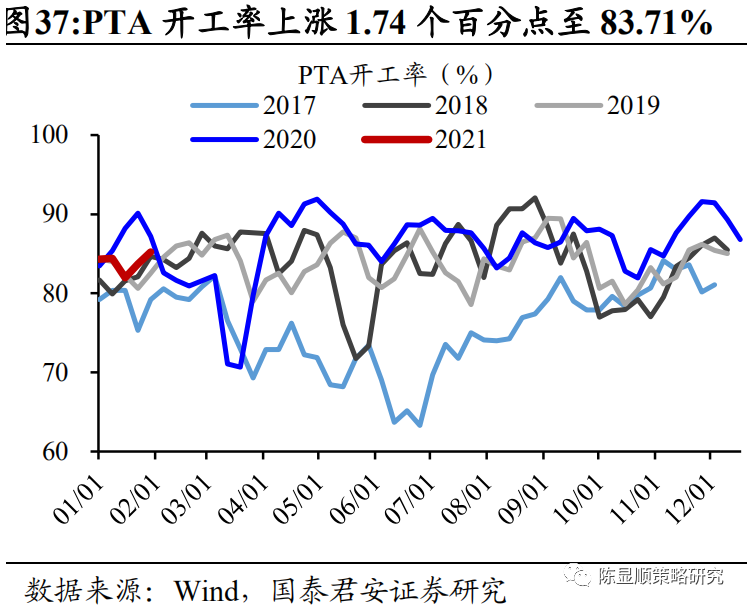

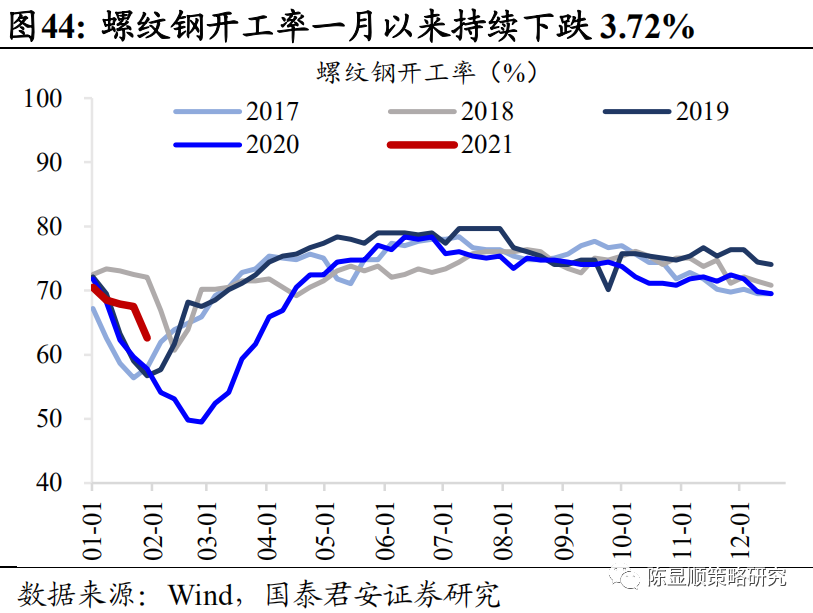

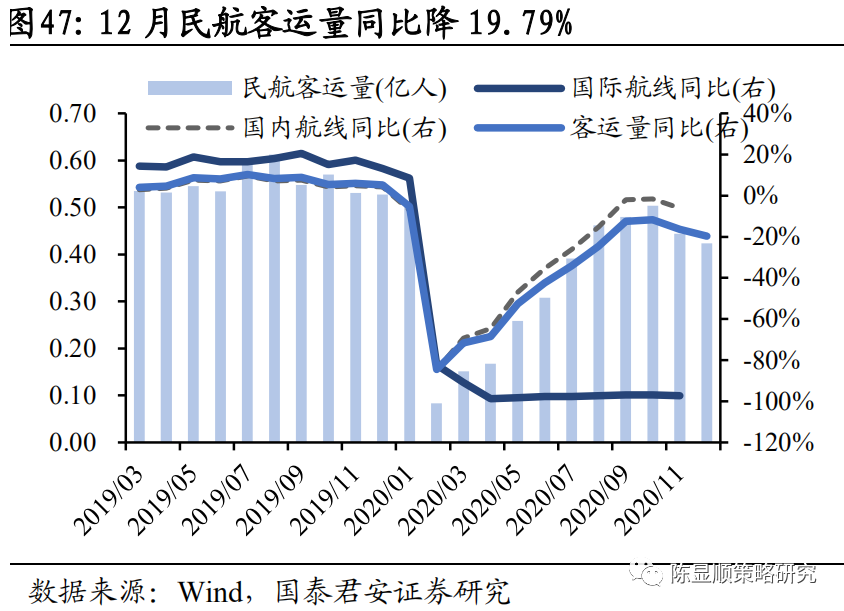

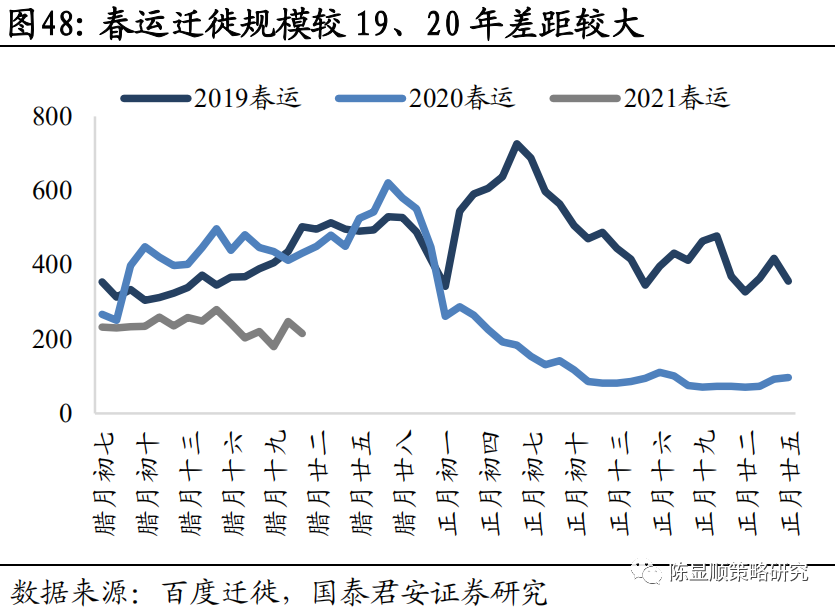

交运部预期春节客运量同比降20%,生产端开工没有如期走高。疫情和就地过年政策对人口流动还是起到了相当明显的作用,12月民航客运量较去年相比减少19.79%,铁路发送旅客数量当月同比减少22.69%,交运部预期21年春运规模同比降20%。百度迁徙数据显示累计到2月2日,21年春运迁徙规模为20年的57%。但生产端并未如期走旺,螺纹钢开工率加速下降,PTA开工率也仅略高于前期。

风险因素:疫苗效果不及预期;病毒超预期变异;美联储缩表。

01 行业聚焦与景气度变化

1.1. 行业聚焦:灯光需多打向抱团之外,PEG维度看当前中高景气行业二线龙头性价比更高

年报业绩预告透视行业景气度,有色、军工、基化、机械处于高景气区间。四季度国内GDP同比增长录得6.5%,较上季度提升1.6个百分点,年报业绩预告数据也显示上市公司盈利仍处于加速修复阶段。如何从年报业绩预告透视当前行业景气度?我们综合整体法下的行业当季利润增速、中位数法下的当季增速以及当季环比利润增速较2019年同期的变化等三个口径的盈利增长指标,对中信一级行业进行排名(增速越高排名越低),并补充计算这三项排名的方差,最后将三大排名和排名方差之和作为行业景气度总得分。将排序方差纳入考量主要是为确保排名的可靠性:如果多项口径下行业增长排序差异不大,则说明行业整体更趋向于全局性复苏,而非由个别黑马或行业一线龙头扛起业绩增长大旗。根据计算结果,我们将当前行业景气度分位高、中、低三挡,其中高景气的行业为有色、军工、基化、电子、机械、家电以及电新。

盈利的市值结构发生边际变化,二线龙头业绩增长开始反超一线。我们在报告《年报业绩向好,中盘股面目一新—A股2020年报业绩预告点评》中指出,Q4盈利的市值结构发生边际变化,个股业绩增速和市值关系由Q1的线型关系转变为Q4的倒U型关系。2020年前三季度,市值越高的个股业绩相对优势越显著,高市值区间个股单季利润增速中位数更高;而在四季度500~800亿中等市值区间的个股单季利润增速则跃升至75.5%,在各市值区间中增速排名第一。在行业层面,我们也观察到景气度从一线龙头传导到二线龙头。以当前披露业绩预告的2400余家公司为样本,Q2~Q3一线和二线龙头业绩增长差逐季收敛,Q4二线龙头当季归母净利增速同比首次超过一线龙头。

PEG维度看当前中高景气行业二线龙头性价比更高,配置排序为高景气二线龙头>高景气行业一线龙头>中景气行业一线龙头。经历过2020年流动性极度宽松和居民资产借道基金入市,几乎所有行业一线龙头的估值都高于二线。从DDM角度看,随着更多的行业进入景气扩散阶段,市场要求的确定性溢价会有所收敛,投资的视角需更多的关注边际改善更快,估值相对合理的中盘蓝筹。从PEG维度看,当前基化、机械、医药、电子、计算机等中高景气行业的二线龙头性价比最高,推荐配置排序为中高景气二线龙头>高景气行业一线龙头>中景气行业一线龙头。

1.2. 行业聚焦:灯光需多打向抱团之外,PEG维度看当前中高景气行业二线龙头性价比更高

本期行业景气观察重点关注三大趋势:

2021年全球半导体销售预期乐观,台积电资本开支计划创新高。台积电收获最佳季报,公司计划2021年资本支出将达到创历史的280亿美元(同比+64.7%),其主要用于新工艺升级和提升高端芯片量产能力。2020年全球半导体行业销售额为4390亿美元,同比增6.5%,世界半导体行业协会预计2021年芯片销售额规模到4700亿美元以上,同比增速达8.4%,瑞银预测半导体产业收入增速将达到12%。AI、5G被认为是半导体下游需求最值得关注的领域。

一线楼市炒作情绪升温,一线与二三线地产分化预期持续。地产融资收紧后,一二线楼市热度分化,一线城市楼市受到资金热捧,继深圳上海后北京开启上涨模式。2021年1月百城住宅价格指数环比一线城市比较上月涨13.31%,二、三线城市分别下降1.80%和2.25%。成交面积方面,一、二、三线城市上周环比增速44.79%、-9.59%、17.61%。炒作情绪升温引发政策端收紧,深圳、广州部分银行上调房贷利率,北京银保监局将严查个人信贷资金违规买房,预计短期可抑平房价大幅波动,中期看房住不炒、房产金融属性减弱后,一线与二三线楼市分化趋势将持续。

交运部预期春节客运量同比降20%,生产端开工没有如期走高。疫情和就地过年政策对人口流动还是起到了相当明显的作用,12月民航客运量较去年相比减少19.79%,铁路发送旅客数量当月同比减少22.69%,交运部预期21年春运规模同比降20%。百度迁徙数据显示累计到2月2日,21年春运迁徙规模为20年的57%。但生产端并未如期走旺,螺纹钢开工率加速下降,PTA开工率也仅略高于前期。

02 行业景气度跟踪

2.1. 基建地产:一线楼市情绪升温,玻璃利润空间高位回落

地产销售:一二线楼市热度分化,继深圳、上海后北京房价开始环比上涨。2020年12月北上深三地商品住宅成交面积分别为92.96、112.70和49.41万平方米,环比增速分别为29.11%、58.79%和-18.41%,成交均价环比增速分别为1.42%、-1.81%和-10.21%。地产融资收紧后,一二线楼市热度分化,一线城市楼市受到资金热捧,继深圳上海后北京开启环比上涨。2021年1月百城住宅价格指数一线城市较上月环比涨13.31%,二、三线城市分别下降1.80%和2.25%,一线城市同比较上月涨17.98%,二三线城市分别降0.20%和涨0.47%。成交面积方面,一二三线城市上周环比增速44.79%、-9.59%、17.61%。炒作情绪升温引发政策端收紧,上海市发布《关于促进本市房地产市场平稳健康发展的意见》,深圳、广州部分银行上调房贷利率,北京银保监局将严查个人信贷资金违规买房,预计短期可抑平房价大幅波动,中期看房住不炒、房产金融属性减弱后,一线与二三线楼市分化趋势将持续。

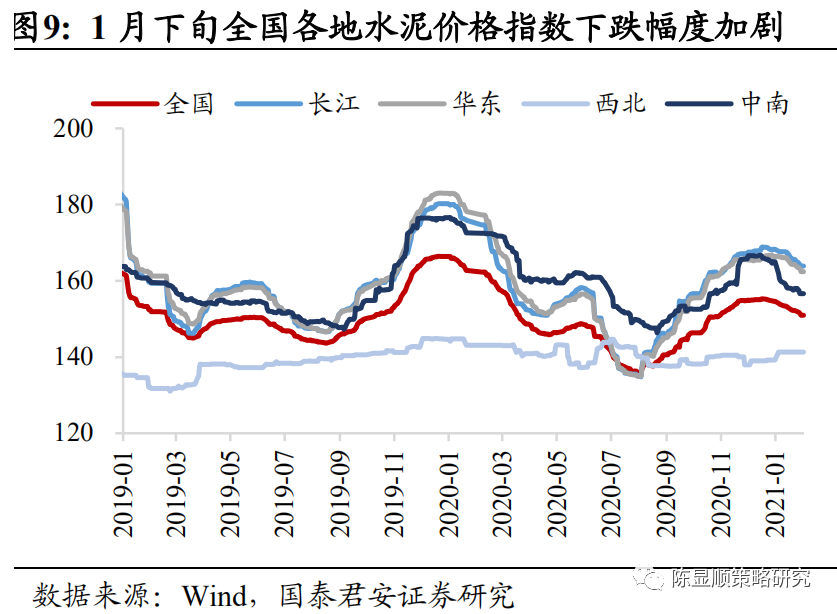

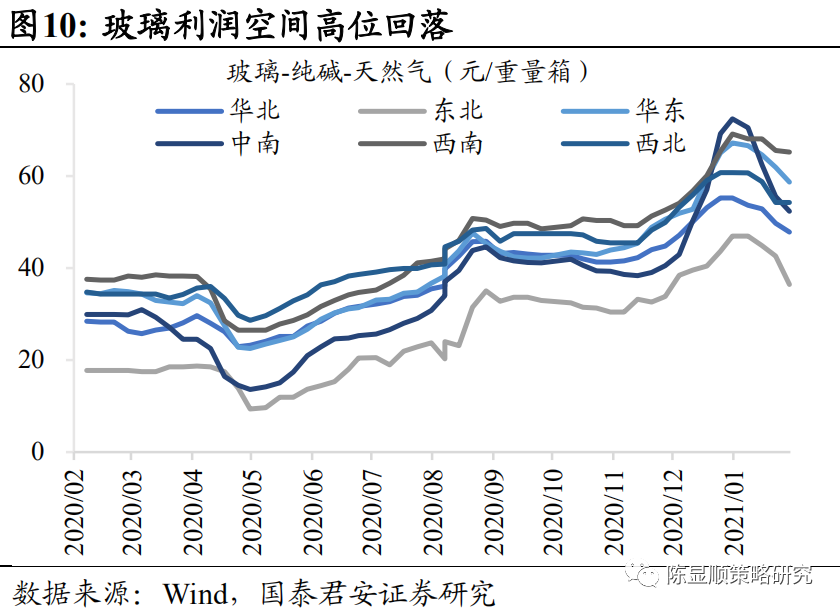

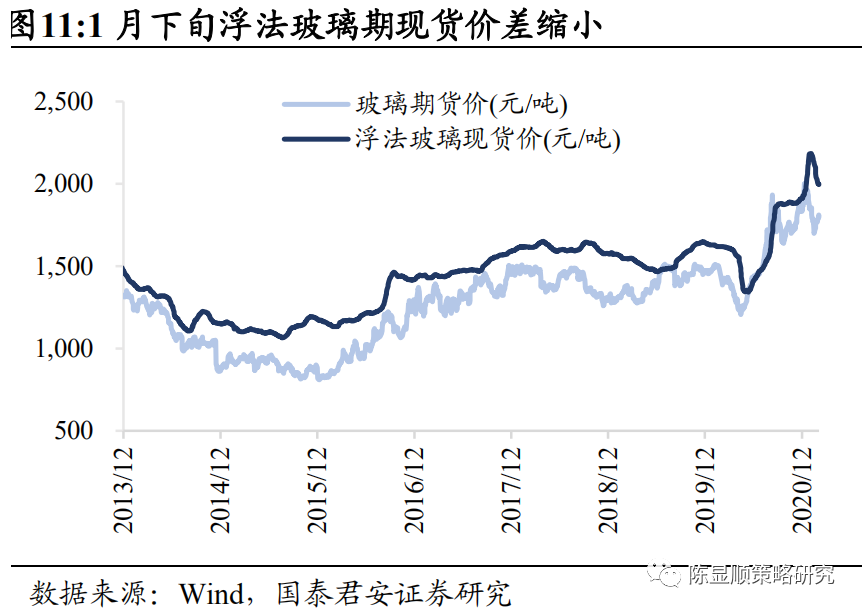

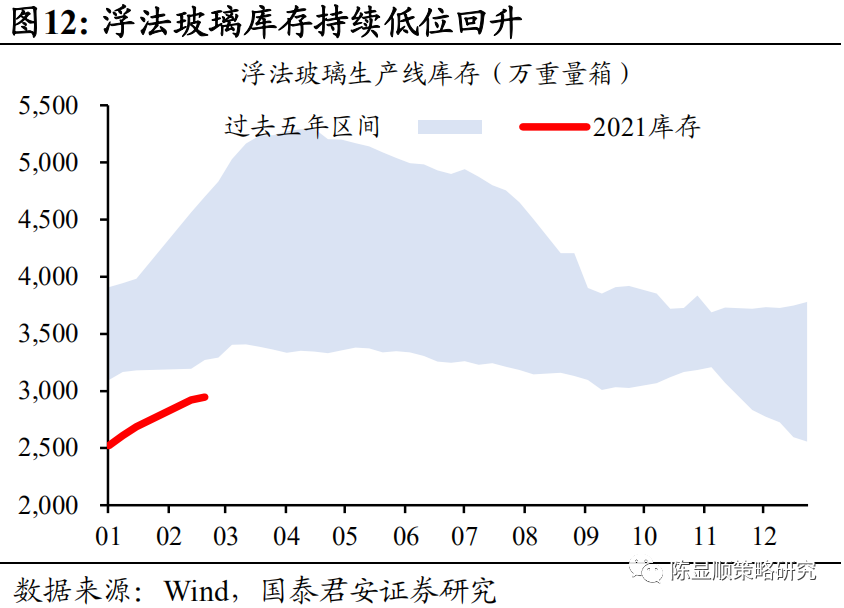

基建地产施工:建材需求季节性衰减,玻璃利润空间高位回落。1月下旬水泥仍处于需求淡季,全国水泥出货率普遍下降,华北地区降幅明显,下降约7-8成,而全国其他地区降幅为2-6成左右。除西北地区外,全国各地水泥价格指数下跌幅度加大,1月下旬全国水泥指数下跌1.38%,相较于1月上旬下跌幅度扩大0.36个百分点。春节临近,工人返乡,浮法玻璃需求持续减弱,现货价格较一月中旬下跌6.29%,期货价格回升,较一月下旬上涨4.91%。浮法玻璃库存持续回升,1月库存上涨16.81%。玻璃利润空间(用玻璃-纯碱-天然气价差粗略估计)自2020年底高位回落。

2.2. 下游消费:12月猪企量价齐升,节前高端酒控量挺价

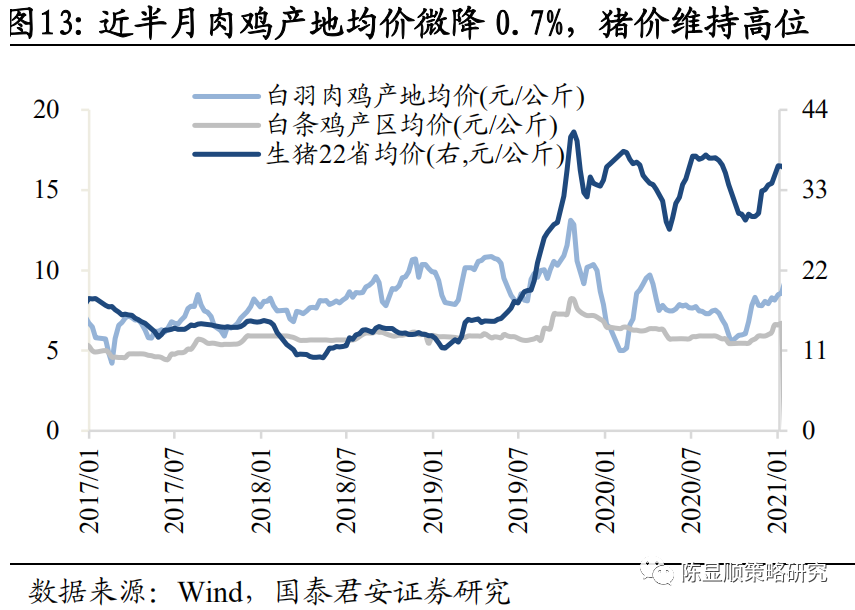

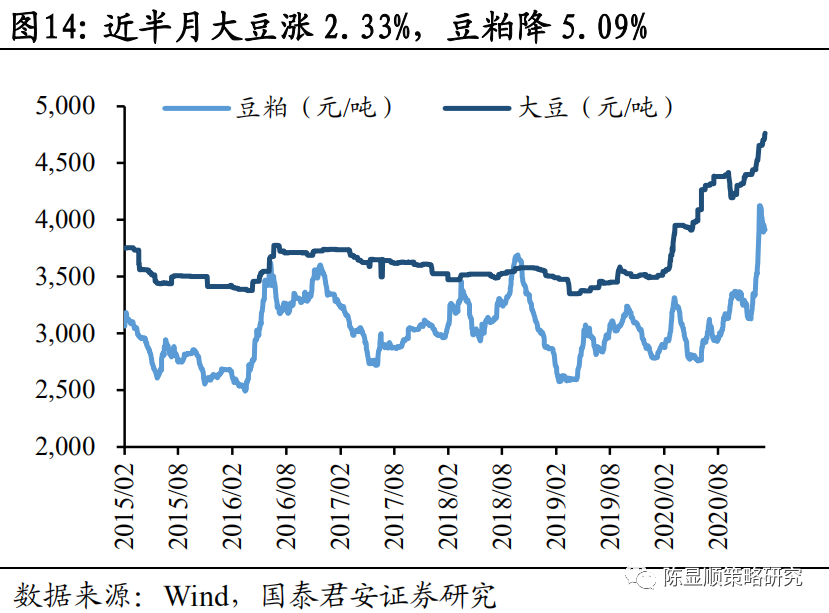

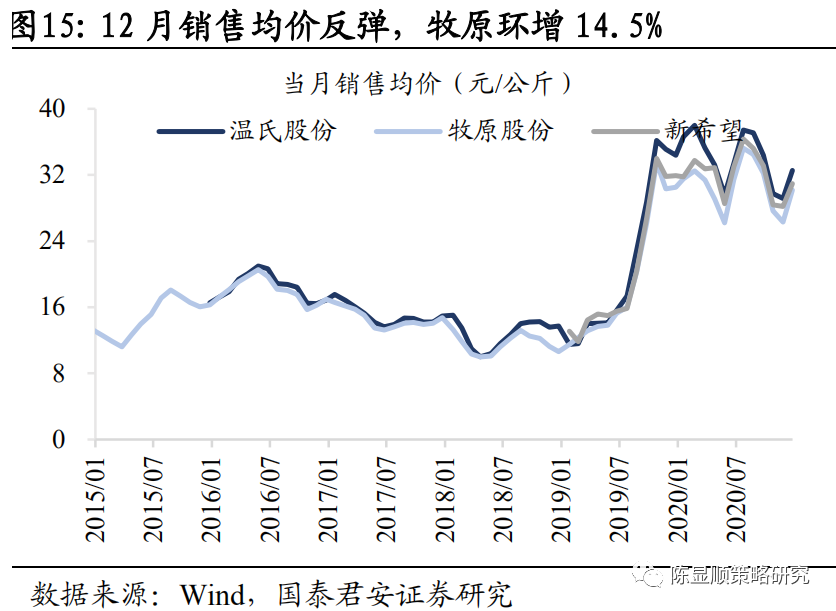

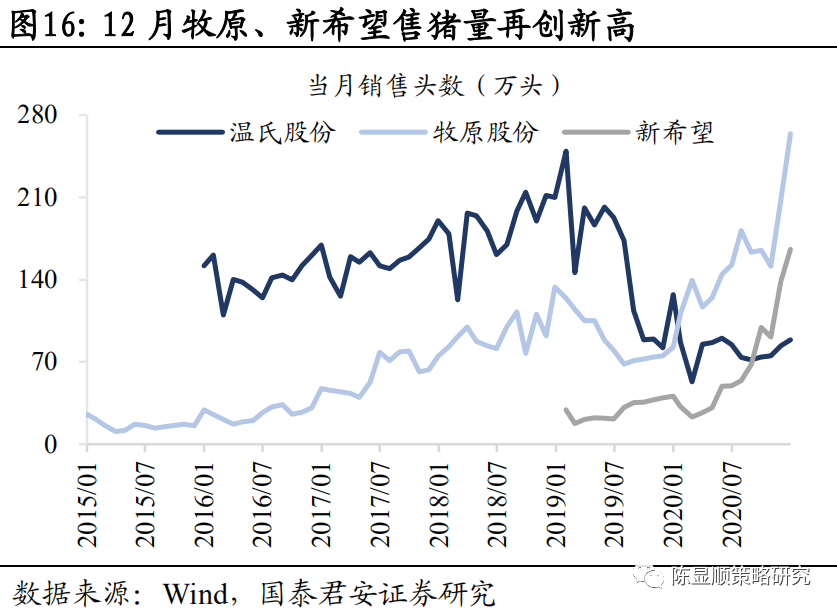

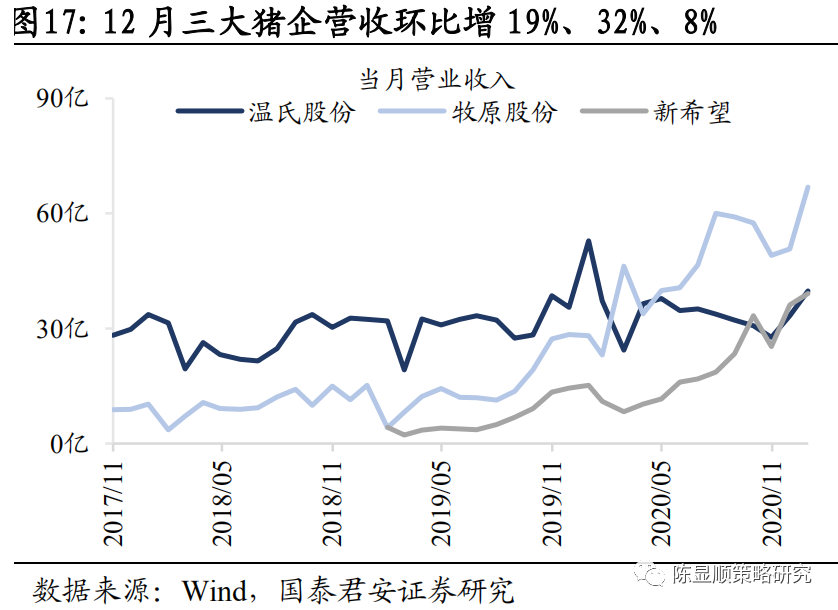

生猪养殖:12月猪企量价齐升,牧原当月营收环比增31.67%。22省市猪肉均价维持高位,12月温氏、牧原和新希望售猪均价较11月分别增11.7%、14.55%和9.86%至30-32元/千克,且售猪量创6月以来新高,量价齐升下猪企12月营收大增。季节刚性需求叠加饲料高价,推动猪价反弹。假期将至,屠企减少采购,疫情影响多地养殖户加速出栏,中小体重猪源持续增多,屠企压价亦有出现,畜牧业协会猪业分会副主任石守定认为21年猪价将在23元/千克左右,预计未来猪肉价格将进入下行通道。大豆、豆粕半月来涨跌互现,大豆涨2.33%,豆粕下跌5.09%,价格波动是由于近半月美豆价格下跌,生猪已集中出栏,节后豆粕需求减少,但是供应端暂未发生变化,且国内生猪产能恢复,预计豆粕价格将维持震荡。

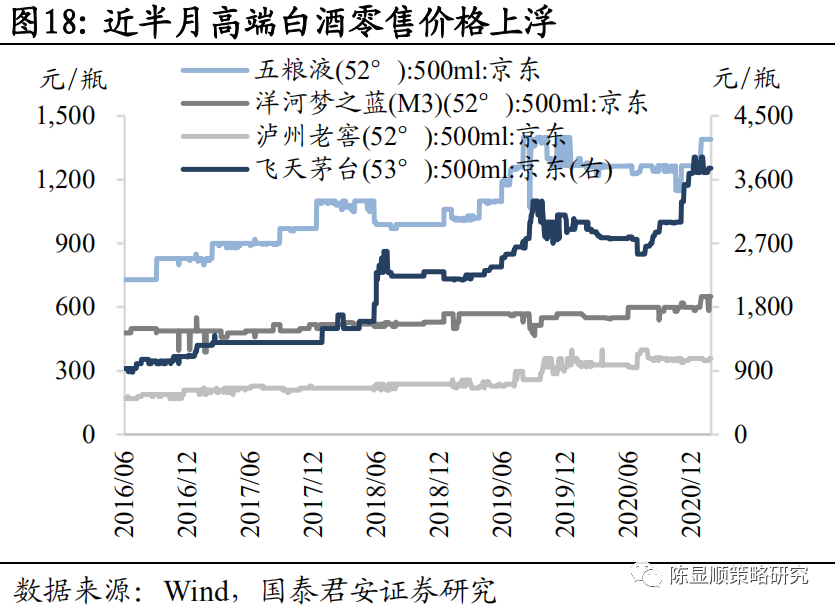

白酒:节前高端酒控量挺价,核心品牌终端零售报价上浮。近两周五粮液、泸州老窖、梦之蓝等白酒零售价稳定高位,分别在1389元/瓶、358元/瓶和659元/瓶,散装飞天茅台涨价至3600元/瓶左右。1月28日起,泸州老窖全国全产品停货,并取消2月国窖1573计划配额,公司表示停货主要是为了维护节后价格体系的稳定,有利于渠道库存消化后提升批价格,提高后续进货热情。

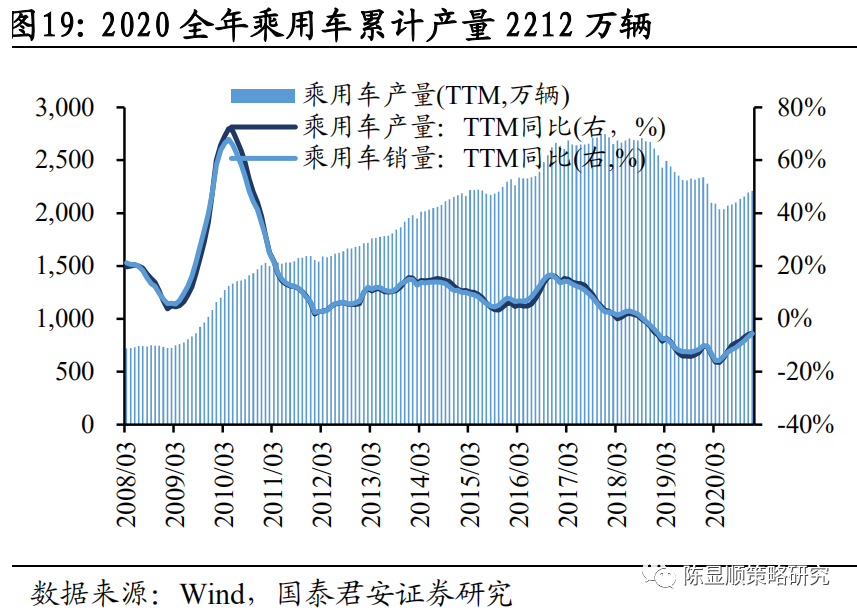

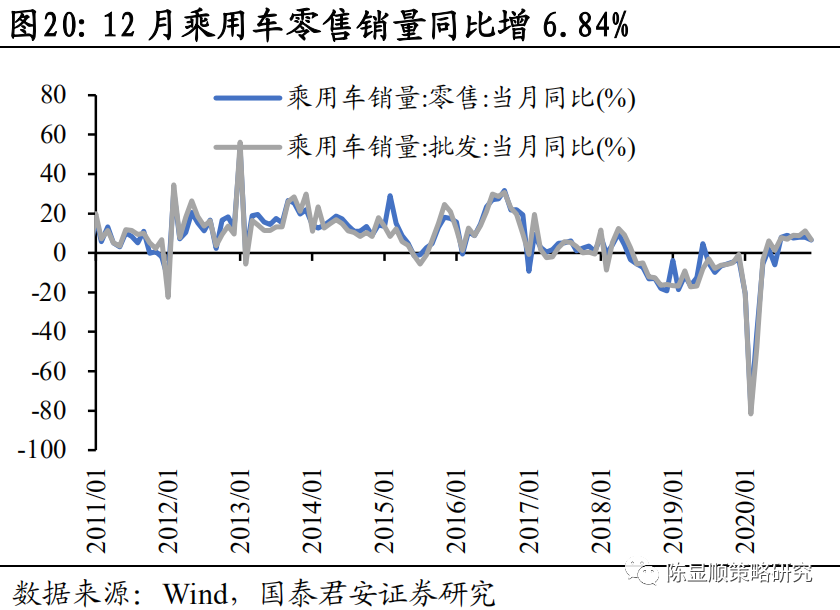

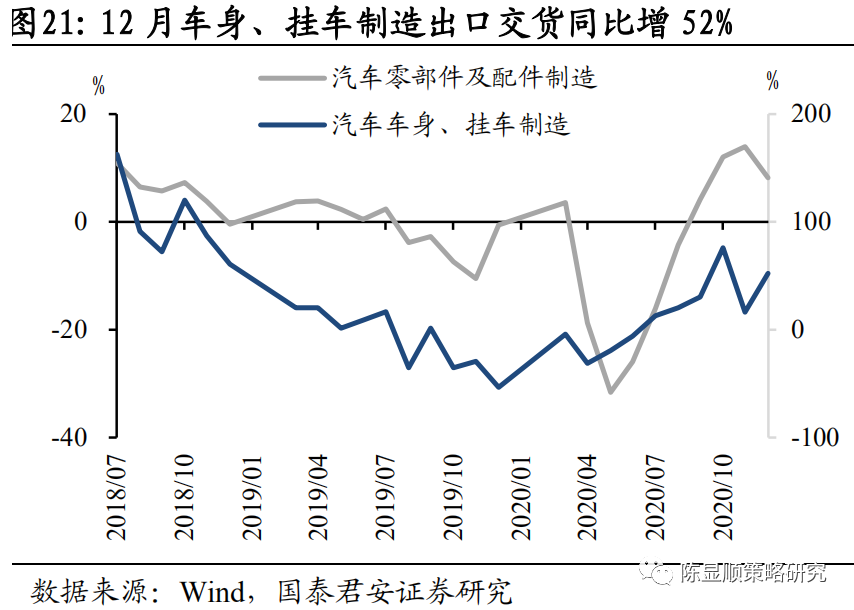

汽车产销:全年产销降幅收窄,12月未见汽车销售翘尾现象。2020年乘用车累计产量2212万辆,累计销量2375万辆,同比增速分别为-5.44%和-5.66%,相对于2019年降幅收窄4个百分点以上,12月乘用车销量237万辆,同比增6.84%,较上月增速下降0.84个百分点。2021年春节较晚,12月促销活动延迟,往年翘尾现象没有出现,同时由于疫情影响,就地过年政策阻碍了人流返乡同时也限制了节前汽车消费,中汽协数据显示1月汽车消费指数27.6,较2020年12月有所下降。12月汽车车身、挂车制造出口交货量同比增52%,零部件出口增速继续向零值收敛,零件、底盘、轮胎出口金额降速分别从-7.6%、-4.8%和-11.6收至-6.2%、-3.6%和-11.2%。

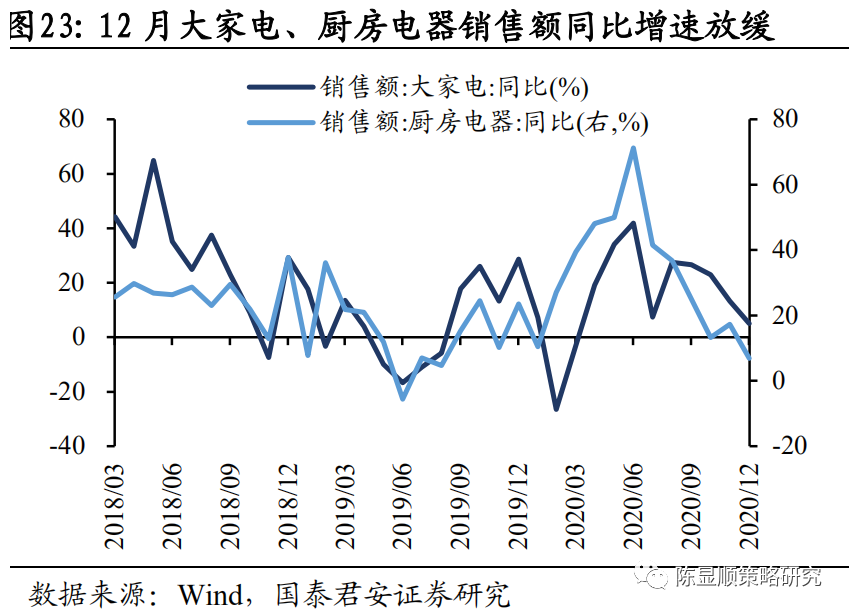

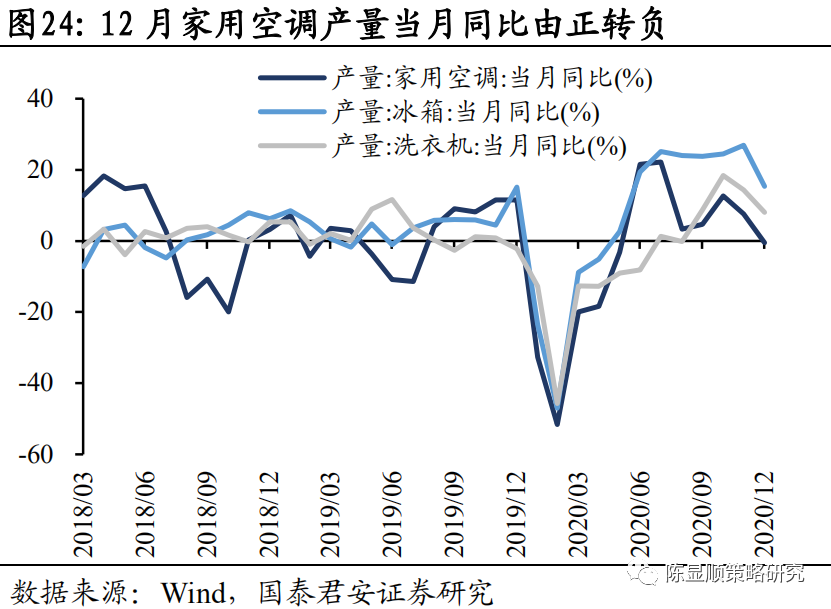

家电:大家电、厨电销售增速继续放缓,空调产量当月同比转负。12月大家电、厨房电器当月同比增速继续下跌,从11月的13.32%、17.32%下降到12月的5.01%和6.9%。空调、冰箱、洗衣机当月同比增速亦有回落,分别从7.6%、26.9%和14.3%下降到12月的-0.5%、15.4%和8%。家电行业在2020年度过了艰难的一年,奥维云网数据显示,2020年中国家电零售市场规模7056亿元,同比跌11.3%,其中空调、彩电、厨电和洗衣机下跌幅度最大,但是2020年中国是唯一正增长的经济体,在政策层面2020年11月国常会部署提振的重点消费中就包含家电行业,奥维云网预测2021年空调、洗碗机、清洁机器将迎来两位数增长。

2.3. 中游制造:台积电资本开支计划创新高,苹果季度营收首破千亿

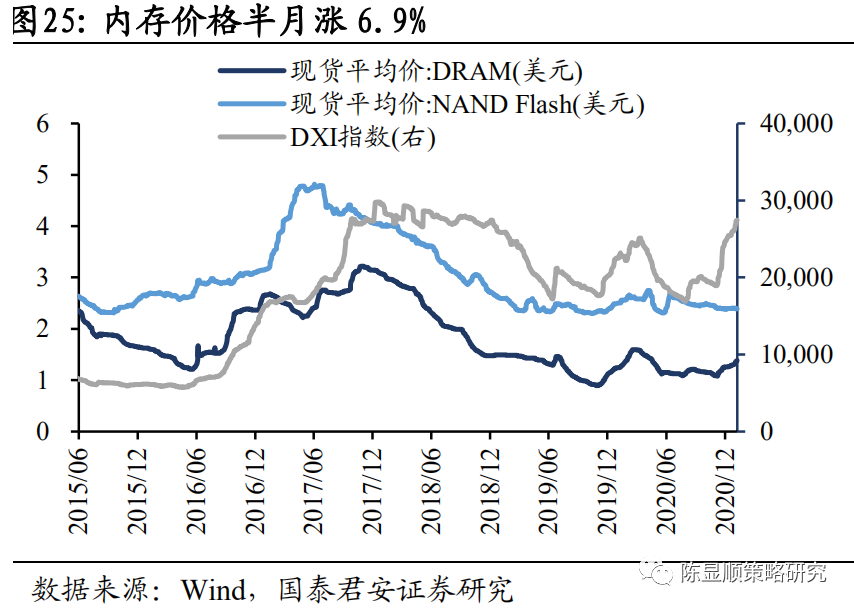

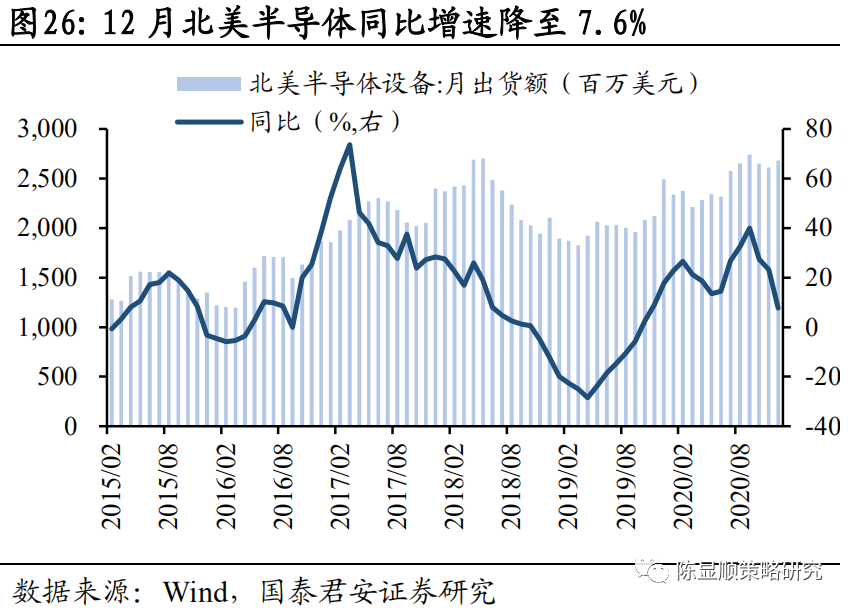

半导体:2021年全球半导体销售预期乐观,台积电资本开支计划创新高。12月北美半导体出货额增速继续放缓至7.6%,较11月降16个百分点。DDR3内存价格近半月涨6.9%。台积电收获最佳季报,四季度营收3615亿新台币,单季同比增14%。公司计划2021年资本支出将达到280亿美元(同比+64.7%),创历史新高。支出将主要用于升级新工艺和提升高端芯片量产能力。2020年全球半导体行业销售额为4390亿美元,全年同比增6.5%,其中4季度销售额1175亿美元,同比增长8.3%。世界半导体行业协会预计2021年芯片销售额规模到4700亿美元以上,同比增速达8.4%。瑞银预测更为乐观,其认为半导体产业收入增速将达到12%至4920亿美元。AI、5G被认为是半导体下游需求最值得关注的领域。

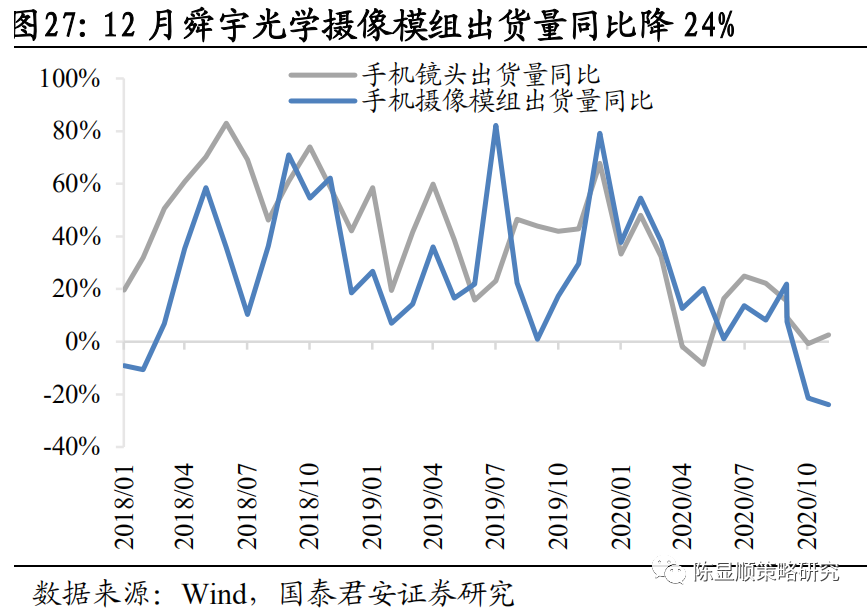

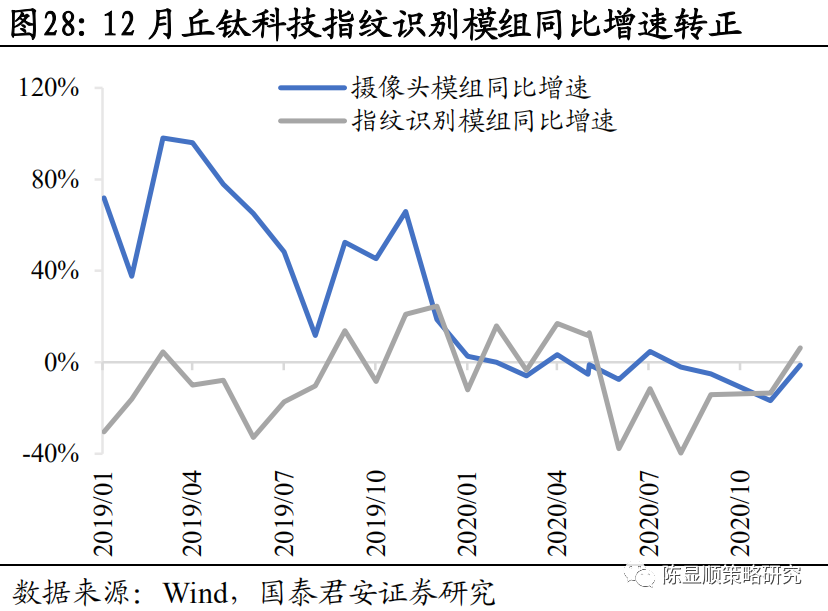

消费电子:苹果季度营收首破千亿,可穿戴设备全球市场空间或达800亿美元。苹果公司收获喜人季报,单季营收首次超千亿,达1114.39亿美元(同比+21%),净利287.55亿美元(同比+29%),其中大中华区营收213.13亿美元(同比+57%),成为增长最迅猛地区。舜宇光学12月手机摄像模组出货量同比大增24%,同期丘钛科技指纹识别模组出货增速由负转正,较11月上升29.5个百分点至6.29%。可穿戴设备方面,IDC数据显示20Q3市场出货总量达1.25亿台,国内可穿戴设备同期出货量3293万台,同比增15.3%,Gartner预计到2021年全球可穿戴设备方面支出将达到815亿美元,较2020年的690亿美元增长18.1%。

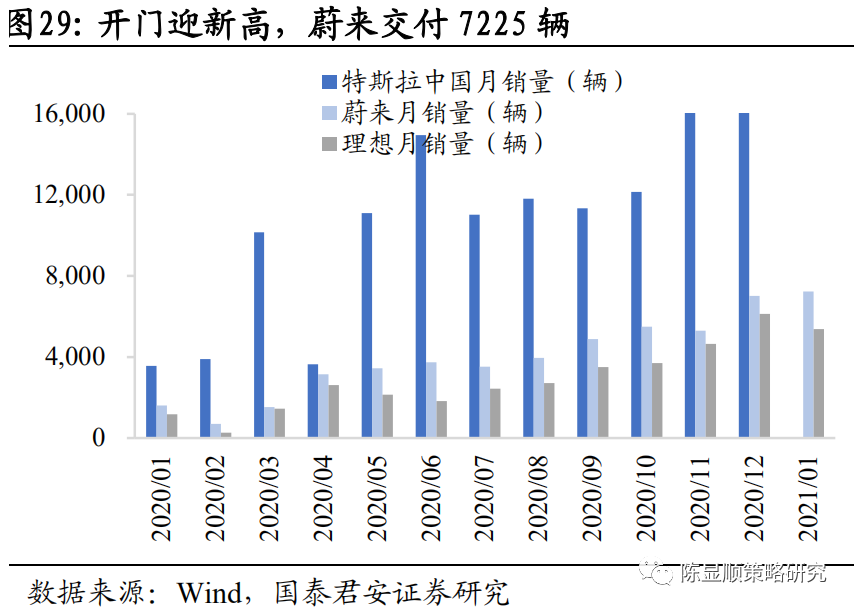

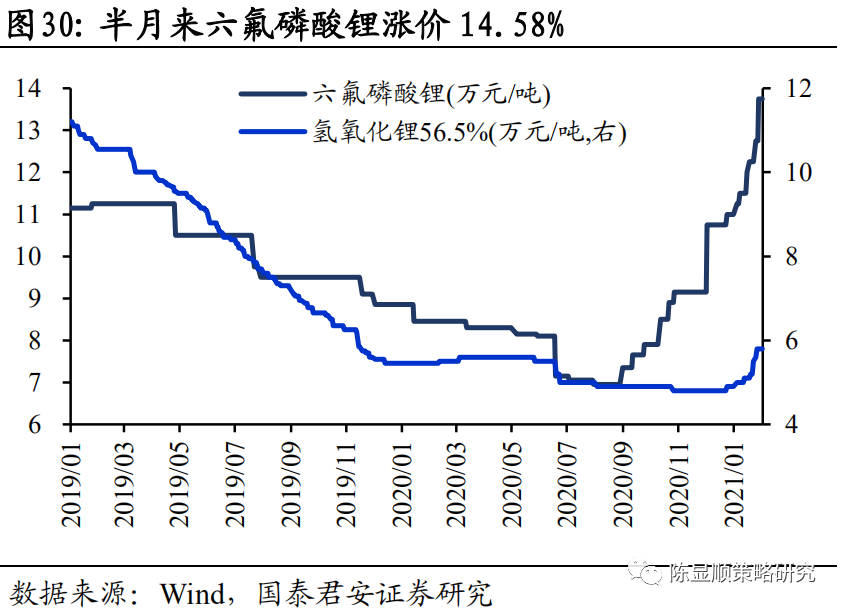

新能源车:蔚来汽车开门交付新高,六氟磷酸锂价格暴涨。蔚来2021年1月交付7225辆,开门迎来第六个新高,特斯拉Model S将在3月交付,德意志银行预计特斯拉2021年交付量将达80万辆,营收将达到460亿,分别较2020年增长60%和45%,到2025年交付200万辆。乘联会预计2021年新能源车销售将有高起点、超预期和持续良好的表现。近半月以来六氟磷酸锂涨14.58%至13.75万元/吨。2021年需求端新能源车高增长拉动锂盐需求,供给端企业扩产周期在1.5年以上,新增产能主要集中在下半年,且考虑到调试和爬坡,预期对2021年影响有限,国泰君安电新组预期全年六氟磷酸锂价格中枢在16万元/吨,高点有望突破20万元/吨。

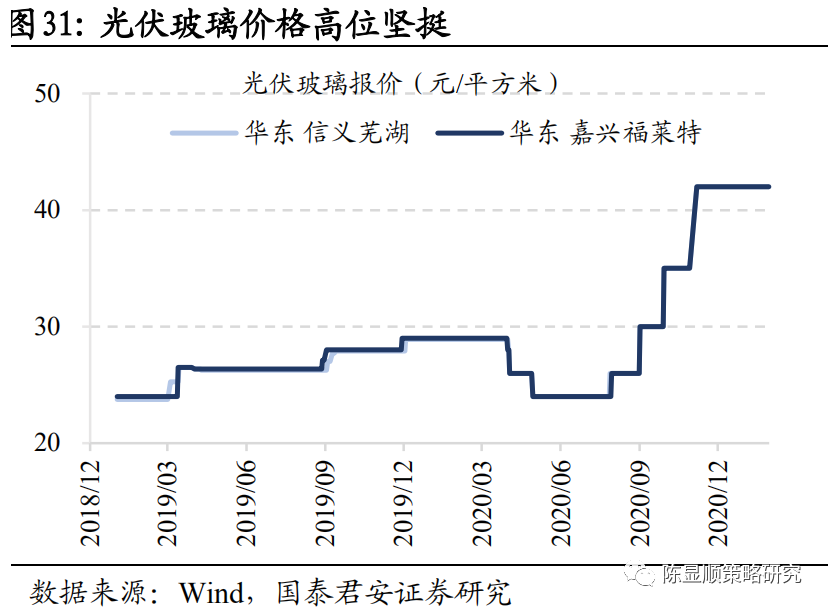

光伏:新增产能预期下半年投产,光伏玻璃价格高位坚挺。11月以来光伏玻璃价格普遍上涨20%以上,从35元左右上涨到42元并维持此价长达3月未变,光伏玻璃新增产能主要来自于信义和福莱特,占新增产能的56%,但是投产还要到21年下半年才能实现,预计在此之前光伏玻璃价格仍将维持高位。

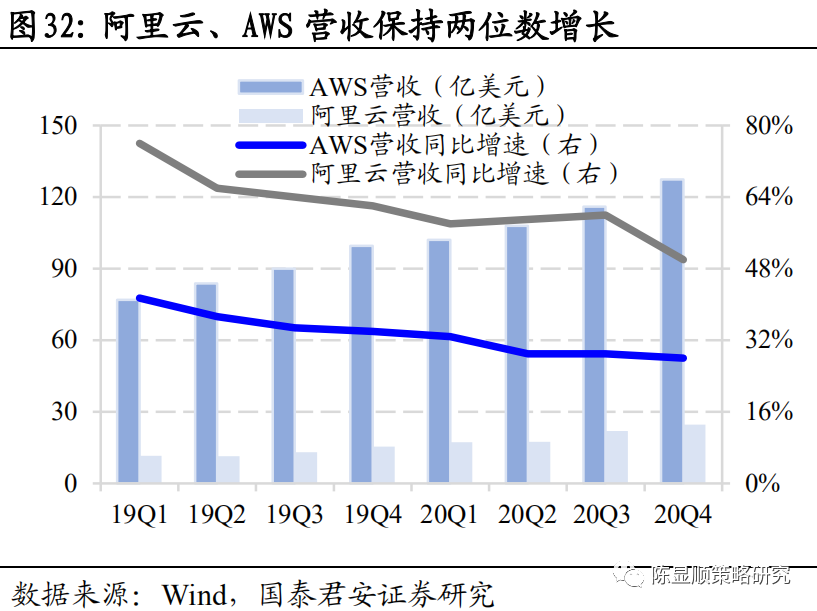

云计算:2021年云计算市场延续高景气,阿里云与海外巨头营收差缩小。2020Q4 AWS实现营收已达到127亿美元,但仍保持着高达28%的同比增速,而阿里云相对规模较小,但以50%的增速高速发展。疫情为本就高速发展的云计算行业加了一把火,Forrester Research预测2021年阿里云能够取代谷歌云成为全球公有云基础设施市场收入第三名,仅次于AWS和微软,云计算高景气有望在2021年延续。

2.4. 中游制造:台积电资本开支计划创新高,苹果季度营收首破千亿

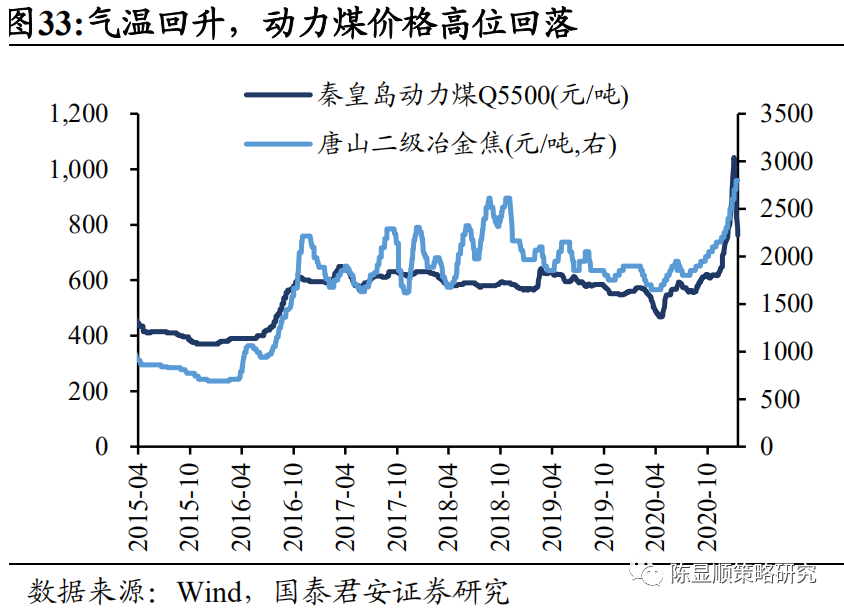

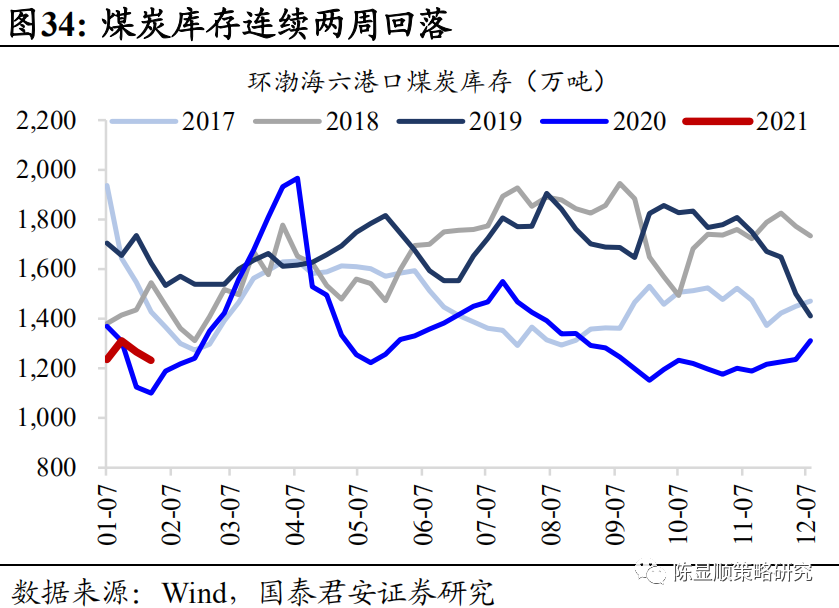

煤炭:动力煤供需矛盾暂缓解,港口库存连续两周回落。由于气温较往年同期异常回暖,动力煤下游需求减弱,加之春节临近煤矿企业进行年产量冲刺,煤炭供需矛盾暂缓。上周秦皇岛动力煤Q5500价格高位回落,下降11.1%至817.5元/吨。环渤海六港口煤炭库存连续两周回落,上周库存下降2.75%至1232.4万吨。

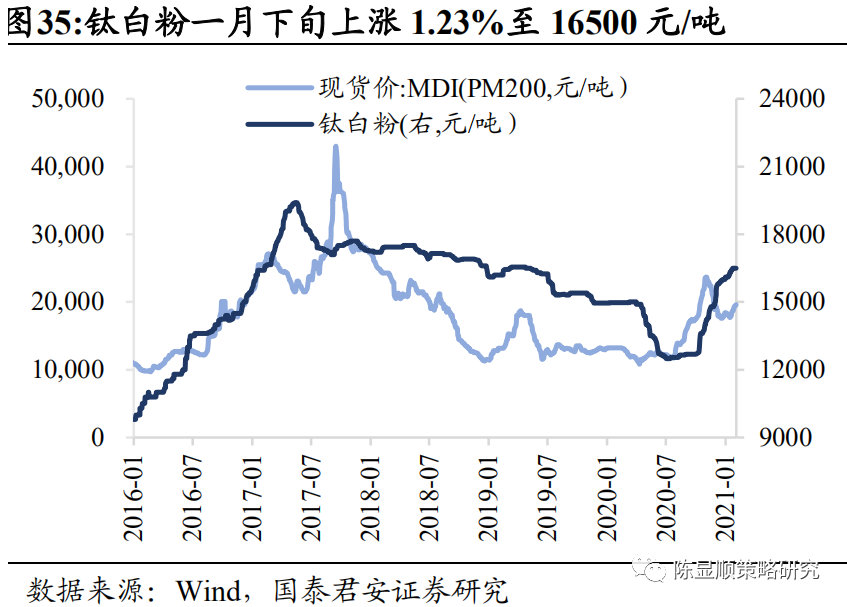

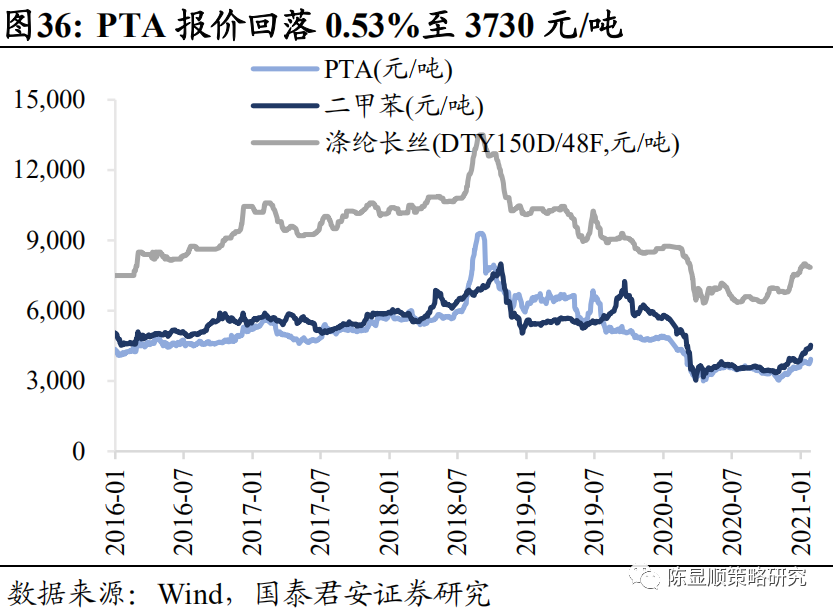

化工:钛白粉价格延续上涨,PTA开工率上升报价回落。由于成本原料钛精矿价格支撑,钛白粉价格保持上涨趋势,一月下旬上涨1.23%至16500元/吨。受到海外需求回升支撑,一月下旬MDI价格持续攀升10.17%至19500元/吨。随着工厂检修接近尾声、装置重启,上周PTA开工率上涨1.74个百分点至83.71%,报价回落0.53%至3730元/吨。二甲苯报价一月下旬上涨5.50%。

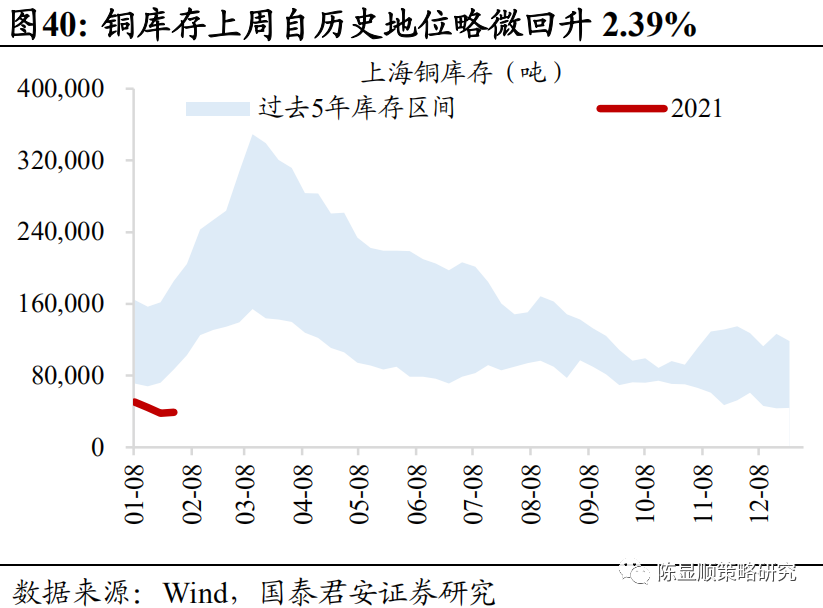

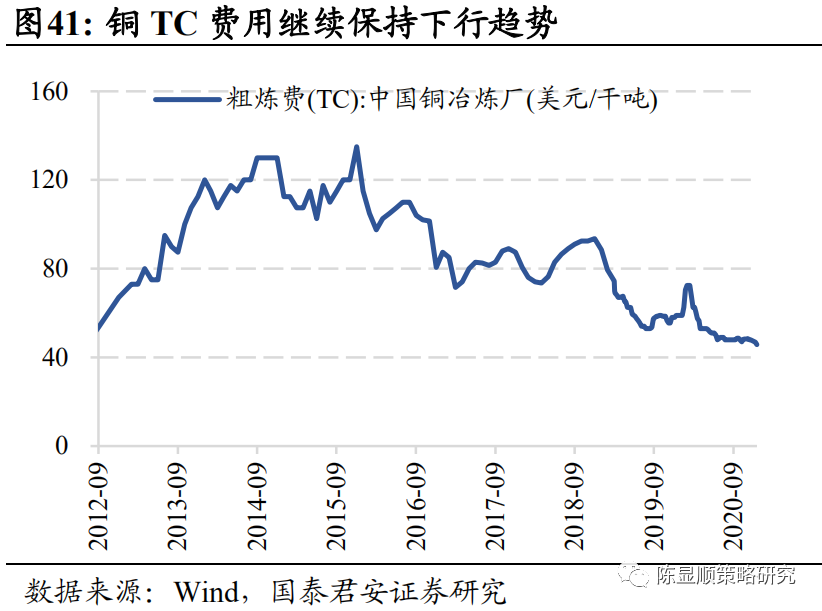

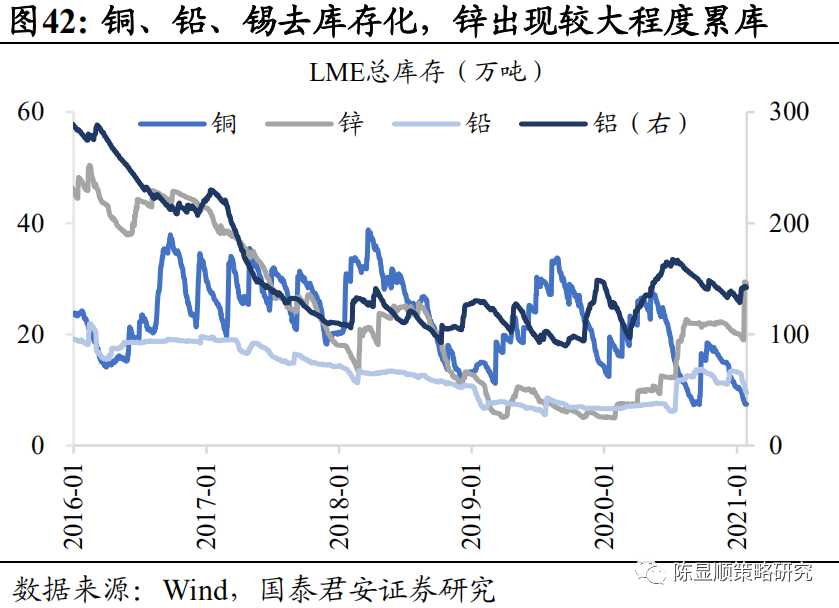

有色:消费淡季工业金属持续下跌,往后看供需错配支撑价格回升。上周长江有色金属价格锡价格上涨3.13%,铜、铝、铅、锌分别下降1.47%、0.53%、1.29%和3.51%。铜TC费用继续保持下行趋势,一月下旬降5.68%至43.20美元/千吨。上海铜库存上周自历史低位略回升2.39%。上周铜、铅、锡去库存化显著,LME总库存分别下降9.38%、13.62%和18.66%,锌出现较大程度累库,总库存上涨54.02%。往后看工业金属需求端有支撑,供给端精铜矿产能预期集中于2021年下半年投产,上半年供需错配预计支撑铜铝价格回升。

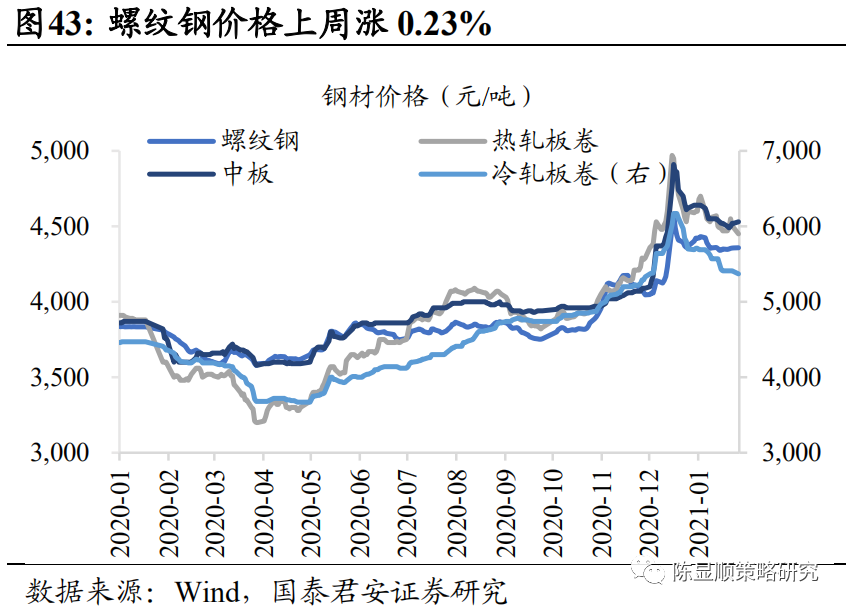

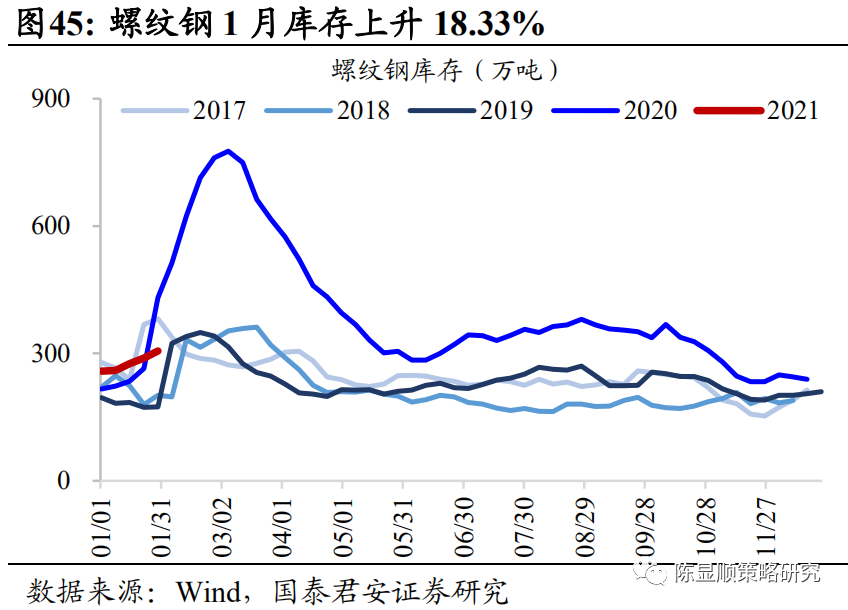

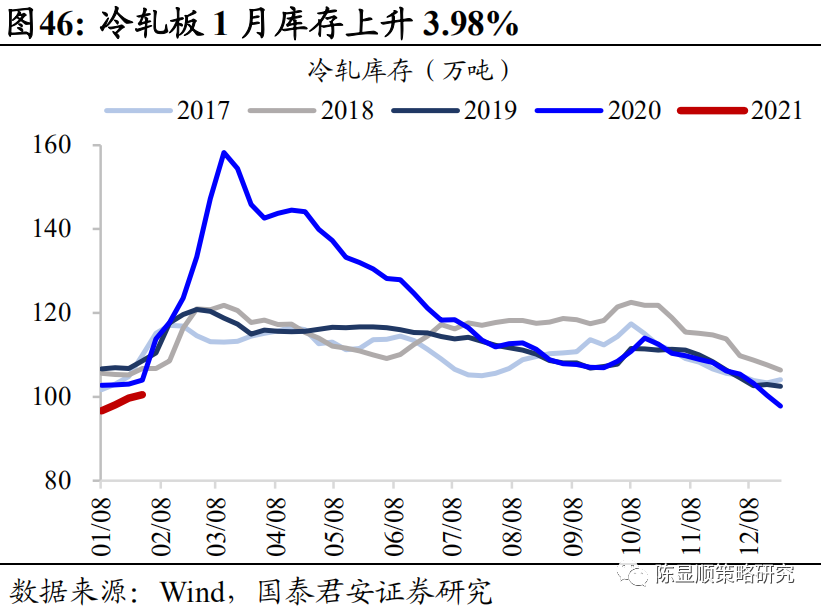

钢铁:螺纹钢价格小幅回暖,钢厂开工率加速下滑。螺纹钢价格上周小幅回升0.23%至4357元/吨,冷轧板卷总体呈下行趋势,一月下旬下降4.45%。由于企业普遍亏损减产,螺纹钢开工率保持下降趋势,且降幅加剧。螺纹钢、冷轧板卷库存自2021年起库存量持续上升,1月分别上升18.33%和3.98%。

2.5. 交运及公用事业:民航、铁路客运量下滑,交运部预期2021年春运规模同比降20%

公用事业:12月民航、铁路客运量同比下滑,交运部预期2021年春运规模同比降20%。12月民航客运量同比减少19.79%,铁路发送旅客数量同比减少22.69%,疫情和就地过年政策对人口流动还是起到了相当明显的作用。百度迁徙数据显示,累计到2月2日,2021年春运迁徙规模为2019年的64%,2020年的57%,交通运输部预计21年春运总体规模预计同比降幅超过20%,较2019年下降60%。

>>以上内容节选自国泰君安证券已经发布的研究报告《灯光需多打向抱团之外——行业景气度观察系列第6期》,具体分析内容(包括风险提示等)请详见完整版报告。

报告名称:《灯光需多打向抱团之外——行业景气度观察系列第6期》

发布时间:2021年2月4日

发布机构:国泰君安证券研究所

报告分析师:

陈显顺(国君策略) 证书编号S0880519080006

喻雅彬(国君策略) 证书编号S0880520120001

更多国君研究报告

亦可联系对口销售获取

备注

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号发布的本图文消息仅面向国君证券客户中的专业投资者,请勿对本图文消息进行任何形式的转发。因本资料暂时无法设置访问限制,若您并非国泰君安证券客户中的专业投资者,为保证服务质量、控制投资风险,还请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。我们对由此给您造成的不便表示诚挚歉意,非常感谢您的理解与配合!如有任何疑问,敬请按照以下联系方式与我们联系。