母公司债务危机爆发 腾付通年底续展悬疑

本报记者/蒋牧云/张荣旺/上海/北京报道

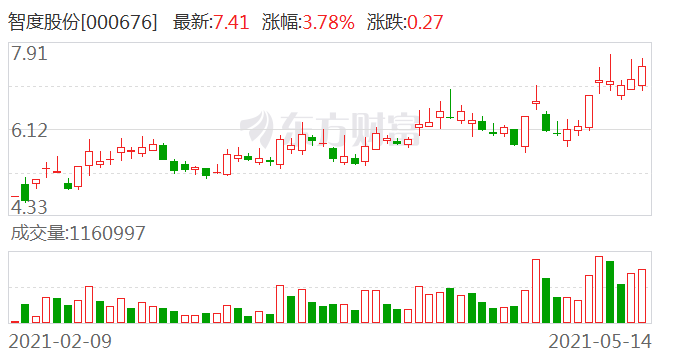

近来,多家支付机构都面临续展大考。在此关键时刻,腾付通电子支付科技有限公司(以下简称“腾付通”)母公司腾邦国际(300178.SZ)债务危机爆发,公告称被债权人申请破产清算。其股票自2021年5月6日起被实施“退市风险警示”特别处理,股票简称由“腾邦国际”变更为“?癝T腾邦”。

公开资料显示,腾付通的业务主要围绕腾邦国际的旅游生态圈,支付主要涉及场景包括航空、差旅、旅游等。那么,在母公司债务危机爆发、旅游业务大挫的背景之下,其支付业务是否也受到影响?未来是否有意考虑脱离母公司的生态圈进行发展?对此,《中国经营报》记者分别向腾邦国际以及腾付通发去采访函,公司相关负责人向记者表示,由于公司正在筹划重整事项,暂不便接受采访。

母公司生态圈受损

腾邦国际财报显示,2020年公司营收5.45亿元,较2019年的32.9亿元,下降83.47%。净利润从2019年的亏损15.75亿元,下降到2020年的亏损10.48亿元,亏损规模有所收窄。财报解释,2020年春节期间,全球暴发了新冠肺炎疫情,旅游行业受到了严重冲击,腾邦国际旅游业务、商旅业务、机票酒店业务等受到巨大冲击,经营规模明显下降。

记者注意到,在2020年间,腾邦国际的全资子公司腾付通成为了公司的支柱业务,不论从营收还是利润的角度,支付业务做出了较多贡献。数据显示,腾邦国际的商旅服务在2019年占据了全公司89.38%的营收比重,而疫情影响下,商旅服务营收占比下滑到25.74%,营收金额大降95.24%。

而金融服务业务,营收比重由2019年的10.62%,大幅上升到74.26%,营收规模4.05亿元,同比上升了15.66%。根据财报标注,本期金融服务收入主要为本公司全资子公司深圳市腾付通电子支付科技有限公司的收入。

由于腾付通主要依赖于母公司旅游生态,那么旅游业受创的情况下如何发展?若腾付通要脱离母公司生态向外部拓展业务,腾付通可能遇到的难点是什么?对此,博通分析金融行业资深分析师王蓬博表示,旅游作为一个重要的支付场景,也是支付机构最先进军的行业之一。但目前航旅行业呈现出向头部集中的特点,支付机构不能脱离场景方独自运营。

其进一步表示,目前业务状态较好的机构中,除了自有牌照的旅游平台外,其他都是深耕行业多年的支付机构。同时,旅游行业讲究产业链共同拓展,对价格敏感程度不高,所以如果脱离母公司生态,就需要从产业链整体考虑合作对象。打破现有格局难度比较大。

有意思的是,尽管腾邦国际的盈利一直以来都依托于金融业务,但公司在近年却始终希望与金融“划清界限”。腾邦国际在2019年12月将旗下金融业务的运营主体深圳市前海融易行小额贷款有限公司(以下简称“融易行小贷”)股权出售。

在股权出售之前,融易行小贷就是公司的支柱业务。在腾邦国际2019年半年报中,融易行小贷的营收为1.84亿元,营业利润697万元。而公司整体的营收20.15亿元,归属上市公司股东的净利润为-3394万元;在2018年年报中,2018年,融易行营收4.49亿元,净利润1.21亿元,占到公司合并净利润的70.2%。

即使如此,在2018年年报中,腾邦国际仍将金融业务在公司整体战略中的地位下调,将原先的“旅游互联网金融”战略变更为“资源渠道服务”,强调了旅游在公司各业务板块中的主业核心地位。公司战略将金融地位下调,但财务数据上金融业务则始终扮演重要角色。对于这一矛盾,记者也向腾邦国际提出疑问,但未获得回应。

在业内人士看来,从支付机构的角度来看,仅从事支付业务的收入来源较为单一,且手续费的利润空间不大。通常,将支付业务与小贷业务进行联动,可以将系统中沉淀的信息数据与资金进行挂钩,形成闭合的生态圈,是较好的选择。那么在小贷业务从母公司出售后,腾付通如今的业务与小贷公司是否还有联动?对此公司暂未回应。

内控失效问题或蔓延

值得注意的是,在腾邦国际发布2020年报的同时,因亚太(集团)会计师事务所对公司2020年度财务报告出具了无法表示意见的审计报告,深圳证券交易所对公司股票交易实行了“退市风险警示”的特别处理。公司股票自2021年5月6日起简称由“腾邦国际”变更为“?癝T腾邦”。

事实上,早在2019年年报中,腾邦国际的审计机构就因腾邦国际内控失效、持续经营存在重大不确定性、合并财务报表范围及审计受限等几方面情况,形成了“无法表示意见”的基础。其中具体指出,腾邦国际因出现财务困难,生产经营受到重大影响,其中,融易行小贷出现员工离职、部分关键岗位缺位、内控不能有效执行的问题。

可以肯定的是,母公司债务问题导致的失控问题已经蔓延至小贷公司,那么是否也对腾付通的内控造成一定程度的影响?公开信息显示,腾付通作为腾邦国际的全资子公司,其原名深圳市网购科技有限公司,2011年12月获得支付牌照。2013年7月,在拥有互联网支付、移动电话支付资质的基础上,扩展了银行卡收单资质,不久之后更名为腾付通,2016年12月续展成功,2021年12月将再次进行续展。

那么,支付牌照续展时的主要参考因素有哪些,母公司的情况是否会造成影响?王蓬博表示,机构续展有三个较为关键的因素:第一是合规性,是否在展期内有重大的安全事故;第二是开展业务情况,如果仅仅是空壳,可能会对续牌有影响;第三是是否有稳定业务场景。

也有业内人士向记者表示,一方面,2021年《非银行支付机构条例(征求意见稿)》发布,未来支付机构若成为牌照制,则不再需要续展;另一方面,作为支付机构而言,其股东变化对公司运营的影响必定存在,但从展业前提上来看并不是监管最大的考虑因素。未来不论是续牌还是续展,最为重要的始终其业务开展的合规性。

合规方面记者注意到,作为业务的拓展,腾付通曾在2019年年末时曾推出具有信用卡代还功能的“腾旅通”APP。网上流传彼时其推销人员的宣传语:“强烈推荐下载腾旅通APP,可刷卡提现、账单代还、养卡提额、分享赚钱。”

而就在其推出该业务不久前的2019年11月,中国银联曾发出《关于开展收单机构信用卡违规代还专项规范工作的通知》,要求收单机构应从外包服务机构合作、商户管理、交易监控等各环节全面排查是否存在信用卡违规代还业务,对于发现信用卡违规代还业务的,应立即关停。

当时腾付通的这一业务也被大范围关注,后更名为“飞鹿”,但实际的功能与模式并没有改变。如今,飞鹿已经公告停止运行。王蓬博表示,信用卡代业务很多合规的风险,比如违规养卡和个人信息获取等。

此外,腾付通的内控合规已多次被监管注意,近期也收到罚单。2020年12月,央行深圳市中心支行对腾付通发布百万罚单,因11项违法行为被警告,没收违法所得约97万元,并罚款约518万元,合计罚没约614万元。其中,时任腾付通内控合规部负责人刘京霖对腾付通未按规定履行客户身份识别义务和未按规定报送大额交易报告或者可疑交易报告负有直接责任,因此被罚款18万元。

2021年3月,中国人民银行深圳市中心支行再发罚单,追罚2人,分别为时任腾付通市场部负责人张拉克对腾付通与身份不明的客户进行交易的违法违规行为负有直接责任;时任腾付通总经理李伟斌对腾付通违规为商户提供T+0结算服务的违法违规行为负有直接责任。

扫二维码,注册即可领取6.xx%理财券>>