3月3日,宝龙地产(HK.1238)公布了2020年度业绩,面对新冠疫情,公司各项关键指标稳健增长,完成全年750亿销售目标的108.7%,再创历史新高。

2020年全年,公司实现合约销售额815.51亿元,同比增长35.1%;合约销售面积532.73万平方米,同比增长41.4%;营业收入354.95亿元,同比增长36.3%;净利润88.2亿元,同比增长46.5%;归母净利润60.93亿元,同比增长50.8%。

公司在拿地策略上深耕长三角和粤港澳大湾区促使销售额爆发增长,对于溢价率的控制又为企业赢得了利润空间。

在业绩发布会上,宝龙地产总裁许华芳明确表示:“公司2021年要实现合约销售额突破千亿,定为1050亿,保持近三成的增速。同时继续提升财务稳健度,优化债务结构,降低短债比例。商业运营管理升级,规模持续扩大,向着2025年自持百座商场的目标推进。希望在2021年,继续为客户创造更加满意和更高性价比的产品,为股东创造更加丰厚的回报”。

销售额爆发增长 持续高效回报股东

2020年是危机与机遇并存的一年,新冠疫情的爆发给各行各业的生产经营造成严重影响。房地产行业面临着开发进度受阻,去化压力较大等问题。随着疫情得到控制,下半年经济回暖,房地产行业积压的需求释放,全年销售额实现增长,但增速放缓。此外,行业内部出现分化,头部房企增速高于中小房企。

宝龙地产全力做好疫情防控的同时,积极复产复工。2020全年实现销售额815.51亿元,相比2019年增长35.1%。而同年百强房企累计销售额同比增长率为13.3%,宝龙地产销售额增速远高于行业平均水平。

从历年销售数据来看,公司的合约销售额从2017年的208.82亿元增长到2020年的815.51亿元,3年复合增长率为57.48%,销售额的爆发与公司深耕长三角和大湾区密不可分。

宝龙地产于2009年在香港主板上市,十余年间,公司保持了多业态发展, 目前公司的营业收入主要包括物业销售收入、投资物业租金收入、提供商业运营服务及住宅物业管理服务收入及其他物业开发相关业务收入。

2020年公司的总营业收入为354.95亿元,同比增长36.3%,各项业务均实现增长。其中,物业销售业务按照原定的竣工及交付时间表提交相应项目,物业销售实现营收314.86亿元,同比增长40.1%;投资物业租金收入为15.62亿元,同比增长10%;提供商业运营服务及住宅物业管理服务收入为16.74亿元,同比增长20.2%;其他物业开发相关业务收入为7.73亿元,同比增长2.9%。

从盈利能力来看,公司营业收入创新高的同时,利润也节节攀高。从2017年的38.68亿元增长到2020年的88.2亿元,3年复合增长率为31.62%。公司的毛利率为36.1%,稳居行业领先水平。

随着高质量发展,公司派息稳定增长,持续高效回报股东,2020年建议宣派末期股息每普通股33分港币,全年共计45分港币,较去年上升25%

深耕长三角大湾区 低溢价拿地增长盈利能力

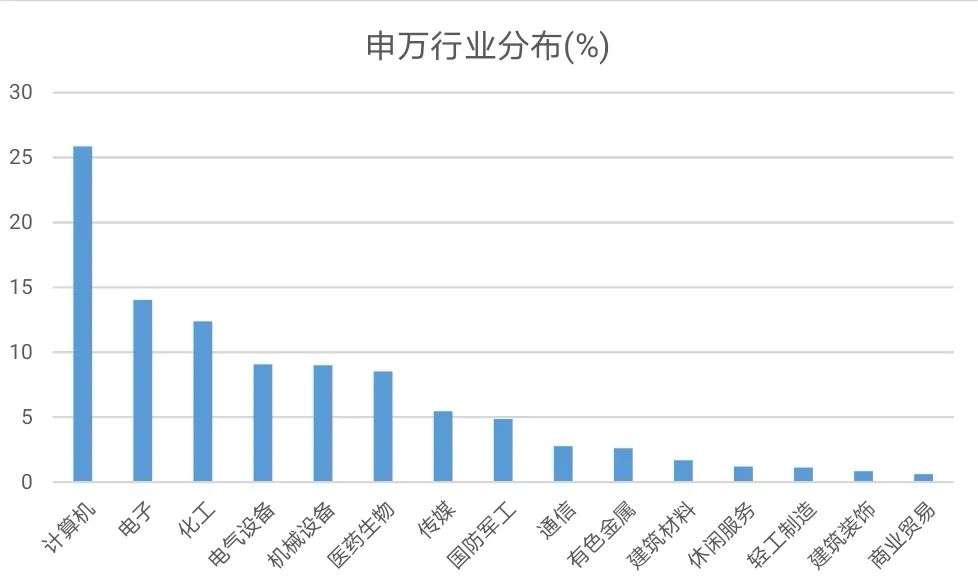

宝龙地产合约销售额的爆发增长主要由于公司战略重点布局长三角和粤港澳大湾区。

2020年,公司坚持“1+1+N”发展战略,重点布局长三角与粤港澳大湾区,全年新增39个项目,新增土地总建筑面积940.1万平方米,新增货值1332亿元,布局在金华、南京、杭州、宁波、温州、苏州等城市。其中,公司在南京底价取得8个项目,可售货值合计274.7亿元,除了南京六合区雄州站项目溢价率为0.7%,其他项目溢价率均为0%。

截至2020年12月31日,公司拥有的优质土地储备总建筑面积3650万平方米,总可售货值4478亿元,其中70%的土地储备位于长三角地区。

从城市能级来看,公司主要布局二、三线城市,公司的合约销售额中二线城市占比66.8%,三/四线城市占比16.8%。按照价值计算,公司的总土地储备中二线城市占比61.6%,三/四线城市占比14.9%。

二、三线城市的土地布局控制了土地成本,公司2020年新增土地成本为5367元/平方米,总溢价率4.7%。总土地储备平均成本为3466元/平方米,土地成交均价占2020年销售额的22.6%,与同行业相比有较大盈利空间。

宝龙地产总裁 许华芳

宝龙地产总裁 许华芳商业项目大踏步前进 运营数据亮眼

商业是宝龙地产不可或缺的一环,公司的商业地产一部分用于出售快速获得回款,一部分用于经营从而获取稳定的现金流。截至2020年12月31日,公司用于投资的物业建筑面积合计5,642,485平方米,同比增加11.2%。

疫情之下大量空铺增加,影院停业,消费下降,全国购物中心都受到冲击。而在商业地产方面,凭借20年经验,公司旗下商场的整体出租率和商场的规模均取得了一定程度的突破。

2020年公司新增15个购物中心土地储备,规划面积113万平方米,截至2020年12月31日,公司持有及管理的商业广场已达到48家,另管理6家轻资产项目;至2020年末,公司旗下商业项目平均出租率回升到89.9%,较2019年有上升。其中2015年后开业的项目,出租率从2020年中的89%上升至2020年末的91.6%,好于上一年度的91%。

从商业运营数据来看,2020年1-7月,公司旗下购物中心平均单店客流低于2019年同期,8月之后反超2019年同期;2020年1-8月,购物中心平均单店营业额低于2019年同期,9月之后反超2019年。

财务结构稳健 融资成本持续下降

房地产行业属于资金密集型行业,房企需要有强大的负债管理能力。2020年宝龙地产的剔除预收款后的资产负债率为69.9%,同比下降2.1个百分点;净负债率为73.9%,同比下降7.3个百分点;现金短债比为122.6%,同比下降9.9个百分点,根据“三道红线”,属于“绿挡”,公司的负债情况持续改善。

截至2020年12月31日,公司的有息负债为665.67亿元。公司财务结构较为合理,其中53.1%来自于银行借款,24.5%来自于公司债,20.7%来自于优先票据,1.7%来自于信托。从期限结构来看,一年内到期占比31%,一到两年到期占比21.4%,两到五年到期占比32.2%;五年以上到期占比15.4%。

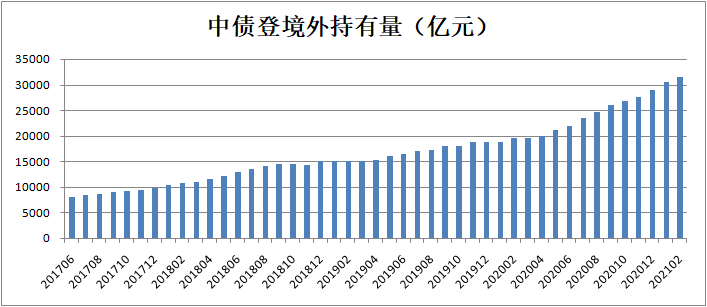

值得一提的是,公司的加权平均融资成本从2015年的7.55%下降至2020年的6.44%,低于行业平均水平。

得益于业绩稳健增长及债务优化,宝龙地产频获国际国内评级机构认可。2020年8月27日和8月31日,国际权威评级机构标普和穆迪相继将公司评级展望调至“正面”,分别确认主体“B+”的长期信用评级及优先票据“B”的债项评级、B1的主体评级及B2的债项评级,展示出对公司债务管控能力的认同以及未来长期发展的看好。