来源:上投摩根领航者

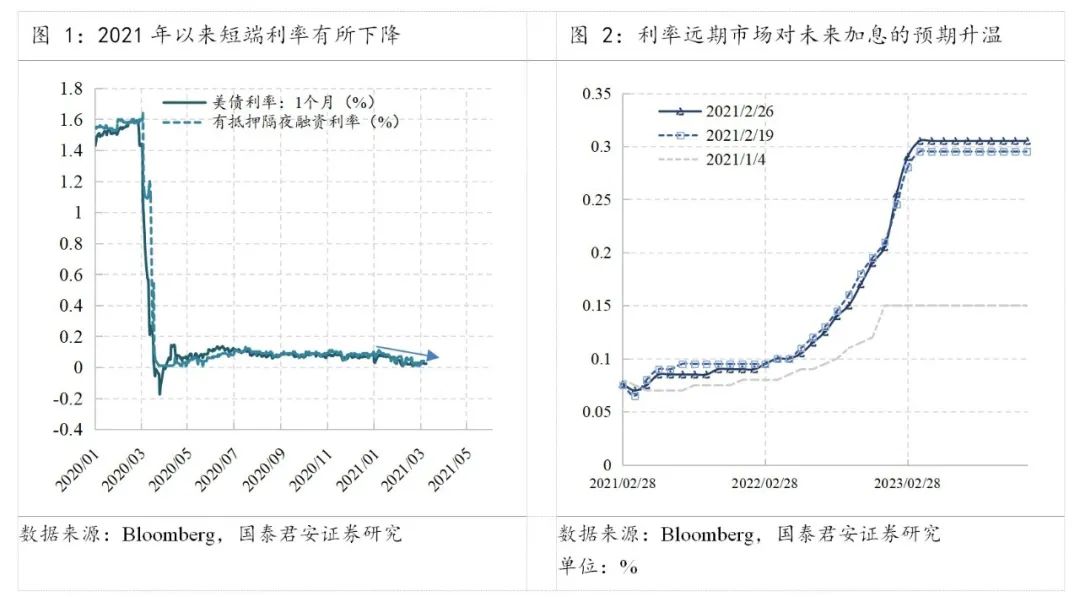

上周美国长期国债升势再起,抵消了美国2月份制造业PMI站上60和2月份非农就业人数大幅增长的利好,美联储官员纷纷表态无意改变目前的宽松政策,但仍然没有止住欧美市场的波动,因为投资人担心历史可能会重复。2013年5月,美联储开始逐步缩减购债,美国国债的实际收益率在5月至7月间上升了130bps,而同期标普500指数则下跌了6%。即将落地的大规模救助计划和上涨的油价,都可能加大未来的通胀风险。

2月底众议院通过了1.9万亿美元的救助法案,但参议院多名共和党参议员表明反对。反对的理由一是救助规模过大。这次的1.9万亿美元加上已经执行的9千亿美元,整体疫情救助计划规模几乎相当于美国2020年GDP的13%,远远大于2009年次贷风暴时约8500亿美元的规模。这样的刺激方案将使得美国2021年的预算赤字接近二战时期的高水平;大规模的货币和财政扩张,很可能促使美国未来经济的大幅过热,带来通胀快速上行的风险。1970、80年代的经验显示,在通胀迅速上升之后,要压制使其再次降低的代价将会很高。

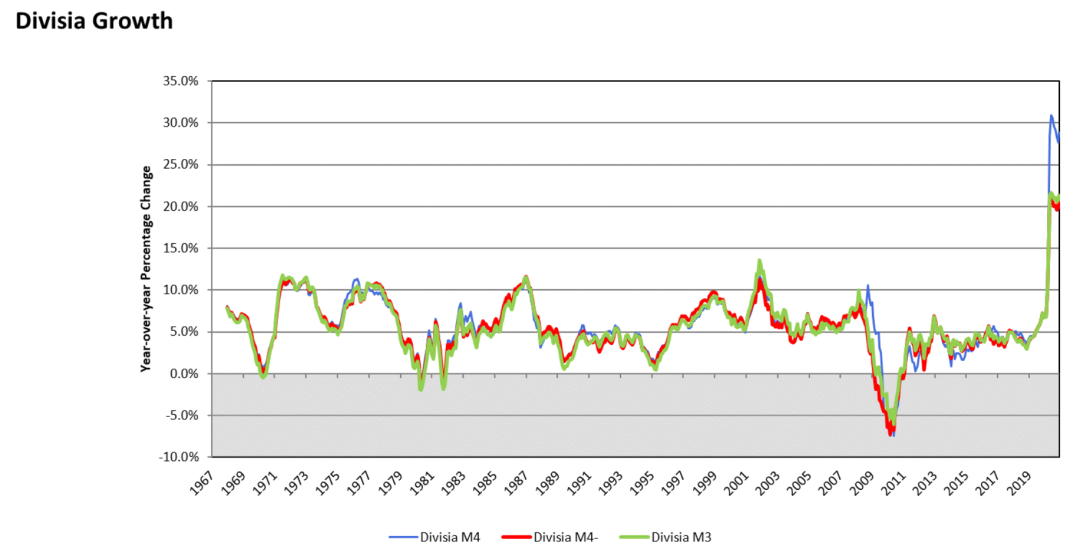

美国M4/M4-/M3货币供应量占比 资料来源:Center for Financial Stability 资料日期:1967/1~2020/12。

第二个理由就是这一次因疫情而出现的经济衰退和次贷危机有些区别:次贷危机时,房价和股价的下跌造成家庭的财富和房屋抵押品净值减少,而使得家庭不得不节衣缩食;银行系统的信贷紧缩则造成了贷款消费大幅降低,如2007年10月到2008年10月间车辆销售大幅减少就是明显的例子。消费的大幅减少严重影响了当时美国经济的复苏。但自疫情大流行以来,股市和房市都在下跌后逐步反弹,美国居民在财政政策的补贴下收入并没有大幅降低,在疫情期间线上消费的增加,已经部分抵消因疫情防控致使线下消费减少的影响;在疫情逐步消退后,需求更可能出现比较明显的反弹,ICSC销售指数自去年3月低点以来呈现震荡上行的趋势。在疫苗逐步普及的情况下,美国经济受疫情影响的时间或比2008年金融危机时还要短。共和党一直寻求推出一个较短期的、规模较小的财政方案,主张且战且走,观察疫情和经济复苏的进展情况,如果仍不达预期,可以再立刻提出下一期的救助方案。

资料来源:Wind资料日期:2020/1/4~2021/2/28。

参议院上周六经过将近12小时冗长的投票程序后,终于通过了拜登总统的救助方案。但其中部分内容遭到修正:包括1400美元的救助支票将只发给年收入7万5美元以下的个人;另外将众议院方案中每周400美金的失业救助金降为每周300美元,并且为年收入15万美元以下的家庭提供10200美元的税务抵减。而众议院版本中关于提高最低工资的部分也在参议院的版本中被削减。整体救助方案的规模相较众议院的版本或略有下降。即便如此,在未来救助方案落地后,可以预见强劲的经济增长、和进一步的政府负债可能会带来更高的通胀;美联储势必得在未来的某个时点恢复正常的利率水平,使得届时10年期国债收益率超过同期的核心通胀率。

拉动通胀的还有油价。从供需来看,需求在中国全面复工复产,以及海外疫苗接种率提高后显着上升;从供给面看,去年美国产量下降,以及OPEC+产油国的持续减产促成了今年以来油价的一波上涨。OPEC+国家于3月4日召开部长级会议,会议结果意外地并没有如外界预期的提出增产计划,而是将当前的减产行动延长到4月底,包括沙特原先自愿额外每日减产100万桶也保持不变,只允许俄罗斯和哈萨克斯坦可以微幅上调原油产量。OPEC+产油国在本次会议中表现出更多的克制,以因应去年因疫情而造成的库存积压。减产协议的延长也使得上周五ICE布油价格出现今年以来的最高价69.69美元。

虽然救助方案和油价的上涨都可能拉动通胀,但更多是未来式而不是现在进行式,投资人短期似乎有些反应过度了。截止到3月3日,今年以来美国长债收益率仅上升约55bps;另外,美联储主席鲍威尔本周也表示,美债收益率的上升并不是货币政策的催化剂。最后,从历史经验来看,利率因为经济复苏而从较低水平上升,并不会对股市构成重大威胁。彭博数据显示,自1963年以来,当10年期国债收益率出现增长,但处于5%以下的时候,股市通常是上涨的;而在5%的水平之上,国债收益率的提高才会更多导致股市下跌。今年的情况我们相信更多是前者,而不是后者。