投资,首先要找到“雪厚坡长”的赛道!

伴随着中国经济转型和产业升级,国内经济增长引擎进入“换挡期”,符合中国经济转型方向的行业主题获得了政策、资金的支持,也成为投资者竞相布局的优质赛道。

面对科技、消费、医药生物、新能源、新能源汽车等诸多长期黄金赛道,小金家绩优基金经理樊勇坚定看好新能源赛道长期投资机会,并发行新基——金鹰新能源混合证券投资基金(基金代码:A/011260;C/011261),为投资者布局新能源赛道提供简单、专业的投资工具。

01

牛赛道·新能源:政策、需求双引擎驱动

随着传统能源资源的日渐枯竭,生态破坏、环境污染问题突出,新能源的清洁性、高效性、可持续性等诸多优势,具有巨大想象空间和投资价值,将推动经济增长方式的改变,是未来经济增长的重要引擎之一。

政策不断加码:目前,除抗疫、支持经济和维护团结外,推进新能源、环保和数字化成为欧盟最大的投资领域;同时,各国均设定了具体的碳中和目标。美国计划2035年前实现电力产业零碳排,2050年前实现碳中和;欧盟2030年温室气体排放量较1990年减少55%;我国力争在2060年前实现碳中和。(主要政府的能源发展目标,数据来自:wind,2020.1.1-2020.12.31)

需求快速攀升:新能源汽车替代燃油车成为历史趋势,即使在2020年疫情下,预估全球新能源汽车销量约为300万辆,同比增长近40%。2021年中国、欧洲和美国都有望迎来高速增长,预计全球新能源汽车销量可能继续保持增长。

注:2020年预估总销量来自EV Volumes统计。市场评论及测算仅代表当时观点,本机构不保证数据的准确性和完整性,不作为投资建议或承诺。

02

牛掌舵·樊勇:新能源科技金牌猎手

新能源赛道是未来大趋势,已经成为大家共识,实体经济和二级市场不断有资金加码新能源行业,尤其是新能源汽车更是成为大家眼中的“宠儿”。面对热闹的新能源行业赛道,基金经理对行业“理解的深度”成为相关主题基金核心竞争力。为真正为投资者分享新能源赛道新机遇,金鹰基金委派素有“新能源科技金牌猎手”之称的樊勇亲自掌舵。

先来看看其管理的金鹰信息产业基金历史业绩。以金鹰信息产业A为例,根据托管行复核函数据显示,截至2020年12月31日,自2018年10月12日上任以来总回报为263.29%。wind数据显示,同期业绩比较基准的涨幅为62.39%。樊勇管理该基金的任职区间回报超越同期沪深300指数66.81%涨幅,实现了196.48%的超越沪深300指数收益。

更为难得的是,这种超越是一种“持续性”的动作,在2018年、2019年和2020年均大幅超越沪深300指数涨幅。

注:金鹰信息产业基金是有原金鹰添惠纯债基金于2018年4月18日转型而来,2018年沪深300指数数据统计区间(2018.4.18—2018.12.31);数据来源,2018年、2019年年报、2020年四季报;WIND

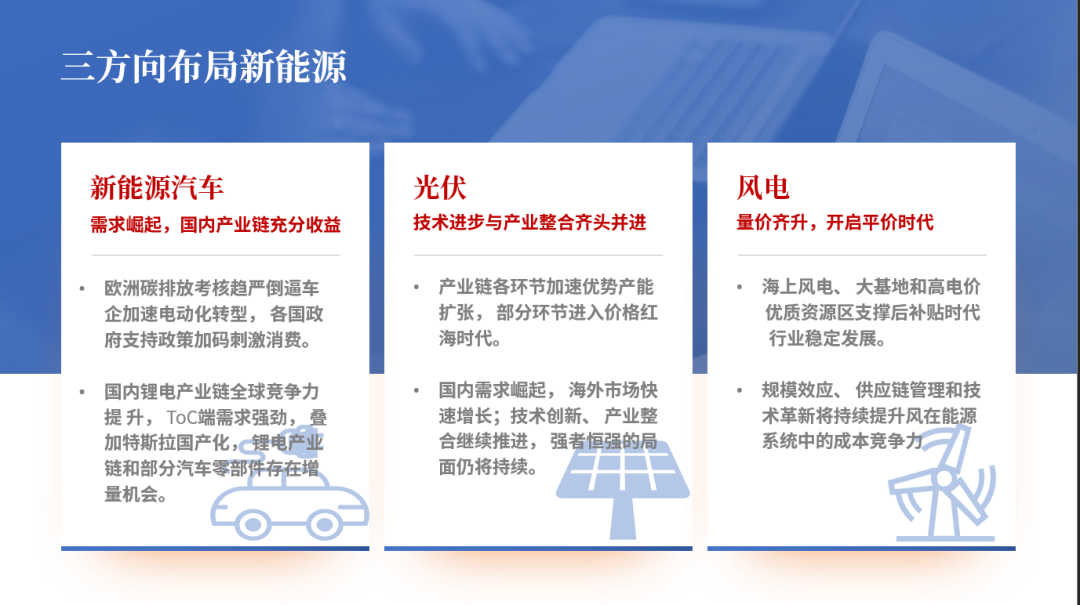

在新能源投资具体领域上,樊勇表示将重点关注新能源汽车、光伏、风电产业链三个方向。

在具体公司选择上,樊勇表示,将精选在产业链中具有核心竞争力、未来每年能够保持ROE稳定在较高水平的公司。同时,重点要求公司管理团队要优秀,能够带领公司不断取得突破,保持公司竞争力。

03

牛团队·金鹰基金:权益绝对收益亮眼

作为一家成立超过18年的基金管理公司,金鹰基金历经牛熊考验,积累了丰富的投资管理和风控经验,旗下权益基金近年来绝对收益亮眼。

时间

近1年

近2年

近3年

权益类基金绝对收益率

51.18%

100.84%

47.06%

数据来源:海通证券《基金公司权益及固定收益类资产业绩排行榜》,截至2020年12月31日

长期价值投资者迎来入场良机

大潮退去,长期价值投资者迎来入场良机。牛年伊始,A股市场迎来宽幅调整期,新能源相关行业指数在经历了去年的快速上涨之后,也迎来调整期。在泥沙聚下的市场中,部分业绩良好的公司,迎来了配置“好时机”。

金鹰新能源混合基金将根据最新的政策和市场变化,充分利用新基金的建仓优势,稳步布局新能源领域。

风险提示 向上滑动阅览

金鹰信息产业股票型证券投资基金于2018年4月18日由金鹰添惠纯债转型而来。截至2020.12.31,基金定期报告 数据显示,2018-2020年A类净值增长率分别为:2.70%、62.40%、95.41%;C类净值增长率分别为:3.32%、62.19%、94.64%。其业绩比较基准为:中证 TMT产业主题指数收益率*80%+中债总财富(总值)指数收益率*20%,基金定期报告数据显示,同期增长率分别为:-27.30%、44.42%、12.72%。(基准收益率 数据来源:定期报告)业绩登载期间的历任基金经理分别为:刘丽娟,2018.4.18-2018.7.7;陈立,2018.7.7-2019.12.4;樊勇,2018.10.12至今。

金鹰添利中长期信用债债券型证券投资基金自2017年2月22日成立,其2020年收益率为:10.71%/10.48%,2017-2019年度收益率为0.40%/0.20%, 6.57%/6.59%,5.61%/5.43%。(数据来源:基金定期报告、托管行复核函)其对应的业绩比较基准为中债信用债总财富(3-5年)指数收益率*90%+一年期定期 存款利率(税后)*10%。其业绩比较基准收益率在2017-2020年分别为:1.51%,8.15%,5.48%, 3.42% 。(基准收益率数据来源:定期报告)基金经理任职 情况:刘丽娟,2017.2.22至2018.7.7;戴骏,2017.6.21至2018.7.7;汪伟,2018.1.24至2019.4.13;戴骏,2019.3.27至今;樊勇,2019.7.6至今。

金鹰多元策略灵活配置混合型证券投资基金自2016年8月9日成立,其2020年收益率为:49.29%,2016-2019年度收益率为-4.81%、9.89%、-16.64%、 48.51%。(数据来源:基金定期报告、托管行复核函)其对应的业绩比较基准为沪深300指数收益率*50%+中证全债指数收益率*50%。其业绩比较基准收益率 在2016-2020年分别为:0.76%、10.30%、-9.32%、20.09%、15.25% 。(基准收益率数据来源:定期报告)基金经理任职情况:黄艳芳,2016.8.9至 2018.3.20;于利强,2016.9.23至2019.11.12;李海,2019.9.19至2020.11.18;樊勇,2020.6.20至今。

中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。本资料所引用的观点、分析预测仅代表基金经理在目前特定市场情况下并基 于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,也不构成对阅读者的投资建议。投资有风险,投资需谨慎。公开募集证券投资基金是 一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产 品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。如果您购买的产品投资于境外证券,除了需要承担与境内证券投资基 金类似的市场波动风险等一般投资风险之外,还面临汇率风险等境外证券市场投资所面临的特别投资风险。您在做出投资决策之前,请仔细阅读基金合同、基金 招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不 保证最低收益。