顺丰控股一季度亏损9.89亿元 基金持仓选择现分歧

来源:证券日报之声

原创 证券日报网

在抛出一季度业绩预亏公告的两周后,顺丰控股于4月22日晚间公布2021年一季度报告,更多细节展现在公众面前。

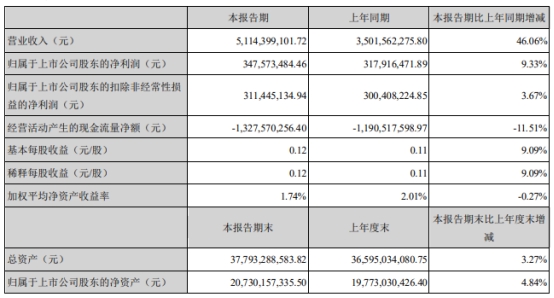

一季报显示,成本的大幅上升导致顺丰控股在营收同比增长的同时依然录得亏损。前3月顺丰控股实现营收426.20亿元,同比增长27.07%;营业总成本441.83亿元,同比增长37.34%;归母净利润亏损9.89亿元,去年同期盈利9.07亿元。这也是顺丰控股自从2017年借壳上市以来首次单季度业绩亏损。

4月23日开盘,或许是在前期其业绩信息已经被市场充分消化,顺丰控股开于64.00元/股,较前一交易日收盘价微涨1.30%。截至当日收盘,顺丰控股收于65.53元/股,日内涨幅为3.72%,成交量50.62万手,换手率1.13%,成交量和换手率均高于前7个交易日。

营业成本同比增长超40%

根据一季报,顺丰控股今年前3月营业成本为395.67亿元,同比增长40.44%;销售费用、管理费用、财务费用分别为6.39亿元、30.98亿元、2.62亿元,分别同比增长23.62%、9.55%、11.77%。综合来看一季度顺丰控股营业总成本为441.83亿元,超过当期营收并直接导致营业利润为负。

对于成本的上升,顺丰控股表示,公司基于未来业务增速预期而前瞻性开展网络建设,但产能爬坡需要时间、规模效应尚未显现,导致公司成本短期承压。

根据顺丰控股的说法,公司成本增加的因素具体包括:在一季度继续加大新业务的前置投入;从去年四季度开始加大中转场自动化建设,场地及设备等固定资产的投入导致一季度摊销、折旧成本增加;春节节前业务高峰投入临时资源带来了一定的成本增加;资源重叠投放导致成本提升;春节期间在岗人员的成本增加。

对此,独立经济学家王赤坤接受《证券日报》记者采访时表示:“快递行业属于‘无门槛’供给,在各方资本继续投入和加持下,行业供给继续增加,供需平衡被打破,行业竞争进入白热化。行业红利期已过,躺赢时代不复存在,市场占有率不是共同增长而是此消彼长,企业只能挖空心思拼运营,与友商拼价格、拼投资、拼创新、拼投入,诸如此类,造成了整体成本的上升。”

事实上,不仅仅是顺丰控股,其余头部快递公司也在激烈的竞争环境中感受到阵痛。此前4月15日,申通快递公布第一季度业绩预告,公司今年一季度归母净利润亏损7000万元-1亿元,而上年同期盈利5836.13万元。

市场竞争的加剧从各家快递公司单票收入的下降中也可窥得一角。根据各大快递物流公司公布的3月份经营简报,当月顺丰控股、圆通速递、申通快递、韵达股份快递服务单票收入分别同比下降12.12%、11.03%、27.65%和13.44%。

王赤坤告诉记者,目前各大快递公司面临这么一个困境,即不增加投入,业务会萎缩;增加投入,投入产出比低,毛利在下降,业务也会萎缩。

一些出台的政策旨在叫停快递公司目前不合理的价格战。4月22日,浙江省政府第70次常务会议审议通过了《浙江省快递业促进条例(草案)》,规定快递经营者不得以低于成本的价格提供快递服务。不过在行业内卷的生态之下,快递公司拼刺刀式的“搏杀”可能尚且无法在短时间内结束。

增持还是减持?

一季度基金公司持仓选择现分歧

面对未来,顺丰控股表现得相对较为乐观。公司表示,预计通过网络融合、资源整合、自动化产能升级等经营举措,提升产能利用率及网络运营效率,伴随业务规模增长,有望在今年下半年开始逐步释放规模效应。

目前,顺丰控股在收入端表现依然较为强势,或是公司的底气所在。根据公司公告,3月份,顺丰控股速运物流业务的业务量和营业收入分别达到8.76亿票和137.92亿元,分别同比增长29.01%和13.39%。从两年平均的增速来看,2020年一季度及2021年一季度顺丰控股业务量年均复合增速为59.75%,营业收入(速运物流和供应链)年均复合增速为33.50%,超过行业平均复合增速13个百分点以上。

王赤坤认为:“参照存量经济下的经验,在马太效应的作用下,行业资源将会向头部集中,顺丰控股是小件快递当仁不让的头部公司,并在一系列的转型升级中拉大与其他快递公司的差距,未来很可能继续保持行业的王者地位。”

不过,在顺丰控股业绩波动较大的背景下,外界对其未来发展和股价走势的判断也产生了不小的分歧。以公募基金为例,在对顺丰控股的持仓选择上,一季度各大基金差异较大。

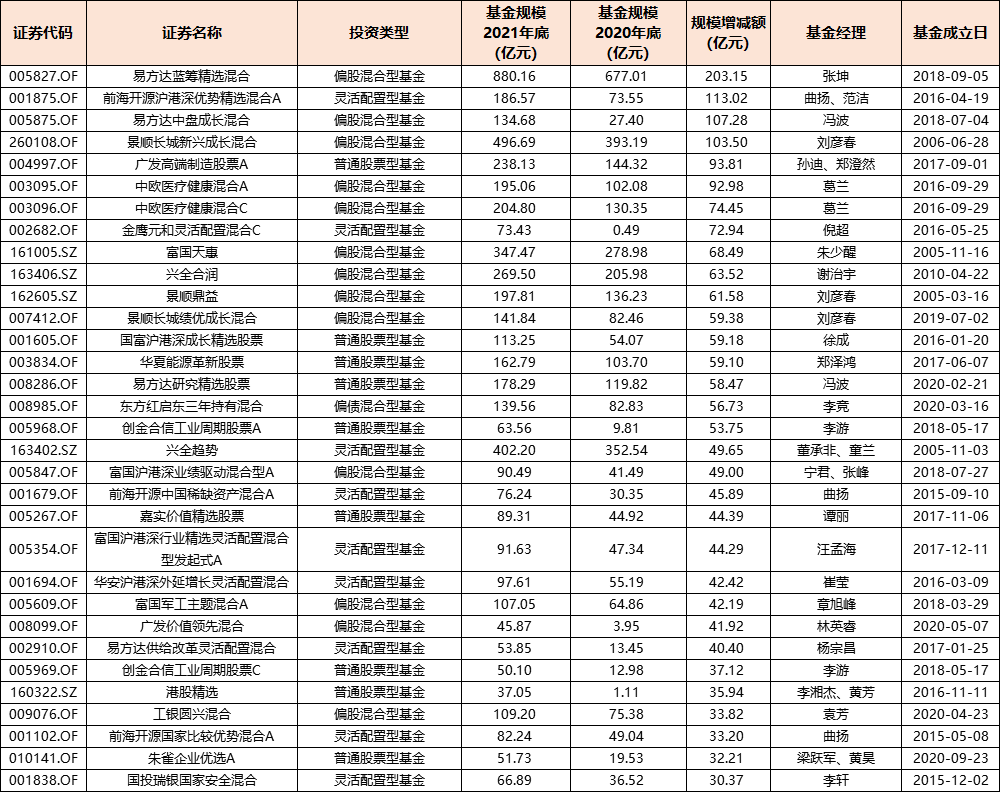

Wind数据显示,截至2021年一季度末,共有77家基金公司在本期或上期(2020年四季度)重仓顺丰控股,其中共有47家基金公司在一季度减持顺丰控股,占比超过六成。其中,减持最多的基金公司是兴证全球基金,季报持仓减少了2946.67万股,其余减持顺丰控股较多的基金公司还包括交银施罗德基金、富国基金和中欧基金,一季度持仓减少数量都在1900万股以上。而朱雀基金、景顺长城、华夏基金、易方达等27家基金公司选择在一季度增持顺丰控股,占比约为35%。

具体到基金来看,一季度末重仓或上期重仓顺丰控股的314只基金中,一季度选择减持顺丰控股的基金有198只,占比63.06%,其中包括董承非和童兰管理的兴全趋势投资、朱少醒管理的富国天惠精选成长A、周应波管理的中欧时代先锋A等;选择增持的基金有86只,占比27.39%,包括景顺长城核心招景、景顺长城核心中景一年持有、民生加银成长优选等。截至一季度末,共有192只基金、58家基金公司重仓持有顺丰控股,目前持股总市值超过200亿元。

相比于去年一季度超八成公募基金选择增持顺丰控股,目前基金对顺丰控股的态度无疑发生较大分化。对此,透镜公司研究创始人、资本市场研究专家况玉清告诉《证券日报》记者:“过去一年顺丰控股涨得比较多,基金已经收获颇丰了,这个时候即便没有黑天鹅事件,各大基金大概率也会出的多进的少。”

“财务上顺丰此次亏损完全在承受范围内,不会对资产负债产生结构性冲击,应该不会有持续性的不良影响。”况玉清进一步表示,“黑天鹅事件只是略增了不确定性,所以前期在顺丰控股上取得不错收益的基金可能是想获利了结;而对于之前没有进场的基金来说,这次黑天鹅事件可能被当作是一次低位进场的良机。市场上普遍认为这次黑天鹅是偶发事件,王卫也承诺了下不为例,所以对于顺丰的长远发展,很多基金经理们还是有信心的。”

事实上,不仅仅是基金之间,券商之间的观点也在互相对垒。4月9日、4月14日,瑞银证券连出2份关于顺丰控股的卖出报告,目标价分别为72.00元/股、65.00元/股。4月13日,招银国际出具研报建议持有顺丰控股,目标价77.00元/股。

总体来看,近期各大券商研报还是以谨慎看好为主。光大证券研报认为,顺丰控股短期投入成效将在未来显现,随着公司中转场自动化产能升级以及四网融合成效逐渐显现,公司盈利能力下半年有望逐步恢复。安信证券研报表示,当前顺丰控股处于转型升级期,着眼未来的能力建设必将深厚长期竞争力,短期业绩的波动难以避免,但产能的提升、综合服务能力的升级、网络协同效应的强化均将有助于公司长期发展。