中金宏观 | 服务业复苏将快于工业——5月经济数据点评

来源:中金宏观

5月经济数据进一步印证了我们对于下半年经济趋势的判断:生产端,工业在出口边际回落、供给端负面扰动的双重作用下环比或将进一步回落,而服务业受益于疫情常态化防控将逐步恢复,我们预计这种趋势将在下半年变得更为明显。需求端,投资分化,其中制造业投资小幅改善;商品消费修复趋缓。展望未来,我们认为,经济面临两大主要矛盾,即成本上升和偿债压力,从供给与需求两端限制经济增长;宏观政策将呈现“紧信用、松货币、宽财政”的组合。

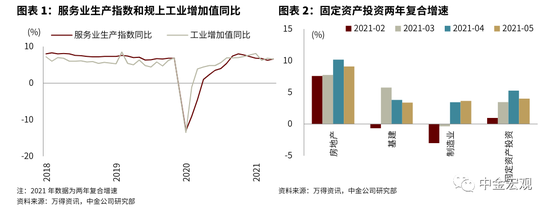

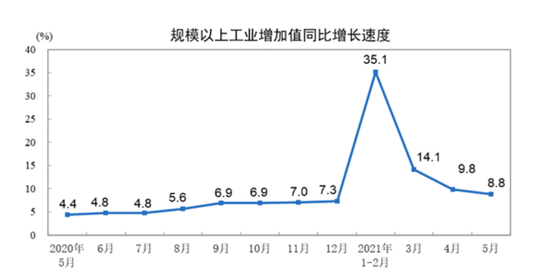

工业高位运行,但环比或进一步走弱。5月规上工业增加值同比8.8%,略超市场预期的8.6%;以2019年为基期的两年复合增速为6.6%(前值6.8%)。虽然规上工业增加值仍在高位运行,但随着出口边际走弱,规上工业增加值环比或进一步走弱:5月统计局给出的规上工业增加值季调环比为0.52%,与4月季调环比持平,低于前期高点,走势与中采制造业PMI大致类似。

公用事业和采矿业支撑,制造业中高技术制造业亮眼。电力、燃气及水的生产和供应业两年复合增长7.2%(前值5.1%),采矿业两年复合增长2.1%(前值1.7%),均改善;而制造业两年复合增长7.1%(前值7.6%),有所回落;高技术制造业两年复合增长13.1%(前值11.6%),主要受到医药制造业和计算机、通信和其他电子设备制造业拉动,两者两年复合增速分别为16.9%(前值11.7%)和11.7%(前值11.1%),主要驱动因素是疫苗生产和出口需求。汽车制造业两年复合增长6.2%(前值6.7%),汽车产量同比下滑4%,或体现了芯片短缺的影响。值得关注的是,在使用两年复合增速时需要注意2019年基数效应的影响:前述两年复合增速月度之间的变化多多少少都有基数因素的作用,比如2019年5月电力、燃气及水的生产和供应业基数较低,同比增速为5.9%(前值9.5%),对应了2021年5月电力、燃气及水的生产和供应业的两年复合增速相比4月改善幅度较大。

服务业逐步恢复。随着疫情常态化防控的推进,服务业进一步恢复:5月服务业生产指数同比12.5%,对应两年复合增速为6.6%(前值6.2%)。劳动力市场的改善也能体现出服务业的逐步恢复:5月城镇调查失业率5.0%(前值5.1%);当月城镇新增就业137万,高于历史均值(136万);周平均工作时间47.3小时,创数据公布以来新高。展望未来,在PMI服务业业务活动预期保持高位的背景下,预计服务业生产指数两年复合增速将持续高于规上工业增加值。

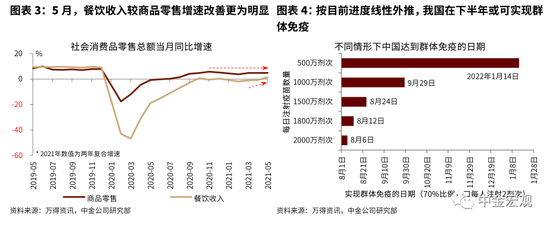

制造业投资小幅修复。5月制造业投资两年复合增长3.7%(前值3.4%),除了高技术制造业投资保持较高增速(计算机、通信和其他电子设备制造业和医药制造业两年复合增速分别为21.6%和18.4%,前值分别为20.5%和16.6%)以外,贡献较大的行业还包括:农副食品加工业两年复合增长7.5%(前值1.6%)、通用设备制造业两年复合增长-2%(前值-5.4%)、专用设备制造业两年复合增长9.7%(前值5.6%)。汽车制造业两年复合增速为-0.9%(前值-0.5%),或有芯片短缺的影响。展望未来,我们预计出口和产能利用率仍在相对高位,将对制造业投资带来一定滞后的推动力,但疫情不确定性、高杠杆率以及供给侧扰动预计将限制本轮制造业投资上行的幅度。

前5月广义与狭义基建增速回落至10.4%和11.8%,5月单月同比增速分别下降3.6%和2.5%,低于市场预期。基建投资走弱的主要拖累项来自电力热力行业,5月单月跌幅为-7.0%(两年平均增速为9.4%),主要与可再生能源装机补贴退坡、陆上风电抢装行情走弱有关,而目前国内龙头风电企业订单仍偏弱,我们预计随着新建风电光电项目逐步实现平价上网,该行业投资将回归温和增长态势。而今年5-7月迎来基建投资的高基数,我们预计各子行业投资增速将有明显回落。向前展望,随着地方专项债发行进度加快,以及经济动能或在下半年边际走弱,基建投资增速或在8月重现正增长,形成不同于去年的基建错峰,但受隐债制约,基建整体上并无大幅向上的空间。

房地产投资增速略有回落,可能受集中供地政策影响。5月份房地产开发投资累计同比增长18.3%,单月同比增长9.8%,较4月份13.7%回落。两年平均同比增长9%,低于4月10.3%。5月份房地产销售面积和销售额同比增长9.1%和17.5%,两年平均增速9.4%和15.8%,较4月加快,反映购房需求仍然有较强韧性。受今年集中供地政策影响,5月份土地购置明显慢于季节性——5月土地购置面积同比下降31.6%,两年平均下降16.9%。往前看,随着6月份以来多地完成今年第一批土地集中出让,土地购置面积增速有望回升,对于房地产开发投资可能会有所促进。

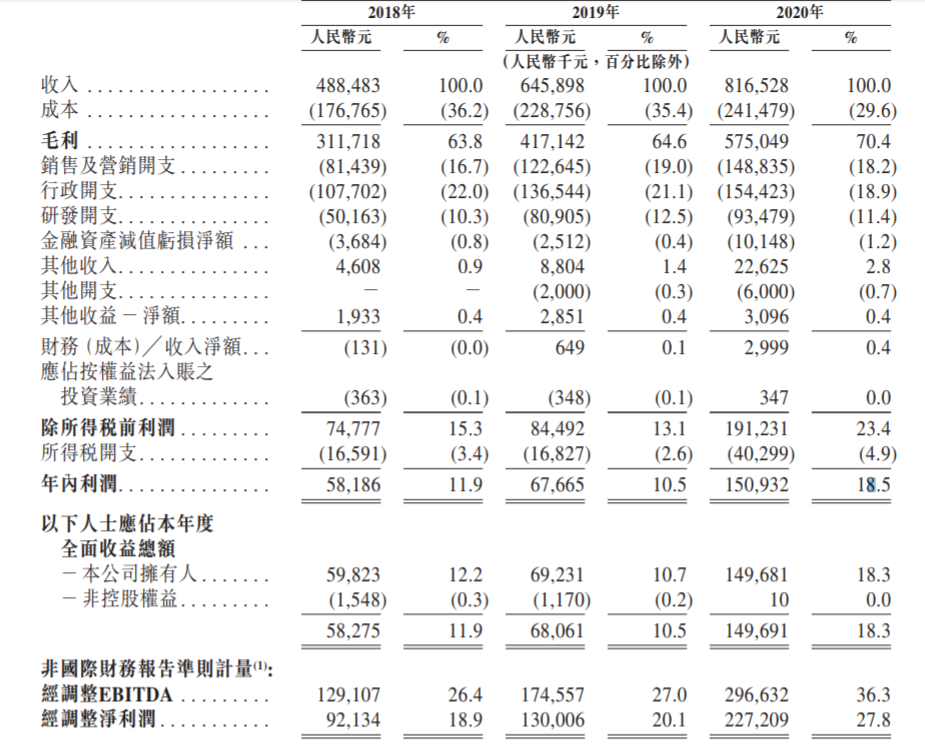

商品消费修复趋缓,线下服务相关消费改善更为明显。5月,社会消费品零售总额同比增长12.4%,两年平均增速为4.5%,较4月提高0.3个百分点。其中,商品零售增速改善0.1个百分点至4.9%,餐饮收入增速提高2个百分点至1.3%、改善较为明显。限额以上单位消费品零售额两年平均增长6.8%、下降0.4个百分点,其中烟酒类、通讯器材、汽车类增速降幅超过2个百分点,拖累较大。

下半年,商品和服务消费走势可能分化。疫情冲击下,就业摩擦、收入分化均有所加大,对居民总体收入和消费的修复空间形成制约,商品消费修复或将趋缓。而线下服务由于前期受疫情冲击较大、目前尚未修复到正常水平,仍有较大的修复空间。伴随我国疫苗注射的加快推进,可能在下半年便实现群体免疫,线下服务消费或将加快回暖。