来源:野马财经

不出意外的话,发家于杭州的卓锦环保即将登陆科创板。这是一家从事环保综合治理服务、环保产品销售与服务的高新技术企业。8月10日,成功闯过证监会的审核关。

作者"谷东

编辑丨高岩

来源 | 野马财经

本文约2000字,阅读时长约7分钟

董事长实控9家企业,

转板被一众小机构看好

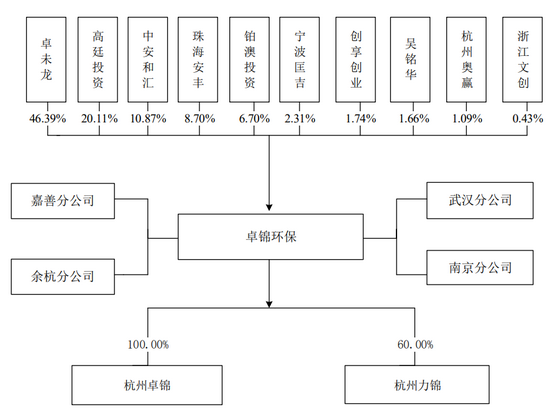

《招股书》显示,卓锦环保实控人为卓未龙,其担任卓锦环保董事长和总经理职务。截至目前,卓未龙通过直接和间接方式控制卓锦环保66.5%股权。

据天眼查数据,卓未龙有9条任职信息,其中担任法定代表人7家公司,担任高管5家,实际控制企业9家。此外,卓未龙周边风险有17条,另有预警提醒达48项。

根据中国环境保护产业协会发布的《中国环保产业发展状况报告(2019)》, 2018 年我国环保全行业营业收入总额超过 1.5 万亿元,同比增幅达 11.1%。以土壤污染治理为例,根据中国产业信息网的统计,我国目前待修复的工业污染场地约有 30-50 万块,按照每块 300 万的修复价格,仅工业场地修复的市场规模就高达 1.5 万亿元。

同时,根据中国产业信息网的统计,我国仍有约220 万公顷的矿山污染地块以及约 3.93 亿亩的污染耕地待修复,若以完成目前全 部污染地块的修复进行估计,土壤污染治理领域的市场空间将超过 7 万亿元。

借助环保产业的风口,卓锦环保在离开新三板转主板后备受追捧,获得一众小机构买入,其中包括来自宁波、杭州的机构。对此,有业内人士分析,公司在上市前夕选择“默默无闻”的创投机构,可能看中的是其背后的产业背景和区域内的人脉和资源。

截至本招股说明书签署日,公司的股权结构如下:

实际上,卓锦环保的综合毛利率始终超出同行平均水平。从2017年至2019年,卓锦环保综合毛利率分别为49.42%、46.66%和44.99%,同行可比公司平均毛利率分别为38.42%、35.18%和33.22%,差额绝对值均在10%以上。这是因为卓锦环保喜欢做市政单位、国有企业、上市公司这些大客户的生意,但是由此带来的应收账款问题也很突出。

科创成色受质疑

卓锦环保虽然准备挂牌科创板,但却被上交所质疑技术门槛低。

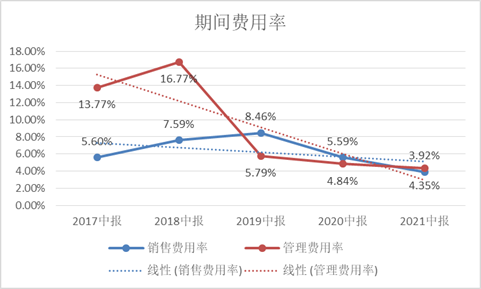

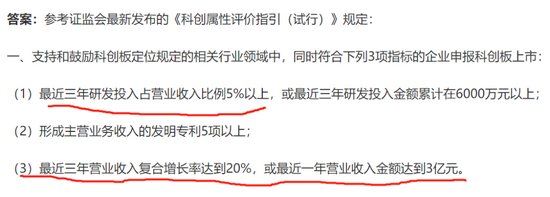

野马财经梳理发现,报告期内,卓锦环保研发费用分别为708.87万元、1030.63万元、1714.13万元、336.08万元,研发费用率分别为4.53%、4.89%、5.89%、7.61%,略高于同期同行业均值的4.07%、4.08%、4.76%、5.22%。

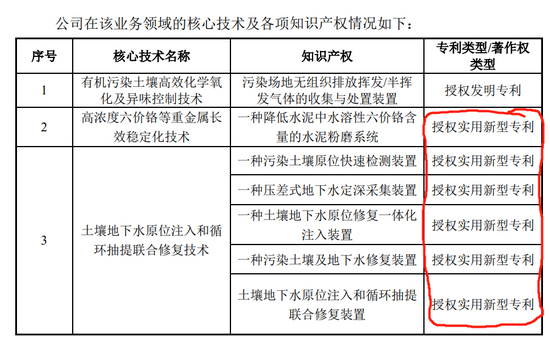

虽然卓锦环保的研发费用率高于同行业均值,但是取得的成绩却很有限,仅有7项发明专利。其中6项都是俗称“小专利”的实用新型专利。这和卓锦环保研发投入的总体资金量有关,对研发成果形成了制约。

实际上,发明专利是一种从无到有的过程,创造性的解决了技术上的难题。实用新型专利则是对现有产品的改进,使产品的性能得到提高,因此也被称为“小发明”或“小专利”。

据《招股书》显示,卓锦环保的核心技术是浙江省科技厅国际产业联合研发计划项目“污染土壤和地下水中六价铬新型还原剂的研发与工程示范”、以及温州大学“高浓度六价铬等重金属效稳定化技术”等项目合作获得授权使用。

对此,上交所要求卓锦环保补充说明,相关核心技术是否具有技术门槛,是否存在易被模仿、被替代的可能性,是否为行业通用技术,是否存在快速迭代风险等。

此外,卓锦环保的研发投入紧贴着证监会5%的标准线!被上交所怀疑技术门槛不高,也在情理之中。

营收依赖单一业务,客户集中于杭州

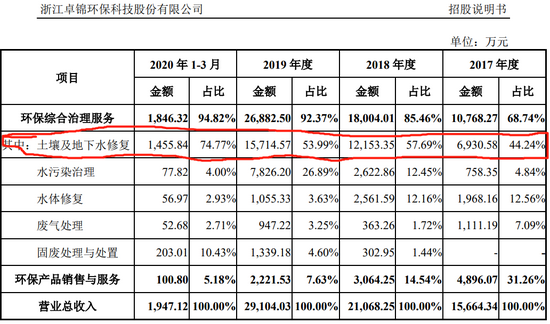

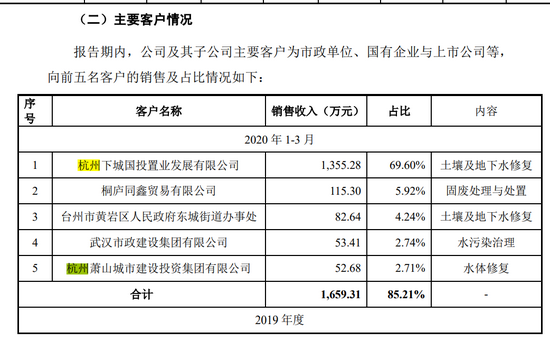

报告期内,公司及子公司的收入主要来自于环保综合治理服务,各期占比分别为 68.74%、85.46%、92.37%和 94.82%。其中,土壤及地下水修复、 水污染治理、水体修复、废气处理、固废处理与处置是环保综合治理服务的主要构成部分,具体如下:

从2018年起,土壤及地下水修复业务占比50%以上,卓锦环保高度依赖单一业务,这给公司可持续发展埋下隐忧。

此外,卓锦环保的客户集中于杭州,区域性特征明显,在全国市场占有率较低。此外,全国辐射范围较小公司主要项目多在浙江省内,在全国的市场占有率较低。

应收账款制约现金流

除了客户集中于杭州之外,卓锦环保应收账款的问题也比较突出。

报告期各期末,卓锦环保应收账款分别为 1.01亿元、1.75亿元、 1.81亿元及 1.5亿元。2017 年至2019 年公司应收账款净额占同期营业收入的比重分别为 64.51%、83.18%和62.25%,应收账款周转率分别为 2.2 次/年、1.53 次/年和 1.63 次/年。

卓锦环保经营活动产生的现金流量净额分别为63.77万元、-381.54万元、-3036.39万元、-318.35万元。结合净现比可得出,2017-2019年两者的比值分别为0.02、-0.09、-0.54。这意味着卓锦环保创造的部分净利润是债权,盈利质量不高。

此外,应收账款也制约现金流。

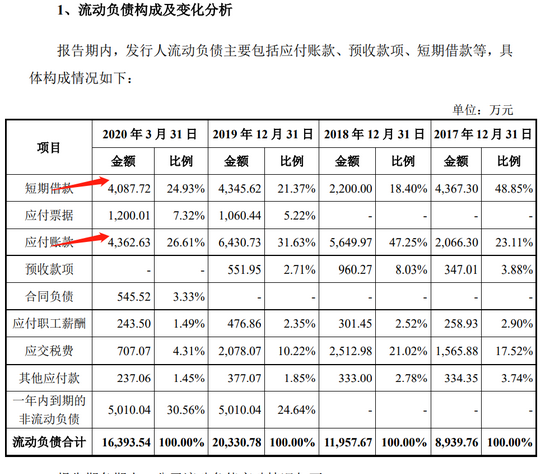

经营性现金流持续流出的同时,卓锦环保流动负债在迅速增长。2017—2019年,该公司流动负债金额分别为8939.76万元、1.2亿元以及2.03亿元,尤其是2019年,相比2018年增幅近70%。

卓锦环保的短期借款出现明显增长。2017年至2020年前三季度,卓锦环保的短期借款金额分别为4367.3万元、2200万元、4345.62万元以及6281.18万元,创下近年来的峰值。

由上可知,卓锦环保的短期负债和经营现金净流出持续扩大,都是受应收账款拖累。

卓锦环保上市之后,随着业务规模的不断扩大,未来应收账款金额可能会进一步增加。如果应收账款不能按期回收发生坏账,公司可能面临流动资金短缺的风险。再叠加经营性现金流大额流出,卓锦环保未来业绩存在一定风险。

你看好这家来自美丽的西子湖畔,做环保业务的公司吗?