在市场的复杂变化中都能游刃有余的,才是明星基金经理。

鹏华基金孟昊认为,从风险控制的角度看,即便再好的赛道,都要进行适度的仓位控制,尽可能从更多的行业寻找到优质的投资机会,以实现组合管理的多元均衡,控制基金净值的回撤幅度。

孟昊接受券商中国记者采访时直言,基金经理在投资上会遇到“买错”和“买贵”的问题,“买错”是永久性的亏损,但“买贵”还能通过公司自身的成长来抹平,基于这种理解,对当下估值压制较为明显的消费白马股,基于对公司和行业的深度理解,可以在忍受短期不赚钱的情况下进行适度的布局,而大热的新能源赛道则需要对产业的认知更为细化,回避明年供给大量放出的领域,并坚定持有那些明年产能供给依然较少的细分龙头。

均衡持仓寻找时代最有生机的资产

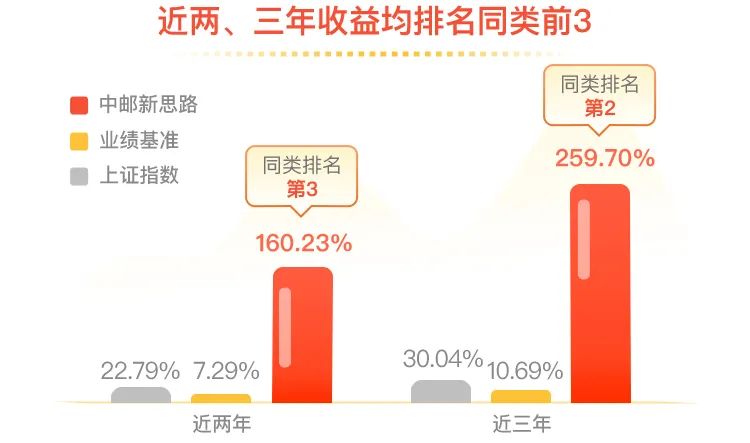

截至目前,孟昊管理时间超过一年的基金产品一共三只,包括鹏华消费领先基金、鹏华优选回报、鹏华环保产业,这三只产品今年以来的收益率分别达到12%、18%、38%。

尽管上述基金产品全部实现正收益,其中鹏华环保产业基金更是排名全市场的前列,但在股票的持仓策略上,孟昊没有出现押注单一风格的策略,实际上而言,押注单一风格,在激进中获得最凶悍的收益,能为基金经理打造更强的“人设”。

但从实际操作而言,孟昊宁愿放弃某些短期收益,也尽可能的实现持仓的多元化,比如在鹏华优选回报基金中,孟昊也持有多只新能源股票,包括宁德时代、亿纬锂能、隆基股份等,但他同时将白酒龙头五粮液作为该基金的第一大重仓股,在新能源股票大涨的背景下,保留五粮液的仓位而非将其全部投向趋势性品种,将使得基金的进攻性受到影响,但这位新锐明星基金经理依然不被市场短期扰动所影响,这一点还体现在他的持仓中,还包括中国中免这样的消费品种。

“品牌消费是非常优质的赛道。”孟昊接受券商中国记者采访时认为,今年的消费板块下跌可能有两个因素,第一是对过去累计涨幅估值扩张的回缩;第二,终端消费的数据,在今年四月份开始经历了一轮终端消费数据的持续疲软,包括调味品、家具、家电、食品,白酒相对来讲比较平稳,但是这四大类都出现了明显的终端数据疲软,有的甚至出现了下滑。终端的库存,像调味品和食品、家具,包括家电里的空调,终端库存都出现了明显的上涨和堆积。这些因素都触发了今年消费板块的一轮快速调整。

不过孟昊表示,他还是会把比较多的时间花在消费品的研究上。“我相信中国十四亿人口,有消费品投资天然的肥沃土壤,这么大的内需市场,需求的疲软和终端动销的走弱,都是阶段性的。随着终端的库存消化,随着消费品公司的产品迭代,通过不断地推陈出新、不断地探索消费者的口味变化、消费习惯变化,公司去主动转变、主动成长,我们相信经历过这一轮消费板块的下跌,将会有很多公司能够凭借自己的力量,在中国长期肥沃的市场能够重新走出来。

如何规避“买错”风险?

多元化持仓的策略,很大程度上来自于孟昊对风险控制的重视,以及他对买错和买贵的理解。

孟昊在接受券商中国记者采访时认为,在组合管理过程中主要有两类风险,第一是买错的风险,第二是买贵的风险。但在这两个风险当中,买错的风险要远远高于买贵的风险,因为买错了永远回不来,亏损就是永久性的亏损,但买贵了,可以通过公司自身的成长,抹平原来买贵的问题。这两个风险是截然不同的,核心要关注的是买错的风险,需要规避买错的风险。

“只有对公司有充分的认知和理解,即使因为市场的因素波动向下,在那个时间点上我们还能敢于加仓。”孟昊告诉券商中国记者,核心就是在买入之前要对这个公司有深度的理解。只有这样,基金经理在买入之前才能够心中非常有底,因此,规避买错风险的核心是要深度的研究。至于买贵,即便短期出现股价下跌,只要是优质赛道、优质品种,后面市场回归到相对平稳的状态,而投资对象也通过产业的发展,通过公司自身的成长,自然就会涨回来。

回撤的控制也大致类似,在孟昊看来,投资者首先要在买入之前一定要对公司和产业有深度的理解,不是下随手棋。其次,基金经理在整个组合管理过程中要回避一些泡沫性的资产,尤其在市场快速上涨过程中,不要跟随或者被市场牵着鼻子走。投资要基于独立的判断、独立的思考,不要追风。在泡沫形成的过程中要有一定的谨慎态度。

风险控制的本身也来自孟昊对知识结构边界的持续外延和拓展,实现持仓组合的多元均衡。

他直言刚开始管基金组合的时候,能力圈比较窄,对自己在研究员期间研究过的行业会相对比较熟悉。但要成为持续为投资者创造长期回报的基金经理,一方面是需要解决投资方法论的问题,另一方面是要求基金经理不断充实自己的认知,不断充实自己对产业的了解,只有在这两个结合的时候,基金经理才能够有很好地组合管理业绩。

做好投资要不断拓展知识边界

先入为主的放弃某些行业,一直是投资者面临的一个普遍问题,尤其是当某些热门赛道大放异彩之际。

孟昊直言,投资要求不断拓展知识的边界和能力圈,而达成知识边界拓展的第一个重点是,心态问题。他认为,投资者或基金经理面对投资时,要有一个开放的心态,不要先入为主,比如觉得这个行业根本不感兴趣,不想投,或者先入为主地将某些行业视为没有前途的行业。

“我们首先要接受一些看起来不太主流的行业,在深度研究后再下结论。”孟昊认为,要从内心上先接受某些行业,并作出实际的研究,才能确定这些行业有没有投资价值,也就是说,能否成为好的投资者,好的基金经理,

首先,投资心态需要开放、包容,并要以独立的心态逐步去拓展行业和认知边界。

第二,基金经理或投资人需要勤奋地提升知识储备,因为许多行业的知识结构、认知水平在不断地随着社会发展,随着产业发展不断迭代,基金经理不能有一刻保持封闭的心态,每天都需要对自己的认知、对产业的认知有不断的迭代。所以在这个行业里,基金经理需要不断拓展知识边界,勤奋是必不可少的。

第三,需要借力。每个人的认知都是有边界的,每个人对于产业的跟踪都是有限度的。所以说基金经理很多时候要借力,借什么力?比如借券商研究所的力,产业专家的力,孟昊表示经常会和券商分析师、产业专家交流。此外,他强调要构建自己的朋友圈,拓展能力圈的前提,正是不断地拓展自己的朋友圈,当每位基金经理周围都有很多靠谱的、对产业认知非常深刻的朋友圈之后,基金经理的能力圈就会拓展得很广。

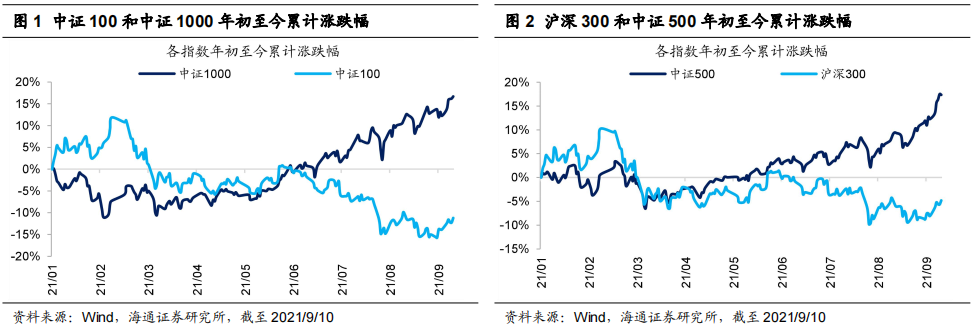

基于对行业赛道和个股的深入理解,孟昊认为A股市场未来的机会,其一还是主要聚焦在新能源领域,同时在估值压制的消费股上存在错杀机会。

“目前的消费和医药股正处于挤泡沫的阶段,或者说是随着过去三年估值扩张的结束,今年面临估值收缩的调整” 孟昊表示,这是过去从今年一月份到八月份整个行情的状况,在此背景下,今年的新能源行情可能大概率并未走完,因为不管是从产业趋势、产业发展阶段,以及整个龙头公司未来市值来看,都还有很大的空间。

但站在目前的时点上,更能吸引孟昊注意力的是消费和医药。他直言将花更多的时间在消费、医药跌下来的一些个股里面,核心还是两点,第一像医药,要抛开一些受政策风险因素影响比较大的公司和个股,找一些被政策错杀下来的公司。第二像消费品,会去看终端的动销情况,看消费品股票的终端库存,看这个行业、这个产品未来的演变过程是怎么样的。因为消费品从今年1月份到现在,估值收缩非常明显,这里面大概率有错杀的公司,这些被错杀的股票可能在明年有非常好的表现机会。

尤其是目前正被市场抛弃的消费白马龙头,孟昊直言投资者对此类股票需要更多的忍耐力。他认为,对这类消费白马龙头股,首先要对产业、公司有清晰的认知和理解,同时要把投资视野拉长一些,不要太在意一两天的波动,而是需要偏中长期地看待市值的空间到底还有多少,投资不是简单的行为性、应急性的变化,而更多是要从偏中长期的的角度去看待这个公司在我们组合里面到底应该是去还是留,还是加大比例的问题。

新能源投资需要细化对产业认知更深的颗粒度

新能源赛道是另一个问题,孟昊直言新能源赛道不是简单地经历一轮强势上涨,就能认定行情基本进入尾声,他认为应该站在供求关系、估值和业绩等多重因素进行考虑。

孟昊在接受券商中国记者采访时指出,从去年新能源车的快速上涨,到今年光伏的快速上涨,必须承认新能源赛道的估值扩张比较明显。基金经理在选股的过程就会面临一个问题——买了一个公司,持有到一定阶段,预期收益率在下降,因为本身站在相对比较高的位置上买入的话,预期回报率就会比较低,也意味着,站在现在这个时间点上,优质赛道的选股变得越来越难,是因为预期收益率会变得越来越低。

基金经理怎么解决这个问题?孟昊认为,核心还是要加大对持仓的优质赛道龙头公司的研究深度,要相比于其他同业看得更长,研究得更深。只有研究得更深、看得更长,才能相对来讲能够在这个过程中继续挣到优质赛道持续增长的潜力。

与此同时,对新能源赛道的投资,需要具体问题具体分析,比如新能源大赛道中的光伏、新能源汽车两个细分赛道,就存在不同的情况。

在孟昊看来,光伏依然是一个快速增长的行业,这意味着其中投资潜力还没有被深度挖掘。

孟昊认为,光伏在产业层面的环比增长还是快速提升,而且明年的增长情况相比于今年可能将有更为快速的增长,因为今年光伏主要硅料的价格比较高,下游出货受到了比较明显的抑制。展望明年,从今年四季度到明年一季度整个硅料的价格大概率会下降,因为新的产能投出来了之后价格天然就会下降,所以在明年会看到光伏产业整个材料价格是往下,另外政府大力推动,会导致终端的组件出货以及下游的装机有快速的增长。所以对于光伏产业,我们看组件排产情况,环比都是在逐步往上的状态。

那么新能源汽车呢?孟昊强调,必须承认对于新能源汽车而言,其产业链最快、最紧缺的阶段应该已经过去了。

“我们可以从渗透率的过程来看,去年的渗透率是百分之五,今年一到八月份是百分之十五,明年大概率渗透率能上百分之二十,后续渗透率的增长会趋缓。”孟昊指出,从这种情况上看,明年新能源汽车的增速可能是下降的。

新能源汽车产业链里面更为细分的环节,也存在一些结构性的变化。孟昊坦言,新能源车整个产业链很长,从上游的资源、中游的材料包括电池到下游的整车,从整个供给的情况来看,中游材料的某些环节,明年供给出来会比较多,包括像六氟、正极这些环节,所以在整个行业需求环比动能出现平稳或略微下滑的过程中,一旦供给比较多,对于这些环节,在基金持仓角度看,是阶段性地慢慢回避。

新能源汽车的电池环节在孟昊看来又不一样。他认为,电池的长期竞争格局很稳定,而且电池还有出海的逻辑、国际化的逻辑,所以对电池还是会长期的持有,而且电池的竞争壁垒很高,不像新能源汽车的材料环节那样产品之间差异性不大,好的电池和差的电池之间差异非常大,导致其优质供给可能很难在明年有快速的上升。

因此,电池环节明年的竞争格局仍然很清楚,大概率不太可能出现供给过剩,不太可能出现竞争加剧的情况,操作上还会持有,但会回避明年供给大量放出的某些新能源汽车产业链环节,这也意味着作为基金经理,需要对赛道里面的不同细分领域有更为细分化的理解,投资研究要有足够细致的颗粒度。

因此,孟昊强调,即便新能源赛道中某些产业链细分环节在明年可能存在供给大量放出情况,需要对此类环节的股票进行回避,但总体上新能源赛道在明年依然是确定性增长的稀缺赛道,尤其光伏领域,看明年的估值,龙头公司大概只有三十到四十倍的水平,而从发电量的角度来看,目前光伏在一次能源占比只有百分之十左右,国家提出到2030年要构建以新能源为主体的能源网络,新能源里面最大的占比就是光伏,所以既然以新能源为主体,其渗透率具有进一步爬坡的预期,从估值、供求关系、渗透率提升的角度看,新能源领域尤其光伏板块明年仍具有较好板块性的配置机会。