102家百亿私募业绩争夺战白热化,这家新晋百亿私募或靠两只牛股问鼎年度冠军!

原创每经记者每经牛眼

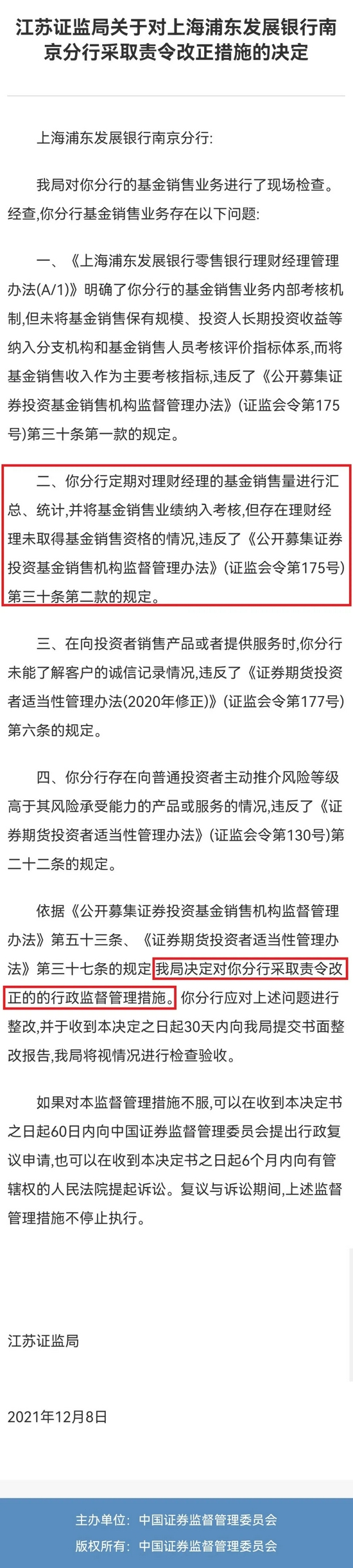

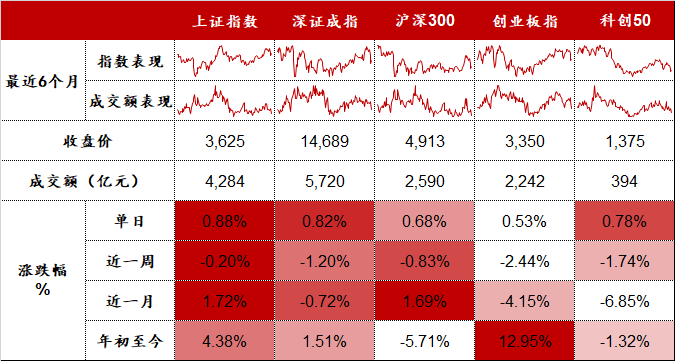

2021年的市场结构性牛市特征明显,以成长股为主的小票风格快速切换,对于百亿私募来说无疑是一大挑战。不过,今年的行情也造就了私募行业的大发展,百亿私募达到了102家,使得百亿私募排名战更为激烈。

从目前数据来看,在102家百亿私募中,有业绩展示的为85家,今年以来平均收益为13.86%,其中26家百亿量化私募今年以来平均收益高达21%。今年百亿私募冠军究竟会花落谁家呢?

冲积资产靠两只牛股或稳获百亿私募冠军

临近年末,百亿私募的年度冠军争夺战进入白热化阶段。

虽然今年市场整体保持区间震荡,但是依旧有八成百亿私募年内斩获正收益。值得注意的是,由于今年百亿私募俱乐部急速扩容,再叠加今年的结构性行情,百亿私募业绩出现明显的分化。例如,在纳入私募排排网统计的百亿私募中,主观多头私募有17家业绩出现亏损,其中今年亏损超过5个点的百亿私募有9家。

另据私募排排网数据显示,在102家百亿私募中,截至2021年11月底,运行中且旗下有业绩更新的、产品数量在3只以上百亿私募有71家,平均收益为15.68%,正收益占比76.06%。其中有22家百亿私募今年前11个月平均收益超过20%;收益超过50%的百亿私募有两家,最高收益超过80%。冲积资产、正圆投资、玄元投资获得百亿私募股票策略今年以来业绩前三甲。

新进入百亿私募的冲积资产今年以来收益82.94%,排名百亿私募榜单第一名。据了解,冲积资产成立于2014年,但是在2020年11月才在基金业协会完成登记备案,今年四季度规模即破百亿。从上市公司披露的三季度持仓来看,冲积资产在三季度持有*ST德新90.97万股,为三季度新进。从*ST德新股价来看,公司为最贵的ST股,股价从6月30日起截至目前,合计涨幅超228.76%。另外冲积资产还持有北交所个股贝特瑞257.36万股,公司股价从6月30日至今涨幅超130%。

图片来源:摄图网_500635926

在百亿私募榜单中,主观多头策略私募正圆投资以今年以来收益69.62%的收益位居第二名。从持股历史看,正圆投资对于消费医药等个股很少参与,重点持有新科技、顺周期行业。由于公司连续几年维持较高收益水平,正圆投资在今年管理规模突破百亿元。

玄元投资位居百亿私募榜单收益第三名。公司核心战略为积极交易型股票投资,围绕二级市场股票投资展开,并深耕“定向增发”领域,延伸开发中概股、港股、新三板投资等多种类型产品,公司的事件驱动策略产品也是多次上榜前十。

从近期市场来看,市场依旧是成长与小盘股占优,前期的热点周期板块持续回调,价值股承压,前期热门的新能源、光伏板块11月份高位盘整。不过近期白酒消费股开始触底反弹,资金回流消费股迹象明显,也使得重仓贵州茅台的金汇荣盛财富11月收益超过10%,为10.97%,从单月收益来看在百亿私募中居于首位。金汇荣盛财富年内收益接近30%,为29.51%,其中三分之一的收益来自11月份白酒股的反弹。根据三季报数据,金汇荣盛三号持有561.8万股贵州茅台,以茅台昨日收盘价2059元/股计算,该产品持有茅台的市值高达116亿元。

结构性行情推动百亿量化私募业绩爆表

今年结构性的行情也使得百亿量化私募出现急速扩容。私募排排网数据显示,截至12月10日,百亿量化私募有26家,数量占整个百亿私募的比例是25.74%。值得注意的是,由于今年量化私募的指数增强型产品表现优异,26家百亿量化私募不但今年以来全部取得正收益,而且今年以来平均收益高达21%。今年以来百亿私募业绩榜单排名前十中,有六家都是量化私募。

从数据来看,百亿量化私募的第一名是鸣石投资。今年以来截至11月底,鸣石投资以41%的收益再度蝉联量化私募冠军。值得注意的是,今年鸣石投资深陷股权纠纷,经过两个月的博弈,近期总算尘埃落地,鸣石投资股权纷争主角之一李硕已辞任公司总经理及市场部负责人,袁宇负责鸣石投资的投资以及兼任市场部负责人,成为名副其实的公司实控人。另外为了稳定团队,鸣石投资还将分三年发放近亿元奖金,公司与核心投研人员签订了为期三年的锁定合同,奖金也不是一次性的,而是分三年发。

聚宽投资作为新晋百亿量化私募,今年以来截至11月底收益38.21%,在百亿量化私募榜单中排名第二;佳期投资以年内收益37.26%的收益位居第三。

值得注意的是,量化私募在今年9月下旬遭遇持续的回撤,到了11月,量化私募的超额收益才逐渐回归。私募排排网数据显示,26家百亿量化私募不仅今年以来全部实现正收益,与百亿私募同期整体平均表现13.86%相比,百亿量化今年以来平均收益也高出近7个百分点。

今年量化私募的总规模已经突破万亿元大关。业内有种说法,管理规模是量化私募基金的“死敌”,过于庞大的资金会引发整个市场剧烈波动,同时由于赛道过于拥挤,后续超额收益可能降低。另外,由于量化私募的投资策略受到市场容量的限制,规模的快速扩张会导致量化模型承受较大的压力,最终可能导致模型失效。为了使超额收益不出现较大的回撤,不少百亿量化私募纷纷以控制规模来应对,部分私募更是纷纷封盘500指增产品。

对此厚石天成总经理侯延军告诉《每日经济新闻》记者,每一种股票策略都只能赚取其内外逻辑范围内的钱,就好像最近的流行语“你赚的钱不会超出你的认知”是一个道理,这样就很好理解每年为什么不同的策略各有优势了。比如今年股票市场全年来看还是震荡为主,并没有显著的向上趋势行情。那么股票多头自然不易获利。而量化策略大部分是赚取非β收益,追求的是无论市场牛熊均可稳定获利的能力,自然而然业绩相对突出。所以投资人应该充分了解每种策略的底层逻辑,根据自身的情况选择适合自己的基金。

私募排排网基金经理胡泊则表示,从今年宏观整体经济环境来看,疫情之后的经济复苏不均衡,同时流动性充沛,所以对中小市值的股票更友好,而不利于核心资产。因此在这种情况下,市场表现出很强的结构性特征,导致主观股票多头策略私募的业绩差异比较大,尤其是偏向传统的消费和医药这种蓝筹型的私募表现不及预期。相对来说,量化策略大部分是做指数增强,而且对标的500指数今年来的表现也比较好,同时量化本身策略的超额收益稳定性又比较高,所以导致量化整体的业绩会比主观多头要好。