资管行业正在达成共识,想要解决“基金赚钱基民不赚钱”的痛点,需要兼顾【投】与【顾】。

基金赚钱你不赚钱,底层原因是什么?

这届基民太难了。

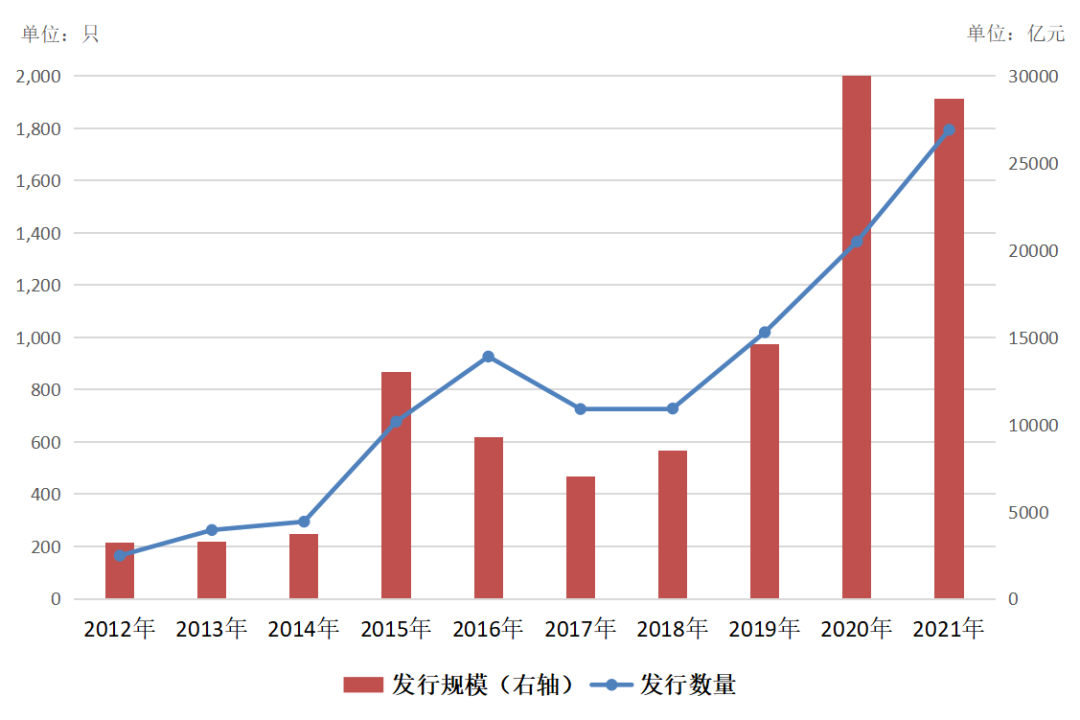

有报告显示,在2006-2020年这十五年中,主动股票基金业绩累积增长910.68%,年化收益率高达16.67%,而历史全部个人客户的平均年化收益率仅仅有8.85%。

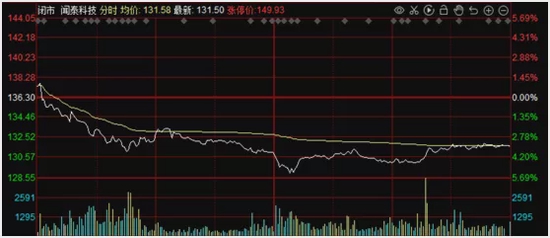

而从短期来看,基金投资者的收益同样不容乐观。有机构统计了2021热门基金投资者的损益情况,在近一年基金收益80%到130%的情况下,亏损用户竟然普遍在50%以上。

可见,基金赚钱、基民不赚钱这种现象绝非调侃,从短期和长期来看都是不争的事实。

其实,大部分用户基民都是非专业投资者,在缺乏投顾帮助的情况下,非常容易以短期收益定输赢。

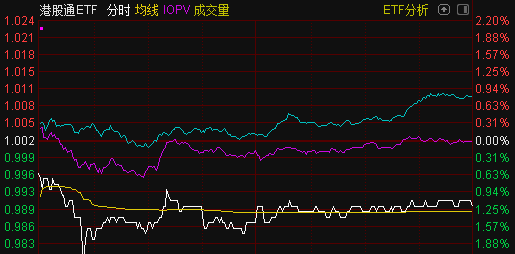

基金盈利通常是28原则,80%的收益集中在20%的时间,观察2019年到2021年,基金收益的高速上涨期都是集中在20%-30%的少数时间,正是这些天带来的高额回报,支撑起总体的好收益。

因此,基民“拿不住”的行为,很容易错过红利期。

根据景顺长城、富国、交银三家基金公司联合发布的2021 年《公募权益类基金投资者盈利洞察报告》显示,基民的盈利水平与持仓时长正相关,与交易频率负相关。

持仓时长方面,截至 2021 年 Q1 季度持仓时长小于 3 个月的基民平均收益率为负,盈利人数占比仅 39.10%;超过 3 个月时,盈利人数占比大幅提升到 63.72%,平均收益率也由负转正,持仓时间超过十年时,客户平均收益率首次突破 100%大关,达到了 117.38%,客户盈利人数占比则达到了 98.41%。

交易频率方面,半数以上客户平均每月发生不到 1 次买卖行为,其中盈利人数占比达到 55.14%,平均收益率 18.03%。随着交易频率的上升,客户占比、盈利人数及平均收益率总体呈下降趋势,交易频率位于 10 次~20 次区间内的客户平均收益率仅有 2.11%。

可见,交易频率高、持有时间短是基民投资收益率的大敌。

基民为什么拿不住?小安认为,底层原因有三个。

1

没选到好基金,也就是选品不适配客户的需求和偏好;

2

选到了好基金,但是没有好的投资方法;

3

方法也对了,但是被短期市场表现影响频繁操作拿不住。

解决这些问题的核心,就在于买方投顾服务的转型升级,目前在基金投资链条中,“用户-投顾-基金公司”模式已成为行业的共识。

近日,以华安基金为代表的10家基金公司首批入驻中信银行财富开放平台,以开放平台幸福号为载体,从市场观点、产品解读、投教活动、持仓陪伴为客户提供全方位财富管理服务,着力构建专业、智慧、开放、有温度的财富管理体系。

严控选品,

华安基金多只产品入选“十分精选”体系

事实上,基金难选早就是业内共识,有大量的平台提供业绩排名、基金评分等服务,其中也不乏规模很大、知名度高的大平台。

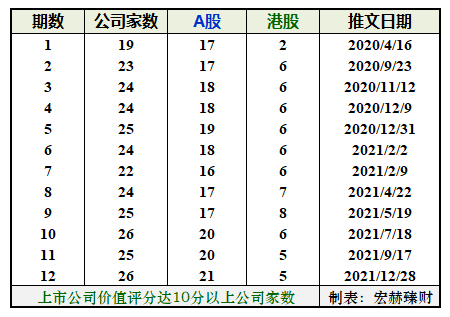

但财富开放平台的“十分精选”基金筛选体系与传统的基金的推荐和打分体系不同,其通过“基金精选“、“驱动资产配置”、“践行长期主义”三个层层递进的选品逻辑,来不断加深客户和基金的适配度。

凭借优异的长期回报和良好的持基体验,华安基金多只产品入选中信“十分精选”体系。

“十分精选”体系的第一层精选机制是基金优选,精选出风控能力突出、长期业绩优异的基金经理,并为基金经理打上不同的标签,例如“底仓型”、“ 均衡型”、“ 进攻型”等等,让客户可以轻松的通过标签,来识别自己想要的基金。

华安基金的王斌就是一个“均衡型”的典型案例,王斌有着深厚的研究积累,虽然任投资经理不到2年的时间(2020年布局时),但其投资框架与十分精选理念非常契合,2021年中信银行首发的华安聚嘉(A类:011251),截至2021年9月30日,今年累计回报47.13%(数据来源:基金三季报),为中信银行的客户带来了非常好的持有体验。

第二层精选机制是连接客户的资产配置需求。如果不做资产配置,客户很容易在单一产品的大幅波动中被震下车。我们可以看到,“十分精选”体系给基金经理做标签的方式,是从客户的资产配置配置需求出发的。客户可以通过标签,轻松的从“十分精选”的基金池中,找到适合自身资产配置需求的底仓型或进攻型等产品。

2021年A股震荡起伏的行情下,华安安康入选“十分精选”固收+推荐。截至2021年9.月30日,华安安康近一年来不仅取得了8.9%以上的绝对收益回报,而且在市场大幅震荡之际,基金净值依旧不断攀升,跑赢业绩比较基准5.1%的收益率,超额收益显著(数据来源:基金三季报)。在获得收益的同时大幅降低了客户投资组合的波动性。好的基金或资产配置,能够帮助个人投资者穿越牛熊周期,稳步保值增值。

这就引出了“十分精选”体系的第三层精选机制——践行长期主义。

“十分精选”的优选逻辑,是通过对基金经理的调研考察,致力于让投资更具可预测性,以寻找未来的好基金、长“牛”基金。能够入围“十分精选“基金观察库的基金经理,会重点考察三个点。

1

是否有清晰的投资目标;

2

基金经理的投资体系和架构是否与投资目标相匹配;

3

基金经理的投资行为考察,包括过往投资业绩的可解释性、投资方案是否可复制,这也决定了其未来业绩是否有可预测性。

只有符合这三个层次纬度的基金经理,才会进行选品的第二步,就是长期的跟踪研究。所以 “十分精选”不仅推荐产品,更是要推荐价值观,从专业人士那里获得长期稳定赚钱的能力。

打造“精品店”模式-着力构建客户陪伴能力

传统模式下,基金销售模式是B2B2C,即基金公司与银行对接,银行与客户对接。通过财富开放平台,包括基金公司在内的机构都可以到平台上开店、运营,直接与客户产生连接。

而且华安基金联合中信银行,采用的是“精品店”模式,为其提供手机银行APP中心化阵地,共建精品店。

这样一来,华安基金的专业优势和中信银行的线下服务优势得到结合。一方面,线上幸福号矩阵的专业内容陪伴,客户能够更清晰地认识到自己的投资风格和需求,也易于对市场上不同产品的风格和属性有所了解;另一方面,基于中心化的平台数据、技术和流量赋能,华安基金可以通过幸福号直达客户,为用户进行更加垂直、细分的服务。

在精品店模式下,平台可以精益化运营,基金公司、银行和客户三者之间可以形成正向循环,能够持续为客户提供长期价值。

陪伴是一门技术,更是一门艺术

依靠精选体系和财富开放平台,解决客户难以长期持有的问题是关键。

要改变这个局面,就要从过去平台服务重“投”转向重“顾”。

华安基金联合中信银行通过财富开放平台,共同为客户提供独特的陪伴式服务。站在科技与人文的交汇处,用陪伴来助力客户度过每一次涨跌。

比如,当客户第一次在平台购买基金,平台就会向其提供基金讲解套餐等内容,让用户从零开始认识基金。客户购买精选的基金产品之后,就可以通过关注该基金所属的幸福号,在市场出现波动、大事件的时候,获取相关的波动原因分析、事件解读等内容,做到心中有底。

最终可以看到,平台分发信息,线下建立信任,基金公司提供专业投资服务,客户享受投资服务的同时获得更好的投资收益,客户反馈又被更好地发送到平台、投资顾问和基金公司……一个银行、基金公司、客户的良好正向循环得以构建。

合作源于信任,华安基金成立于1998年,为“老十家”基金公司之一,经过23年的深耕已发展成为一家综合型现代资产管理公司,投资管理成效有目共睹,受到投资者和业界的好评。

凭借股债双优的中长期投资业绩,华安基金累计获得各类奖项300余项,其中50次荣获金牛奖,并多次同时将中国证券报“金牛基金管理公司奖”、证券时报“明星基金公司奖”、上海证券报“金基金·TOP公司奖”收入囊中,实现行业瞩目的三大证券报公司类奖项大满贯。

结 语

成熟的投资,至少要做好选品、择时、情绪控制、资金管理四个方面。而这里面,选品看专业,择时看能力,资金管理看方法,情绪控制看性格。

能在这四个方面都做好的专业人士尚且稀少,何况大普通用户。在越来越强调专业制胜的财富管理大背景下,缺乏时间和精力的普罗大众想要实现高效投资,需要行业真正以客户为中心,从这四个方面出发去帮助客户提升用户投资体验,提供有温度的服务。

根据基金年报、季报数据,截至2021年9月30日,王斌目前管理基金业绩如下:

华安安顺成立日2014年5月12日,业绩比较基准为50%×中证800指数收益率+50%×中国债券总指数收益率。2014年、2015年-2020年、2021年上半年、2021年第三季度收益(及业绩基准表现)分别为20.74%(29.36%)、24.44%(11.74%)、-4.16%(-7.05%)、12.38%(5.13%)、-11.14%(-11.71%)、28.08%(16.90%)、83.87%(12.81%)、13.29%(0.98%)、15.20%(-1.55%)。历任基金经理为:尚志民(20140512-20150217)、翁启森(20150217-20160921)、谢振东(20150302-20191108)、王斌(20191108至今)、高钥群(20191108至今)。

华安安信消费服务成立日2013年5月23日。业绩比较基准为中证消费服务领先指数收益率。“2013年、2014年度- 2020年度、2021年上半年、2021年第三季度”历年业绩(及业绩基准表现)为-4.45%(2.00%)、4.69%(22.10%)、62.96%(23.92%)、-2.69%(-11.85%)、8.10%(25.55%)、-22.28%(-23.03%)、76.75%(41.83%)、88.91%(49.30%)、8.5%(0.9%)、19.03%(-12.90%)。历任基金经理为:陈俏宇(20130523-20150618)、蒋璆(20150616-20160921)、饶晓鹏(20150907-20200525)、王斌(20181031至今)。

华安聚嘉精选混合A成立日2021/3/19,业绩比较基准为中证800指数收益率*65%+中债综合全价指数收益率*20%+中证港股通综合指数收益率*15%。截至2021年三季度末,2021年第三季度、自成立以来业绩(及业绩基准表现)为37.02 %(-4.68%)、47.13%(-2.90%)。历任基金经理:王斌(20210319至今)。

根据基金年报、季报数据,截至2021年9月30日,陆奔目前管理基金业绩如下:

华安新优选A,成立日2015/5/29,业绩比较基准为中国人民银行公布的一年期定期存款利率(税后)+3%。“2015年、2016年度- 2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为0%(2.86%)、2.20%(4.51%)、0.88%(4.50%)、-12.80%(4.50%)、3.23%(4.50%)、17.67%(4.51%)、3.66%(2.23%)、2.74%(1.13%)。历任基金经理为:郑可成(20150529-20191210)、周益鸣(20191210至今)、陆奔(20200123至今)。

华安睿明两年定开A,成立日2018年4月23日,业绩比较基准为(每个封闭期首日的中债企业债AA+两年到期收益率+1%)*50%+沪深300指数收益率*40%+恒生指数收益率(经汇率调整)*10%。“2018年、2019年度- 2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为-9.10%(-6.73%)、5.86%(18.40%)、60.40%(12.16%)、14.41%(1.44%)、9.33%(-3.76%)。历任基金经理为:杨明(20180423至今)、陆奔(20200123至今)。

华安安康A,转型日2018/8/9,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%。2018年、2019年-2020年年度、2021年上半年、2021年第三季度涨幅(业绩比较基准涨幅)为2.89%(-4.57%)、22.73%(21.41%)、20.4%(16.22%)、3.68%(0.49%)、2.81%(-3.58%)。历任基金经理为石雨欣(20160201至今)、郑可成(20160201-20170731)、王嘉(20160218-20181112)、陆奔(20180925至今)。

华安添瑞6个月A,成立日2020/6/22,业绩比较基准为中债综合全价指数收益率*85%+中证800指数收益率*15%。2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:5.62%(2.78%)、1.96%(0.81%)、0.53%(0.06%)。历任基金经理为陆奔(20200622至今)、周益鸣(20200622至今)。

华安添福18个月持有A,成立日2021/1/5,业绩比较基准为中债综合全价指数收益率*85%+中证800指数收益率*15%。2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:2.20%(0.65%)、1.67 %(0.06 %)。历任基金经理为周益鸣(20210105至今)、陆奔(20210105至今)。

华安添利6个月持有A,成立日2021/2/5,业绩比较基准为中债综合全价指数收益率*90%+中证800指数收益率*10%。2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:0.44%(0.43%)、0.35%(0.32 %)。历任基金经理为周益鸣(20210205至今)、陆奔(20210205至今)。

华安兴安优选一年持有A,成立日2021/6/9,业绩比较基准为(每个封闭期首日的中债企业债AA+两年到期收益率+1%)*50%+沪深300指数收益率*40%+恒生指数收益率(经汇率调整)*10%。截至2021年三季度末成立时间尚不足半年,暂不展示业绩。历任基金经理为杨明(20180423至今)、陆奔(20200123至今)。

华安添祥6个月持有混合成立日2021/7/21,业绩比较基准为中债综合全价指数收益率*80%+中证800指数收益率*15%+恒生指数收益率(经汇率调整)*5%。截至2021年三季度末成立时间尚不足半年,暂不展示业绩。历任基金经理:孙丽娜(20210721至今)、陆奔(20210721至今)、石雨欣(20210723至今)。

根据基金年报、季报数据,截至2021年9月30日,石雨欣目前管理基金业绩如下:

华安安康A,转型日2018/8/9,业绩比较基准为沪深300指数收益率*60%+中国债券总指数收益率*40%。2018年、2019年-2020年年度、2021年上半年、2021年第三季度涨幅(业绩比较基准涨幅)为2.89%(-4.57%)、22.73%(21.41%)、20.4%(16.22%)、3.68%(0.49%)、2.81%(-3.58%)。历任基金经理为石雨欣(20160201至今)、郑可成(20160201-20170731)、王嘉(20160218-20181112)、陆奔(20180925至今)。

华安添祥6个月持有混合成立日2021/7/21,业绩比较基准为中债综合全价指数收益率*80%+中证800指数收益率*15%+恒生指数收益率(经汇率调整)*5%。截至2021年三季度末成立时间尚不足半年,暂不展示业绩。历任基金经理:孙丽娜(20210721至今)、陆奔(20210721至今)、石雨欣(20210723至今)。

华安安盛定开,成立日期:2019/1/25,业绩比较基准为中债综合全价指数收益率。2019年、2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:3.56%(0.80%)、2.86%(-0.07%)、1.87%(0.65%)、1.21%(0.83%)。历任基金经理:贺涛(2019.01-2020.02)、周益鸣(2019.03-2020.10)、康钊(2021.03.08至今)、石雨欣(2020.07.06至今)。

华安新丰利混合A,成立日期:2016/12/29,业绩比较基准为中证800指数收益率×50%+中债综合全价指数收益率×50%。2017年~2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:2.01%(2.67%)、-19.85%(-11.30%)、43.15%(17.51%)、38.75%(12.86%)、4.82%(1.19%)、-0.17%(-1.76%)。历任基金经理:孙丽娜(2016.12-2021.03)、孙晨进(2019.07-2021.01)、马韬(2021.01.18至今)、石雨欣(2021.03.08至今)。

华安新瑞利混合A,成立日期:2016/12/01,业绩比较基准:中证800指数收益率×50%+中债综合全价指数收益率×50%。2017年~2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:6.04%(5.88%)、3.06%(-11.30%)、9.32%(17.51%)、10.88%(12.86%)、3.98%(1.19%)、1.72%(-1.76%)。历任基金经理:石雨欣(2016.12.01至今)。

华安新恒利混合A,成立日期:2016/12/09,业绩比较基准:中证800指数收益率×50%+中债综合全价指数收益率×50%。2017年~2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:7.59%(5.88%)、2.34%(-11.30%)、8.44%(17.51%)、11.25%(12.86%)、4.93%(1.19%)、1.87%(-1.76%)。历任基金经理:石雨欣(2016.12.09至今)。

华安稳固收益债券A,成立日期:2016-03-22,业绩比较基准:中债综合全价指数。2016年~2020年、2021年上半年、2021年第三季度”历年业绩(业绩比较基准涨幅)为:-1.46%(0.49%)、48.94%(-3.39%)、5.65%(4.79%)、4.81%(1.31%)、5.56%(-0.07%)、0.54%(0.65%)、3.47%(0.83%)。历任基金经理:郑可成(2010.12.21至今)、石雨欣(2015.07.17至今)。