2021年,纸浆期货走出了“跌宕起伏”的过山车行情。在期货定价逐渐成为国内纸浆现货贸易主流定价方式之际,纸浆企业利用期货工具对冲风险成为一大生存之道。

“印象比较深刻的是在2020年下半年至2021年3月初,纸浆价格从底部上涨近70%,市场顶部风脸凸显,我们运用期货挂单点价方式,主动预售大部分货物,较好地规避了风险。”山东省轻工业供销有限公司(下称“山东轻工”)党委书记、董事长苏为清对第一财经记者称。

中国纸业相关负责人在分享实际操作方法时表示,常用的量化指标有基差(现货-期货价格)、期货不同合约直接的价差、保值比例、库存结构等,一般基差小的时候采购现货卖出期货保值,基差大的时候销售现货买入期货平仓。此外,该公司期货保值的规模必须在现货规模以内,杜绝任何投机操作。

展望2022年,南华期货能化分析师戴一帆认为,结合基本面和盘面来看,2022年一季度纸浆期货还有上涨的可能性。2022年纸浆价格更多会受到来自供应端的扰动,相关产业企业在企业库存水平低于正常所需库存水平的情况下,需要提前做好计划,参考使用期货市场提供的工具对原材料成本进行控制。

在“跌宕起伏”中避险

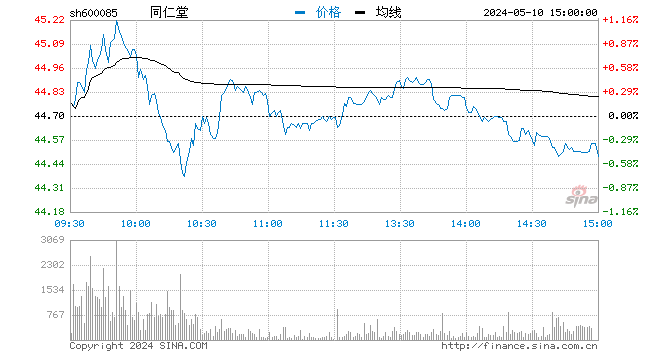

回顾纸浆期货2021年的行情,可以用“跌宕起伏”来概括。

首先是上涨阶段,从2020年11月开始到2021年3月的大涨行情,截至2021年3月底,国内市场进口针叶木浆现货价格已超过7000元/吨,较低点的4600元/吨上涨超过50%;另外,从2021年11月19日到12月8日,因加拿大木材运输受阻导致的纸浆期货多日连续上涨。

上涨过后价格随即快速回落,从2021年5月初到6月低,纸浆期货价格由高位7384元/吨跌至5722元/吨,累计跌幅达22.5%;此外,受下半年“双控”政策及下游纸品需求持续恶化的共同影响,盘面从6608元/吨跌至年内最低价位4758元/吨,跌幅达28%。

纸浆价格的跌宕起伏,无疑对相关生产企业从成本端到利润端产生了较大的影响。

“2021年年初浆价快速、大幅的上涨,以商品木浆为主要原料的铜版纸、双胶纸、白卡纸等主要纸种也随之调涨价格,实现浆价上涨的顺利传导,然而,对生活用纸而言,浆价上涨的传导效应未能有效实现,在无法实施产品涨价的同时,更无力消化原料上涨带来的成本大幅提高,这让行业处在‘两头受挤’的尴尬位置。”戴一帆对当时的情况印象颇深。

纸浆产业定价目前处于双轨道模式。在浆厂供应端,仍是每月中下旬集中发布一次报价;在国内现货贸易环节,基本上接受了期货盘面价+升贴水的定价模式,期现交易模式已经成为市场主流。这两种定价方式相互作用和影响。

“纸浆期货于2020年11月开始上涨,当时现货市场依然非常低迷,我们大量采购国内低价浆,后面纸浆价格暴涨,我们采购的低价浆也上涨不少,市场回馈了我们。”上述中国纸业相关负责人分享亲身经历称。

她同时称,今年三四月份,纸浆期货处于高位,现货市场对于高价交割品的纸浆接受度一般,中国纸业通过在期货市场上卖出交割,及时出售了大量纸浆,避免了库存积压。

除了企业自身做套期保值之外,还有些实体企业委托期货公司进行避险。戴一帆告诉第一财经记者,除生产需求外,国内一家纸企2021年8月中旬之后还有3500吨针叶浆库存,由于当时港口库存偏高,需求相对偏弱,浆价可能还会继续下跌,导致库存贬值,该纸企委托南华期货首次通过卖出期货对当时的库存进行了保值。

山东轻工则是两种套期保值方式相结合。苏为清介绍称,前期公司与期货公司共同开展期现业务,运用期货挂单点价方式,较好地规避了风险;在“试水”成功后,今年公司向上级主管部门申请套期保值业务,同期完成了套期保值相关管理制度和风险管理制度建设,并从纸浆部门、财务部门和审计部门抽调人员负责具体操作,目前上级主管部门已经批准了公司期货套期保值业务。

纸企避险有方法

就“上游” 浆厂而言,采购成本、生产规模相对固定,销售价格波动剧烈,风险难控。“中间”贸易型企业方面,利润空间被大幅挤占;库存数量较难确定,库存小时怕价涨,库存大时怕价跌。“下游”纸厂方面,原料价格波动剧烈,风险难控;生产成本高企,资金占用量大。

据第一财经记者了解,中游贸易商采用套期保值或者期现结合的方式相对较多;下游纸厂则整体参与度不高。

那么,如何利用期货工具对冲风险,这仍是多数企业待解的难题。

“首先企业应当清晰自己的经营地位,即企业是一个追求利润增长型的企业还是风险降低型的企业。如果企业希望通过期货市场来追求利润增长,那么套期保值并非最佳的方案。而如果是追求风险降低型的企业,则期货市场无疑是绝佳的避险工具,尤其是当前纸浆市场供应端不确定因素明显增多,对企业而言降低经营风险显得尤为重要。”戴一帆称。

“关于套保的头寸,最好是严格按照库存水平来调整,不能因为过于相信自身对行情的后市判断而参与部分的投机,因为一旦行情判断错误,就会给企业造成额外的风险。”戴一帆称。

中国纸业是“林浆纸”一体化的公司,该公司相关负责人分享操作方法称,在价格管理方面,该公司会根据产成品价格倒推出纸浆业务的的利润,如果利润达到了公司的预期,会在期货市场进行买入保值操作;库存管理方面,该公司会有正常原材料库存天数,如果库存偏高,基差合适,该公司会考虑进行卖出保值操作,如果库存偏低,基差合适,该公司会考虑进行买入保值操作。

关于如何做好风险管控,上述中国纸业相关负责人称,一方面,在组织架构上,操作主体在进行岗位设置时,严格遵守不相容岗位相分离原则,涉及金融衍生业务的审批、交易、风险管理、结算、资金管理、会计核算、档案管理等岗位不得相互兼任;另一方面,市场风险管理上,加强纸浆期货的研究、在实货的规模范围内进行套期保值、设置亏损预警线等。

展望2022年纸浆市场

2020年的纸浆期货市场将演绎怎样的行情,产业链相关企业又需做好哪些准备?

“结合基本面和盘面来看,我们预计明年一季度纸浆还能有上涨的可能性。”戴一帆认为,2022年纸浆价格更多会受到来自供应端的扰动,出现价格大幅上涨的行情。近期针叶及阔叶浆海外报价多数报涨,2022年1月份开始国外大型浆纸企业有工人罢工的消息。供应偏紧、物流不畅仍然是明年行业需要面对的问题。

国泰君安期货相关研究员则称,纸浆期货2022年的高点或出现在一季度和下半年。一季度仍将受益于供应链中断形成的长尾效应,春季前的传统补库需求。从“后疫情”需求修复的角度来看,上半年仍有去库压力,下半年受补库需求及旺季影响产生更为明确的上涨驱动概率更高,全年或呈U型态势,结构性震荡市为主。

从未来5年纸浆产业情况来看,戴一帆预测,2022年~2026年中国纸浆及下游新投产项目增多,产能复合增长率预计达到4.30%,消费的复合增长率将达到3.93%,随着下游成品纸进一步扩张,纸浆需求有望持续增加。但从供应端来看,未来5年全球针叶浆产能相对平稳,年均增速接近1%,产能增量主要来自阔叶浆。

在戴一帆看来,目前下游纸品需求端已经出现了浆价上涨无法顺利传导到下游纸品价格的情况,对于明年的纸浆市场而言,相关产业企业如果在企业库存水平低于正常所需的库存水平的情况下,需要做好计划,参考使用期货市场提供的工具对原材料成本进行控制。

“随着产业链上下游企业纸浆期货套保参与度的提升,整个行业会更加的成熟,纸浆、成品纸企的利润分配会更加合理,原材料、成品的价格波动会大幅降低,企业利润的周期性会更加平滑,利于行业持续向好发展。”上述中国纸业相关负责人称。

苏为清也称,对于传统的浆纸产业链而言,期货市场可以说是一个全新的领域,这就需要通过期现双方的通力合作,促进产业链上下游企业的进一步了解和参与,同时也需要交易所投入更多的培训与支持。面对行业形势的转变,企业也需要积极适应变化,通过期现合作发挥优势,在风险可控的前提下,积极运用期货市场工具,实现稳健经营的发展目标。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!