继2020年首次突破20万亿元大关之后,公募基金总规模在2021年再上新台阶,突破25万亿元。根据Wind统计数据显示,2021年四季度公募基金持有A股市值达6.44万亿元。

同时,基金的业绩呈现“冰火两重天”,买对了就是牛市,买错了就是熊市。2021年业绩最好的主动管理型基金收益率为119.4%,最差为-46.5%,首尾相差超150%。

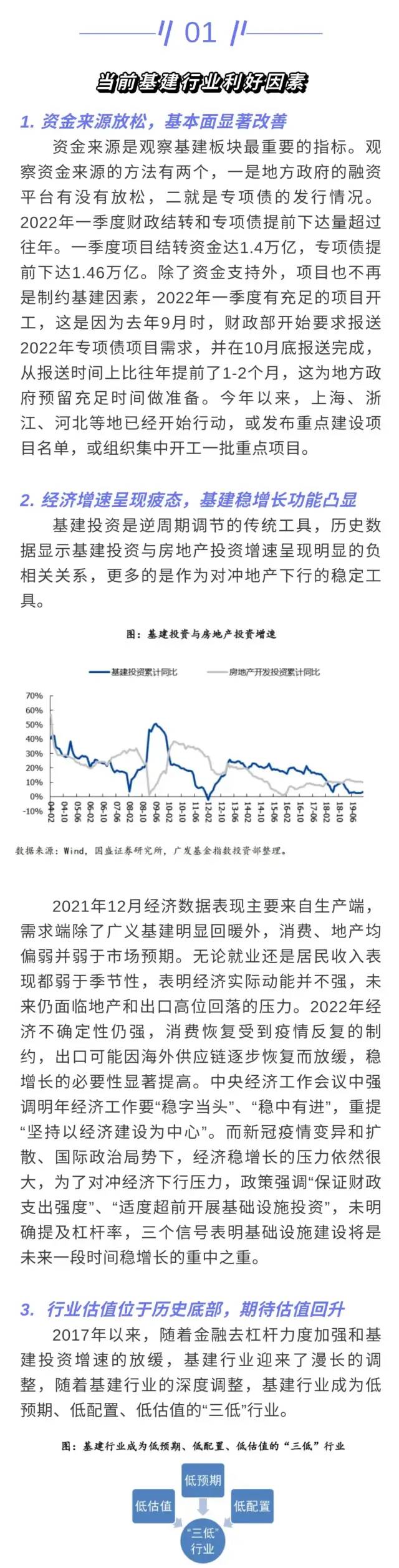

作为基金市场的第一大机构投资者、股票市场的第二大机构投资者,保险资金如何做FOF投资?平安资管基金事业部总经理万军近日接受券商中国记者专访时表示,FOF投资的重点是“配置”和“选人”。

平安资管基金事业部总经理万军

平安资管基金事业部总经理万军选基金管理人、构建组合的时候,考虑哪一类选手作为底仓拿着,哪一类选手作为阶段性的品种,万军表示这背后有一套成熟的FOF投资方法体系做支撑。“我们不会简单地说,这是市场上的头部基金经理,我们就一定去配他。更重要的是看这个管理人目前管理的规模,能不能跟他过去成长的背景和能力圈相匹配。”他说。

平安资管是首批经中国银保监会批准设立的保险资产管理公司,于2005年5月成立。截至2021年6月末,平安资管资产管理规模达3.87万亿元,是市场上最大的机构投资者之一。目前,万军所带领的平安资管FOF投资团队在管规模约1300亿元。

万军拥有17年资本市场投研经验,2009年加入平安资管,历任公司首席宏观策略分析师、资产配置部执行总经理等职务,目前担任平安资管基金事业部执行总经理、公司投资决策委员会委员、基金投资决策小组主任。他擅长宏观策略、资产配置、股票投资、FOF投资,且投资风格稳健,历史业绩优秀,获得上海财经大学经济学博士学位。

谈及2022年以及中长期的权益市场走势,万军表示,对今年权益市场并不悲观,预计指数区间震荡,仍以结构性机会为主,但难有明显的指数性机会。股基投资策略为:攻守兼备,增配风格稳健、组合管理能力优秀的基金经理,同时稳中求进,中长期布局擅长优质赛道的成长选手。

资产配置是保险资管FOF投资的独特优势

券商中国记者:险资开展FOF投资有何特点?

万军:保险资金与其他资金最大的区别在于负债端,期限长、风险偏好低、有偿付能力要求。这些特征决定了保险资金的投资需要覆盖负债端各项成本、追求长期复合收益,且每年尽可能争取相对于市场的超额收益。

早在1998年中国基金市场诞生之初,平安集团就开展了FOF投资,平安资管前身作为平安集团投管中心,是业内最早搭建FOF投资平台的专业机构投资者,经历了多轮牛熊市场。我们做FOF投资强调“精于配置、专于选人”,这其实是根据管理资金的特点确定的。

强调配置的原因:一方面,我们大部分资金来源于保险资金,需要考虑资产负债匹配;另一方面,根据收益与风险的平衡确定资产配置比例,具有分散风险、管理组合β的效果。需要强调的是,FOF投资经理会避免频繁主观择时,只在必要时调整。

强调选人的原因:基金业绩的延续性很重要,当年业绩优异的可能次年表现不尽如人意,但是人的能力是具有延续性的,我们关注的是业绩背后,基金经理的投资能力与方法论的可复制性与可持续性。

券商中国记者:具体而言,如何开展资产配置呢?

万军:总体来讲,我们做资产配置,有战略资产配置(SAA)和战术资产配置(TAA)两个层面,战略资产配置主要考虑的是资产和负债的匹配,战术资产配置方面主要判断的是未来一段时间股债等各类资产的表现。

大类资产配置是险资投资的独特优势。我们最核心的资产配置的方法论,就是资产和资金要匹配,这是我们做战略资产配置的核心模型和方法论。

每年年初,我们会在综合考虑资金端的要求,包括账户业绩、回撤要求、投资时间、可投资范围等因素的基础上,通过战略资产配置和战术资产配置比较各类资产的性价比,自上而下通过定性、定量方法,来确定一年大的投资方向和各资产配置比例。

一年之内,战略配置策略一般很少调整,但战术配置层面会相对灵活。每个月我们都会召开战术资产配置会议,但对市场风格的判断是基于未来一个季度的。

举例来说,2021的5月份,我们的战术资产配置模型发出了看多股票的信号。这个时候,我们通过定性分析,结合当时市场调整的幅度,还有公募基金中位数调整的幅度,判断整个市场确实可能有机会了。所以我们在2021年5月份的时候加仓了权益类资产,调减了固收类资产。这是从资产配置的层面,具体到调仓加仓什么资产标的,还涉及到行业选择和管理人选择。

券商中国记者:战术层面,股债配置比例如何调整?

万军:保险资金运用中会有一些战术配置的研究工具,除了定性分析的指标如宏观政策、流动性、估值、盈利等因子外,还有风险溢价模型、宏观胜率流动性模型等等,这些都可以帮我们作为辅助决策。总体而言,通过对宏观经济、流动性、市场情绪、市场估值等进行综合评估,将定性分析结果和定量分析结果结合起来,就会给我们一个指导,即未来一个月股和债应该如何配置。

在行业选择方面,主要是基于对申万30多个一级行业的景气度分析,包括收入利润的预期走向等,然后还有这个行业的PMI,以及调研情况。去年四五月份,我们做行业比较的时候,发现行业订单增速最快、收入和盈利预期最好的行业就是新能源汽车、光伏、军工等,当时不少公司估值还很便宜,在30倍以下。所以那个时候,我们果断加仓了新能源汽车、光伏、军工等先进制造业主题基金。

“好基金”有三大特点,用两个维度遴选“好基金”

券商中国:公募基金产品众多,怎么定义和选出“好基金”?

万军:我们对“好基金”的定义:一是投资方法论成熟、稳定;二是投资业绩可解释、可复制、可持续,经过牛熊检验;三是风格标签明显且稳定,在同类选手中表现较优。

其实,选基金就是选管理人,我们在管理人选择方面实际上有两个维度。

第一个维度,看基金管理人管理的基金账户历史净值表现,以及他每一次在市场调整的时候,回撤的可控幅度,还有他所在公司整体投研团队的支持力度等,这些都是我们选择管理人的时候需要关心的东西。

第二个维度,会考虑这个管理人管理基金的规模、从业年限,以及他的能力圈,之前的成长背景是不是跟现在管理的主题产品领域相匹配,这也很重要。

例如一个基金管理人,如果以前是看化工出身的,可能对新能源汽车产业链的中有电池环节很熟悉,但对上游的锂矿这些资源品可能不熟悉;如果一个基金管理人最早是看煤炭、看有色的,他对上游非常熟悉,但对中游和下游的整车环节可能又不熟悉。

我们不会简单地说,这是市场上的头部基金经理,我们就一定去配他,当然这是一个最简单的选择。我们更重要的是看,这个管理人目前管理的规模,能不能跟他过去成长的背景和能力圈相匹配。尤其是管理规模很大的时候,创造阿尔法很难。

通过大数据和科技技术,我们建立了“1F+1C+6P”模型,1F是公司资质、1C是舆情监控、6P是投资理念、投资流程、投资团队、个人特质、投资产品、投资业绩。通过这个模型,我们可以对管理人进行量化打分,实现智能画像。在上述分析基础上,我们会将定量与定性结合,由研究团队和FOF投资经理与基金经理进行访谈交流,大概现在一年有1200场以上这样的访谈。

其实公募行业卧虎藏龙,很多基金经理可以创造出完全不逊于明星基金经理的业绩,只是因为从业年限或所在平台等原因,口碑和美誉度没有那么高。

“压舱型选手”做底仓 ,20%份额投向最好赛道

券商中国记者:具体而言,如何构建投资组合?

万军:我们在构建FOF组合的时候,会考虑哪些基金作为底仓拿着,哪些作为高成长的品种配置。

我们肯定是把均衡型的选手做底仓,也就是“压舱石”选手。专业的基金管理人对各个行业都相对了解,没有对某一个行业有执念;当然,如果看好某个产业链,他们也会重仓配置,阶段性获得明显的alpha。这样的选手,我们会持续持有、动态跟踪。

这类选手有几个共同特点:

一是管理的不是超大规模的基金,这个很重要,因为我们是机构投资,要通过组合赚钱,规模特别大的基金很难实现阿尔法;同时,基金中投资的行业至少5个以上,一般是5-8个;还有单一行业的配置比例一般不超过25%。

二是非常勤奋。他们会不断地根据市场变化,寻找新的行业、新的品种去优化投资组合,而不是持有一个品种就一直不动。他们具有对上市公司的定价能力,即便是看好的品种也会根据市场情况择时交易。牛市时他们可能不是最赚钱的,但仍能维持前1/2或1/3,遇到大熊市,回撤幅度则小于同类产品中位数。

当然,有的管理人专门重仓某一个赛道,长期业绩很优秀,但如果第一年涨150%,第二年跌20%,第三年又跌30%,过两年再涨50%,收益率分布不均衡的话,这样的基金我们就不会选择作为底仓,因为基金账户净值的波动会很大。

在压舱石产品的基础上,我们还会选择比较好的指数增强类产品进行配置。投资指数基金有一个好处是,不仅管理费低,还会是维持投资组合稳定的一个重要砝码。这部分选手的作用和压舱型选手差不多,对大资金配置很重要。

FOF组合还要有一定比例的资金,配置深度价值型选手。他们喜欢投一些大家近期不看好的赛道,以及低估值股票。例如之前大家不看好的煤炭、钢铁、建筑,后来表现挺好的。

还有一部分比例,我们会选择最好的行业和赛道,也就是常说的关注“高估值高成长”的行业基金。

以上配置策略,可以简要概括为FOF组合构建的“4312策略”,即40%全市场选手作为底仓,30%选择一些比较好的指数增强类的产品,10%是选择低估值赛道,剩下的20%左右选择最好的赛道作为标的。

当然,这一策略是中枢策略概念,我们的FOF产品线很多,每个账户的特点不通,具体到单个账户或产品,比例会有所调整。

券商中国记者:如果选择的基金出现风格漂移,如何解决这种不稳定性?

万军:我们在实际操作过程之中,从三个方面解决这个问题。

第一个,我刚刚讲的,你要把全市场的选手选出来,最优秀的全市场选手。这种选手接触过不同的市场,我就可以把他作为我核心的底仓工具。

第二个,我们可以考虑通过行业比较,找出一批行业专家型选手。还有就是考虑公募基金的产品定位,一个新基金经理刚上来是不敢去风格漂移的。

第三个我们可以进行动态的组合调整。我们有一套系统,监测市场在大幅波动的时候,定位的选手风格有没有发生漂移,还有路演的时候他说我看好消费品,但是最近消费品大幅反弹的时候,它的净值并没有涨,说明他没有做这个事情。

一般来说,对于风格稳定、具备穿越牛熊能力的选手,基金团队对其有比较深的了解,调研频率就可以适度降低,季频及以上定期回访。而对于任期时间较短,或风格切换灵活的基金经理,则可能会以更高的频率进行更新。

总体来说,我们做FOF投资的时候,会观察很长时间和做充分地沟通和交流,一般情况下不轻易赎回一个产品,会以长期的视角去做投资,恰如公司的价值观“做长期正确的事”。

逆向思维应对板块轮动,回避短期过热板块

券商中国记者:当前板块轮动频繁,如果选择的基金风格与市场风格不符,如何处理?

万军:从两个方面来应对:

一是我们在FOF组合配置中坚持优选全市场均衡性选手做底仓,以长期的维度去对管理人进行衡量。这样可以有效回避被过度放大的市场情绪,配置真正长期稳健的公募产品。

二是投资经理们坚持用逆向的思维布局,对市场短期过热的赛道型产品逆向减配,提前左侧布局可能被市场低估的行业板块。

券商中国记者:牛市、熊市下的操作思路有何不同?

万军:主要操作思路是:

第一,组合配置坚持优选全市场均衡性选手做底仓。

第二,在牛市启动阶段,一方面,精选进攻性较强、风格标签较明显的主动选股管理人;另一方面,在优选主动管理人的基础上适当配置优秀稳健的指数增强型基金,可以在紧跟市场市场的同时增加组合收益来源多样性,分散组合风险。

第三,在牛市下半段或熊市:组合主要以精选主动选股选手为主,尤其是组合配置均衡、操作稳健、以绝对收益为导向的基金经理,抵御市场下跌风险。

券商中国记者:投资过程中曾经遇到哪些挑战?怎样解决的?

万军:举例来说,2021年三四月份,美债收益率大幅上行,带来全球科技及高估值白马板块共振下跌,A股市场食品饮料、医药等外资交易较为集中的高估值抱团板块出现暴跌,FOF组合业绩也因此出现一定的回撤,但到了年底还是交出了满意的答卷。2021年,平安资管FOF投资取得了不错的成绩,这给了我们很大地鼓舞。

对于挑战,我们主要有两种解决方式:

一是用配置的理念做FOF投资。例如,资产配置层面,要发挥保险资金长期积累的大类资产配置的经验和方法;行业配置层面,要通过实地调研等手段,及时捕捉到行业主题的投资机会;管理人层面,没有对明星基金经理的“执念”,而是也会非常关注优秀的、善于挖掘差异化投资机会的新人基金经理。

二是开展投研能力建设等一系列长效措施,提升团队长期战斗力,包括:投研团队人员的扩充、研究职能细化,基金研究体系优化,投研互动交流强化等。

今年仍以结构性机会为主,关注三大投资机会

券商中国记者:对2022年以及中长期的权益市场走势怎么看?

万军:总体来说,我们对今年权益市场并不悲观,预计指数区间震荡,仍以结构性机会为主。

中央经济工作会议定调今年“以经济建设为中心”,预计宏观政策仍将保持偏宽松积极的态势,包括货币政策降息降准、财政政策前置等。在较为宽松的政策环境下,A 股市场没有系统性风险。当然,由于盈利增速下行、累计涨幅较大,市场也难有明显的指数性机会,主要仍然是结构性机会。其外,港股市场考虑估值因素,仍有修复性上涨的机会。

从中长期,我们对权益市场也相对乐观。一是全球竞争格局来看,中国在持续发展;二是居民财富进入资本市场是大势所趋;三是我国产业转型和消费升级稳步推进,将会涌现越来越多的优秀企业;四是A股估值从国际横向比较,具有相对吸引力。

券商中国记者:2022年投资机会和风险主要是什么?对于不同品种的基金有何投资策略?

万军:综合分析来看,投资机会集中在三个方面:

一是逆周期政策发力背景下,“稳增长”板块将有阶段性表现;二是因疫情受损、业绩触底反弹的成长类消费和传统龙头消费(如航空、酒店、旅游、大众消费品、农业等);三是成长主线,自下而上,寻找政策阻力小、景气度维持高位的板块,例如 “碳中和”主题下的新能源汽车和清洁能源产业链,还有专精特新相关的半导体、生物制药、机械等。

潜在风险点也需要关注,一是信用违约风险;二是美联储进入货币紧缩周期,外围资本市场波动加剧并传导至国内;三是地缘政治风险等。

从股基投资策略来看,我们坚守两方面,一是攻守兼备,增配风格稳健、组合管理能力优秀的全市场均衡型基金产品;二是稳中求进,中长期布局优质赛道的成长选手。

从债基投资策略来看,对于纯债型基金,我们会精选利率波段操作强,谨慎信用下沉的管理人;对于二级债基,我们则会精选具备资产配置能力、品种投资稳健的管理人。

集虎卡,开鸿运!最高拆522元惊喜福袋!