南方基金混合资产投资部基金经理陈乐

主持人:今天又邀请到了陈乐总来到我们的直播间,陈乐总是南方基金混合资产部基金经理,目前管理十只基金产品,像利鑫是陈乐总管理的产品,陈乐总有丰富的投研经验,我们先请陈乐总给大家自我介绍一下。

陈乐:首先感谢大家来到我们的直播间,我是南方基金的陈乐,我2008年来到南方基金,最开始我在南方基金的股票研究部做行业的研究,可能我看的行业会偏向周期一些,看过交运、有色、煤炭等等这些行业,最后慢慢转到投资这边。现在因为我管理的产品主要都是固收+类的产品,股票仓位不是特别高,相对来说净值会更加稳健一些的产品,我现在是在南方基金的混合资产管理部进行投资的工作。

主持人:谢谢陈乐总。我给大家介绍一下陈乐总的两个大家比较关心的产品,利鑫和利淘,成立以来基本上每年是正收益飘红的状态。像混合型的或者是固收+型的,风险相对比较低,但是收益相对是尚可,大家觉得还不错,可以长期拿着,适合大家长期进行投资的产品。这两个产品受到大家非常关注,陈乐总的配置思路是怎么样的?

陈乐:利淘、利鑫这一类产品主要还是以绝对收益的思路来做配置,这两个产品在牛熊周期当中,我们会把股票仓位的中枢放在20%上下。如果我们觉得现在股票市场相对更加看好一些,或者股票市场估值比较低一些,我们觉得未来的机会比较大,我们可能会有适度的加仓,可能是20%以上的仓位;如果我们觉得现在股票市场处于有点高估的状态,我们可能会把仓位降一降,最低可能会降到10%左右,是这样一个状态,整体上是“二八开”的产品。在具体配置的时候,包括一个是像对于宏观环境的判断,一个是对于股票和债券市场估值上的比较,我们去做大类资产配置。另外,在配股票的过程当中,我们会更多地看行业自身增长的情况,还有公司自身的竞争优势,去进行具体标的的选择。我也是股票出身的基金经理,我平时管理的时间会把更多的精力放在股票这一块上,在股票这边寻找超额收益的机会,这是南方利淘、南方利鑫这样的产品更多的投资的策略。

陈乐:今年的债券市场,从现在的角度来看,我们认为是相对比较中性的看法。因为过去几年债券的收益率一直在下降,目前这个情况,其实已经降到历史上来说收益率比较低的位置。如果我们再往后看,我们会觉得债券收益率继续下行的空间没有特别大。如果我们去看宏观,我们会发现可能2022年经济增长的压力比较大,从货币政策的角度来看,它是有一定放松的预期存在的。但同时我们也会看到,从国际市场来看,它的债券收益率现在已经处在向上走的过程当中,因为美联储最早可能在3月左右进行加息,加息的幅度现在没有一个明确的幅度,到底是加25个bp还是加50个bp。这种情况下,如果美联储加息的节奏比我们预想的更快一些,或者加息的幅度比我们预想的更多一些,国内的货币政策的空间相应地会被压缩掉一部分。如果说美国持续加息,我们国家再持续降息的话,最终会反映到我们的汇率上,汇率会做一个比较大的波动。在这种情况下,如果说美国的加息相对比例是更快、更猛烈,其实国内的货币政策空间相对来说就没有那么大,这是我们整体的一个观点。单看我们自身长期的收益率,比如我们去看十年期国债收益率,它已经处在一个比较低的位置,再往下的空间不会特别大,可能更多的是做一个中性的观点。当然今年可能债券我们也会比较关注信用风险的规避,从前年开始,可能陆陆续续会有一些行业暴露出一些风险,最早的像采掘的行业,以及像去年的地产行业可能会多一些。在整个经济下行的过程中,可能很多行业会面临着现金流的一些问题,或者是银行信贷的一些问题,这时信用风险是一个爆发期。我们自己的做法是在信用这一块我们还是控制得相对比较足的,我们会买一些高评级的债券,规避掉信用风险。

这是我们整体的看法。

主持人:2022年的宏观经济情况怎么样?

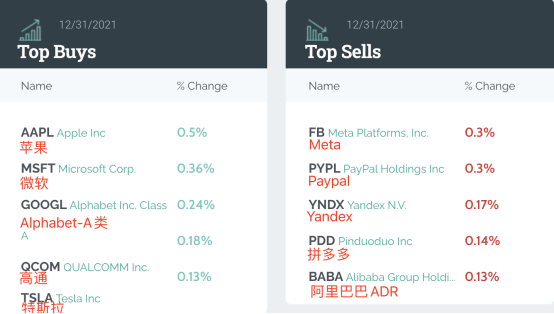

陈乐:今年的股市,如果我们去看股票市场的估值,现在股票市场的估值已经基本上处在一个比较合理的位置,在这个情况下,当然各个行业之间,从估值上来讲,或者是从景气上来讲还是会出现一定的分化。从现在往后看,整体上我们会更加看好几类行业或者板块。

一是以银行、地产为代表的大金融板块,银行的资产质量会有一定的改善,在经济下行压力比较大的情况下,地产整体上会有一个逆周期调节的受益。所以,这个板块我们相对来说比较看好,尤其是它的估值也相对比较低。这是我们整体上对金融板块的看法。

二是制造板块,2021年制造业板块面临过一定的压力,比如原材料在涨价,运输费用也在上涨。但是从今年来看,这个压力可能都能够在很大程度上进行缓解,它可以通过价格的传导以及原料已经处在一个相对比较高的位置了,可能继续涨价的空间也不会特别大,制造很多情况是一个困境反转的行业。

三是大消费,2021年整个消费板块都跌了不少,但同时这个板块当中有些公司的业绩还再继续有稳健的增长,股价跌了,但是业绩在涨,所以整个它的估值已经得到比较好的消化,还是有很多值得长期投资的机会在里头。

四是周期行业,在去年还是波动比较大的,去年一年看下来,整个周期板块表现比较好。我们更看重周期板块长期竞争格局的改善,以及如果在这些周期行业当中有一些需求,能够长周期增长的行业是我们比较看好的。

这是2022年主要的一些投资的机会。

不光是固收+这个产品的选择,可能所有基金的选择,大家都基本上参照几点,一是基金管理人历史上的业绩,或者是他自身的风格。二是整个团队或者平台成员的资质,或者是平台的规模,这个也比较重要。比如一个比较大的基金公司会有比较多的优势,管理的资金比较多的时候,如果单从股票投资上来看,不管是大的基金公司还是小的基金公司,可能都需要对市场上所有的行业进行覆盖。这是比较重要的一点。

具体的工具选择,是直接去买固收+基金还是去买股票型基金+债券型基金,或者是自己去买股票,再去买一些债券型基金,相对来说就是看大家调仓的频率。如果说大类资产自己去配,调仓又比较频繁,尤其是像去买基金,基金中短期的操作,申购、赎回的费用还是会有点高。但是如果是大家去买一个固收+基金,大类资产的调仓,大家就不用为它付出管理费,因为这是在固收+基金产品内部去做的,基金经理自己在股票和债券上去进行调仓,不涉及到申购费和赎回费的费率。如果过于高频的调仓,还是不建议大家自己去做股债的配置,还是交给固收+基金去做比较好。

集虎卡,开鸿运!最高拆522元惊喜福袋!