来源:中金量化

每月热点关注

从基金年报展望看后市投资关键词

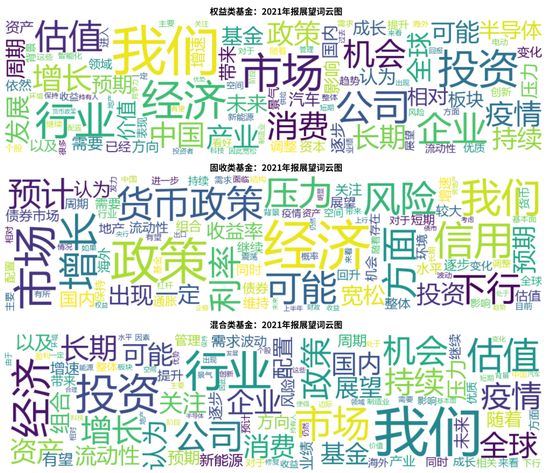

截至2022年3月31日,公募基金产品2021年报已披露完毕。在基金年报中,基金经理需要从宏观经济、证券市场及行业走势等方面做出展望,从中长期维度发表对后市的看法,这也是区别于基金四季报的一个重要增量信息。下文将分别基于权益、固收、混合类基金视角,汇总代表性基金经理的后市观点,归纳高频关键词。

具体统计原则为:1)对于权益、固收、混合类中的任一类基金,对基金经理按管理该类基金的总规模降序排列,选取排名前50位的基金经理作为该类基金的代表性基金经理;2)对每位代表性基金经理,以其当前在管该类基金中任职时间最长的一只产品定义为代表性基金,后续分析中以这些基金作为样本,进行2021年报展望的词频统计;3)若存在基金样本的年报展望内容相同的情况,则在词频统计中仅计算一次。

图表: 代表性权益、固收、混合类基金产品的2021年报展望词云图

资料来源:万得资讯,中金公司研究部;注:本文所述的权益类基金指主动权益型公募基金,包括普通股票型基金、偏股混合型基金;固收类基金指主动债券型公募基金,包括一级债基、二级债基、短期纯债、中长期纯债、偏债混合型基金;混合类基金包括平衡配置型基金、灵活配置型基金。

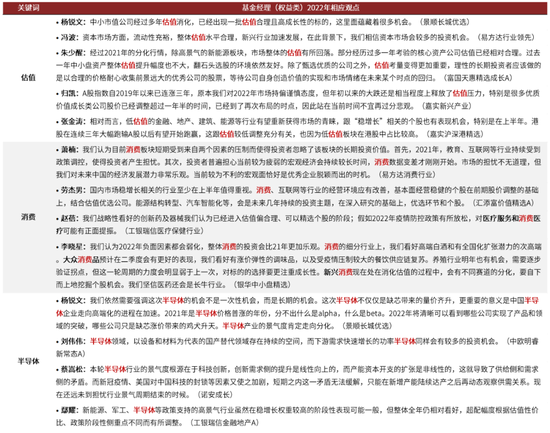

权益类基金2022年较为重视估值,消费、半导体行业热度持续高涨。对权益类样本基金进行2021年报展望的词频统计,结果表明:

►基金频繁提及“估值”(87次),主要观点大致包括:1)宏观来看,当前资本市场整体估值已经处于较低区间;2)中微观来看,进行行业配置、公司优选时,将重点关注低估值投资机会。

►“消费”与“半导体”是基金提及次数最多的两大行业类词汇(71次、50次),具体而言,基金经理普遍认为,1)消费行业:今年整体表现将优于去年,尤其持续看好医疗方向;2)半导体产业:当前高景气的半导体产业仍然具有长期投资机会,今年产业驱动因素从缺芯转变为创新,个股筛选上应格外关注国产替代和致力于创新的企业。

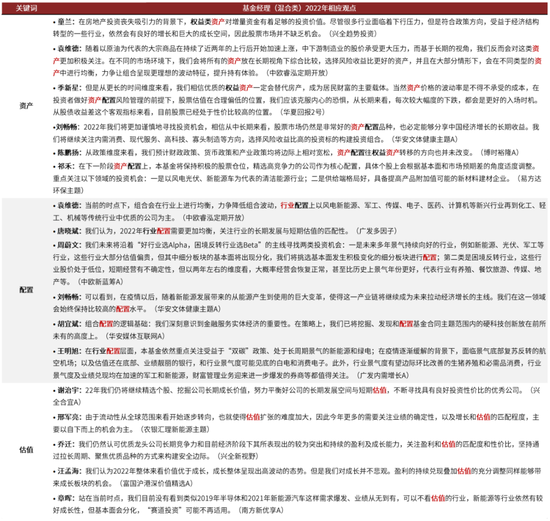

图表: 权益类基金的年度展望关键词及部分观点整理

资料来源:万得资讯,中金公司研究部

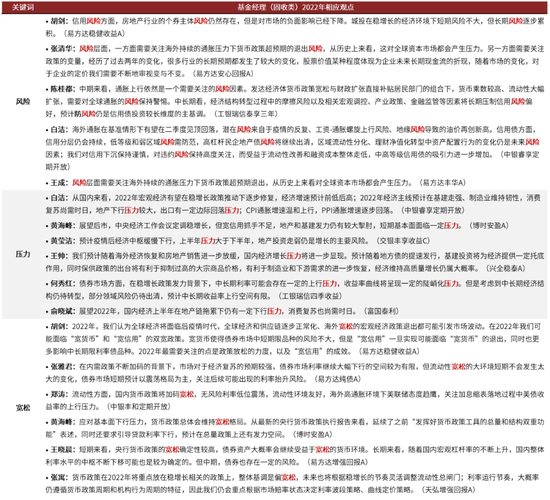

固收类基金对2022年海外通胀风险、国内基本面压力及流动性预期基本达成共识。沿用上述思路,对固收类代表性基金2021年报中进行展望板块的词频统计,结果表明:

►50只样本基金共提及“风险”76次,主要涉及到两方面,1)经济基本面:需警惕海外持续通胀风险;2)信用风险:需关注个券违约风险,谨慎信用下沉,地产债风险尚存但已渐趋出清。

►“压力”词频同样高达64次,在今年国内经济运行整体压力方面,多数基金经理认为主要有两大来源:1)稳增长定调下,经济基本面将面临一定的下行压力,2)地产链压力将掣肘经济增长。

►基金提及“宽松”共50次,基金经理普遍认为,当前基本面下行压力下,货币宽松环境具备较高的确定性。

图表: 固收类基金的年度展望关键词及部分观点整理

资料来源:万得资讯,中金公司研究部

混合类基金2022年相对看好权益资产。与权益类基金相似,“估值”、“消费”同样是混合类基金较为关注的高频词(80次、42次),此外,在混合类基金的年报展望中也可以发现“资产”、“配置”等具有一定特异性的关键词(45次、35次),观点主要涵盖大类资产配置与行业配置两大维度:

►大类资产方面,基金经理普遍相对看好权益资产在今年的表现。

►行业配置方面,部分基金经理表示今年将维持均衡的行业配置;除普遍看好新能源外,其他行业观点重合度不高。

图表: 混合类基金的年度展望关键词及部分观点整理

资料来源:万得资讯,中金公司研究部

资管行业跟踪

公募基金:基金发行升温,多类产品净值普遍下挫

产品发行

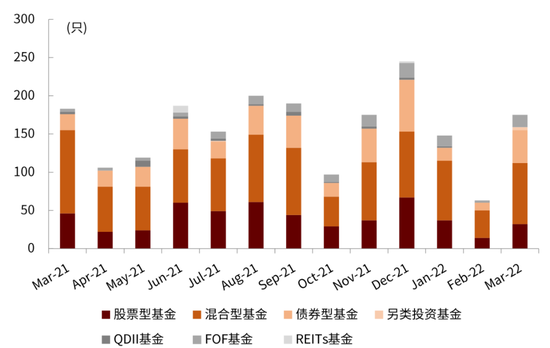

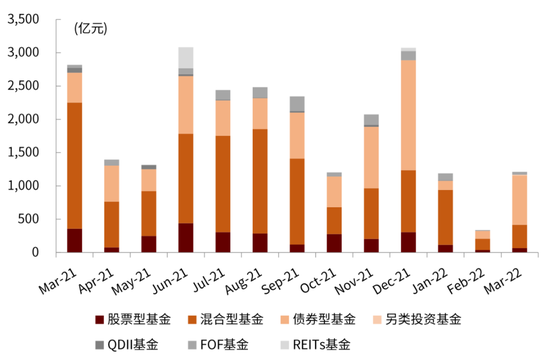

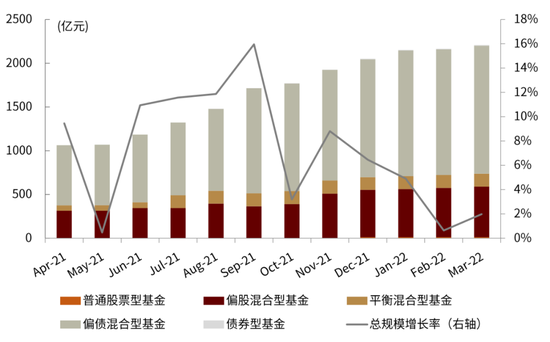

► 市场总体:各类基金发行升温,债券型基金发行规模增长明显。3月公募基金总体新发行数量为175只,新发行规模为1212.4亿元,相比2月大幅增长259.1%,单月发行数量及规模均回升至一般水平。其中,债券型基金发行规模相比2月增长最为明显,新发行规模提升536.7%至741亿元;股票型基金和混合型基金发行规模分别大幅提升77.4%和105.0%。

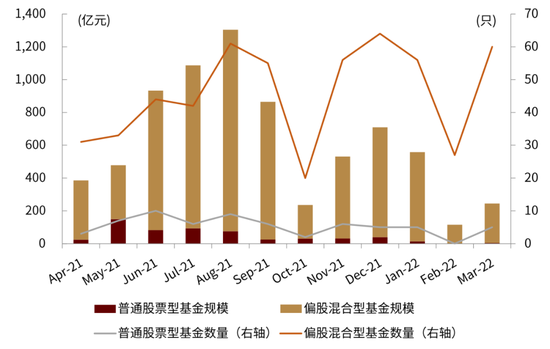

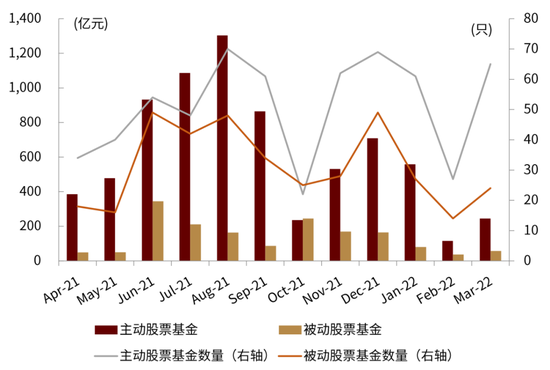

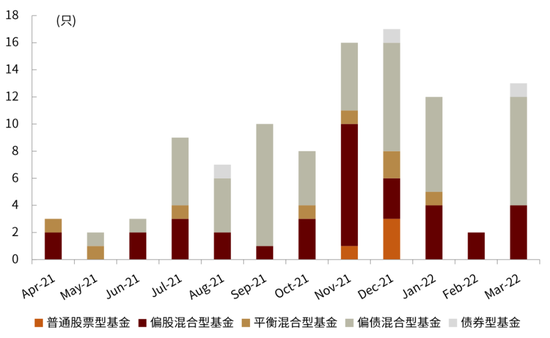

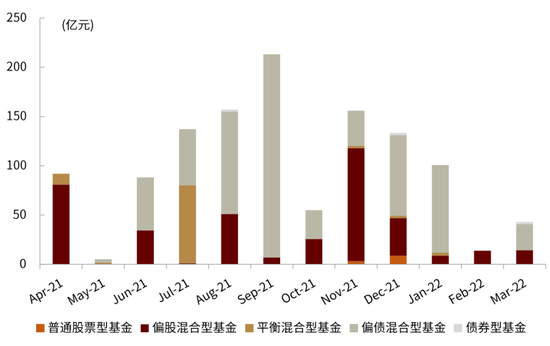

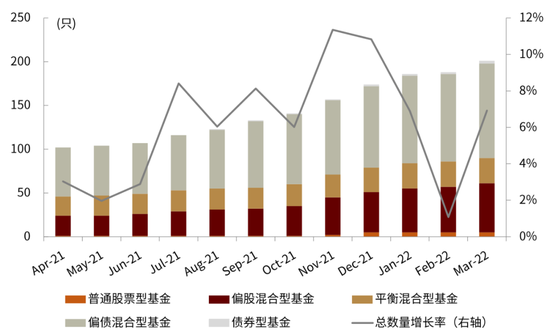

► 主动股票基金:主动股票型基金发行规模回升。主动股票基金3月新发数量65只,较上月大幅回升140.7%;新发规模为244.7亿元,较上月大幅提升112.0%。就类型而言,新发产品以偏股混合型基金为主,占比为98.5%。

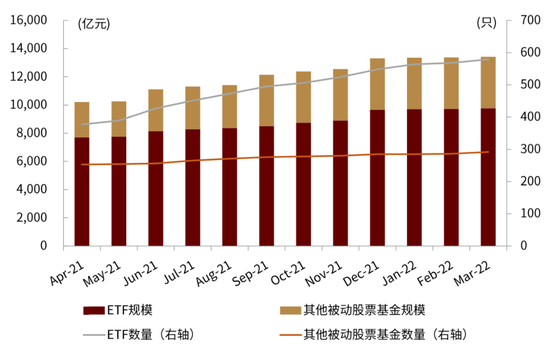

► 被动股票基金:被动股票基金发行升温。被动基金3月新发数量18只,发行规模42.6亿元,较上月大幅提升88.3%。其中ETF规模为35.8亿元,较上月回升100.5%,在新发被动股票基金中ETF占比84.1%。

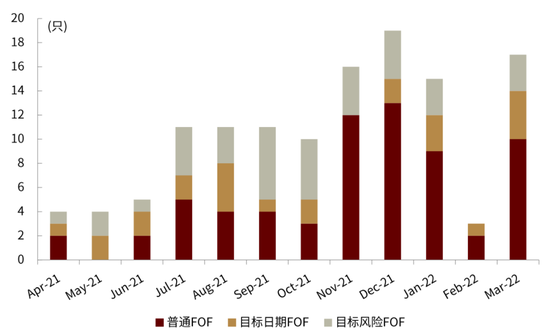

► FOF:FOF基金发行回暖。3月FOF基金新发数量17只,新发规模43.6亿元,较上月回升214.4%。其中目标风险FOF新发规模增长最为突出,该类产品上月无新发产品,本月新发产品规模18.7亿元,在全部新发FOF中占比42.8%。

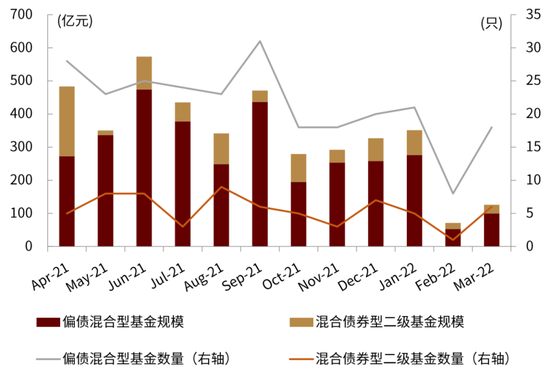

► 偏债基金:偏债基金发行规模回升,但仍低于一般水平。3月偏债基金新发规模为126.1亿元,较上月大幅增长76.9%,但仍大幅低于近一年平均水平。其中偏债混合型基金新发规模100.2亿元,较上月增长89.0%,混合债券型二级基金新发规模26.0亿元,较上月增长41.9%。

►REITs:REITs再增1单项目获批。3月华夏中国交建高速公路封闭式基础设施证券投资基金获批,并在4月上旬完成发行。该项目为特许经营权类的收费公路项目,根据公告数据统计,发行规模约94亿元。同时,投资者热情高涨,降低了整体配售比例,网下和公众投资者有效申请认购比例分别仅为2.69%和0.84%。

图表: 公募基金月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 公募基金月度新发规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

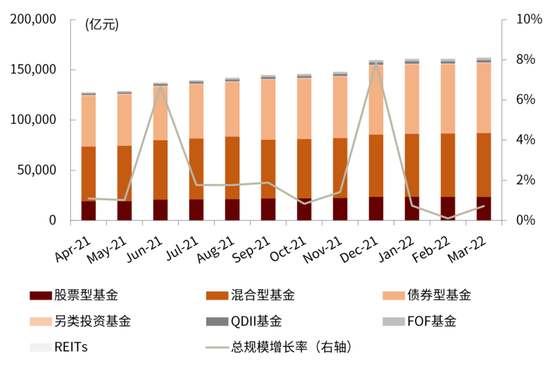

图表: 公募基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表:公募基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主动股票基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主动股票基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主动与被动股票基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

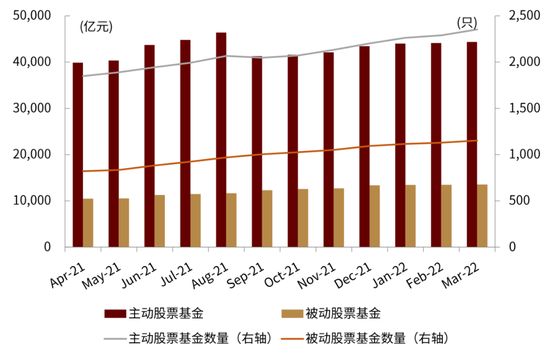

图表: 主动与被动股票基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: ETF与其他被动股票基金月度新发数量及规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: ETF与其他被动股票基金月度存量数量及规模(剔除ETF联接基金)

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: FOF月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 月度FOF新发规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

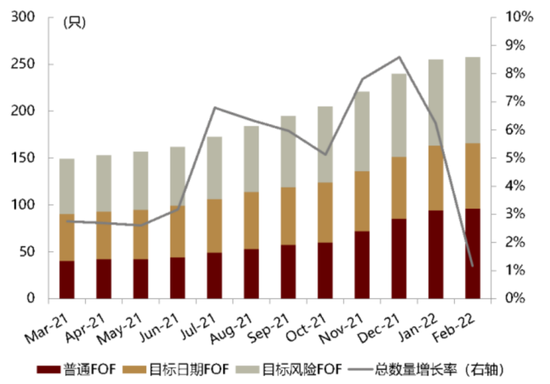

图表: FOF月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

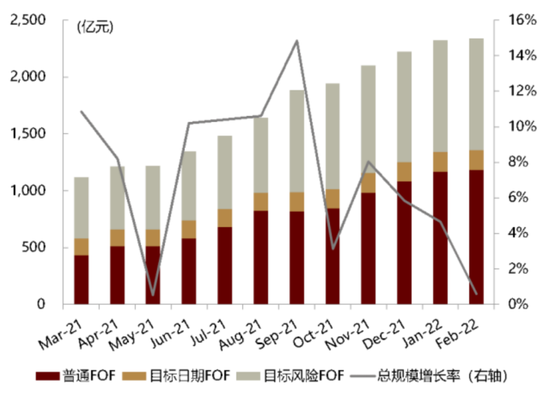

图表: 月度FOF存量规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 各类普通FOF月度新发数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 各类普通FOF月度新发规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 各类普通FOF月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 各类普通FOF月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

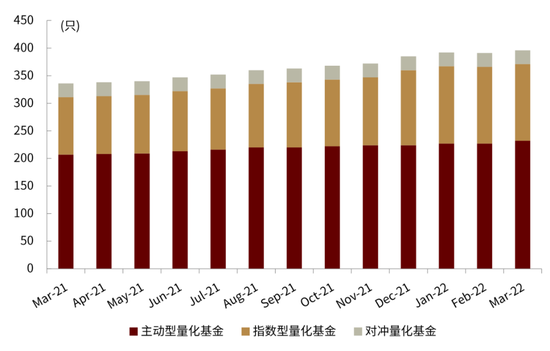

图表: 各类量化基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

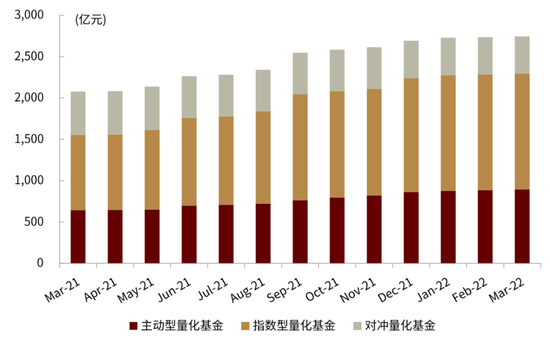

图表: 各类量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

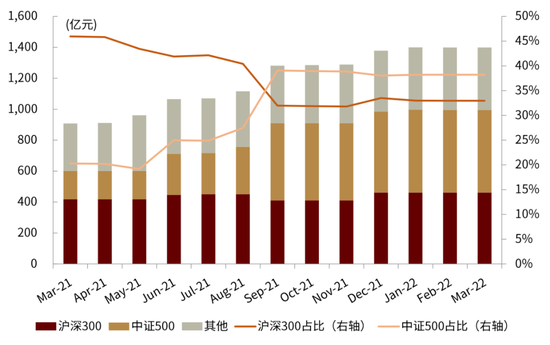

图表: 不同基准指数型量化基金月度存量数量

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 不同基准指数型量化基金月度存量规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 偏债基金月度新发数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表:偏债基金月度存量数量及规模

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表:近一月REITs项目动态明细

资料来源:万得资讯,中金公司研究部(截至2022年3月底,REITs部分数据更新至2022年4月13日)

市场表现

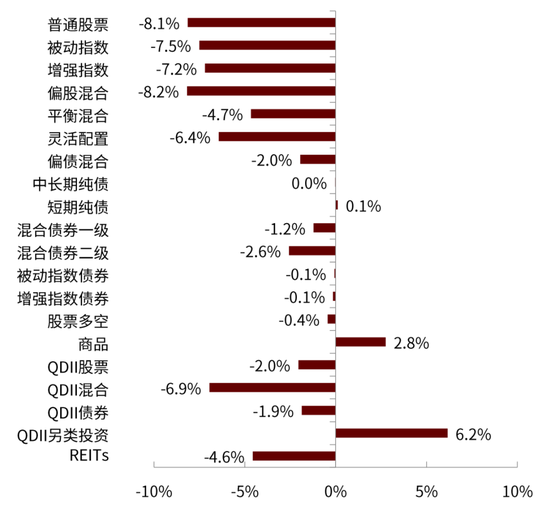

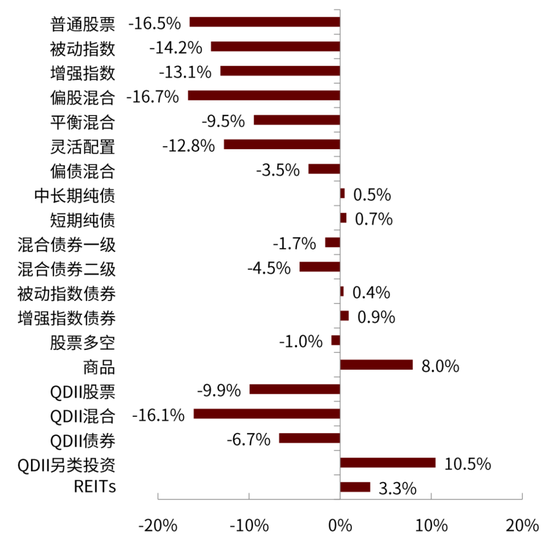

► 市场总体:多类公募产品录得较大跌幅,QDII另类投资基金领涨。受股票市场下行影响,3月以股票为主要投资标的的公募基金整体录得较大跌幅。其中,普通股票型基金和偏股混合型基金跌幅最大,分别为-8.1%和-8.2%。相较而言,QDII另类投资基金和商品基金涨幅较为突出,分别达6.2%和2.8%。

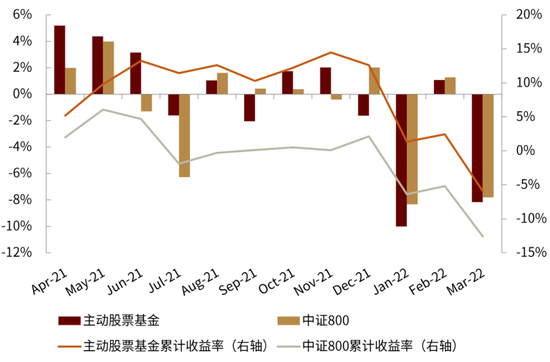

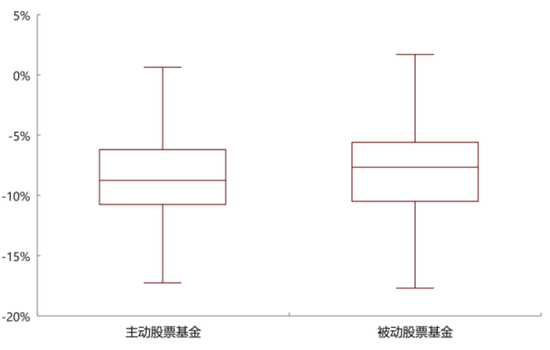

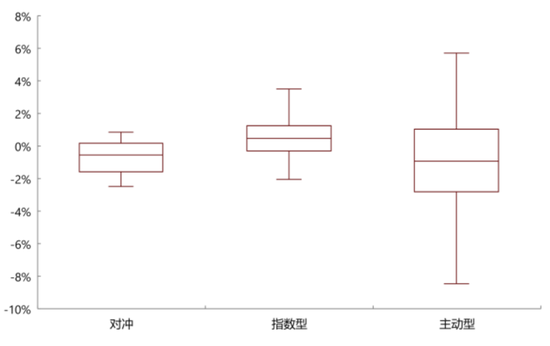

► 股票基金:主动股票基金3月录得较大跌幅。主动股票基金3月收益为-8.17%,低于同期中证800收益(-7.81%)。从主动股票基金与被动股票基金收益结构来看,3月被动股票基金中位数收益高于主动股票基金,但被动股票基金收益分化较大。

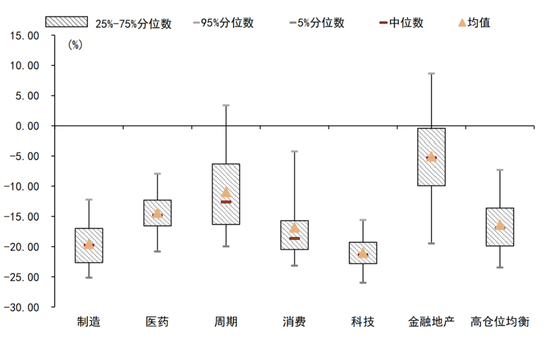

► 主题基金:各类主题基金3月均收跌。3月各细分品类主题基金均录得负收益,其中,医药(-1.26%)和金融地产(-1.65%)主题基金平均跌幅最小。3月收益排名领先的产品为金融地产主题下的万家宏观择时多策略(+15.99%),高仓位均衡主题下的前海开源周期优选A(+9.54%),以及消费主题下的农业精选LOF(+8.69%)。

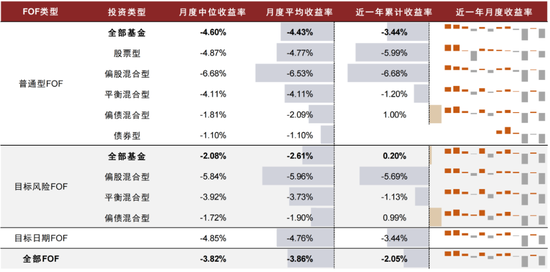

► FOF:各类别FOF均录得负收益。3月FOF产品整体月度收益率为-3.86%。各类别来看,偏股混合型FOF录得较大跌幅,其中普通偏股混合型及目标风险偏股混合型FOF跌幅分别为-6.53%和-5.96%,但整体跌幅均小于股票基金中相近风险产品。

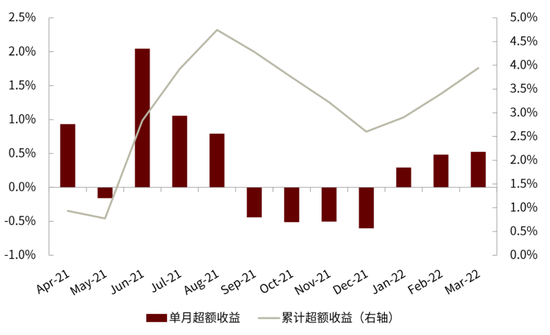

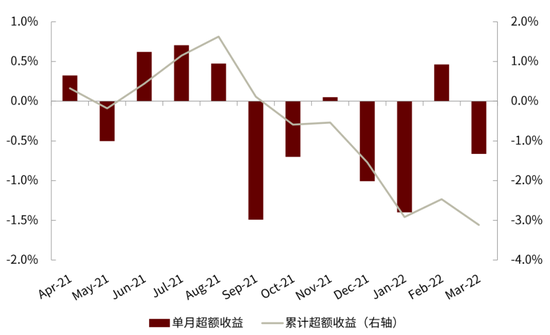

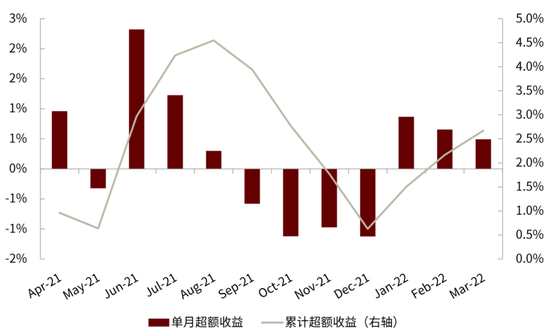

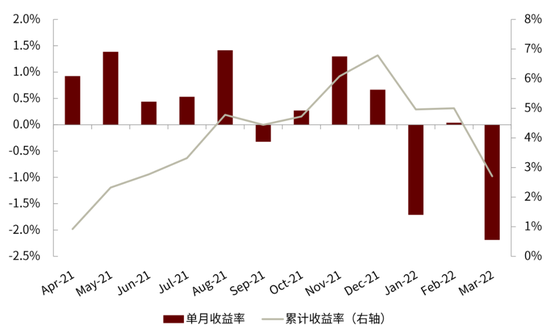

► 量化基金:指数增强基金录得正超额收益。3月各类别量化基金中,仅指数型量化基金录得正超额收益,为0.52%,主动型和对冲量化基金超额收益分别为-0.90%和-0.66%。以沪深300和中证500为基准的指数型量化基金超额收益分别为0.63%和0.49%。

► REITs:全部REITs收跌,整体成交活跃度下降。近一个月各只产权类和特许经营类REITs均取得负收益,全部11只REITs中有5只产品跌幅在5%以上,其中红土创新盐田港仓储物流REIT和建信中关村产业园REIT跌幅最大,分别为7.64%和7.50%。过去一个月REITs市场活跃度大幅下降,其中建信中关村产业园REIT交易最为活跃,区间日均成交额3418.2万元。

图表: 大类公募基金3月净值表现

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 大类公募基金2022年净值表现

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主动股票基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主动及被动股票基金3月收益率分布

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主题基金细分品类今年以来净值表现前五

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主题基金细分品类3月净值表现前五

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主题基金3月收益分布

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主题基金今年以来收益分布

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 各类 FOF 月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 主动型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 对冲量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 不同种类量化基金3月收益率分布

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 以沪深300为基准指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 以中证500为基准指数型量化基金月度及累计超额收益

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 偏债基金月度及累计净值表现

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 混合债券型二级及偏债混合型基金月度净值表现

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

图表: 月度全部公募REITs产品表现明细

资料来源:万得资讯,中金公司研究部(截至2022年3月底)

私募基金:私募基金发行持续冷淡,各类私募策略录得负收益

产品发行

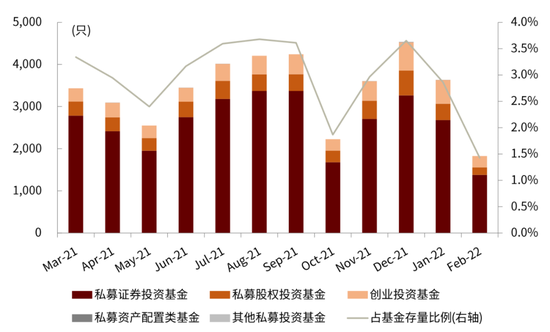

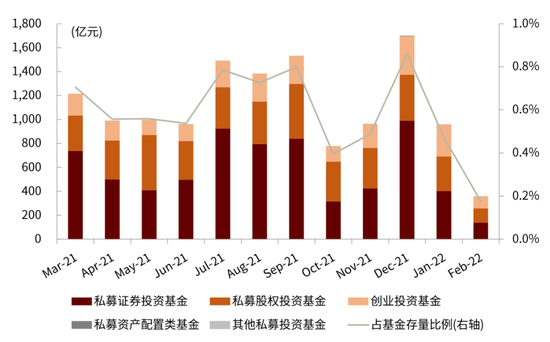

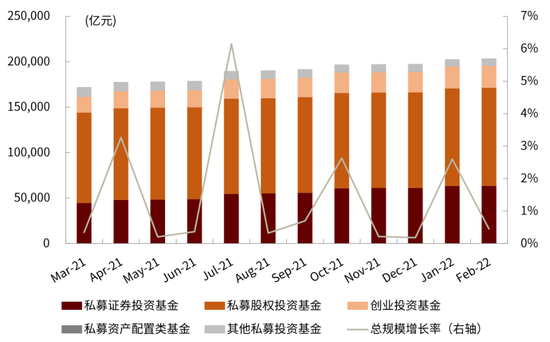

► 市场总体:私募基金备案通过规模持续下行。2月私募基金备案通过数量为1825只,较1月大幅下降50%;备案通过规模358.4亿元,较上月大幅收窄62.6%,为2020年以来低点;存量规模为20.4万亿元,较上月小幅提升0.45%。

► 证券投资基金:私募证券投资基金发行遇冷。2月私募证券投资基金备案通过数量为1378只,较1月大幅下降48.6%,备案规模为138.4亿元,较上月大幅下降65.5%;存量规模为6.3万亿元,较上月小幅下降0.03%。

图表: 分类型私募基金备案月度通过数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年3月底)

图表: 分类型私募基金备案月度通过规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年3月底)

图表: 分类型私募基金月度存量数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年3月底)

图表: 分类型私募基金月度存量规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2022年3月底)

市场表现

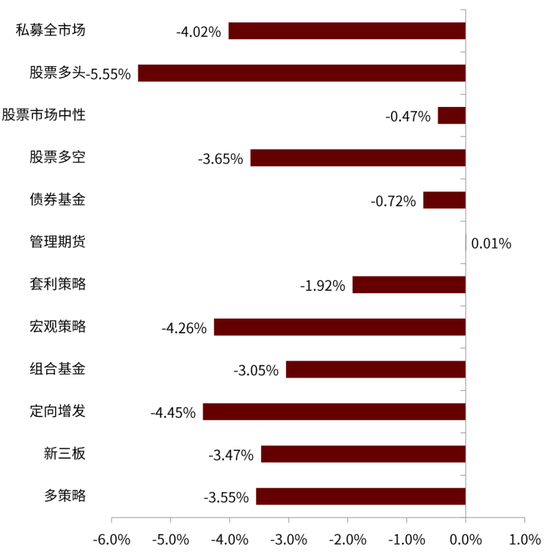

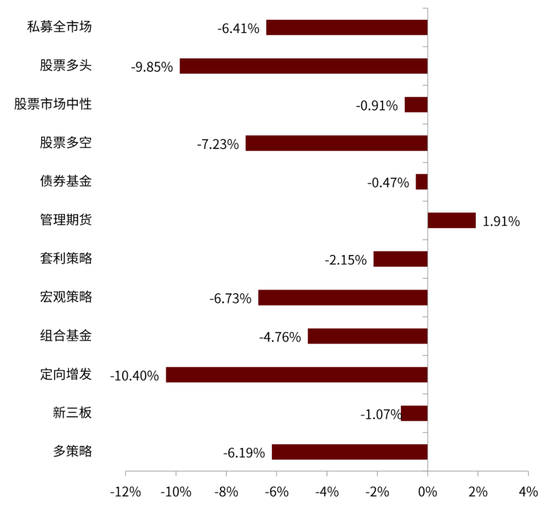

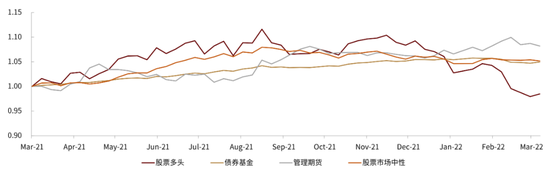

3月各类私募策略普遍录得负收益。3月除管理期货策略无明显涨跌外,其他各类私募策略均录得不同程度的下跌。其中,股票多头策略私募基金跌幅最大,收益率为-5.55%。今年年初以来,仅管理期货策略收益为正。

图表: 大类私募基金3月表现

资料来源:朝阳永续,中金公司研究部(截至2022年4月1日)

图表: 大类私募基金2022年表现

资料来源:朝阳永续,中金公司研究部(截至2022年4月1日)

图表: 不同策略私募指数表现(2021.03.26~2022.4.01)

资料来源:朝阳永续,中金公司研究部(截至2022年4月1日)

银行理财:净值型产品发行回暖,尤其是权益类产品

产品发行

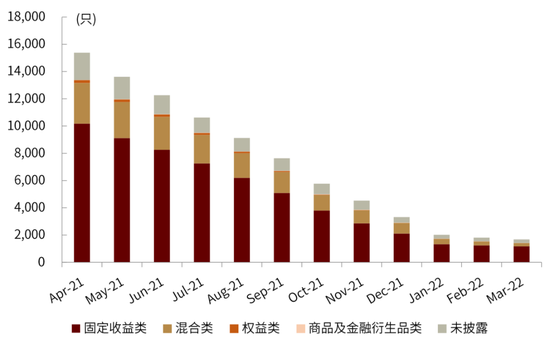

► 净值型银行理财:3月净值型产品新发数量回升。净值型产品3月新发行3363只,较上月上升51.8%。按投资性质分类,各类别较上月均有提升,其中权益类产品发行数量增长最为显著,新发行49只,较2月增长近5倍,达到历史高位;按期限类型,不同期限产品新发数量均有增长,其中一年期以上产品新发1511只,较上月大幅提升71.7%。

► 收益型银行理财:产品存续数量持续下降。3月收益型银行理财新发产品178只,均为非保本浮动收益型,较2月大幅提升47.1%。其中固定收益类产品158只,混合类产品20只。截至2月末,收益型产品存续数量为1683只,较上月下降7.2%,其中非保本浮动收益型存续数量1667只。

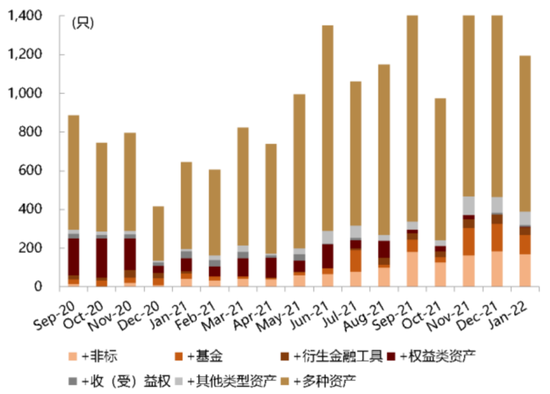

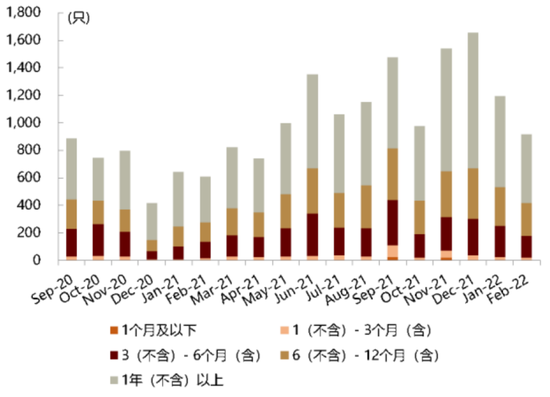

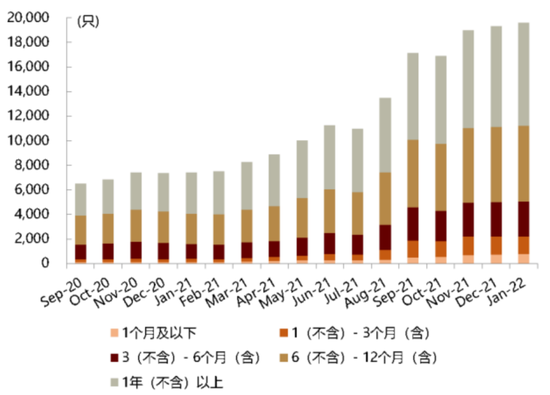

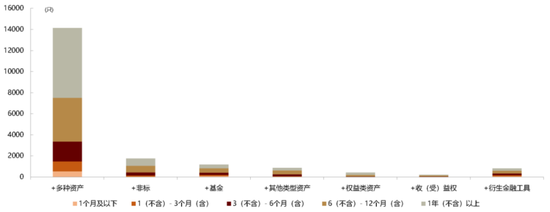

► 固收+:固收+衍生品新发产品数量提升。固收+产品2月存续数量较1月小幅下降0.8%,2月新发数量为917只,较上月下降23.3%。按产品类别,除固收+衍生金融工具产品新发数量上升18.4%外,其余类别产品新发数量均有所下降,其中固收+非标产品2月新发数量89只,较1月下降47%;按期限类别,所有期限类别产品新发数量均下降,其中期限为3-6个月和1年以上产品降幅较大,分别为31.1%和24.1%。

图表: 净值型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

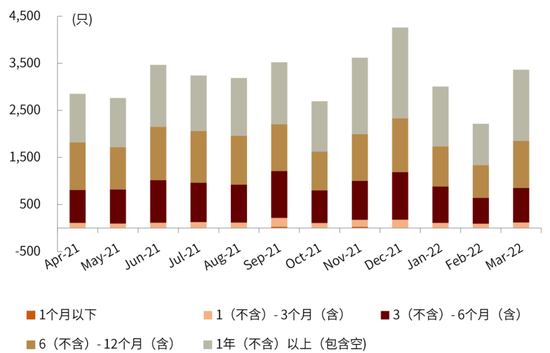

图表: 净值型银行理财月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

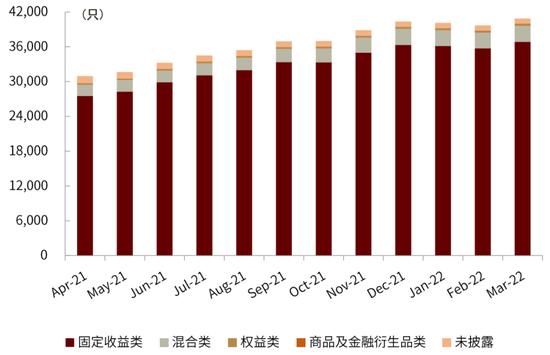

图表: 净值型银行理财月度存续数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 净值型银行理财月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 收益型银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 收益型银行理财月度新发数量(按收益类型)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

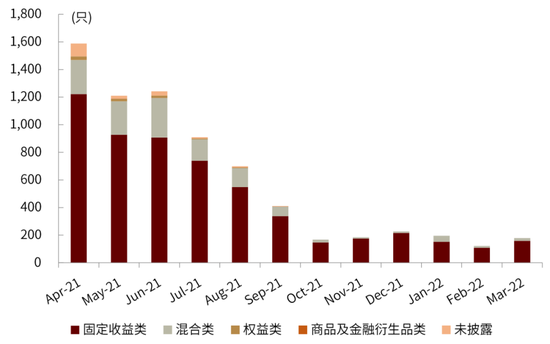

图表: 收益型银行理财月度存续数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

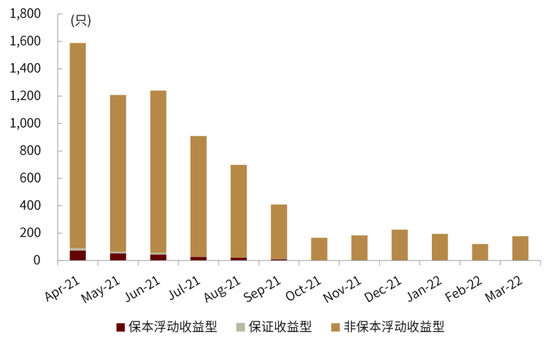

图表: 收益型银行理财月度存续数量(按收益类型)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 固收+产品月度新发数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 固收+产品月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 固收+产品月度存续数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 固收+产品月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2022年3月底)

图表: 3月末固收+产品月度存续数量

资料来源:普益标准,中金公司研究部(截至2022年3月底)

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>