来源:樊继拓投资策略

1

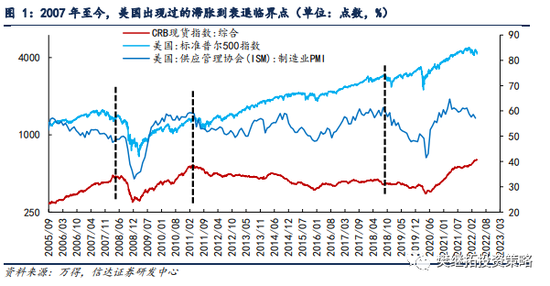

策略观点:滞涨到衰退的临界点

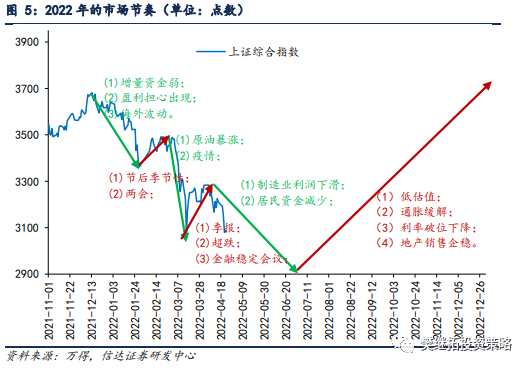

上周美股走弱、商品涨速变慢,这些变化可能预示着美国经济正处在滞胀到衰退的临界点。按照美股的经验,如果临界点来临前,美股没有调整过,则衰退期可能会出现 20%级别的回撤。如果类似1970 年 5 月、1974 年 6 月,临界点来临前,股市已经大幅调整过了,衰退一旦来临,则可能会是股市的最后一跌。人民币汇率近期的贬值也可能和这一背景有关,汇率贬值初期对股市影响偏负面,但到了中后期则对股市影响较小。汇率和美国经济衰退近期可能会压制 A 股,不过影响不会太长。战略上,2022 年可能是 V 型大震荡,上半年类似 2018年,下半年类似 2019 年。战术上,3 月中旬到 4 月初的反弹已经结束,时间上恰好是 3 周,符合熊市中反弹的正常时间范围,指数的下一次反弹,可能还需要等一等,重点观察中央政治局会议、疫情改善、5 月美联储议息会议的变化。

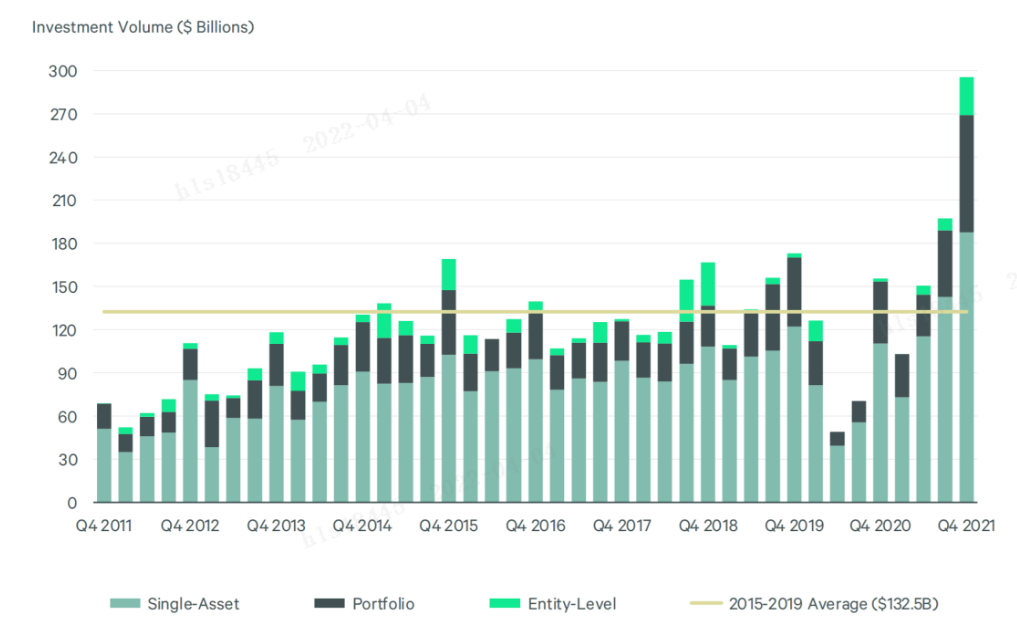

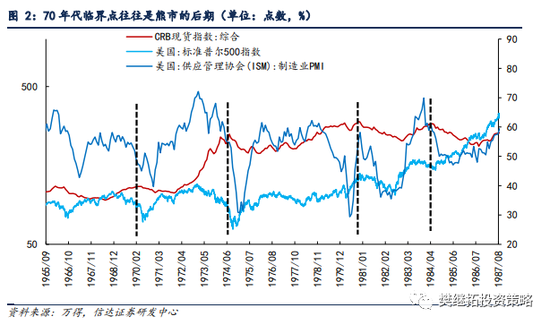

(1)美国可能正处在滞涨到衰退的临界点。过去半年,全球大部分国家宏观经济特征表现为滞胀,而滞胀的最终结局大多为衰退。近期美股开始走弱,商品价格上涨的速度开始放慢,这些变化可能预示着美国经济正处在滞胀到衰退的临界点。我们以美国经济为例,重点研究当临界点来临后,股市的表现情况。

美国最近 3 次滞胀到衰退的临界点分别是 2008 年 7 月、2011 年 5 月、2018 年 10 月,这三次临界点过后,美股均有较大幅度的调整。2008 年临界点过后,股市下跌开始加速,很快超过了 20%的牛熊分界线,迎来了次贷危机中最惨烈的一段下跌。2011 年和 2018 年临界点过后,美股的慢牛暂缓,随后均出现了 20%级别的调整。

当然最近的这一次滞胀可能和之前的三次有很大的不同,很多迹象表明可能是类似 1970s 的情形,1970-1980,美国通胀长期维持高位。期间出现过 3 次滞胀期到衰退期的临界点,分别是 1970 年 5 月、1974 年 6 月、1980年 11 月。前两次临界点出现之前,股市均已经出现了较大调整,随着经济由滞涨到衰退,股市迎来了最后一跌。1980 年 11 月的临界点过后,美股出现了接近 1 年的熊市。

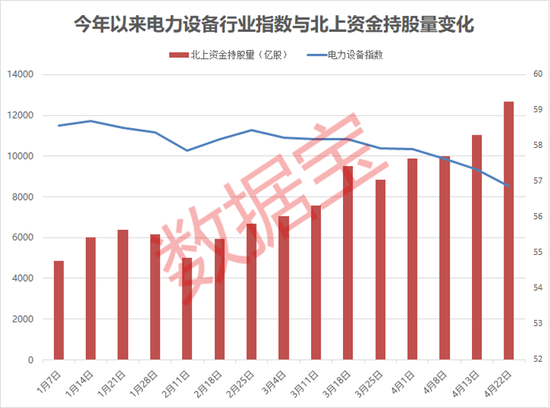

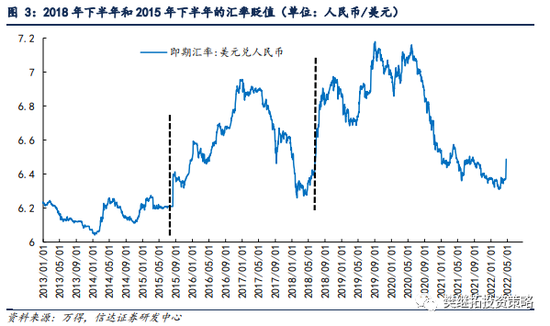

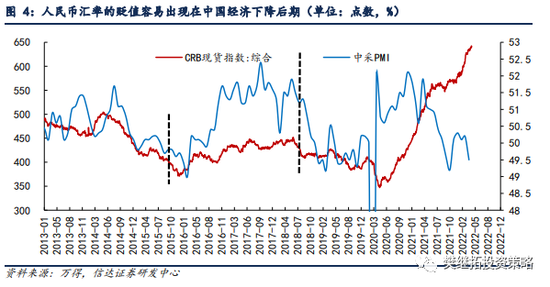

(2)人民币汇率的贬值容易出现在全球经济衰退期和中国经济下降后期。近期人民币汇率出现了快速贬值,上两次汇率的剧烈波动分别出现在 2018 年下半年和 2015 年下半年。这两次均出现在全球经济的衰退期和中国经济的下降后期。

之所以出现类似情况,可能是因为,中美经济周期不同步,历史上历次经济下行期,中国经济均领先美国经济。所以在经济下行的初期,虽然中美利差缩小,但由于对美出口强,人民币汇率会继续强势,但到了经济下降后期,美国经济也开始下降,利差和进出口均可能会形成负面压制。

从2015年下半年和2018年下半年汇率贬值对股市的影响来看,股市主要在汇率贬值的初期偏弱,到了中后期(2016Q2-2017年、2019-2020年),股市均摆脱了汇率贬值的影响。

(3)短期策略:下一次反弹,最早 5 月初。3 月中旬到 4 月初的反弹已经结束,时间上恰好是 3 周,符合熊市中反弹的正常时间范围。近期降准降息略低于预期、疫情带来短期经济数据偏弱、人民币汇率贬值等因素让市场中枢继续下降,这让上半年的市场越来越像 2018 年。鉴于短期内全球经济可能会由滞胀转入衰退,上半年市场依然将会偏弱,指数的下一次反弹,最早可能要等 5 月初,重点观察中央政治局会议、疫情改善、5 月美联储议息会议的变化。战略上,2022 年可能是 V 型大震荡,上半年类似 2018 年,下半年类似 2019 年。

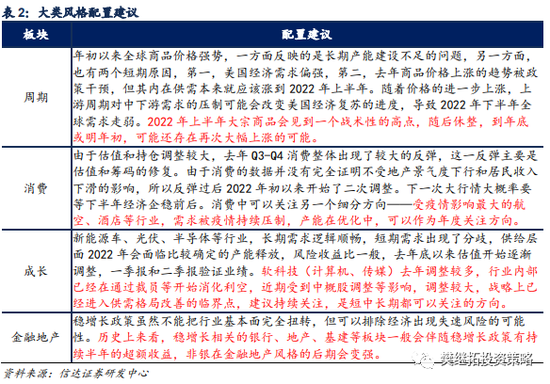

行业配置建议:年初以来的板块表现和历史上熊市反弹期间的表现非常类似,熊市初期周期等抗通胀板块强,熊市中期稳增长板块强,熊市后期超跌的成长和非银强,农林牧渔等供需格局独立的板块在历史上每一轮熊市中也均较强。熊市中后期可以持续配置的会是稳增长板块,关注金融、地产、建筑,可以适当增加非银的配置比例,因为非银越到熊市后期配置价值越高。随着市场调整的幅度加大,熊市可能正在进入后期,下一次反弹中的板块表现可能会和之前有些差异,部分超跌的成长或消费可能会有表现,建议关注港股互联网、传媒等。

2

上周市场变化

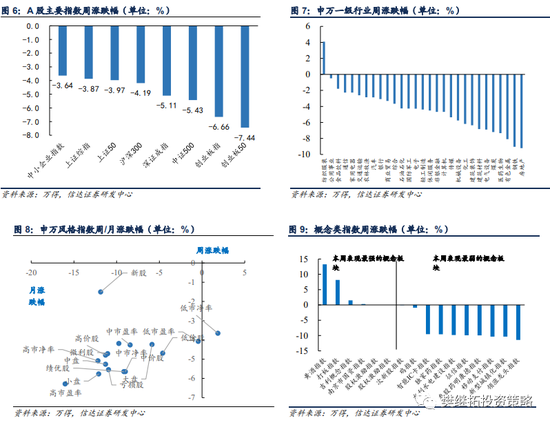

上周 A 股主要指数全部下跌,其中中小企业指数(-3.64%)比较抗跌。申万一级行业上周多数下跌,只有纺织服装(4.09%)上周上涨,公用事业(-0.48%)、食品饮料(-1.80%)比较抗跌,房地产(-9.20 %)、钢铁(-9.05%)、有色金属(-8.08 %)跌幅较大。概念股中,黄酒指数(13.26%)、打板指数(8.18%)、吉利概念指数(1.50 %)领涨,领涨龙头指数(-11.41%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>