来源:证券市场周刊

平煤股份披露的财务报表并不完美,不仅有调节利润之嫌,还存在持续向关联方提供资金支持,不利于上市公司资金使用效率。

本刊记者 杜鹏/文

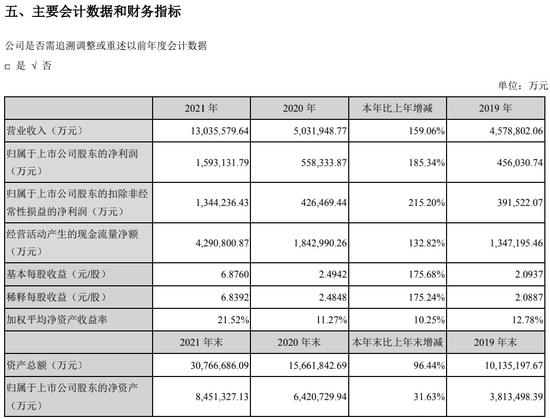

受益于焦煤价格大幅上涨,平煤股份(601666.SH)2021年交出了一份靓丽的成绩单。公司全年实现收入296.99亿元,同比增长32.6%;净利润29.22亿元,同比增长110.61%。

不过,这份靓丽业绩难掩财务瑕疵。一方面,公司毛利率变动与商品价格大幅背离,存在突击计提成本隐藏利润之嫌,目的是为了护航股权激励来年顺利达标。另一方面,公司通过宽松的销售政策、开展融资租赁业务等方式,持续向关联方提供资金支持,这种做法并不利于上市公司。

涉嫌隐藏利润

2021年,平煤股份原煤产量2885万吨,同比下降6.39%;商品煤销量3065万吨,同比下降2.74%。

在主力产品销量下降的情况下,平煤股份全年收入为何仍然能实现30%以上的增长呢?最主要的原因是,由于焦煤价格持续走高,公司商品煤平均售价同比上升36.90%至916元/吨。

商品价格大幅上涨,自然会推动毛利率上升。但奇怪的是,平煤股份2021年毛利率却是同比下降0.41个百分点至27.58%,与产品价格变动完全背离。

单季度来看,平煤股份2021年四季度的毛利率表现最为异常。根据Wind资讯,公司2021年四季度毛利率25.27%,同比下降8.61个百分点,环比前面三个季度分别下降2.87个、2.82个、4.72个百分点。

对于2021全年焦煤价格走势,平煤股份2022年4月13日晚间发布的公告称,2021年一季度略有下降,二季度基本持平,三季度逐步上调,四季度涨幅明显。这表明,2021年四季度的焦煤价格显著高于之前季度,但是期间毛利率却是最低的,表现明显异常。

分析报表不难发现,平煤股份2021年四季度毛利率异常的最大原因在于其当季营业成本同比大幅增加105.88%至75.66亿元,环比前面三个季度分别增加66.76%、66.03%、56.13%。

平煤股份2021年年报不会披露单个季度的营业成本构成情况,但是从全年的营业成本来看,也可以大致一窥端倪。

在2021全年营业成本中,有三个科目增幅较大。其中,材料成本增加67.86%至19.79亿元,应付职工薪酬增加40.26%至73.2亿元,电力成本增加38.61%至9.48亿元。

这其中最奇怪的是材料成本,材料成本与产品销量直接相关,平煤股份2021年商品煤销量是下降的,为何材料成本却大幅增加呢?对于另外两项成本的大幅增加,平煤股份也有必要给出合理解释。

平煤股份营业成本中还有一个其他科目,2021年该项成本同比增长16.36%至69.34亿元。虽然增幅不及前面几项成本,但是增加金额并不少,接近10亿元。平煤股份2021年净利润29.22亿元,该项成本增加额对利润影响巨大。那么,这项支出究竟是什么?增加额巨大是否合理呢?

对于2021年四季度业绩显著低于预期,有观点认为,平煤股份存在隐藏利润之嫌,这样做背后的动机也不单纯。

2020年9月18日,平煤股份发布限制性股票激励计划草案,授予价格为3.095元/股;平煤股份4月19日收盘价16.4元/股,为授予价格的5.3倍,激励利益巨大。

平煤股份2022年4月18日公告称,考核基期为2020年,2022-2024年净利润增长率分别不低于40%、60%、80%。显而易见,将2021年的利润留到来年释放有助于股权激励顺利达标。

应收款蹊跷大增

2021年年末,平煤股份应收账款20.28亿元,相比期初增加103.89%,显著高于32.6%的收入增幅。

煤炭在过去一年是紧俏品,为何平煤股份的应收账款还会大幅增加呢?平煤股份煤炭产品以焦煤为主。A股焦煤上市公司中,中煤能源和淮北矿业2021年收入分别为2311.27亿元、649.61亿元,同比增幅分别为63.96%、24.27%;期末应收账款分别为75.46亿元、17.62亿元,相比期初分别增加4.48%、13.16%,均显著低于收入增幅,变动趋势基本符合行业景气度。

对比可以发现,平煤股份应收账款增幅与行业景气度完全相背离,其应收账款周转天数也要高于同行。根据Wind资讯,2021年,平煤股份、中煤能源、淮北矿业应收账款周转天数分别为18.29天、11.52天、9.2天。

可以看出,平煤股份账面上的巨额应收账款不正常,其对下游客户给予了更加宽松的销售政策。2021年年末,平煤股份应收账款账面余额总共24.58亿元,其中账龄在1-2年的有6.57亿元、2-3年3.67亿元、3年以上2.16亿元,1年以上账龄金额合计12.39亿元,占全部应收账款余额的比例高达50.41%。

平煤股份整体应收账款周转天数不到二十天,但是一半应收账款的账龄却超过一年之上,究竟是谁在享受这些超级待遇呢?

根据2021年年报第218页披露的“关联方应收应付款项”,2021年年末,平煤股份应该向关联方收取的应收账款账面余额合计24.38亿元,而应收账款账面余额总共才24.58亿元,意味着其应收账款几乎全部来自关联方,包括中国平煤神马集团、能信热电、平禹煤电、朝川化工等共计21家企业。

根据2021年年报第12页披露的主要销售客户情况,平煤股份2021年向关联方“中国平煤神马集团及其附属公司”销售金额105.83亿元,占全部营业收入的35.63%。

可以看出,关联方为平煤股份仅贡献了不到四成的营业收入,但是应收账款却几乎全部来自关联方。这说明,平煤股份对非关联方客户采取的销售政策基本都是现款现货,而对关联方则是给予了非常宽松的销售政策,关联方存在占用上市公司资金之嫌。

融资租赁输血关联方

除了应收账款以外,平煤股份账面上还有大额的长期应收款。2021年年末,公司非流动资产和流动资产两个科目下的长期应收款分别为11.47亿元、2.64亿元,合计14.11亿元;其中非流动资产下的长期应收款包括融资租赁款、融资租赁保证金,金额分别为9.81亿元、1.67亿元。

2017年之前,平煤股份没有任何的长期应收款,2017-2019年年末分别为2091万元、4396万元、5963万元,2020年年末突然大增至8亿元以上,2021年继续攀升至历史最高水平。

根据2021年年报第219页披露的“关联方应收应付款项”,由关联方形成的长期应收款金额合计12.44亿元,占全部长期应收款的88.16%,这说明平煤股份长期应收款来源与应收账款相似,绝大部分均来自关联方。

从2020年开始,平煤股份开始大规模开展融资租赁业务,其中绝大部分资金输血给了关联方,但却并没给上市公司带来理想的收益。

平煤股份融资租赁业务的经营主体为全资子公司上海国厚融资租赁有限公司(下称“上海国厚”)。2021年年末,上海国厚资产总额20.56亿元,净资产16.98亿元,报告期实现营业收入8100万元,净利润1238万元,即2021年ROE仅有0.73%,连定期存款利息都不如。因此,融资租赁业务的开展并不符合平煤股份全体股东的利益,仅仅是有利于满足关联方的资金需求。

更值得关注的是,上海国厚并非平煤股份主动发起设立,而是从控股股东处接盘而来。

2020年4月28日,平煤股份发布公告收购控股股东中国平煤神马集团持有的上海国厚75%股权;上海国厚100%股权评估作价1.83亿元,但是75%股权的交易作价同样也为1.83亿元;交易价格显著高于评估价,明显不利于平煤股份利益。上海国厚2019年收入和净利润分别为2849万元、961万元,期末总资产和净资产分别为7.01亿元、1.81亿元,即上海国厚彼时资产负债率74.16%,ROE为5.3%;本次交易PB虽然仅有1.3倍左右,但是相比欠佳的资产质量,收购价格还是明显偏高。

交易完成之后不久,平煤股份于2020年6月对上海国厚注册资本增资5.1亿元,之后就有了通过融资租赁方式对关联方持续输血。

平煤股份对关联方提供资金支持还体现在将巨额资金存入控股股东所控制的财务公司。资料显示,控股股东中国平煤神马集团持有平煤神马财务公司51%股权,2021年年末平煤股份存入该财务公司的银行存款17.78亿元。

平煤股份多种形式向关联方提供资金支持,背后的大背景是控股股东债务高企。

根据Wind资讯,2021年三季度末,中国平煤神马集团带息债务高达731亿元,资产负债率74.52%。

《证券市场周刊》记者给平煤股份发去了采访函,截至发稿未收到上市公司回复。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>