作者简介

郑博士 财通基金固定收益部

经济学博士,深耕债市研究多年。主要负责信用债和宏观利率研究等,信用债方面主要覆盖城投、周期性行业、金融地产等,侧重系统视角全面剖析发债主体生态;宏观分析主要围绕经济数据和政策变化背后逻辑分析及预测,擅长政策分析与解读。

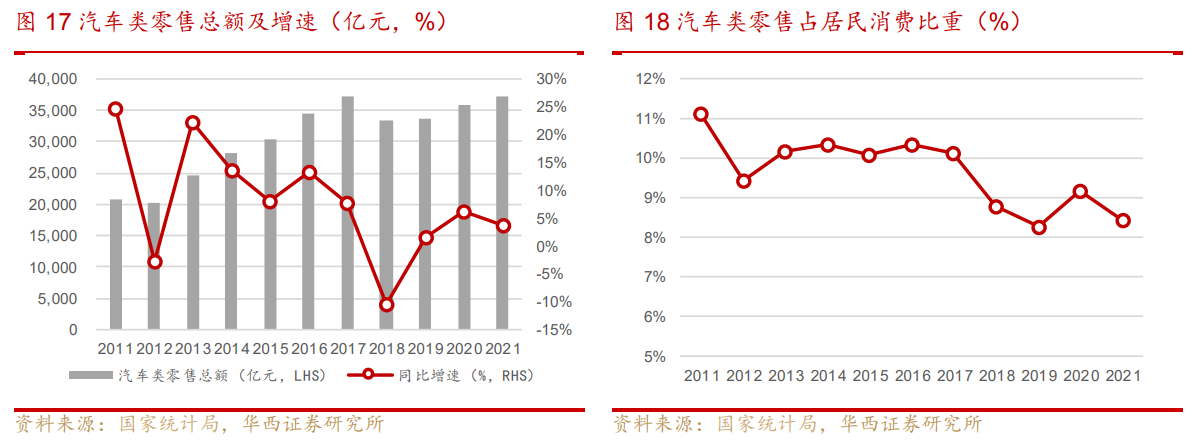

5月20日,中国人民银行授权全国银行间同业拆借中心公布,最新一期贷款市场报价利率(LPR)结果显示:1年期LPR为3.7%,较4月维持不变;5年期以上LPR为4.45%,较4月下调15bp,为今年1月20日1年期和5年期以上LPR分别下行10个和5个基点后,时隔四个月,5年LPR再度下调,超出市场预期。(注:本文数据均来自wind公开信息。)

图1.LPR报价机制改革后的历次下调

资料来源:Wind,财通基金整理,从2019/07-2022/05

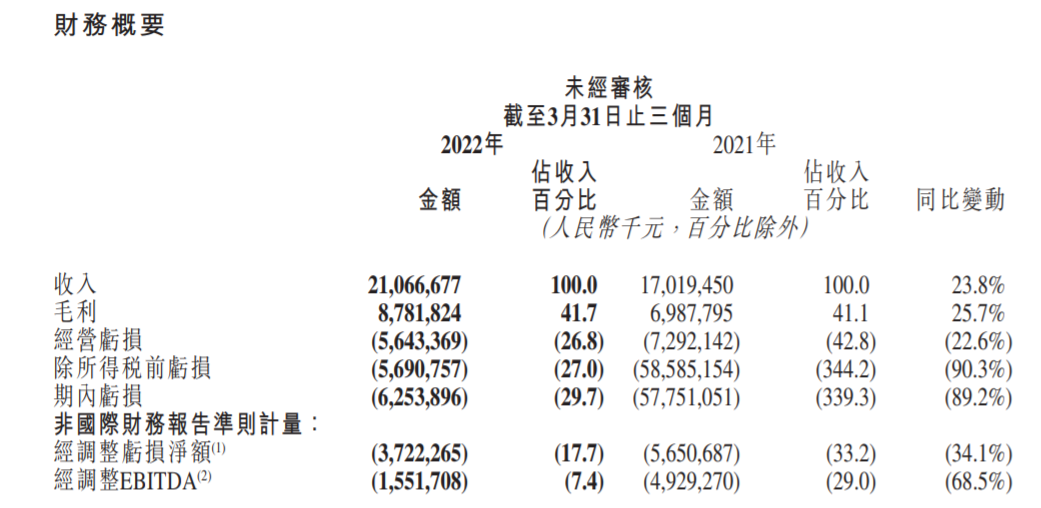

资料来源:Wind,财通基金整理,从2019/07-2022/052019年8月LPR改革以来,1年期LPR一共下调7次,累计下调61bp,5年期以上品种共下调5次,累计下调40bp。本次5年LPR报价降幅显著超出市场预期,一是本次降息是5年期以上品种下调幅度最大的一次,首次出现15个基点较大降幅;二是至今为止唯一一次单独下调5年期以上品种,自2019年8月LPR改革以来,都是在下调1年期LPR同时下调5年期LPR,且幅度通常小于1年期;三是两种期限LPR中,仅挂钩房贷的5年期以上LPR下降,显示出明显的指向性,要知道,不到一周前,央行刚刚下调首套房贷款利率下限低于5年期LPR利率20bp。不过,深入分析,我们认为本次LPR调整或是预期之外,情理之中。

2019年LPR改革完成后,所有新发放、存量商业性个人住房贷款利率均以相应期限LPR为定价基准加点形成。与企业贷款不同,个人住房贷款期限长,目前99%以上的个人住房贷款利率与5年期以上LPR挂钩。

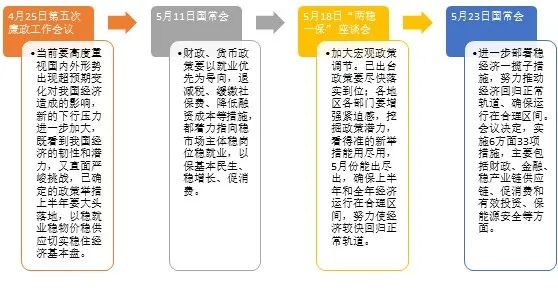

图2.驱动5年期LPR大幅下调的主要因素

资料来源:Wind资料整理,财通基金

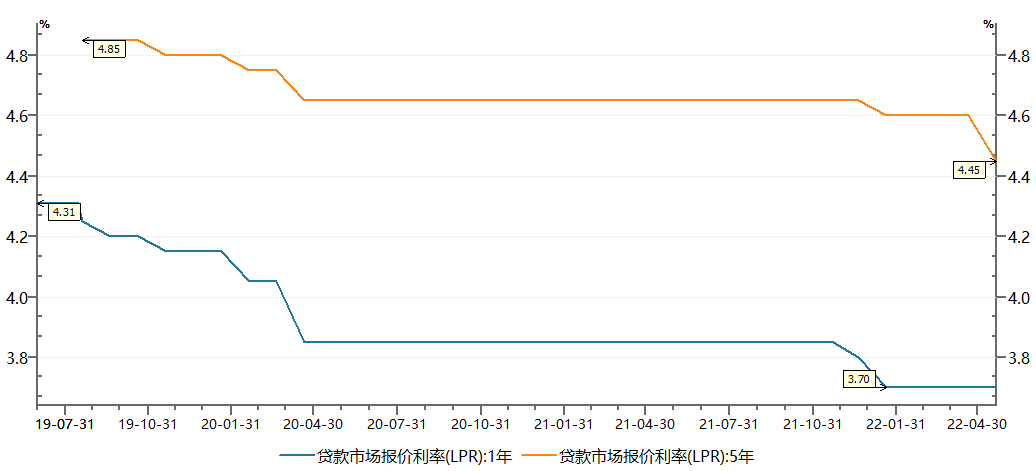

资料来源:Wind资料整理,财通基金经济下行压力大,稳增长政策提前发力

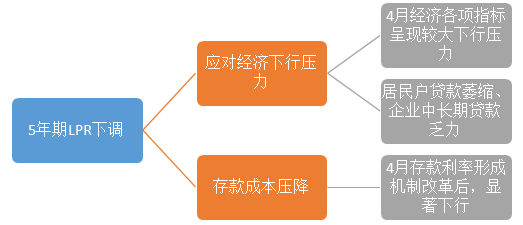

受到疫情冲击,4月经济数据全面回落,其中消费、地产销售、服务业这些“接触类需求”降幅最大,以及上海疫情对长三角乃至全国的工业生产产生一定冲击。4月份,规模以上工业增加值增速同比下降2.9%,服务业生产指数下降6.1%,消费同比下降11.1%,地产销售同比为-39.0%;固定资产投资同比为1.8%和3.9%的出口增速共同构成4月经济的两大支撑。

图3.4月全国和上海工业生产下降

资料来源:Wind,财通基金整理, 从2019/Q3-2022/Q2

资料来源:Wind,财通基金整理, 从2019/Q3-2022/Q2国务院最新表态稳增长政策持续发力。李克强在云南主持召开稳增长稳市场主体保就业座谈会,东、中、西部和东北地区12个省政府负责人参加座谈会,其中10个省经济总量居全国前十位。总理于会上指出,经济下行压力进一步加大,要加大宏观政策调节。已出台政策要尽快落到位,看得准的新举措能用尽用,5月份能出尽出,确保上半年和全年经济运行在合理区间,努力使经济较快回归正常轨道。要突出就业优先,通过稳市场主体来保就业保民生。稳地价稳房价,支持居民合理住房需求,保持房地产市场平稳健康发展。

图4.国务院近期关于稳增长的表态

资料来源:国务院相关资料整理,财通基金

资料来源:国务院相关资料整理,财通基金利率下调,或也有利于资金脱虚向实。4月金融数据出炉,M2同比增速扩大至10.5%,超出市场预期。新增人民币贷款6454亿元,社会融资规模增量为9102亿元,均较3月份数据大幅回落且远不及市场预期。住户贷款、消费贷款和经营贷款均大幅减少,同比锐减。疫情冲击和房地产市场春寒中,需求不足,与销售互相映射。中长期贷款占比大幅回落。

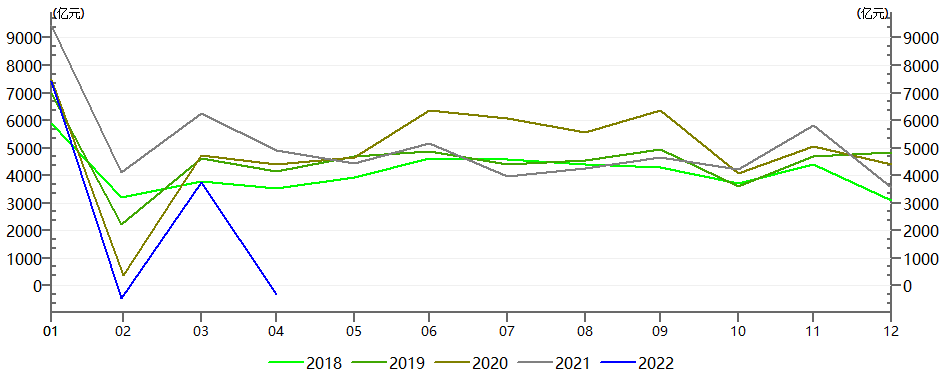

图5.近五年个人中长期贷款月度增长情况

资料来源:Wind,财通基金整理,从2018/01-2022/04

资料来源:Wind,财通基金整理,从2018/01-2022/04负债成本下降支持下调

LPR报价机制改革后,利率调整的先行指标多数是与之“挂钩”的MLF利率,少数是降准。本次有小幅降准,但5月16日,MLF报价维持不变,降准幅度也不足以LPR下调的最小步长。本次推动的因素主要是4月以来人民银行在存款利率市场化改革的深化。

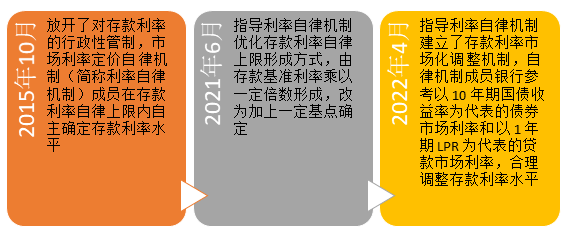

近年来,存款利率市场化改革主要经历三大步。2015年10月放开存款利率管制后,央行共对存款利率进行两次调整,去年6月存款利率自律上限由存款基准利率乘以一定倍数形成,改为加上一定基点确定后,存款利率自律定价机制再度迎来重大调整。今年4月,央行指导利率自律机制建立了存款利率市场化调整机制,自律机制成员银行参考以10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率,合理调整存款利率水平。

图6.存款利率市场化调整机制调整历程

资料来源:人民银行等相关资料整理,财通基金

资料来源:人民银行等相关资料整理,财通基金今年4月19日,市场利率定价自律机制召开会议,鼓励中小银行存款利率浮动上限下调10个基点(BP)左右,不少银行对外发声称,将结合市场情况进行相应调整。央行一季度货币政策执行报告专栏中提到,根据最新调研数据,4月最后一周,全国金融机构新发生存款加权平均利率为2.37%,较前一周下降10个基点。具备促使5年期LPR下调15bp的基础。据媒体报道,继国有银行、部分股份制银行下调一年期以上期限定期存款和大额存单利率后,近期多家中小银行也进行了跟进。5月22日,宁波银行、苏州银行、苏州农商行、杭州银行、张家港农商行陆续对外发声,将会结合市场情况对存款利率价格进行调整。目前,上述银行中已有部分展开行动对定期存款利率进行下调,部分银行3年期至5年期的存款产品利率降低了10-25个基点。银行负债成本大幅下行,具备促使5年期LPR下调15bp的基础。存款利率市场化调整机制变化,也使得LPR的变动与MLF利率的强相关关系较此前有所松动。

资料来源:Wind,财通基金整理

房地产贷款利率将大幅下行

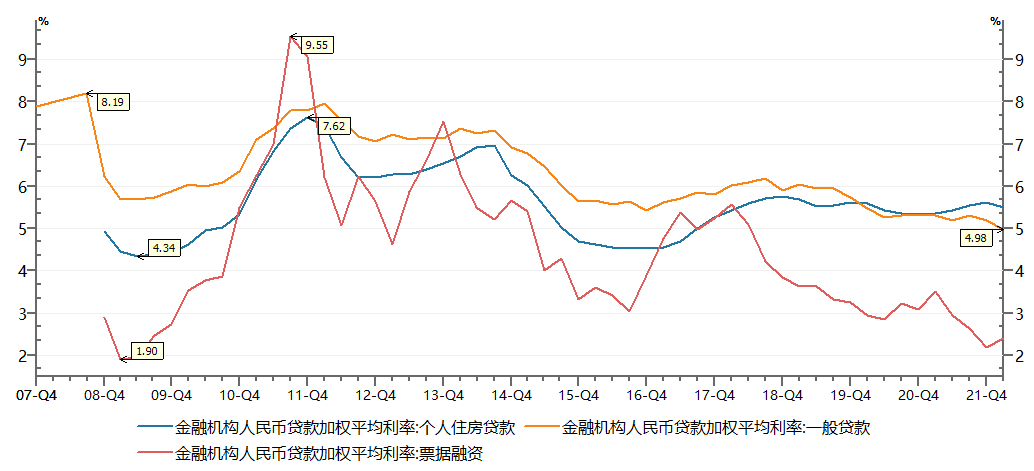

从住房贷款利率来看,也有下调的必要性。央行数据显示,3 月贷款加权平均利率为 4.65%,同比下降 0.45 个百分点。其中,一般贷款加权平均利率为 4.98%,同比下降 0.32 个百分点;企业贷款加权平均利率为 4.36%,同比下降 0.27 个百分点;而个人住房贷款加权平均利率5.49%,同比则上涨0.12 个百分点。

图7.我国个人住房贷款加权利率较一般贷款利率利差走阔

资料来源:Wind,财通基金整理,从2007/Q4-2022/Q1

资料来源:Wind,财通基金整理,从2007/Q4-2022/Q1近日,央行、银保监会发布《关于调整差别化住房信贷政策有关问题的通知》,已经下调首套房贷款利率下限20个bp(LPR-20BP),二套住房贷款利率下限保持不变,即LPR+60BP。此次调整后,按照最新LPR计算,个人新购首套商品房,住房贷款利率4.25%,此前为4.4%;二套房贷款利率5.05%,此前为5.2%;结合当前各地在因城施策的指引下,房地产政策较为积极,房贷加权利率实际下行幅度或有望超过35bp。房地产贷款利率将向一般贷款加权平均利率靠拢,利差缩窄。而对于存量住房贷款来说,则需要等到下一年度价格重定日,个人住房贷款将根据最新LPR贷款基准利率进行调整。

债市怎么看?

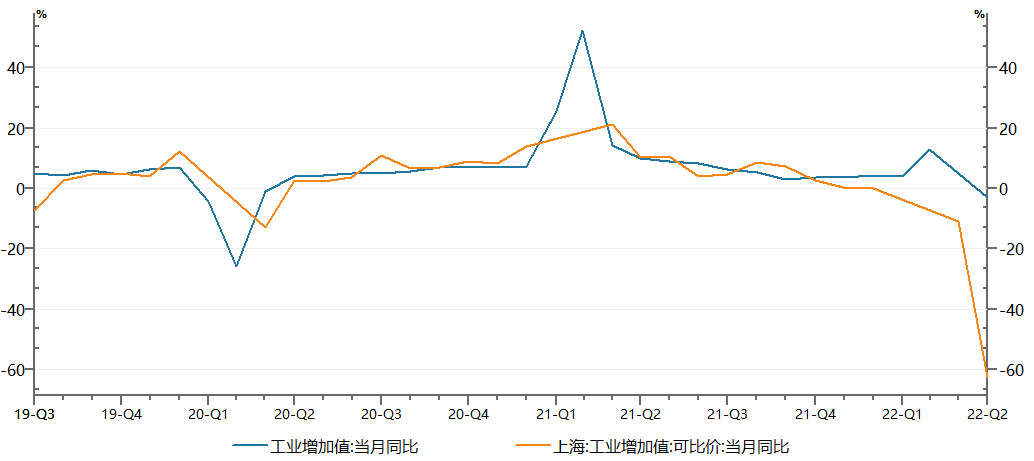

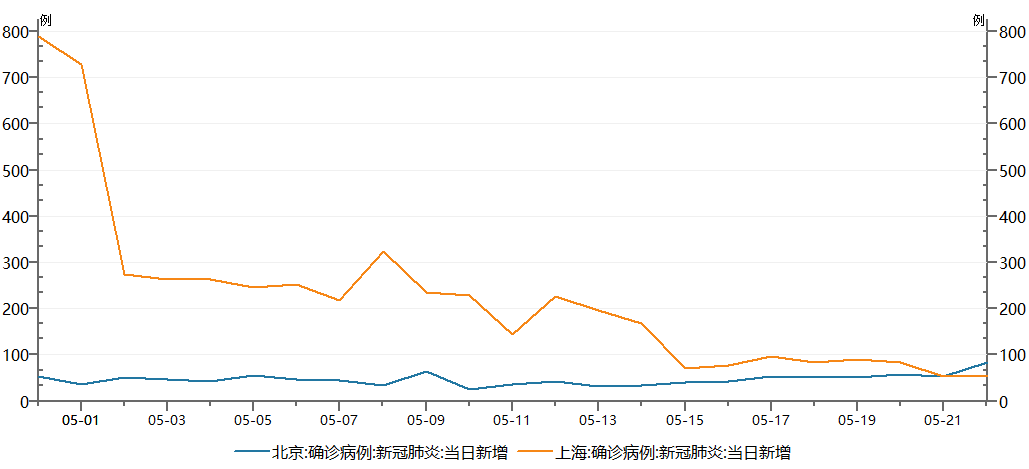

上海疫情保卫战以来,债市短端下行较多,长端震荡偏强。展望后市,疫情仍然是不确定性因素,虽然上海疫情持续好转,但北京疫情突破一个月的平台期,5月22日新增病例有显著增加,天津防控形势也不容忽视,春节后本轮疫情多爆发在大城市,对经济冲击较大。

图8.4月30日至今上海和北京新增确诊出现交叉

资料来源:Wind,财通基金整理, 从2022/04/30-2022/05/22

资料来源:Wind,财通基金整理, 从2022/04/30-2022/05/22基本面看,4月低谷已现,5月的生产和需求均有所修复,但整体依然受疫情干扰较大。债市供给看,5-6月为地方债发行高点,宽松的资金面会保驾护航,但易对情绪带来一定影响。资金和政策看,资金利率持续维持低位,短期宽货币环境下,资金价格无虞;但央行5月15日和5月20日分别下调首套房利率下限20bp和下调5年LPR15bp,各地房地产连环政策持续发力,宽信用加码,目前市场纠结在疫情动态清零和基本面稳增长下孰强的问题,因此表现在债市上,就是短端信心较足,长端有所顾虑,因此曲线持续陡峭化。

往后看,我们认为短端或下行空间有限,长端震荡偏弱。短期北京疫情或有所带动,但一切终将过去,稳增长政策效果将有所显现,基本面支持偿债的增量利多变少。但中美利差短期结束倒挂后,稳增长需要降成本,存款利率价格形成机制盯住LPR和国债收益率后,可能互相加速,支撑长端收益率保持较低位置。

利多:资金面持续宽松,中美债市收益率短暂结束倒挂,北京疫情防控上升;

利空:宽信用继续发力,房地产连环政策,对基本面悲观无增量信息;联储加息和缩表、上海疫情好转;

关注:5月高频数据和PMI、联储5月会议纪要、疫情、房地产后续政策,俄乌局势。

风险提示:市场有风险,投资需谨慎;文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。