来源:樊继拓投资策略

信达策略研究

1

策略观点:风险远小于08年美国次贷

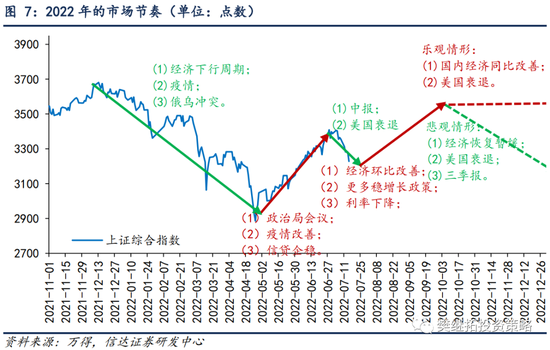

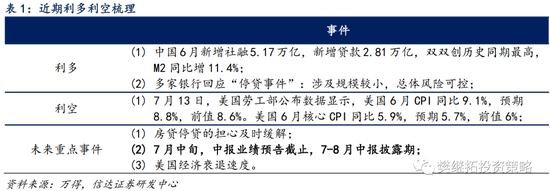

美国的次贷危机,是一个非常漫长的过程。最先的拐点性变化是美联储2004年下半年加息,加息1年后,住房销售面积才拐头,随后又过了1年,房价开始见顶回落。在此期间(2004-2006年),美国股市持续新高,房地产下行风险传导到金融领域是从2007年上半年开始的。传导链条中最大的因素是房价,2007-2008年和2020年疫情后,美国都出现过房贷违约率上升,但由于2020年房价是涨的,所以并没有出现风险扩散。过去1年,虽然国内房地产销售大幅下滑,但房价依然健康。这意味着,资产质量本身尚没有问题,只是现金流出现了问题。在整体利率比较宽松的情况下,现金流出现的问题,是可以通过政策应对及时解决的,当下的风险远小于08年美国次贷。7月由于中报、商品价格下行、房地产担心,股市出现了些短期风险,我们认为,这一风险持续的时间大概率不会太久。2022年全年的V型还没走完,V型反转的终点可能在Q4,随后会进入震荡市。

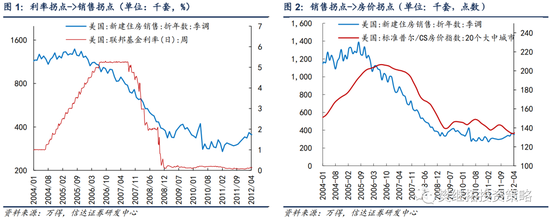

(1)美国次贷危机的过程:利率上调->房地产销售见顶->房价见顶->次贷违约。美国的次贷危机,是一个非常漫长的过程。最先的拐点性变化是美联储2004年下半年开始不断加息,加息1年后,联邦基金利率由1%上升到4%,此时美国新建住房销售面积才开始拐头下行,随后又过了1年,房价才开始见顶回落。房贷违约率的上升直到房价拐头下行才出现。

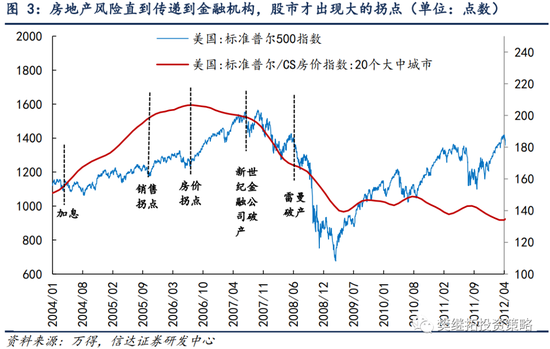

在此期间(2004-2006年),美国股市持续新高,房地产下行风险传导到金融领域是从2007年上半年开始的。2007年2月,汇丰银行宣布北美住房贷款按揭业务遭受巨额损失,次贷危机由此拉开序幕。2007年4月,美国第二大次级抵押贷款公司新世纪金融公司因无力偿还债务而申请破产保护。随后30余家美国次级抵押贷款公司陆续停业。

2008年开始风险全面扩散。2008年3月中旬,贝尔斯登因流动性不足和资产损失被摩根大通收购,次贷危机愈演愈烈,华尔街整体陷入流动性危机。2008年7月中旬,美国房地产抵押贷款巨头“两房”遭受700亿美元巨额亏损,最终被美国政府接管。作为美国最大的汽车厂商,通用公司的股价跌至50余年来的最低水平,破产危机隐现。2008年9月中旬,美国第四大投资银行雷曼兄弟陷入严重财务危机并申请破产保护。美林证券被美国银行收购。华尔街的五大投行倒闭了3家。

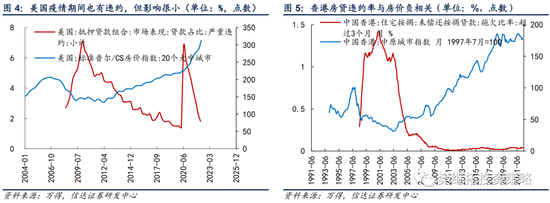

(2)房价比销售更重要。房价稳定,则即使有违约风险,也是可控的。2008年美国房地产风险扩大的最大传导链条是次贷,而导致次贷风险扩散的主要原因是房价下跌。2020年疫情后,美国也出现过房贷违约率上升,短期上升的幅度和速度不比2008年小,但随后很快下降,并没有发展成金融风险,背后很重要的原因是2020年美国房价是涨的。房价上涨期间,即使由于居民收入等问题短期还不上贷款,但由于抵押的房产在不断增值,所以违约风险很容易解决。类似地,香港住房按揭的拖欠比率也和房价负相关。

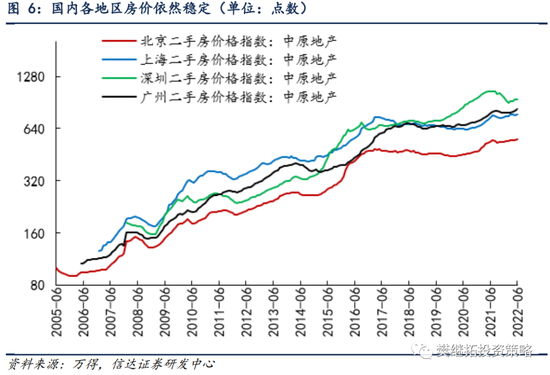

(3)国内房地产市场:利率压力不大,销售有压力,房价无压力,所以大概率不会进一步恶化。过去1年,虽然国内房地产销售大幅下滑,但房价依然健康,当下面临的风险远小于美国2008年的次贷危机。房价健康就意味着,资产质量本身并没有问题,只是现金流出现了问题。在整体利率比较宽松的情况下,现金流出现的问题,是可以通过政策应对及时解决的。

(4)短期策略:下半年类似2019年,反转已经成立,节奏上7月有些小风险,Q4进入震荡。我们认为下半年股市的牛熊状态可能会类似2019年,盈利尚没有出现趋势性改善,但由于估值提前跌到位。股市会先有一次估值修复,然后等待验证盈利的逻辑。市场会在每一次经济预期担心释放后迎来较大的反弹(2019年Q1、8-9月),而一旦验证盈利能否改善,往往是低于预期的,2019年4月、7月和10月,三个季报披露期,股市均偏弱。展望后市,方向上,下半年是反转,节奏上,市场在7月可能会有些风险,主要是来自中报业绩披露、超跌反弹资金出现分歧,房地产和海外商品的波动放大了这一波动。Q4开始,将会进入震荡市,强震荡还是弱震荡取决于经济恢复的速度。

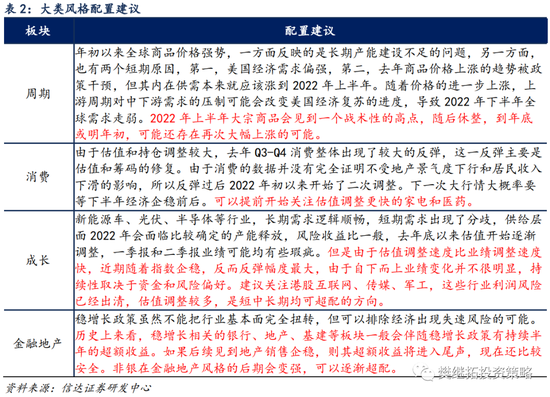

行业配置建议:当下建议关注消费成长,Q4开始建议逐渐转向低估值价值。(1)成长处在季度大反弹的过程中。当下股市处在V型反转的过程中,历史上我们能够看到不管这种反转后续结局是牛市还是熊市,反弹期间成长股均会有不错的表现,时间上一般是季度的。性质上,可以类比2015年Q4的创业板反弹、2019年Q1的TMT反弹和2021年Q2的消费的反弹。建议关注军工、传媒互联网、医药,不过反弹过后到Q4,需要适度减少成长的配置比例。(2)消费的逻辑演绎还不充分。疫情后投资者开始逐渐预期经济恢复,这一恢复的过程大概率还能持续。这一次消费的上涨,由于有需求恢复的逻辑,持续性可能会比2021年的反弹更好。建议关注地产链的消费(家电、家居、建材)。(3)金融类板块中,非银将会是进可攻退可守的方向。后续如果价值占优,非银是价值股中估值筹码最有优势的,如果是成长股继续活跃,非银也会受益于市场风险偏好的回升。(4)Q4以后逐渐转向低估值价值。去年底开始,市场的长期(2-3年)风格已经转向,风险偏好流动性等带来的 估值修复阶段性有利于消费成长,这种偏离一般时间上不会超过半年,年底到明年初可能重回价值。

2

本周市场变化

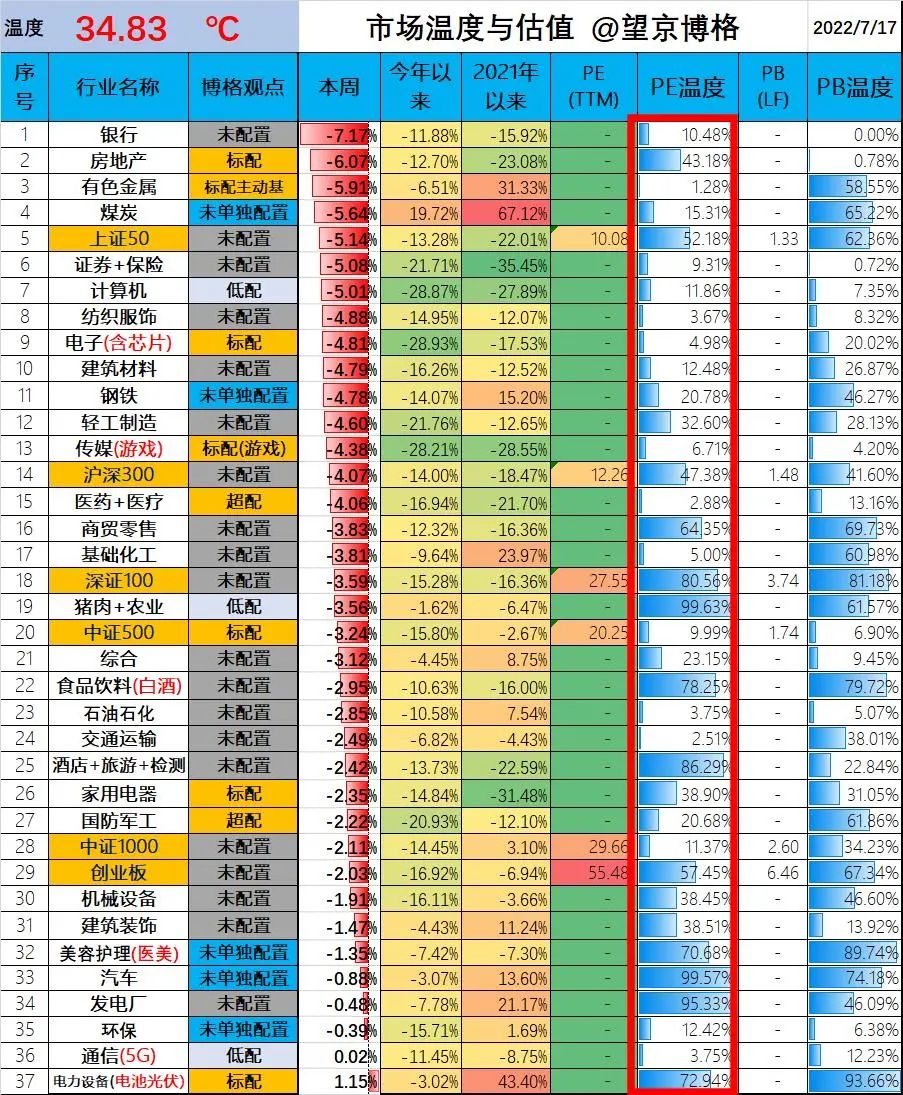

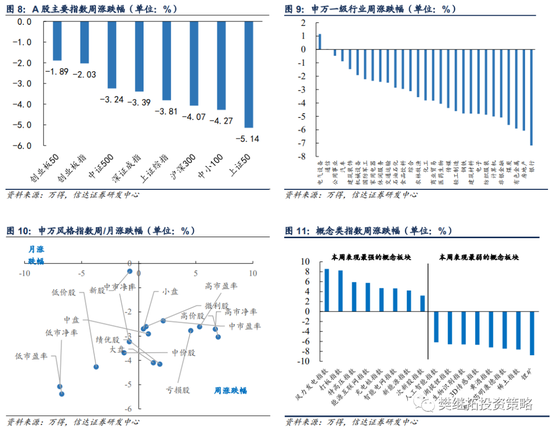

本周A股主要指数全部下跌,其中创业板50(-1.89%)较为抗跌。申万一级行业本周多数下跌,其中电气设备(1.15%)、通信(0.02%)、公用事业(-0.48%)表现较好,银行(-7.17%)、房地产(-6.07%)、有色金属 (-5.91%)表现偏弱。概念股中,风力发电指数(8.55%)、打板指数(8.25%)、特高压指数(5.90%)领涨, 锂矿(-4.02%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

本报告完整版请参考信达策略团队发表的研报全文。

本文源自报告:《风险远小于08年美国次贷——策略周观点》

报告发布时间:2022年7月17日

发布报告机构:信达证券研究开发中心

报告作者:樊继拓 S1500521060001

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>