热点栏目

热点栏目 记者|马悦然

晶科能源(688223.SH)抛出上市以来首笔可转债募资计划。

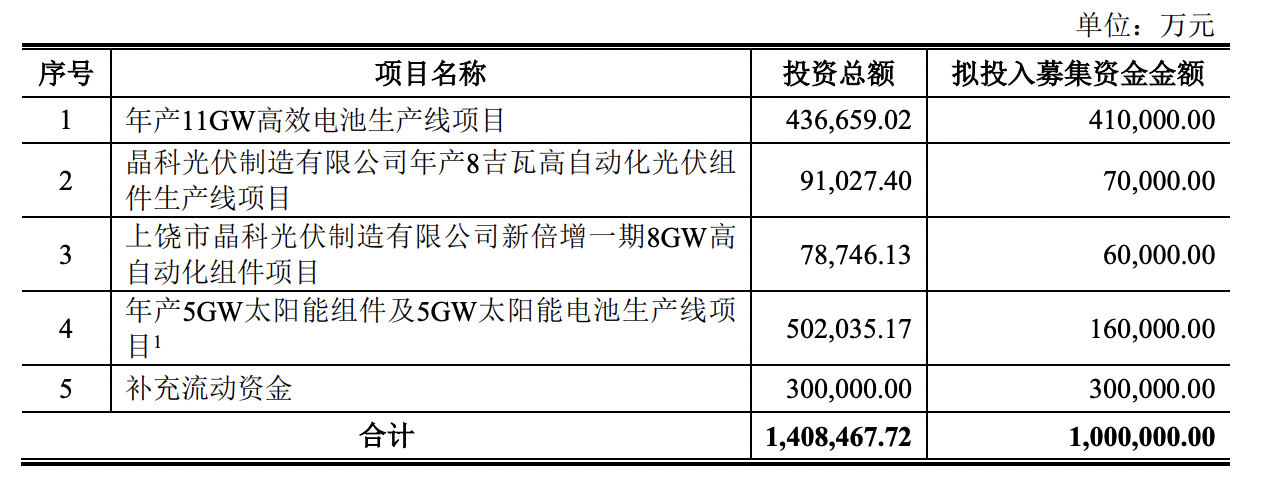

7月28日晚,晶科能源公告,拟发行可转债募资不超100亿元,用于四个项目建设和补充流动资金。

其中,年产11 GW高效电池生产线项目拟使用募资资金41亿元,8 GW高自动化光伏组件生产线项目和上饶市晶科新倍增一期8 GW高自动化组件项目将分别投入7亿元和6亿元。

年产5 GW太阳能组件及5 GW太阳能电池生产线项目投资总额达50.3亿元,将占用本次募集资金中的16亿元;剩余30亿元用于补充流动资金。

晶科能源募资计划 图片来源:公司公告

晶科能源募资计划 图片来源:公司公告晶科能源为老牌太阳能光伏组件龙头,2010年在美纽交所上市。中国光伏行业协会数据显示,2016-2019年期间,晶科能源连续四年获得全球光伏组件出货量第一名。2020年,晶科能源被隆基绿能(601012.SH)超越,排名跌落至第二位。

去年,晶科能源位列全球组件企业第四。但今年一季度,该公司以8.03 GW的组件出货量,重返全球第一。

今年1月,晶科能源登陆上海证券交易所科创板,上市首日股价翻倍,挤入光伏千亿市值队列。

晶科能源IPO发行价格为5元/股,原计划拟募集资金60亿元。该公司最终实际募资净额达97.25亿元,超募倍数为1.62倍。

上市后,晶科能源加快了扩张步伐。

3月,晶科能源宣布投建24 GW高效光伏组件和10万吨光伏组件铝型材项目,以及规划投建30 GW单晶拉棒光伏产业项目,总投资额合计208亿元。

截至2021年底,晶科能源负债合计593.1亿元,负债率高达81.4%。

晶科能源在年报中表示,因融资渠道有限,导致其期末资产负债率高于同行业可比公司,且公司外部债务融资信用支持,需要实际控制人、晶科能源控股等提供担保。

上市后,晶科能源的资产负债率有所下降。截至今年3月末,该公司负债合计685.6亿元,资产总计923.9亿元,负债率降至74.21%。

今年一季报,晶科能源实现营业收入146.81亿元,同比增长86.42%;净利润4.01亿元,同比增长66.39%。

截至7月28日收盘,晶科能源上涨1.7%,报收17.3元/股,总市值1730亿元。

炒股开户享福利,入金抽188元红包,100%中奖!