热点栏目

热点栏目 来源:雪球

事件:

继上周日美联储宣布多项流动性投放措施后,美联储在周一美股市场开盘前再度宣布庞大的第二轮货币刺激计划,以进一步提升市场的流动性,包括1)实质性的开放式QE,FOMC声明中表示购买规模将按需所定(in the amounts needed);2)购买投资级信用债和相关ETF;3)购买MBS;4)扩大MMLF(货币市场基金流动性便利)的购买范围;5)扩大CPFF(商业票据融资便利)的购买范围。

在美联储宣布采取史无前例的措施后,黄金期货价格大涨5.7%,收于每盎司1,572.70美元,创出2009年以来最大涨幅。

观点:

近期海外股市受疫情在欧美快速蔓延及石油价格危机的影响出现暴跌,Libor-OIS利差上升至08年以来最高位,反映美元流动性压力剧增,受流动性因素制约,金价一度出现回调。针对流动性问题,美联储开启了史上最宽松的货币政策。我们认为,随着美联储货币政策的不断升级,美元流动性风险将逐步缓解,黄金在全球超低利率环境及通胀预期逐步修复的支撑下,价值将逐渐恢复,当前推荐黄金主要有以下理由:

A、受疫情影响,全球经济中期较难出现明显恢复,经济继续衰退风险仍然较大,黄金能有效对冲衰退风险;

B、各国央行大幅降息,美联储开启无限量QE计划,大规模的货币供应,使得黄金作为天然抗通胀资产,能有效抵御货币贬值风险;

C、国与国之间政治不确定性继续上升,黑天鹅事件频发,黄金能有效规避政治风险。

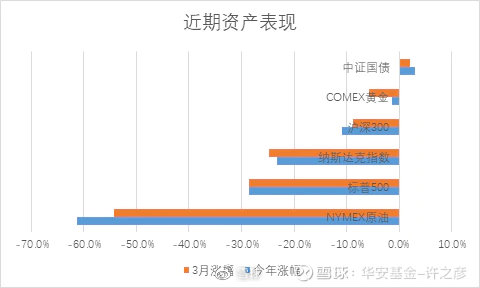

1、黄金仍是今年最好的投资品种之一

截至3月20日,黄金今年累计收益-1.24%,相对全球股票资产与原油仍然具有显著的超额收益。近期黄金与其它资产出现同时下跌,主要有以下几个因素:

A、受新型肺炎和沙特原油问题影响,全球资产出现剧烈波动,不少投资者开始降杠杆甚至去杠杆,导致黄金、债券等这类流动性好的资产没能幸免被大幅错杀,这是由于市场流动性风险引起的。

B、在市场对未来预期不明朗情况下,投资者纷纷开始抛售其它货币,涌向美元,造成美元计价的黄金受到较大压制。这种现象大多在金融风险发酵阶段发生,市场选择持有现金等待时机。

C、全球股票资产近期出现超过30%的大跌,对于海外大型资产配置机构,由于股票的大跌,造成黄金、债券配置权重被动增加,需要对各资产权重进行再平衡,所以黄金、债券出现一定止盈盘,对当前犹豫不定市场形成较大冲击。

从历次金融危机复盘来看,近期黄金与风险资产同步下跌现象是短期的,在美联储无限量QE刺激下,市场流动性会很快恢复,被低估的黄金将迎来价值修复行情。

近期资产表现

数据来源:Wind,华安基金

数据来源:Wind,华安基金2、如何看待黄金未来的价值

黄金作为一种天然货币,具有较强抗通胀属性。2008年全球开启货币宽松后,货币供应增速与黄金价格呈现强正相关特征。当前美联储开启大规模量化宽松政策,黄金将再次凸显货币属性。

全球货币供应增速与黄金价格

数据来源:Bloomberg,华安基金

数据来源:Bloomberg,华安基金美联储为应对疫情对金融市场冲击,3月15日紧急降息100bp,将常规降息空间耗尽,3月23日开启史上罕见的无限量量化宽松(QE)计划,超发“货币”时代来临。

回顾2008年金融危机各资产表现情况:08年金融危机发酵期间,黄金也因市场流动性风险而出现回调,在11月底美联储开启量化宽松后,全球流动性危机逐步化解,黄金作为抗通胀资产先于股票与原油走出上涨行情,并在未来两年获得接近70%的投资收益,而对于股票与原油类资产,在经济还未出现好转的情况下,存在二次探底风险。

我们判断在流动性风险逐渐解除后,作为能抵挡央行“超发”货币的资产,黄金将先于原油与股票等资产上行,目前不少投资者疑惑黄金价格已接近1500美元/盎司,高于2008年底部价格。但2008年至今,广义货币增长接近90%,当前货币价值远低于08年货币宽松前水平。

2008年金融危机期间各资产表现

数据来源:Wind,华安基金

数据来源:Wind,华安基金3、近期部分研究报告观点

《为什么金融动荡黄金“没有”起到应有避险作用》2020.02.29

黄金近期回调主要有三个因素:

1、昨晚金融动荡,黄金充裕的流动性使得投资者抛售黄金,从而给其他资产或组合“救命”;

2、对比了08年的全球金融危机,黄金在货币宽松预期之前可能出现一定“扭曲现象”,在真正的量化宽松降息开启的时候,黄金的价格重新回到大幅上升的阶段;

3、黄金短期上涨较多,积累了一定的多头头寸。

我们也是依然坚定看好黄金的中长期的投资价值,有如下理由:

第一、受疫情影响,全球经济大概率继续疲弱,黄金具有对冲经济风险属性;

第二、全球极度宽松利率甚至大幅负利率,黄金再现重要价值;

第三、全球宽松的货币供应,使得黄金抗通胀属性凸显;

第四、全球的金融市场波动加大,黄金的避险功能正在开启;

第五、无论从央行还是实物需求,潜在正大量需求增加。

《如何看待剧烈震荡下的黄金投资价值》2020.03.15

对于黄金近期出现这么大的跌幅,我们认为主要有以下5个方面的原因:

1、从流动性的角度来看,黄金是除美元以外,能够代替货币最好的流动性的工具之一,在市场流动性风险增高时,很多投资者抛售黄金补充流动性。

2、在全球经济、政治不确定性飙升时,很多投资者抛弃了美股,抛弃了黄金,选择了美元,一方面是为了后续投资的需求,另一方面是担心全球走向衰退的情况。而美国作为全球最大的经济体,美元作为全球性的货币,大家依然对美元未来的情况保持一定的乐观。

3、从黄金、油价的关系、黄金与白银的关系、在油价,白银出现大跌时,具有金属属性的黄金也难免有大幅波动。

4、全球优质股票资产出现30%以上回调,对于一些大类资产配置者,可能会选择增加股票权重,使得黄金权重被动下降。

5、全球衰退风险加剧,未来通缩预期上升,投资者抛售资产选择持有现金。

坚定的看好黄金的中长期投资价值。主要是以下三个方面的原因:

第1个方面,从全球宏观经济来看,在全球受到新冠肺炎的影响,经济带来巨大的不确定性的情况下,全球的货币宽松、利率朝下的态势在继续的加大,黄金避险属性将凸显。

第2个方面,从资产配置的角度来看,当前为黄金下跌为阶段性扭曲现象,我们认为是进一步配置黄金的机会。

第3个方面,从黄金的定价来看,负利率环境中期仍将持续,对黄金中长期价值形成强有力支撑。

《不畏浮尘遮望眼》2020.03.17

2008年金融危机发酵期间,黄金也因市场流动性风险而出现回调,在美联储采取QE1、QE2、QE3后,全球流动性危机逐步化解,黄金在期间表现出突出的抗通胀属性。

当前全球货币环境与08年相似,作为能抵挡央行“超发”货币的资产,黄金将先于原油与股票等资产走出上行趋势。不为浮沉遮望眼,黄金的投资价值,在一个极度宽松的货币环境下必将有所反应。