WEEKLY REPORT 01

一周数据纵览

WEEKLY REPORT 02

WEEKLY REPORT 02 资产配置建议

WEEKLY REPORT 03

WEEKLY REPORT 03国 内 宏 观

❏ 重点数据解读之通胀

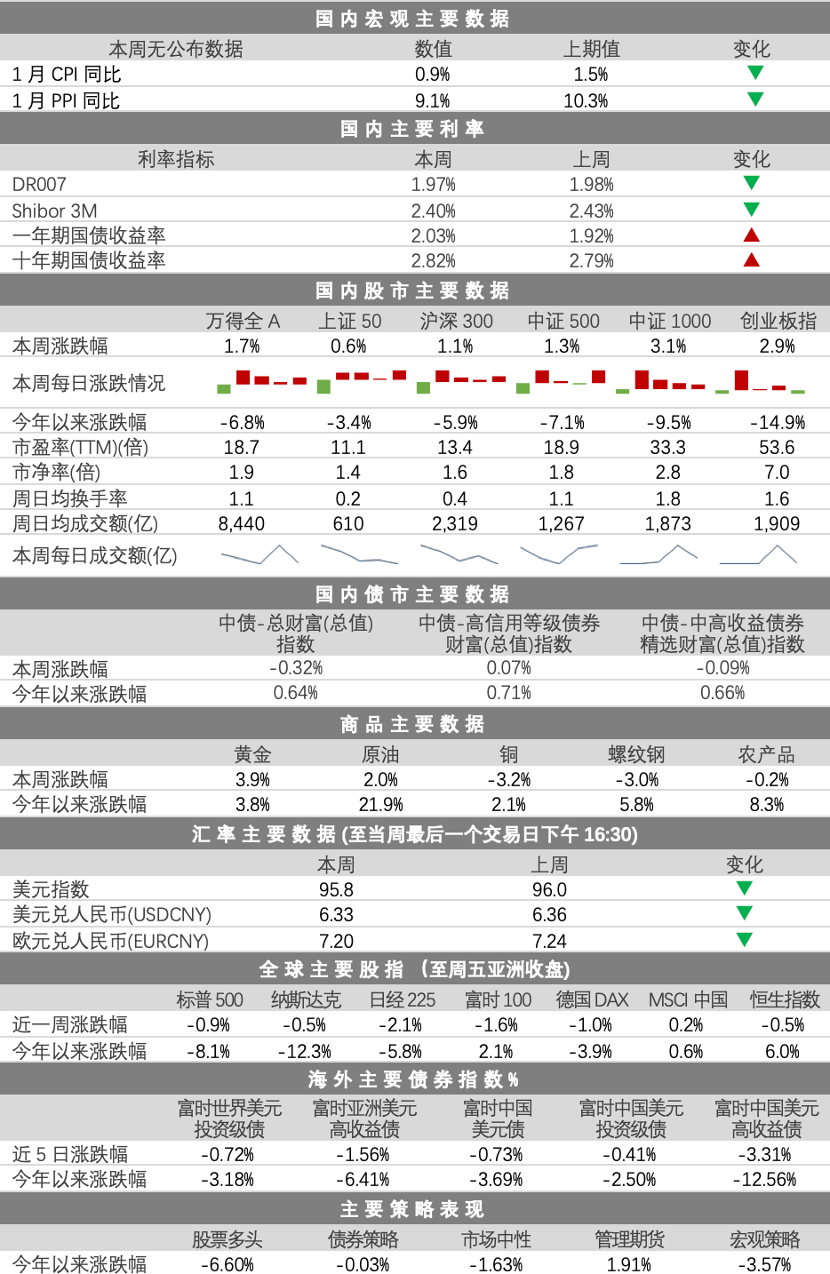

1月CPI同比回落0.6个百分点至0.9%,食品价格同比下滑构成主要拖累,尤其是菜价。具体来看,食品价格因去年同期基数较高,同比跌幅仍有所扩大;随着南方蔬菜供应上市,前两个月供不应求的情况得到缓解,1月蔬菜CPI同比转负;猪肉价格跌幅加深,从上月的-36.7%扩大至-41.6%。1月核心CPI录得1.2%,与前两个月持平,显示当前内需依旧不足。

1月PPI同比回落1.2个百分点至9.1%。具体来看,不同商品价格走势产生分化:保供稳价政策有力推进,国内定价的煤炭、钢材价格继续下跌;国际原油价格回升,石油相关行业价格回暖;国际有色金属价格上行,有色金属采选业、有色金属冶炼和压延加工业价格均迎来上涨。

WEEKLY REPORT 04

海 外 市 场

❏ 宏观方面

美国1月零售消费同比增速继续下行 3.7个百分点至13%。从分项来看,机动车、电子产品、家具增速较快,线上零售消费增速也出现抬升,显示供应链问题有所修复,但高通胀持续构成负面影响,其余项消费表现相对较弱。本周美联储官员布拉德再次重申希望7月前加息100个基点,美联储再次释放鹰派信号,但并未超出市场先前预期。

❏ 欧洲方面

本周欧央行行长拉加德表示“没有必要大幅收紧货币政策,通胀将会回落”,并仍认为通胀是暂时的,因此当前来看欧洲央行短期内加息的可能性不大。

❏ 资本市场方面

本周全球重要指数多数收跌,仅MSCI中国指数录得微涨;随着市场对美联储的加息预期持续提升,本周美股继续下跌,恐慌情绪蔓延。美股行业方面,本周仅必需消费和非必需消费两个行业录得正涨幅,其余行业均收跌。债券市场方面,本周高收益债和投资级债延续上周跌势,高收益债跌幅更深。

WEEKLY REPORT 05

国 内 股 市

本周,A股市场缩量上涨,万得全A指数上涨1.7%。股指悉数上涨,中证1000、创业板指领涨;其余指数均未跑赢大盘。市场活跃度下降,万得全A周日均成交额为8440亿。风格上,本周小盘、成长风格回归,优势非常明显。

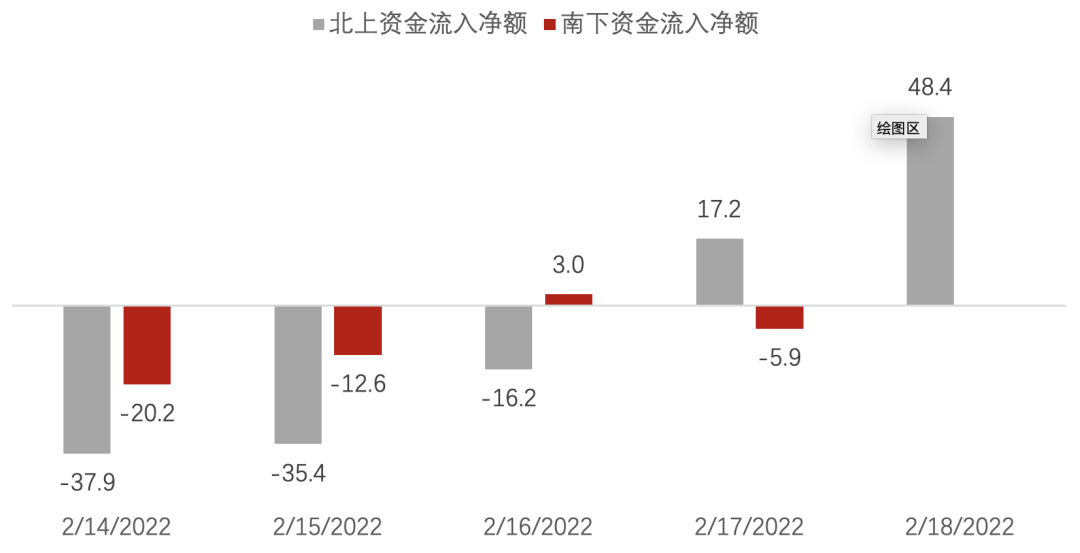

北向和南向交易方面,北向资金在当周总体净卖出24亿;南向资金全周共净卖出35.7亿。A股本周净流入11.7亿。本周前三天北向资金持续流出,后两天反转买入。

从外资十大成交活跃股来看,外资净买入规模前三名分别为比亚迪、中国中免、紫金矿业,净卖出规模前三名的个股是中国平安、迈瑞医疗、亿纬锂能;行业偏好上,从Wind一级行业来看,本周外资主要大幅增持可选消费,主要减持日常消费、金融、和医疗保险板块。

图:陆港通交易情况(亿元,RMB)

数据来源:Wind,诺亚研究

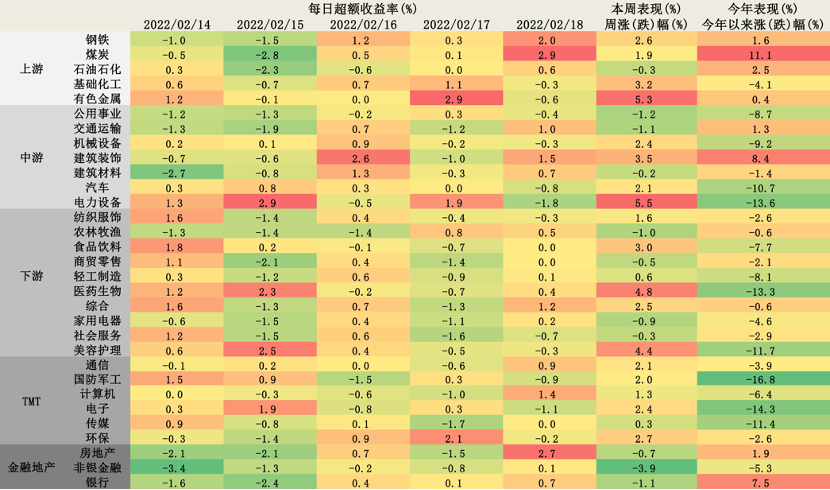

数据来源:Wind,诺亚研究行业层面,整体来看,本周除了金融地产板块跌幅较大外,其余板块整体表现良好,上中下游涨跌分布较均匀。其中上游的有色金属、中游的电力设备、下游的医药生物和美容护理涨幅达到4%以上,较开年以来的跌幅回调。上周涨幅较高的金融地产这周反转下跌,其中非银金融本周领跌,跌幅达-3.9%。从行业的超额收益看,本周每日超额波动较大,呈现区间震荡行情,大部分行业只有3-2个交易日有超额收益,没有行业获得4个交易日及以上的超额收益。

图:本周行业超额收益热力图

数据来源:Wind,诺亚研究

数据来源:Wind,诺亚研究WEEKLY REPORT 06

国 内 债 市

公开市场操作方面,本周央行净回笼资金1500亿,其中包括2500亿逆回购到期不续作,和1000亿的MLF净投放。

从资金面角度看,DR007从周初的1.99小幅震荡,周末提升到2.03左右,低于央行7日逆回购利率2.1,说明市场上流动性依然较充沛。长端利率方面,10年期国债到期收益率从周初的2.80震荡提升至周末的2.82左右。

2月18日,发改委表示,2022年继续推动金融系统减费让利,落实好贷款市场报价利率(LPR)下行、支农支小再贷款利率下调。当天财政部长刘昆也在人民日报撰文,提到适当确定赤字率,合理安排地方政府专项债券。由此可见,“宽信用”政策导向不变,并且政府专项债券将在这一轮的宽信用周期中发挥重要作用,长端利率未来仍处在下行通道。

❏ 本周信用风险事件

1. 云南省康旅控股集团有限公司主体及相关债项信用等级由AAA下调至AA+,评级展望为负面。

因国内疫情反复,产业政策调整等因素影响,公司亏损规模同比扩大,资产负债率仍处高位,面临较大后续债券集中偿付压力,面临一定再融资压力。公司重要子公司云南水务投资股份有限公司融资租赁和银行贷款出现逾期,对公司偿债能力造成不利影响。公司子公司云南城投置业股份有限公司整体经营未见显著改善,预计2021年主营业务将持续亏损。

2. 云南城投置业股份有限公司主体及相关债项信用评级由A+调降为A。

3. 高密市城市建设投资集团有限公司主体评级从A-pi调降为BBBpi。

4. 深圳洪涛集团股份有限公司主体信用等级由A-下调至BB,评级展望维持负面。将2016年深圳市洪涛装饰股份有限公司可转换公司债券(洪涛转债)信用等级由A-下调至BB。公司业绩持续亏损,累计诉讼和仲裁事项众多,可动用货币资金有限。公司存续债券面临集中到期,即期债务偿付压力大。

WEEKLY REPORT 07

商 品 市 场

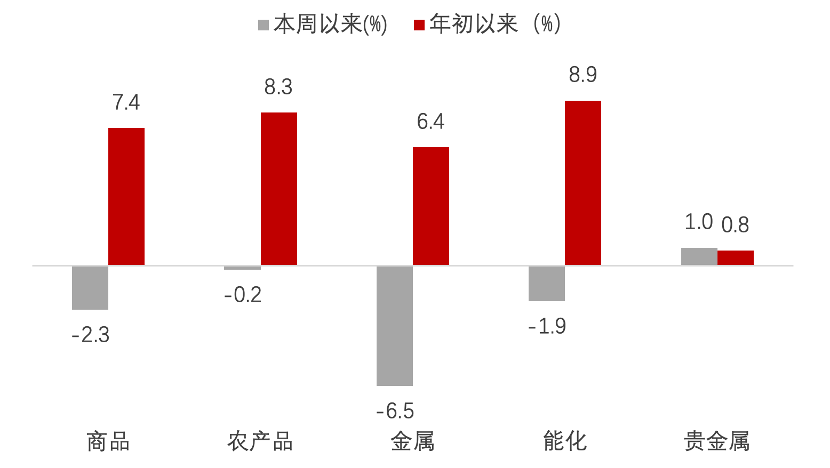

图:本周商品数据

数据来源:Wind,诺亚研究

数据来源:Wind,诺亚研究本周商品整体下跌,呈现结构性分化。其中金属跌幅领跌,跌幅较大,达-6.5%;能化次之,涨跌幅达-1.9%。只有贵金属上涨1.0%。当前国内外面临多空因素交织,盘面交易逻辑变化较快。海外方面,美联储加快收紧政策的预期持续升温,俄乌地缘政治局势扑朔迷离左右国际能源价格。国内方面,稳增长持续发力,基建增速有望回升并带动国内工业品需求改善。

WEEKLY REPORT 08

汇 率

本周美联储公布1月议息会议纪要,其中并未出现激进的鹰派表态,尽管呼吁尽早结束购债,并预期加息步伐更快,但并不如前期市场预期那般强烈,因此本周美元指数小幅下跌至95.8。本周美元兑人民币汇率收于6.33,较上周小幅升值。

图:美元与人民币走势

数据来源:同花顺,诺亚研究

数据来源:同花顺,诺亚研究