原标题 基金顶流压轴出场!蔡嵩松猛买这只票,刘彦春仓位降至3年半新低,董承非、谢治宇重仓大换血,未来咋走?

公募基金二季报收官,蔡嵩松、董承非、葛兰、谢治宇、刘彦春、朱少醒等压轴的顶流基金经理们终于发布了季报。

从仓位来看,上述明星基金经理基本维持了相对稳定的股票仓位,其中仅有刘彦春有所降仓,景顺长城鼎益股票仓位从一季度末的94.52%降至90.75%,为近3年半新低,但仍然保持了其对消费和医疗的偏爱。

投资组合调整上,此前被传言遭遇“定点爆破”的董承非减持了两大“爆破股”美年健康、宋城演艺;葛兰则保持了自己3年多来对爱尔眼科的偏爱,再次将其加仓至第一大重仓股;模拟芯片龙头圣邦股份则被蔡嵩松大手笔增持为第一大重仓股。

蔡嵩松大手笔加仓模拟芯片龙头圣邦股份

因重仓半导体而知名的蔡嵩松,发布了旗下产品诺安成长混合的二季报。该基金规模在二季度末达到了281.77亿元,较一季度末的271.10亿元增长了10.67亿元,但具体来看,上述规模增长主要由净值上涨贡献,其基金份额却在二季度缩水了约45亿份。

持仓方面,诺安成长混合在二季度仍然维持了高仓位运作,二季度末的股票市值占基金资产净值比为94.21%,相比一季度末增加了2个百分点。但它的前十大重仓股名单和一季度末相比并没有新进或退出,只在具体组合结构上有所调整。

其中,模拟芯片龙头圣邦股份被大手笔增持为该基金第一大重仓股,持股数量从776.51万股增至1164.74万股,占基金净值比10.45%。蔡嵩松自2019年中报开始重仓圣邦股份,该个股在今年涨势迅猛,仅二季度的区间涨幅就高达76.86%。

此外,还有卓胜微、中微公司、沪硅产业被增持,相对应,兆易创新、韦尔股份、北方华创、中芯国际、三安光电、长电科技被减持。

蔡嵩松在季报中回顾了上半年半导体板块的表现,进入5月,几个手机厂商砍单的消息传出,触动了半导体板块中空方的最后一根神经,本轮半导体芯片的景气度全市场有目共睹,但是股价却没有表现出相应的走势,这其中市场对于手机厂商重复订单的担忧是主要因素,担忧这轮景气周期的持续性不够,这次的消息传出也是这个利空的落地,因此五一之后,龙头设计厂商领跌。

但他认为,本轮景气周期的需求端是全面创新周期触发的,现在供货商、渠道商、终端厂商手中的货源一货难求,不是某一项单方面需求能够左右的,因此板块在急跌之后快速修复;随着七一大庆的临近,市场情绪逐渐上行,半导体芯片产业端持续高景气度,国产替代方面,关键核心要素进展超预期,6月中旬以芯片为首的科技板块全面爆发,而后随着芯片公司的中报业绩预告拉开序幕,业绩增速彻底点燃市场。整个6月,产业的高景气与股价的剪刀差越来越大的修复进行了完美演绎。

蔡嵩松认为,本轮半导体行业的景气度根源在于5G带来的创新周期,创新需求侧的提升是线性向上的,而产能资本开支的扩张是非线性的,这就导致了供给侧和需求侧的矛盾。而新冠疫情、美国对中国科技的封锁等因素又使之加剧,短期之内这一矛盾法缓解,只能在新增产能陆续达产之后再动态观察供需关系。

“因此,半导体芯片的这轮景气度,时间维度很可能超预期。另外,随着国产相关技术产品陆续攻克,国产替代的加速推进这一因素叠加,行业即将步入市场总量和国产市占率双升的红利期。” 蔡嵩松在在季报中表示。

董承非减持美年健康、宋城演艺

董承非曾因年初谨慎看待后市而备受市场关注,他管理的兴全趋势在一季度随市场上涨降低了整体仓位后,二季度整体仓位变化不大,相比一季度略有下降。兴全趋势截至二季度末的股票市值占基金资产净值比为63.98%,相比一季度末的67.53%下调了超3个百分点。

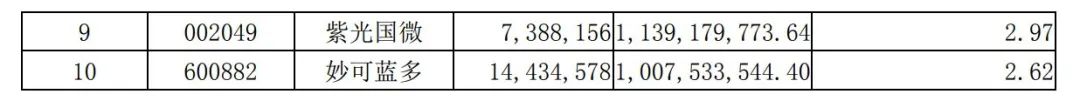

具体操作方面,该基金在二季度继续保持中性偏谨慎的策略,市场风格上坚持均衡配置。其中,紫光国微、妙可蓝多新进前十大重仓股名单,相对应大幅减持了美年健康、宋城演艺,两只个股均掉落前十大重仓股名单,三安光电被加仓为第一大重仓股。

在今年4月,董承非此前重仓的美年健康、宋城演艺等接连遭遇重挫,他也一度被市场传言遭遇了“定点爆破”。其中,美年健康在二季度下跌了约40%,宋城演艺在二季度下跌了约20%,这极大拖累了兴全趋势的收益,该基金上半年收益率为-0.25%,相对不佳。这也使得该基金遭遇了小规模的赎回,基金份额从397.36亿份减少至384.81亿份。

展望后市,董承非表示,二季度的 A 股市场再次呈现结构性的分化,部分核心资产的抱团有所松动,资产选择方向的趋同也使得局部泡沫有所加强,我们对估值偏高的行业板块仍然保持相对谨慎的观点。

虽然疫情还在反复,但随着全球疫苗接种率的不断提升,国内外经济有望持续复苏,实体企业基本面将进一步改善。货币政策方面,虽然美联储的资产负债表仍处于扩张状态,但国内在过去一段时间里保持了相对稳健的货币政策,继续以较为充裕的流动性来支持和刺激经济的局面将在边际上减弱。该基金将继续坚持以基本面为导向,赚企业成长的钱,他也将继续与持有人一起,努力创造中长期价值。

谢治宇青睐海尔智家,同时重仓A股、H股

此外,兴证全球基金的另一大头牌谢治宇也发布了2021年二季报。季报显示,谢治宇管理的兴全合宜在二季度基本保持了股票仓位稳定,从89%略微下调到了87.96%。

具体来看,谢治宇同时重仓了海尔智家的A股和H股,但在二季度对A、H股的态度却有所不同,仅增持了海尔智家A股,却对海尔智家H股按兵不动。

此外,万华化学、晶晨股份、芒果超媒新进前十大重仓股名单。其中,万华化学曾在2020年4季报时出现在过兴全合宜的重仓股名单,但谢治宇在一季度对其进行了减持,又在二季度加仓接了回来。

相对应,中国平安、三一重工和双汇发展则退出前十大,腾讯控股也被小幅度减持。

和兴全合宜类似,兴全合润也重仓了海尔智家、平安银行、海康威视、兴业银行、万华化学等。相较一季度末,该基金新进了万华化学、晶晨股份两只个股,而中国平安、三一重工退出前十大重仓股之列。

此外,谢治宇旗下两只基金兴全合宜和兴全合润均新进成为梅花生物前十大流通股东,占比分别为2.01%、1.78%。数据显示,截至7月20日,梅花生物今年以来涨幅为32.19%。

谢治宇在兴全合宜季报中表示,该基金报告期内股票仓位较为稳定,继续坚持自下而上精选个股的操作理念,持续关注具备核心竞争力的优秀公司,平衡好公司短期估值与长期价值,不断寻找具有良好投资性价比的优秀公司,力求为投资者带来稳健的回报。

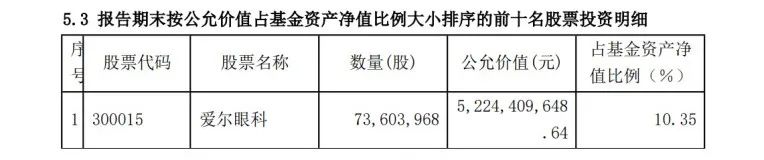

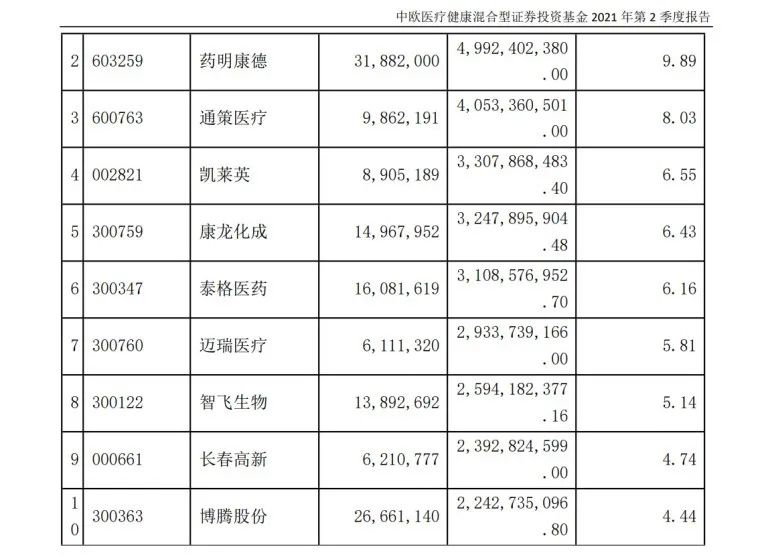

葛兰再次增持爱尔眼科,成第一大重仓

知名医药女神——中欧基金明星基金经理葛兰同样在二季度维持了股票仓位的稳定,中欧医疗健康二季度末的股票仓位为94.28%,相比一季度末变化不大。

具体操作上,葛兰加仓了爱尔眼科、药明康德、通策医疗、迈瑞医疗等个股,其中爱尔眼科升至中欧医疗健康的第一大重仓股,占基金净值比高达10.35%。爱尔眼科和通策医疗均在二季度为基金贡献了不少收益,区间涨幅分别为53.53%、64.80%。

此外,葛兰还减持了智飞生物和恒瑞医药,其中恒瑞医药退出前十大重仓股名单,而博腾股份则重新回归前十大。博腾股份是一家专注于为全球制药公司和药物研发机构提供药物开发阶段至商业化阶段所需中间体及原料药的CDMO公司,该个股在二季度的区间涨幅高达65.61%。

整体来看,中欧医疗健康在二季度的收益率为25.12%,合计规模达到了504.98亿元,相比一季度末的437亿元有明显增加。

葛兰表示,自己在二季度总体维持了高仓位的运作,在长期看好的创新药产业链、医疗服务、高质量仿制药的龙头企业等方向进行了着重布局。从未来的配置方向来看,创新药产业链仍旧是长期最为看好的方向,从国家层面政策的顶层设计到国内企业近年来的创新积累,都使得国内的创新产药产业链长期维持在高景气度的状态。此外,随着国内居民消费能力的提升以及知识结构、认知水平的提升,产品以及服务的渗透率以居民的支付能力都在持续的提升中,相关行业的龙头企业也有着长期的增长空间。

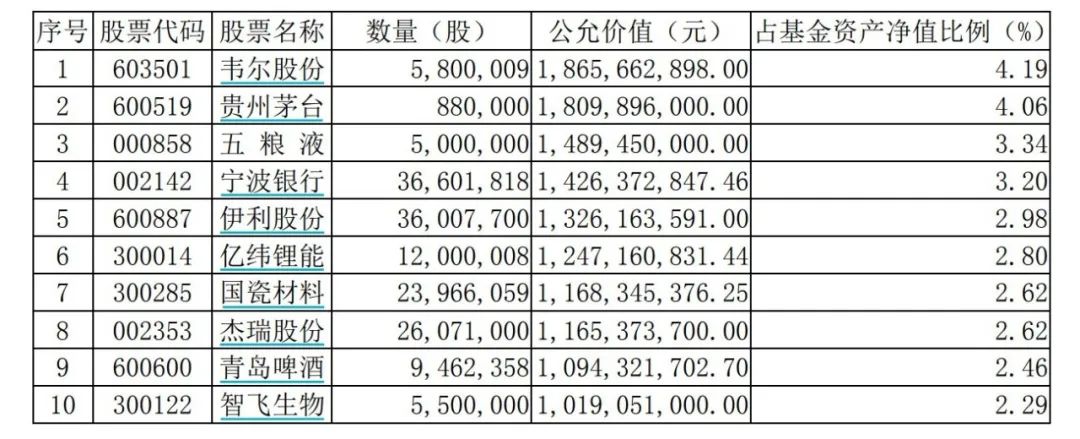

摄像头芯片龙头韦尔股份成朱少醒第一大重仓

老将朱少醒也在二季度看上了半导体板块,大手笔加仓了一只摄像头芯片龙头——韦尔股份。

其管理的富国天惠成长二季度报显示,朱少醒在二季度调仓动作不小,半导体龙头股韦尔股份被增持至第一重仓股,而高端白酒仍是其“压舱品种”。

具体来看,韦尔股份在二季度获朱少醒大幅加仓18.37%,现持股数量为580万股,跃升至第一大重仓股。贵州茅台、五粮液、宁波银行、伊利股份也获增持。而一季度的第一大重仓股智飞生物则在二季度被减持470万股,退居第10位,此外,国瓷材料也被减持。另外,亿纬锂能、杰瑞股份、青岛啤酒在二季度末再度跻身富国天惠前十大重仓股,中国平安、格力电器、宝信软件则退出前十大重仓股。

整体来看,朱少醒在二季度依旧保持高仓位操作,其管理的富国天惠成长二季度末股票仓位为93.77%,基金规模达445.56亿元,再创新高,较一季度末的379.96亿元增长17.26%。

朱少醒表示,二季度市场机会主要来自两个方向。前期较冷门公司,业绩表现出色的呈现出业绩和估值双升的投资机会。一季度大幅回撤的核心资产中,业绩保持强劲的公司,股价回到前期高点的投资机会。这也是我们将持续去寻找机会的方向。

“未来我们依然会致力于在优质股票里寻找价值,去翻更多的‘石头’。”朱少醒在二季报中表示,我们并不具备精确预测市场短期趋势的可靠能力,而把精力集中在耐心收集具有远大前景的优秀公司,等待公司自身创造价值的实现和市场情绪在未来某个时点的周期性回归。

个股选择层面,朱少醒表示自己偏好投资于具有良好“企业基因”,公司治理结构完善、管理层优秀的企业。我们认为此类企业,有更大的概率能在未来为投资者创造价值。分享企业自身增长带来的资本市场收益是成长型基金获取回报的最佳途径。

刘彦春仓位降至近3年半新低

“千亿顶流”刘彦春在二季度仍旧保持了其对消费和医疗的偏爱,其最明显的操作就是降低了整体股票仓位。

据其管理的景顺长城鼎益二季报显示,截至二季度末,该基金股票市值占基金资产净值比从一季度末的94.52%降至90.75%,为近3年半新低,此前最低水平可以追溯至2017年年报的89.37%。

景顺长城鼎益在二季度实现收益9.06%,截至二季度末,其规模为253.87亿元,较一季度末的197.81亿元增加56.06亿元,增幅达28.34%。

前十大重仓股方面,该基金持仓标的仍以消费和医疗为主。具体来看,泸州老窖、中国中免、五粮液、贵州茅台、迈瑞医疗、药明康德、爱尔眼科、海大集团8股在二季度均获不同程度的增持,古井贡酒持仓数量未发生变化,海康威视重新跻身前十大重仓股,晨光文具则退出前十大重仓股。

“实体经济融资收缩最快阶段已经过去,未来市场风格有望逐步走向均衡。”展望下半年行情,刘彦春认为,全球经济走出疫情、逐步复苏仍然是下半年最主要的基本面。各行业复工进度会有差异,某些领域会出现暂时的供需失衡,阶段性混乱过后,一切总会回归常态。

刘彦春表示,未来仍然需要关注美联储流动性回收节奏,利率和汇率的波动可能会对市场整体,特别是高估值领域造成一定冲击。我国货币环境也有边际收敛的可能,预期下半年地方债发行提速,基建投资增速触底,接棒地产和出口,维持国内经济平稳增长,资金面维持现有宽松局面难度较大。