虽然基金投资讲究长期投资,但市场的波动又对长期持有形成了挑战。以今年为例,虽然近期上证综指收盘创今年以来新高,但截至9月10,主动股票型基金今年以来的平均最大回撤达到-20%,对基民持有体验带来了挑战。

在此背景下,一些追求“持有体验好”的固收+基金受到投资者青睐。例如,截至今年9月10日,由姜晓丽管理的天弘永利债券今年以来回报高达13.31%,最大回撤仅为-2.2%。

突出的业绩背后是十余年的投资积淀。事实上,若以“管理10年每年正收益、最大回撤低于10%、年化回报超过5%、最大回撤低于10%、得到权威奖项认可”为条件进行筛选,全市场仅能筛选出3位固收+大佬级基金经理,姜晓丽便是其中之一。考虑到今年上半年底市场上的固收+规模近2万亿,优质固收+产品更加难得。

值得注意的是,目前姜晓丽管理的天弘永利债券已经限制大额申购,单日单户仅可申购5000元。不过,由天弘永利债券原班人马打造的天弘永利优佳(A类代码:013569,C类代码:013570)于今日正式发售。对固收+产品感兴趣、追求“持有睡得着”体验的投资者可以考虑购买。

固收+规模近2万亿,优质产品难得

近10年来,以二级债基和混合偏债型基金为代表的固收+产品以更低的波动创造了大幅超越上证指数的收益,性价比较高。与此同时,由于银行理财产品的低迷和加速净值化转型,越来越多的投资者考虑将银行理财资金调整配置到非货币公募基金中。在这种情况下,以低回撤、稳健收益为特征的固收+基金成为银行理财产品的优选替代,也成为越来越多投资者的重仓对象,扮演起家庭理财压舱石的角色。

统计数据显示,截至2021年6月30日,已成立的固收+存续产品数量达968只,存量规模达14397亿,含打新基金后,固收+整体规模达19960亿,产品数量及存量规模持续攀升。今年前8个月(截至8月22日),新成立的“固收+”基金达470多只,募资总规模近4000亿元,数量和发行规模都出现快速增长,并得到大众的认可。

在行业火热的背后,是不是所有的固收+产品都能成为银行理财的替代产品?答案是否定的。因为在今年以来的震荡行情当中,固收+产品的收益却出现了两极分化的格局。据Wind数据,截至今年7月底,全市场有近一年业绩数据可比的固收+基金共1197只,平均收益率为6.62%,首尾业绩相差高达70个百分点。

因此,只有那些具备过往长期连续正收益且盈利能力强的绩优固收+基金才是银行理财产品的优选替代。那么,市场上有哪些固收+基金符合绩优条件?

日前招商证券刘洋发布的研报从三大维度进行了筛选:

(1)成立时间早于2016年,具有5年以上的可验证投资业绩;

(2)2016年以来不同年份(含2021年)均实现正收益,区间年化收益率超过5%;

(3)2016年以来不同年份(含2021年)最大回撤不超过-10%。

结果显示,当前市场上仅有42只固收+基金符合绩优属性;考虑到长期业绩的稳定性,如果加入对基金经理及产品市场口碑的评价,要求产品至少具备1名基金经理管理产品时间超过3年,且曾经获得过中证报金牛产品奖等市场广泛认可的奖项,最终只有12只基金产品入围。

在这12只基金中,天弘基金旗下的天弘永利债券B和天弘安康颐养A榜上有名。

而更进一步的统计数据显示,全市场固收+基金中,由基金经理连续管理10年(2012年至2021年上半年)且每年获得正收益、年化回报超过5%、最大回撤在10%以内的基金仅有5只。若加上获得权威奖项中国证券报金牛奖、上海证券报金基金奖、证券时报明星基金奖三重认可,则全市场仅剩3只产品,天弘永利债券位列其中。

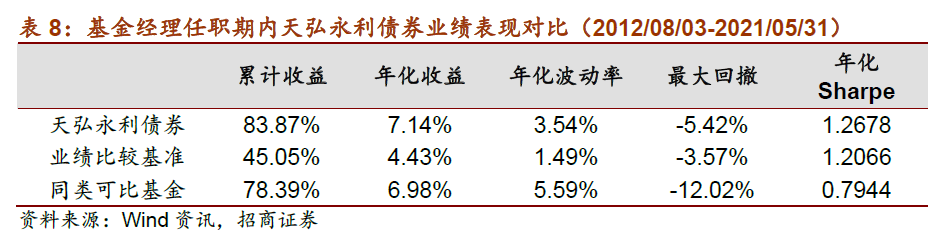

据了解,天弘永利债券B是天弘基金旗下明星固收+产品,自2012年8月起由姜晓丽持续管理,截至2021年9月10日,该基金已经连续10年(2012年-2021年)实现正收益,姜晓丽的任职年化收益率为7.91%,且十年来最大回撤仅为-5.42%。

截至2021年6月30日,天弘永利债券成立以来累计分红42次,更曾成功斩获两届“金牛奖”(分别是2018年度“三年期开放式债券型持续优胜金牛基金”和2020年度“五年期开放式债券型持续优胜金牛基金”),其业绩堪称穿越牛熊,经得起长期历史考验。

如此亮丽的业绩表现,当然得到了市场机构的认可。银河证券在三年期星级评价中给予其五星的肯定;而在权威基金评级机构晨星6月底的最新基金业绩榜单中,天弘永利债券B更是成功跻身近一年、近三年、近五年和近十年等诸多业绩排行榜的前10榜单,展现出稳健的资产配置能力。

那么,究竟是什么原因造就了天弘永利债券B的业绩能够长期领跑同类型基金?

三大法宝助阵,奠定长期业绩能力

能够取得如此优异的成绩,当然离不开基金经理卓越的资产配置能力。资料显示,天弘永利债券B现任基金经理为姜晓丽和张寓,其中姜晓丽主要负责产品的大类资产配置及债券部分投资,张寓主要负责股票部分投资。

姜晓丽

提起姜晓丽的名字,基金圈并不陌生,因其掌管的产品(包括天弘永利债券和天弘安康颐养)曾分别于2014年、2017年、2018年和2019年四度收获“金牛奖”,从而被誉为“金牛明星基金经理”。

具体来看,姜晓丽为经济学硕士,具备12年证券从业经验和9年基金经理任职经历,现任天弘基金固定收益部及宏观研究部总经理,管理天弘安康颐养混合、天弘安康颐和混合、天弘永利债券、天弘增强回报等基金。她除了四次获得基金界权威奖项金牛奖外,更同时手握多座明星基金奖、金基金奖奖杯,是业内为数不多的大满贯基金经理,在投资中注重投资者的持有体验。

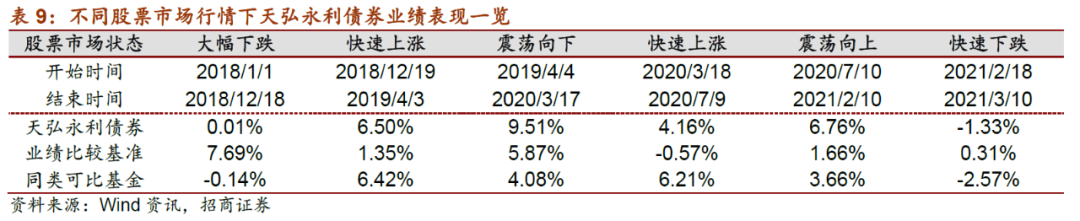

招商证券研报回溯历史数据,将2018年-2021年划分为6个时间区间,统计不同区间天弘永利债券及其对标标的(业绩比较基准、同类可比基金)的业绩表现。数据显示,在6个时间区间内,除2021年春节后市场急速下跌导致产品小幅亏损外,其余时间段基金均实现正收益,展现出了胜任不同市场行情的稳定配置能力。

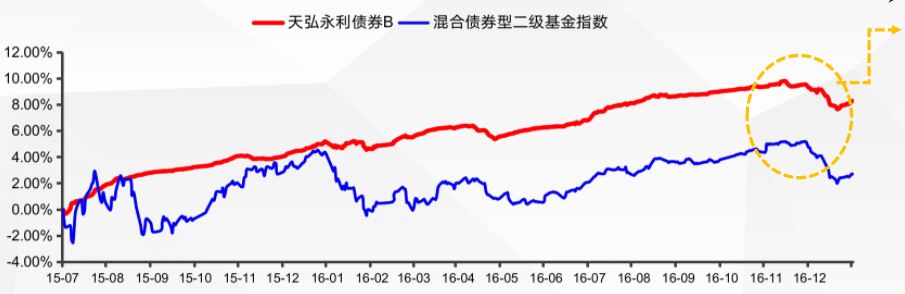

在谈及天弘永利债券B豪取连续10年正收益佳绩之时,姜晓丽对记者表示,出色的长期业绩离不开成熟的团队和有效的投资框架;并指出她的团队拥有制胜市场的“三大法宝”,而第一个法宝就是“善于识别市场风险,博取防御性收益”。“以2016年债灾前精准撤退为例,其实在2016年第3季度报告中,我们的团队便明确指出:目前债券市场收益率整体偏低,估值偏贵,期限利差过低,收益率整体对风险的补偿不足,短期继续谨慎。相对而言,利率债的性价比好于信用债,我们更关注利率债可能存在的交易机会。因此,投资策略上我们的基金在债券的投资上将保持偏保守的策略,等待更有利配置时点;结果便是成功躲避了2016年那场债灾”,姜晓丽说。

图表1:天弘永利债券B于2016年债灾前精准撤退

天弘永利债券B制胜市场的第二个法宝则是“善于把握宏观线索驱动的投资交易机会”。比如天弘永利债券B在2020年第三季度报告中便强调“我们已经于6月中旬提前完成调仓,整个组合资产配置已经战略性看多权益类资产,看空纯债资产,组合久期下降到0.6年附近;7月初各类增量资金集中看多股市,股票和转债都出现了突破性上涨,而纯债市场再一次出现基金赎回潮,同时银行流动性和负债压力集中体现,引发了纯债市场下跌,因此我们的持仓布局使得组合净值表现较好。”结果,便是提前布局权益、转债资产,成功收获了2020年四季度相关标的的上涨行情。

“突出的仓位管理能力是我们的第三大法宝”,姜晓丽表示,正因有了它,才能有效控制产品净值的下行回撤。以去年5-7月的债市突然牛转熊例,其实早在4月份市场便出现了极度火热现象,30年成交活跃度抬升且交易盘参与为主,“当时我们经过沙盘推演,觉得其逻辑应该是在牛市环境下,市场风险偏好急剧抬升,而且与2016历史极值对比可以发现当时市场处于危险状态,因此我们便着手适度减仓。”其后的结果显示,在跟随而来的熊市行情中,天弘永利债券的最大回撤仅-2.53%,而市场同类产品的最大回撤平均高达-4.77%。

除上述三大法宝外,进一步的业绩归因可发现,较为精准的大类资产配置也是天弘永利债券业绩极度优异的又一重要原因。比如今年,市场各路机构对宏观经济形势研判不一,但姜晓丽的团队经过深度研究后坚定认为,股票相对于债券更具吸引力,从而将固收+的权益仓位加大,并积极配置制造业标的,从而把握了今年以来的市场节奏。

凭借金牛明星基金经理姜晓丽的实力掌舵以及三大法宝助阵,截至9月10日,天弘永利债券B在过去一年的收益高达14.63%,在一众固收+基金中表现突出,从而引发投资者的青睐。据记者的不完全统计,今年一季度该产品的申购份额为15.43亿份,到二季度其申购份额急剧增加至26.69亿份,该基金管理规模更是达到了75亿元。

永利债券原班人马打造永利优佳

值得注意的是,自7月份以来,随着大量申购的出现,天弘永利债券基金的规模出现了迅猛增长趋势,为给投资者更好的持有体验,该基金已经三次调整申购额度上限,目前单日单户限额5000元。那么,如果基民仍然想申购金牛明星基金经理姜晓丽旗下的固收+产品,还有没有别的途径?

其实,姜晓丽旗下另一个固收+产品天弘安康颐养A的业绩亦十分亮丽,其连续8年取得正收益,过去一年的收益率为13.80%,截至今年二季度末,是全市场最多人购买的偏债混合基金。

更进一步的数据是,近年来天弘基金旗下的固收+产品的业绩都表现不俗,统计数据显示,在过去5年,有8只天弘旗舰固收+产品实现了年年正收益,均是值得选择的银行理财产品的优选替代品!

当然,最值得一提的是9月13日发售的天弘永利优佳基金,它由姜晓丽带领的金牛永利原班人马全面掌舵。和天弘永利债券相比,天弘永利优佳除了有相同的基金经理、相同的股债投资策略外,它更独具新亮点:比如,作为混合偏债,它有机会享受低风险、收益可期的打新红利;此外,在投资时点上,由于当前震荡市场环境,更利于新基金建仓,把握市场机会。

当然,更重要的一点是,天弘永利债券已经限额,而天弘永利优佳(A类代码:013569,C类代码:013570)作为新基金无申购金额限制。对固收+产品感兴趣、追求“持有睡得着”体验的投资者可以考虑购买。