来源:公私风云

再融资新规实施即将迎来一周年,这一年无疑是再融资市场的大年,上市企业参与热情高昂,也点燃了券商、基金等机构参与定增的热情。

自2020年2月14日起,再融资新规实施即将满一年。在定增价打8折及限售期缩短等吸引下,券商、基金、信托等内资机构积极参与上市企业定增认购,甚至还吸引了外资银行入场。

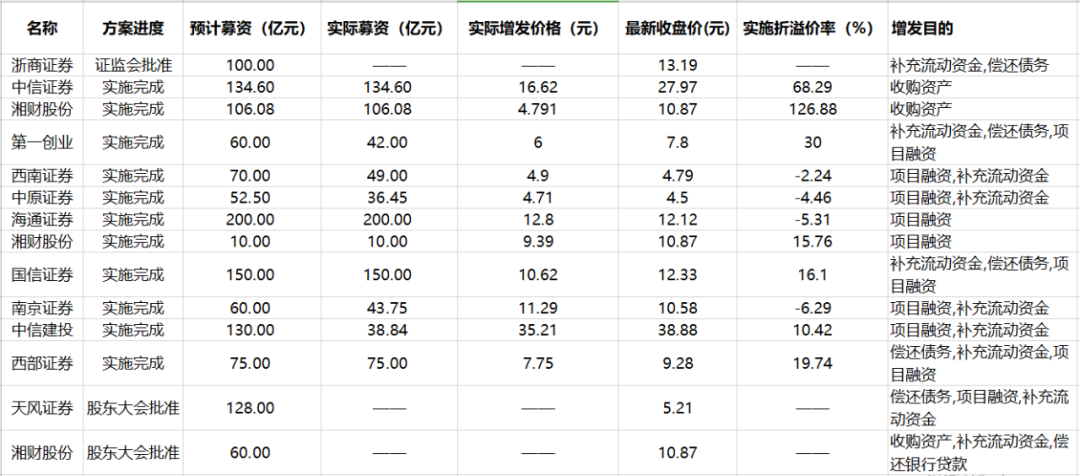

《国际金融报》记者梳理获悉,券商边“补血”边赚钱:截至2月4日,近一年来已有11家上市券商定增落地,预计募资1048.18亿元,实际募资885.72亿元;共计46家券商参与上市企业定增,认购总额共计358.48亿元。新规实施以来,上市企业定增实际募资逾8500亿元,发行费用为59亿元,其中承销保荐收入为34亿元。

以史为鉴,2016年前后曾出现“资本任性扩张”的定增乱象发人深省。专家建议,平衡处理好认购定增的机构投资者和中小投资者关系,实施定增的上市企业应该围绕公司主业做大做强,定增完成后也要有“下文”。投资者对于定增要有冷静理性态度,不能盲目跟风。

11家券商定增补血近900亿

随着资本市场改革稳步推进,券商迎来投行、经纪等业务发展大年,中国证券业已进入重资本发展模式,资本实力是决定证券公司核心竞争力的关键要素。2020年2月14日再融资松绑,主要放宽了定增定价和锁定期限制,发行价格由此前的9折降至8折,锁定期由此前的36个月和12个月缩短至18个月和6个月,吸引上市券商积极融资补血。

《国际金融报》记者统计获悉,截至2月4日,近一年来11家上市券商定增落地,预计募资1048.18亿元,实际募资885.72亿元。此外,天风证券、浙商证券等6家券商正在定增的路上,预计募资总额为478.56亿元。券商定增目的大同小异,包括补充流动资金、偿还债务、收购资产等。

就当前已经完成定增的券商而言,第一创业、西南证券、中原证券、南京证券5家券商实际募资相对预计募资有所缩水,中信建投实际募资更是缩水七成。总体来看,再融资新规更加利好具有股东优势的大券商,海通证券、国信证券、中信证券等实际募资规模靠前,分别达200亿元、150亿元、134.6亿元。

券商股在2020年6月至7月呈现拉涨行情,2021年以来表现一般,未来限售期过后的股价牵动着定增发行对象尤其是财务投资者的心情。以2月4日收盘价来看,11家定增落地的上市券商中,有7家股价高于实际定增价格,也就是处于浮盈状态;而另外4家处于浮亏状态。

46家券商参与定增认购358亿元

券商一边通过定增融资补血,另一边积极参与上市企业定增认购。新规刺激定增市场活跃,定增募资金额在2020年7月呈现高位,之后节奏有所放缓,年尾再融资节奏又开始加速。数据显示,当前A股共计396家上市企业按照定增新规融资,实际募资金额逾8500亿元。实施定增的包括明星个股,也有数家ST企业,募资规模最高达374亿元,最低至0.21亿元。

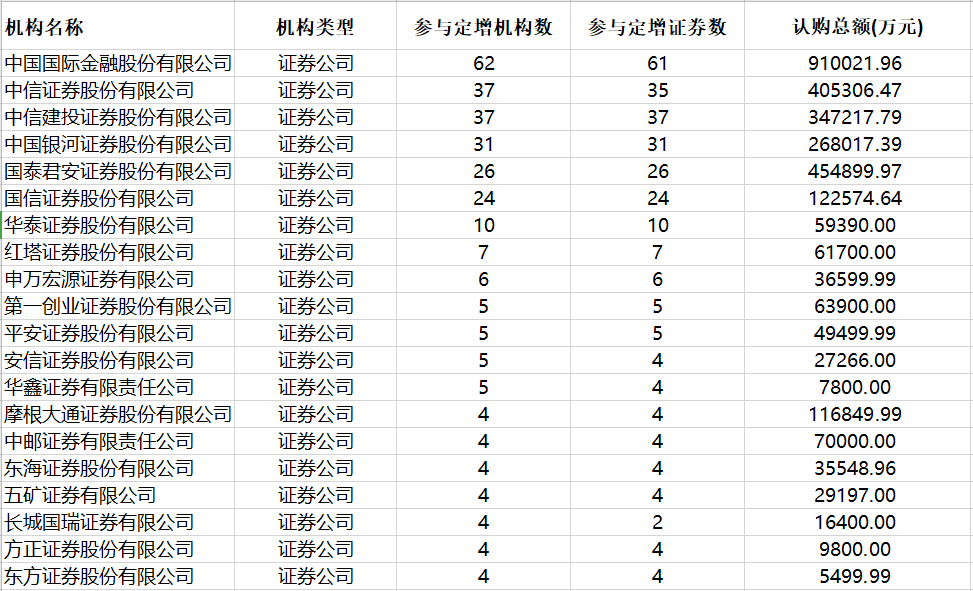

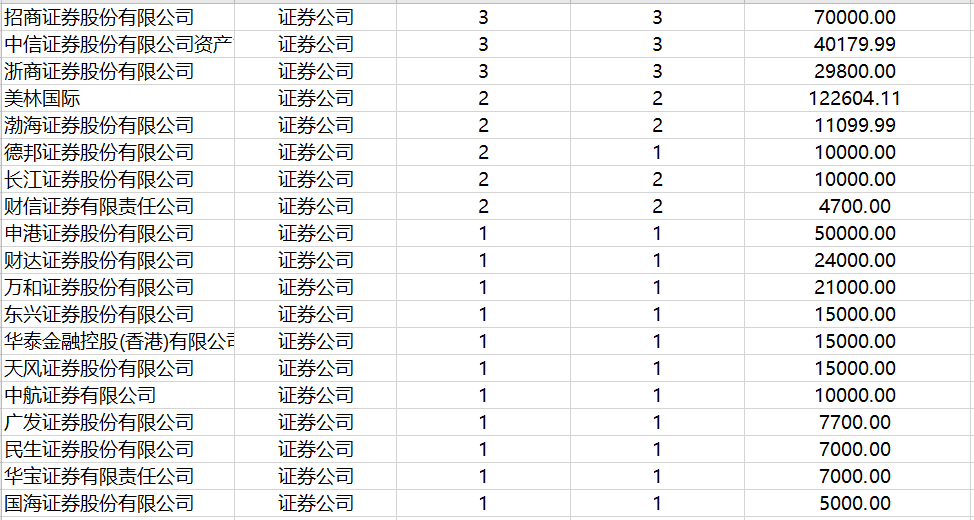

记者统计获悉,2020年2月14日至今,共计46家券商参与上市企业定增,认购总额累计358.48亿元。从参与定增证券数量及认购总额来看,中金公司、中信证券、中信建投、中国银河证券、国泰君安等头部券商成为领头羊。

武汉科技大学金融证券研究所所长董登新向《国际金融报》记者表示,定增融资受到A股市场欢迎,上市企业在短时间能够获得巨额融资,而且不用还本付息,还可以配合资产重组或者股权并购同步推进,因此很多上市公司都把定增作为获得重要资金来源和外延扩张并购的手段,以此做大做强主业,这也是监管层松绑再融资政策的意图。

7家券商获同行57亿元力挺

券商定增发行认购对象主要包括内资基金、险资、资管、创投等机构,以及外资银行等外资机构。颇为引人瞩目的是,不少头部券商积极为同行定增“捧场”。

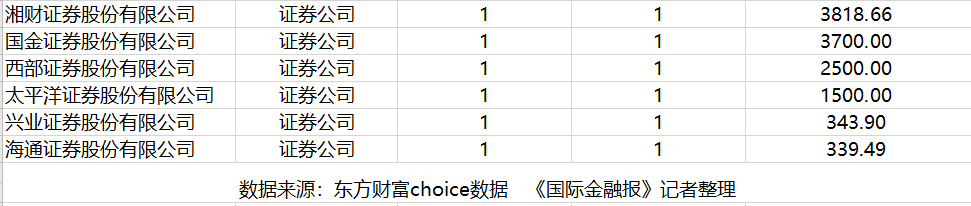

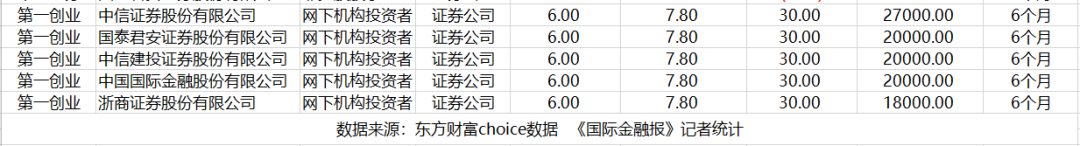

记者统计获悉,在西部证券、中信建投、南京证券、国信证券、湘财股份(湘财证券母公司)、中原证券、第一创业7家券商背后,获配对象出现11家券商同行,获配资金共计57.12亿元。

头部券商认购尤为积极。具体来看,中信建投证券参与了西部证券、南京证券、国信证券、中原证券和第一创业5家上市券商的定增项目;中信证券则参与了4家券商定增,即西部证券、南京证券、中原证券、第一创业;中金公司也参与认购了中信建投、国信证券、中原证券、第一创业4家定增;国泰君安参与认购了3家券商定增,分别是湘财股份、中原证券、第一创业。

中信证券、中信建投、中金公司、国泰君安4家券商通过定增买入的方式,已成为多家券商的前十大股东。有观点认为,券商认购同行主要出于财务投资考量,看好自身所处的证券行业发展,锁定期也只有6个月。但从并购动机角度来看,可行性难度不小,多数券商认购定增后的持股比例实际上并不高。

从财务投资角度来看,券商参与上市公司及同行定增,浮盈情况如何?锁定期均是6个月,如果都尚未退出,按照当前最新收盘价,第一创业、西部证券当前折溢价率分别以30%、19.74%位居前列,参与认购的券商机构账面浮盈较高;而参与认购中原证券、南京证券定增的券商处于账面浮亏状态。

申万宏源首席市场专家桂浩明在接受《国际金融报》记者采访时表示,券商参与再融资主要有两方面目的:一是作为财务投资者获取收益,二是为了给参与再融资的其他资金信心。至于利用再融资来改善券商本身业绩,作用也不大,因为从再融资当前定价状况来看,投资者“争抢”认购优质项目定增,但大量项目是一般的,因此这块预期不能太高。

董登新向记者分析,定增投资者主要是大金融机构、上市公司股东以及企业合作伙伴,定增价格的折扣会受到投资者青睐。定增投资者大多是有利可图,作为获得权益投资的重要投资标的,积极认购定增股份获得投资溢价。尤其是作为定增公司的合作伙伴或者是同行,往往比较了解公司,如果对公司未来的成长性抱有信心,在一定的折扣价格吸引下,对购买的定向增发股份未来溢价空间充满希望。券商、VC/PE、公募等机构都愿意购买定向增发的股份时,与项目方一拍即合,那么定增业务基本不会有障碍。

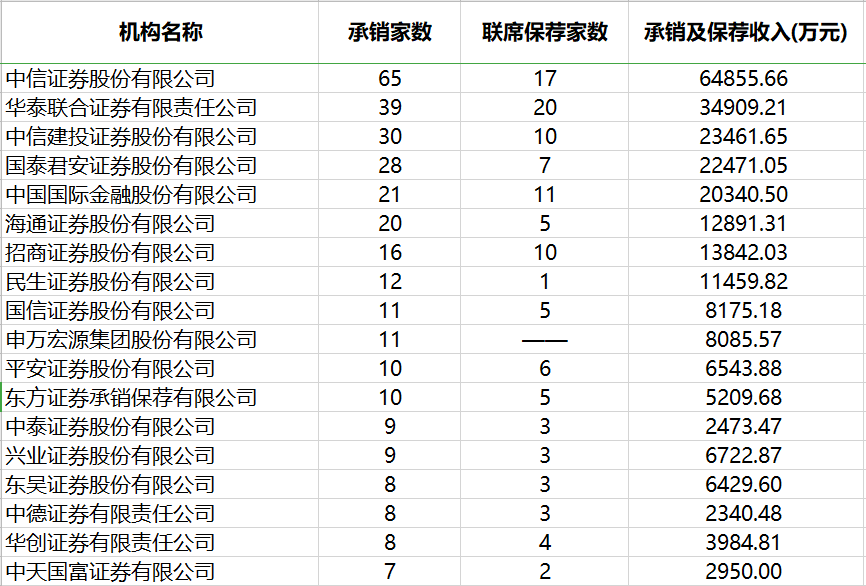

增厚券商投行收入

再融资新规松绑后刺激了定增市场的火爆,券商参与上市企业定增项目承销,增厚了券商承销保荐收入。新规落地以来,上市企业定增实际募资逾8500亿元,发行费用为59亿元,其中承销保荐收入为34亿元。但相比新股发行236亿元承销保荐收入而言,定增“蛋糕”显得略小。中信证券、华泰联合证券、中信建投、国泰君安、中金公司等头部券商占据大部分承销市场。

桂浩明告诉记者,再融资新规出台后,条件相对宽松刺激再融资业务活跃,但是发展也不平衡。大券商与中小券商在再融资方面各有优势和发展领域,大券商在项目资源等方面实力领先,而一些区域性中小券商也在迎头赶上,具有灵活性以及地方政府关系资源。再融资项目能够做好,本质上取决于定增发行公司本身,目前也看到一些业绩较平庸或者发展前景不太明朗的企业再融资方面遇到一定困难,大券商恐怕也爱莫能助。

“预计2021年再融资业务会加速发展,但IPO业务利润更高,券商对其关注程度还是高于再融资业务。再融资业务能够保持当前规模和强度也不容易,2021年再融资相比上年或有所弱化。”桂浩明表示。

“新规松绑后,A股市场的定增越来越受欢迎,市场定增规模还会继续扩张,有助于推动上市公司资产重组或产业整合,促进更多企业之间的并购交易,将上市企业主业做大做强。”董登新强调,“定增对发行人和机构投资者有利,但是是否构成对中小投资者的不公平,这个值得监管层思考,也值得投资者高度关注。”建议在定增当中做好中小投资者权益的维护,平衡处理好认购定增的机构投资者和中小投资者关系。

董登新进一步指出,定增一般是配合并购来提供融资支撑,整合产业、做大做强公司主业,从逻辑上来讲,上市企业定增完成后也要有“下文”,只要是围绕公司主业做大做强来展开并购,实施的定增都是有意义的,也是监管层支持的。如果定增仅是为了救活濒临死亡的企业,或是改善企业财务状况,而对公司未来主业做大做强没有任何帮助,这可能更多是炒作或是有某种利益诉求。因此投资者对于定增要有冷静理性态度,不能盲目跟风。

记者:朱灯花

编辑:姚惠

版式:包文啸