经过2020、2021年连续两年的大幅上涨后,新能源板块从去年底开始回调。代表指数之一的中证新能指数(代码:399808),截至2022年2月18日,今年以来总共下跌超13%,较21年11月初的高点下跌超21%(同花顺iFinD)。

不少投资新能源基金的网友在郁闷中质疑:

新能源还能不能投?未来怎么办?

今天就来详细聊聊这个话题。

先说风险方面,现阶段来看,主要有如下几点:

一是市场预期较为充分,估值不便宜。经过2020年和2021年的持续大涨,市场对新能源形成了较为一致的看好预期,对应赛道比较拥挤,整体估值比较高。

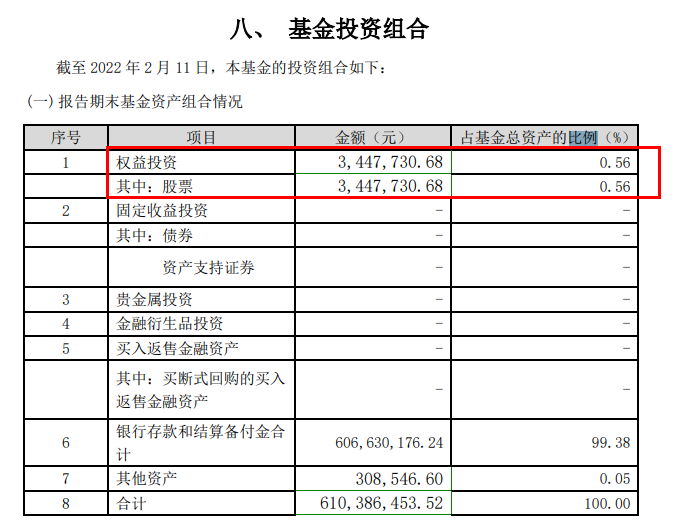

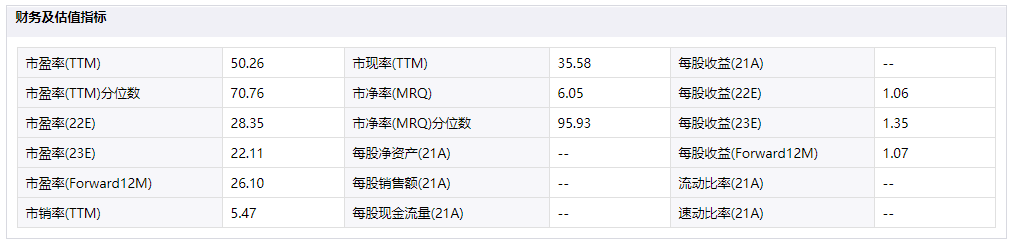

仍然以中证新能指数为例,同花顺iFinD数据显示,2022年2月18日,指数TTM市盈率(按过往四个季度盈利计算)为50.26,比历史上71%时间都高;市净率分位数更比96%的时间高。从估值水平来看,新能源板块目前无疑处于整体偏高的位置。

中证新能指数当前估值,数据来源:同花顺iFinD,数据截至2022年2月18日

中证新能指数当前估值,数据来源:同花顺iFinD,数据截至2022年2月18日二是上年基数较高,短期业绩承压。根据招商证券研报数据,2021年二季度和三季度,新能源动力系统单季度净利润同比增速分别达到174.4%和140.9%,预计新能源板块21年全年将维持较高增速,2020-2021年的板块复合平均增速有望达到42.6%。但考虑到2021年12月新能源汽车的渗透率已经逼近20%,在高基数的背景下,2022年板块的业绩增速面临回落压力。

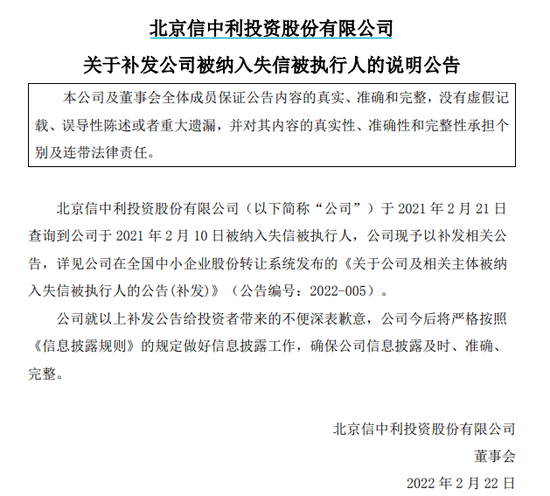

三是机构调仓明显,配置比例下降。去年12月以来,新能源板块调整明显,公募基金对新能源的配比有所下滑 。据招商证券研报数据,截至2021年底,主动偏股公募基金对新能源产业链的配比为21.65%,环比上一季度下降1.14%。

看完风险,再来看看机会方面。在国家“双碳战略”的指引下,新能源未来的发展空间无疑将是星辰大海。

从投资端来看,据中金公司研究团队测算,至2060年实现碳中和目标,大约需140万亿元的绿色投资,相当于未来40年里,平均每年的绿色投资需求要占到中国GDP总量的2%。

从终端消费层面看,根据前瞻产业研究院数据,2020年传统三大化石能源煤炭、石油和天然气排放量合计占91.87%,非化石能源占比低于9%,距离“碳达峰”要求的2025年非化石消费占比20%,2030年25%的目标存在较大差距。

此外,从新能源各子赛道发展情况来看,包括新能源、光伏在内的各行业仍保持了较高的景气度。像大家最熟悉的新能源车,国泰君安电新团队预计,2022年中国新能源车销量超过550万辆,全球有望实现1000万辆,产业链相关企业将充分受益。还有光伏产业,从国家能源局预测数据来看,2025年光伏总装机规模将达到693GW,相当于2020年(253GW)的2.74倍,中长期增长潜力巨大。

综合以上分析,在双碳战略下,新能源产业的发展前景毋庸置疑,但短期因为业绩、估值和机构持仓等种种因素,面临着短期调整压力,建议大家控制好投资节奏,并仔细甄别投资标的。不想劳心费力的朋友,不妨考虑一下优质的主动基金,让专业人士帮你选股。

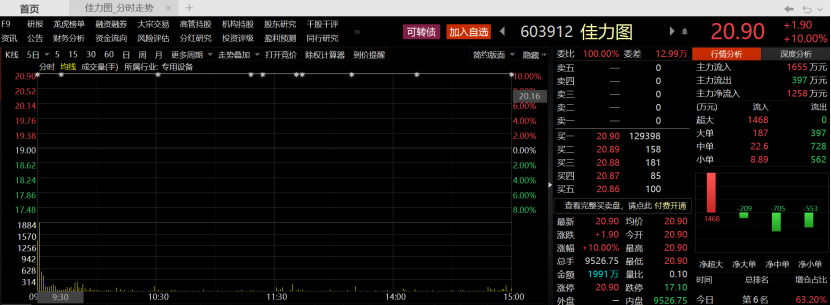

现在越来越多基金公司推出了双碳/低碳主题基金,这里以“选股专家”李坤元掌舵、2月23日首发的中加低碳经济六个月持有期混合型基金(A:014478;C:014479)为例,聊聊其中的投资机会。

一是聚焦投资低碳领域。该基金投资低碳经济主题范围相关的股票占比不低于非现金资产的80%,聚焦于新能源相关领域,除了大家熟悉的光伏、储能、新能源汽车等领域外,还可以投资水电、产能受限的煤炭、钢铁,以及环保、信息技术等。由于投资主题涵盖的细分行业多,可以适当分散单一行业投资风险,把握更多投资机遇。

二是可以投资港股通标的。该基金投资港股通股票的权重不超过股票资产的50%,可以分享沪港深三地的投资机会,在更多的市场中发掘低碳相关主题的优质个股。经历2021年的下跌,当前港股整体估值在全球主要市场处于偏低位置,2022年走势已显著好于其他市场,其中还有不少A股的稀缺型标的可供选择。

三是明星基金经理掌舵。该基金的拟任基金经理为“选股专家”李坤元,南开大学金融学硕士,有15年证券从业经验,10年公募基金任职经验,投研经验覆盖A股和H股,经历多轮牛熊市场周期考验,历史管理产品五次荣获“金基金奖”和“明星基金奖”的业界知名大奖。

截至2022年2月21日,她掌舵的中加优势企业混合A近一年收益能力超95%同类(天相投顾),自2020年8月13日成立以来,累计回报36.19%(中加官网)。

李坤元的投资风格是“以好价格买到好公司”,通过自上而下和自下而上相结合,在景气加速和长期稳定增长的行业中,寻找拥有一定竞争壁垒、掌握定价权的优质企业投资,偏成长股风格,在电力设备、大制造、社会服务、医药和食品饮料等领域均有较为丰富的投研经验。

李坤元认为“优质企业是对组合回撤最好的保护”,所以通常情况下,她的投资组合会保持较高仓位,不做仓位择时,仅在极端情况下才做仓位处理。

四是设置了六个月持有期。单笔份额须持有满6个月后,才能卖出,这可以帮助大家管住手,避免频繁操作或追涨杀跌带来的不必要损失。

此外,持有6个月后,大家可以随时零费率赎回,较一般的封闭式基金费率更为亲民。

综上,新能源未来依然存在丰富的投资机会,预计以结构性行情为主,甄选个股是关键。如果看好相关领域,可以考虑中加低碳经济六个月持有期混合型基金(A:014478;C:014479)这类由优秀基金经理掌舵,选股能力强、投资范围稍微宽泛的主题基金。

注释:中加优势企业混合A成立于2020年8月13日(李坤元自成立之日起任基金经理),风险等级为中高风险,成立至2020年末、2021年度净值增长率分别为25.31%、29.65%, 同期业绩比较基准增长率为8.72%、-4.75%。中加新兴成长混合A成立于2020年9月17日(李坤元自成立之日起任基金经理至今,张一然自2021年7月28日至今任基金经理),风险等级为中高风险,成立至2020年末、2021年度净值增长率分别为12.38%、27.03%, 同期业绩比较基准增长率为1.14%、9.59%。中加新兴消费混合A成立于2020年12月9日(李坤元自成立之日起任基金经理),风险等级为中风险,2021年度、成立以来净值增长率分别为-4.28%、2.46%,同期业绩比较基准增长率为-7.31%、-2.84%。中加龙头精选成立于2022年2月9日(李坤元自成立之日起任基金经理),成立不满半年,暂不列示业绩。以上数据均来自产品定期报告,截止日期20211231。

风险提示:本基金为混合型基金,其预期收益和预期风险水平高于债券型基金与货币市场基金,低于股票型基金。管理人目前给予本基金的风险等级为中风险,对运作后的基金风险等级将定期进行评价更新。基金有风险,投资需谨慎。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩并不预示其未来业绩表现,管理人管理的其他基金业绩不代表对本基金的业绩保障。产品收益受股市、债市等影响可能会有波动风险,敬请投资者注意。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人在进行投资决策前,请仔细阅读本基金的《基金合同》和《招募说明书》等法律文件,并根据投资目的、投资期限、投资经验、资产状况等综合选择与自身风险承受能力相匹配的基金产品,具体以销售机构评价结果为准,投资人在购买本基金时需按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。本基金投资范围包括港股但并不必然投资港股,投资于港股通标的股票可能面临汇率风险、香港市场风险等境外证券市场所面临的特别投资风险。本基金对于每份基金份额设置6个月的最短持有期限,基金份额持有人面临在最短持有期限内不能赎回或转换基金份额的风险。投资者进行投资时,应严格遵守反洗钱相关法律的规定,切实履行反洗钱义务。