来源:鲁明量化全视角

每周思考总第467期

《对俄制裁升级,西方动荡不改A股反弹》

预测区间:2022/2/28—2022/3/4

1

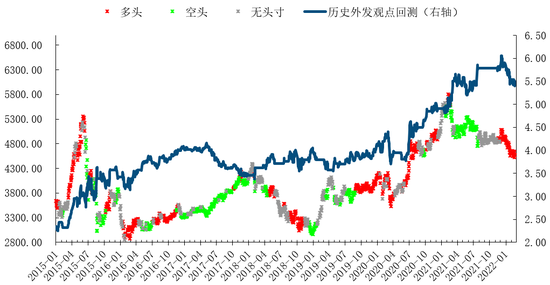

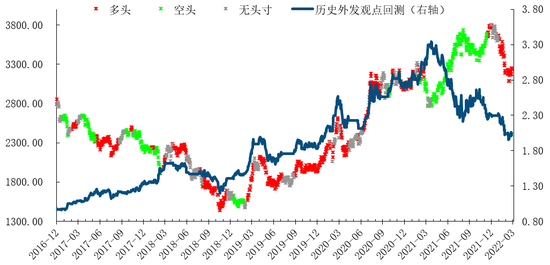

沪深300择时观点回测净值表现

策略指数2018年累计收益12.64%,2019年累计收益2.95%,2020年累计收益27.65%,2021年累计收益20.92%,2022年至2月27日累计收益-7.43%。

2

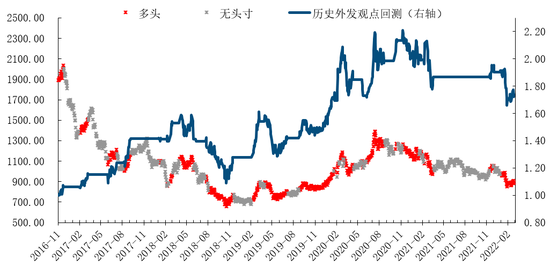

创业板综择时观点回测净值表现

策略指数2017年累计收益38.62%,2018年累计收益10.55%,2019年累计收益33.10%,2020年累计收益41.19%,2021年累计收益-17.20%,2022年至2月27日累计收益-11.70%。

3

深次新股择时观点回测净值表现

策略指数2017年累计收益33.13%,2018年累计收益-9.86%,2019年累计收益26.73%,2020年累计收益24.58%,2021年累计收益-5.32%,2022年至2月27日累计收益-8.63%。

4

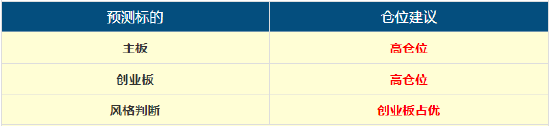

本周建议

观点简述:

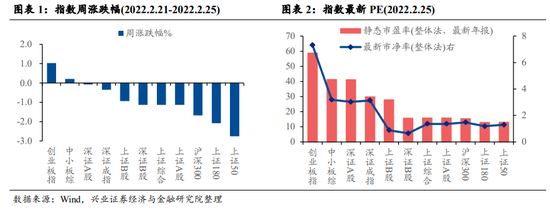

上周市场受海外影响继续宽幅震荡,沪深300指数周涨幅-1.67%,上证综指周涨幅-1.13%,创业板综指周涨幅1.41%。俄罗斯方面快速进入乌克兰境内,时间和程度均超过我们上周给出的基本假设,市场因此出现二次探底走势。观点回顾及展望:在2018年12月的年度策略报告中,我们指出对2019年市场的积极判断,具体给出了2019全年核心波动区间2500-2800,其中1月重心在箱体下轨短期目标上证2400点,2月指数将开始重心上移,市场后续走势与预期一致;但3月后市场在3000点上方主要受情绪因素主导不可持续,5月中美贸易谈判呈现矛盾加剧态势,6月10日成功预判主板b浪技术反弹开启,7月3日判断b浪反弹结束,1个月的反弹时间和200点的实际反弹幅度与b浪反弹开启时的预判一致;此后的c浪调整我们预判了上证第一目标是跌破2800点,实际市场在8月6日跌破,此后我们研判上证将在2700附近结束c浪调整,9月开启新一轮中期反弹,实际上证最低2733点;2019年9月1日我们提示主板空翻多,中期反弹目标看年底上证3100左右,在11月28日周报中提示类似2012年12月的脉冲行情将启动,实际市场12月出现脉冲行情,且上证综指2019年终收盘3050点与预判的3100点吻合;2020年开年预判N字形高点在3200点,但实际市场受新冠疫情影响我们于1月20日提示减仓,后于2月3日提示加回;2月25-26日连续提示市场风险并明确提示再减仓,此后A股开启破位快速调整,实际市场2月底形成新的极值高点后3月大幅调整;3月海外疫情冲击下全球权益深度调整,于3月24日重磅提出《当下判断全球股市重大拐点的三个核心理由》预判此后3个月的全球权益重大上涨机会并明确提请科技创业板块优先,实际主板3个月累计上涨17%+、美股主板上涨40%+,创业板上涨25%+,纳指上涨45%+;3月疫情重启后中期展望二、三季度经济逐级恢复常态,三季度末市场有望重回1月高点3150附近,实际市场7月第一周后突破3150点;展望2020年中报结束后的剩余时段,预判市场整体趋势性机会开始减弱而结构性特征延续,上证趋势也将从上移转为横向,并于8月最后一周开始提示市场中期调整风险,实际市场3周内调整至3200点下方;展望9-12月,上证指数将依旧在3100-3500箱体区间宽幅整理中,预计2020年剩余时段内指数对上述区间上下均难有显著突破,实际市场如期在四季度完成对3500点的冲高走势;元旦前后对2021Q1主板指数预计中期见顶并在3500点上方开始提示市场风险及3300点的3月末上证调整目标,3月末市场基本达到预期位置;2021Q2我们原本预期中国A股仍将承压下行阶段目标上证3200点,实际市场在央行意外的名义中性实际偏宽松货币政策影响下指数反弹幅度高于预期;展望Q3,上证原本设定的3400目标也在波动中兑现,但中美货币政策在通胀上行中意外宽松,令市场中枢定价有所抬升,最终指数在3300-3700窄幅波动;展望2021Q4,美联储紧缩的大门已实质开启,伴随下半年美国通胀数据持续超预期,全球股市将真正承压,主板年末目标维持3400点不变,实际市场于11月10日触及阶段最低3450点下方;11月10日收盘后提示A股年末脉冲行情,实际市场如期开启中期反弹至3700点;2021年末展望2022Q1市场有望先冲高,春季躁动或将A股暂时带至临近3800点,实际美联储意外提前缩表,紧缩节奏强于预期,而乌克兰战争预期快速抬升也对短期指数及结构偏好产生显著冲击,但仍预判一季度末市场有望超跌后反弹至3600点位置水平。

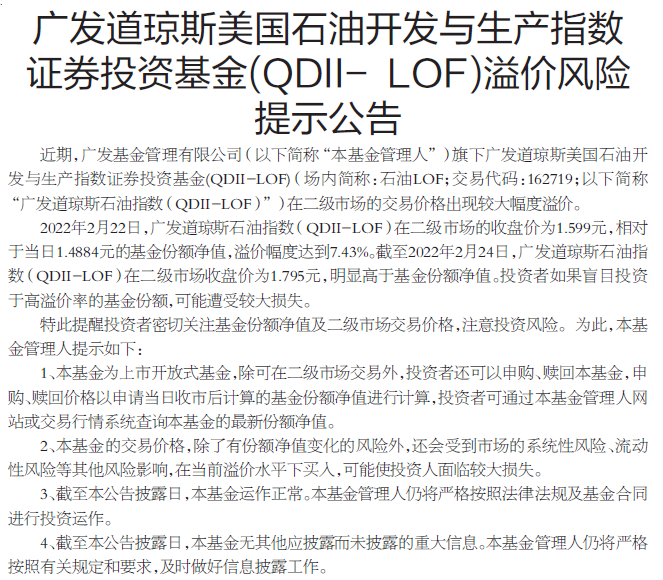

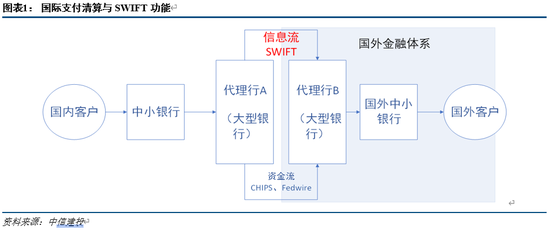

基本面上,上周最大全球宏观事件当属俄罗斯出兵乌克兰。我们在上周曾经给出对A股资产的最新判断,即乌克兰事件对A股的情绪冲击基本已到极值,短期市场反弹有望伴随乌克兰局势趋稳而展开。但俄罗斯方面在周四的突然全面进军乌东甚至乌西部地区,显著超出全球资本市场一致预期与我们的基本判断,导致情绪冲击再度在A股上演,但本轮冲击较1月末的冲击力度已大幅减缓,符合我们的基本判断。近期乌克兰危局仍是全球大类资产短期定价的基石,从北约及美国方面的表态来看,并未给出出兵承诺而是转为经济制裁,制裁措施中的对俄罗斯部分银行关闭SWIFT支付系统,或将对俄罗斯经济产生较此前制裁更严重的冲击,但同时美国白宫官员在25日接受采访中也表示“拜登政府不会对俄罗斯原油进行制裁”,因此油价短期或仍有反弹但大幅飙升风险相对可控。从康波周期视角指向的本轮全球经济最大冲击低点来看,大致将会在2023-2025年附近出现,战争阴影仍将在地球村长期存续,无法从根本上消解,但短期内西方国家的军事态度表明,这里或许并非冲突最剧烈的时点,不确定局势整体将保持在当前水平,下一次再扩大或在12个月之后。

技术面上,主板走低但赚钱效应进一步提升。上周虽然主板延续调整,但底背离结构有所强化,成长板块更是直接周线正收益。市场当前已到底部右侧,具备持续反弹的条件。

综上所述,上周俄罗斯突发全面进攻乌克兰主要军事设施超出国际市场普遍预期,海外股市延续深度调整而A股受到部分拖累重回震荡格局。基本面上,虽然乌克兰危机重大升级,但美国和欧洲方面军事上的“不直接参与”对短期市场担忧有缓解作用,因此预计未来数周之内本次俄罗斯的“去军事化”行动或有望结束,我们认为当前形式已经达到了阶段的极值,短期进一步局面失控的情景将是西方国家直接出兵进入乌克兰战场,而从长波周期的康波视角分析,重大地缘政治导致的军事冲突在未来2年内或仍将频繁发生,俄罗斯和西方的更大冲突或将在2023年出现,短期冲击尤其对A股的冲击基本了结束,重申我们年度策略报告的标题“中国资产柳暗花明”,A股有风雨但终将见彩虹;技术面上,主板仍在二次调整但底背离结构已有所强化,若没有西方国家实际出兵进入乌克兰对弈,大概率主板创业板已双双触底回升在即。

主板最新择时建议:当前主板基本面即将迎来一季报较为平稳的业绩数据、技术面上也已出现了底背离结构,上周末西方开始在SWIFT结算系统中制裁俄罗斯部分银行,经济制裁力度显著升级,但后果仍为西方和俄罗斯的双输局面,对中国实际影响仍在有限范围,对A股3月行情建议维持谨慎乐观,建议高仓位持有。

创业板最新择时建议:创业板面临成长风格的12-1月的极度回撤后,2月风格已开始回升,预计3月仍将保持上行高弹性,建议同样维持高仓位持有不变,风格方面创业板占优不变,市值风格小盘占优不变。

周行业热点建议关注:基础化工、综合。

股民福利来了!送您十大金股!点击查看>>