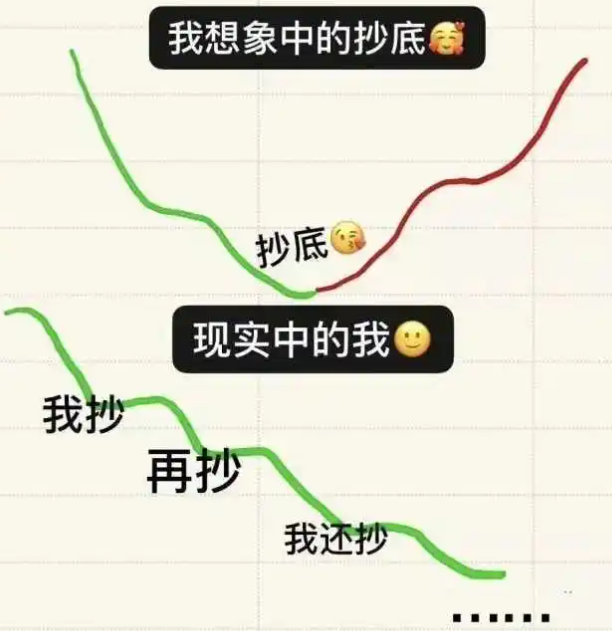

每当市场出现下跌的时候,经常会出现投资者两级分化的情况。一种是已经跌麻了,并不准备加仓,躺平了,另一种是越跌越买、越跌越兴奋。对于那些看中下跌机会的投资者来说,部分人只有一些模糊的概念,而缺乏更加具体的加仓方法。

今天,我们一起来看看加仓都有哪些方式?不同加仓方法多久回本?各有什么优缺点?

1

四种加仓方法

首先,最简单的就是定投加仓法。每个月设定一个或者多个定投日,只在定投日买入基金固定的金额。这个方法适合于那些没有过多时间精力投入到研究市场估值、宏观经济状况等因素的投资者。

另外,也可以采取更加灵活的方式进行定投,根据估值情况调整每个月定投的金额。例如,中等估值每月正常投1000元,低估投1500元,高估投500元。

其次是指数加仓法。根据单日指数的跌幅来决定是否加仓的。这最好是有纪律性的,而不是凭感觉。比如当单日跌幅大于某个数值,就可以加仓;或者近几日跌幅大于某个数值,就加仓。

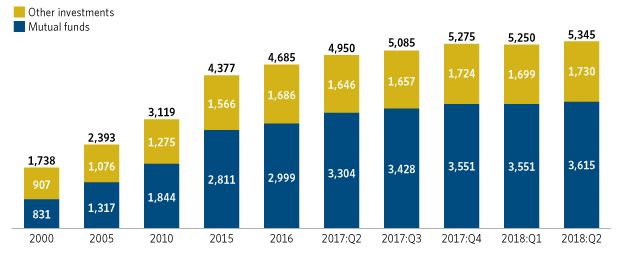

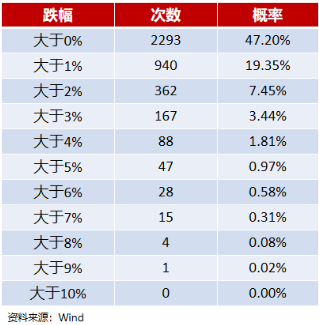

下图统计了沪深300指数近20年单日跌幅超过一定比例的次数和概率:

可以看到,单日跌幅超过1%的有954次,发生的概率是20%;单日跌幅超2%的有368次,发生概率是8%。具体按多少加仓,就看你想触发的加仓概率是多少。

另外,为了防止市场跌跌不休,指数的跌幅一直超过设定的参数,还需要加一个参数,即“n个交易日不重复触发”,通常可以选择3、5、10个交易日。

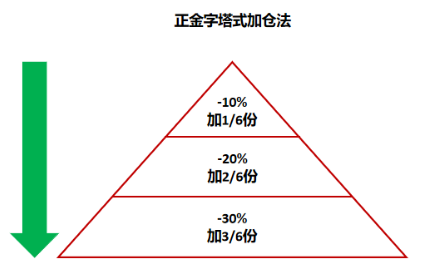

然后是正金字塔加仓法。简单地说,就是跌的越多,买的也越多。例如,投资者可以把资金分为6份,当下跌达10%时,加仓一份,也就是1/6。当下跌达20%时,加仓两份,也就是2/6。当下跌达30%时,加仓三份,也就是3/6。当然了,在按批次加过仓后,如果你还有充足的资金,可以继续加仓,一直到你觉得市场不在被低估为止,结束加仓。

这种加仓的方法需要在开始投资之前,就确立好准备投入的总资金额,以便于将资金分配。有的投资者可能会问了,一定是跌10%、跌20%、跌30%的时候再加仓吗?不可以做调整吗?说到这里,到底跌多少再加仓,最好结合基金的回撤,这就引申到了下一个加仓方法。

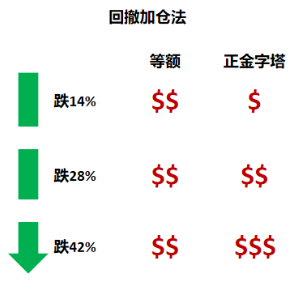

那就是回撤加仓法。顾名思义,根据基金的回撤来买入。可以是等额买入,也可以是正金字塔买入。

以葛兰的中欧医疗健康为例,历史最大回撤42%,假设我们在回撤14%、28%、42%的时候分批次加仓,加仓资金1万元。

第一种,把1万元分成三等份,每跌10%,补一份,就属于等额买入。

第二种,把1万元分成三份,注意不是三等份,第一份占资金的1/6,第二份占资金的2/6,第三份占资金的3/6,这就属于正金字塔买入,拉低成本价的效果更加明显。

说到这,有人可能问了,如果基金没跌这么多呢,比如跌了20%,万一只补仓了一点怎么办?别急,还有个方法,让你只要回撤加大,就能补上仓。

还是举例说,假设跌14%,补仓=1万元*14%/42%=3333.33元;然后跌到20%的时候,还可以补仓,补仓金额=1万元*20%/42%-第一次补仓的金额=4761.90-3333.33=1428.57元。如果跌到25%,还可以继续补。

2

四种加仓方法比较

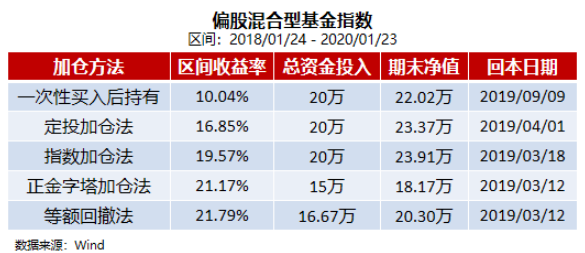

我们对四种加仓方法进行了数据回测,以偏股混合型基金指数为例,从2018年1月末股市高点作为回测起点,截止于2020年1月末。于2018年1月23日建仓,一次性买入资金10万元,后面随着市场下跌,开启加仓操作,假设可以用来加仓的资金也是10万元,共准备投资20万元。

数据仅为测算,不代表真实收益及未来表现

数据仅为测算,不代表真实收益及未来表现本次回测中,采取月末定投的方式。为了方便比较各种方法的最终数据,将定投加仓法的加仓金额设为单次4166元,指数加仓法单次4000元,正金字塔式加仓法一份资金为16666元,回撤等额法单次加仓33333元。当沪深300指数单日下跌达2%时,指数加仓法会进行加仓,3个交易日不重复触发。虽然历史最大回撤为56.6%,但是考虑到每次回撤的幅度未必如此之大,所以正金字塔与等额回撤法选取40%为最大回撤。

单纯的从收益率的角度来看,等额回撤法最高。但是如果考虑到加仓的资金量,正金字塔加仓法和等额回撤法的加仓金额都没有用完预先准备的10万元,因为基金的回撤没能大于预设值(也就是历史最大回撤)。

正金字塔加仓法虽然也运用了最大回撤作为参考,但是加仓金额是前期少、后面越跌加的越多,而等额回撤法每一次的加仓金额都一样。所以,等额回撤法前期的加仓资金更多一些,总资金投入也就多一些。

从回本快的角度看,正金字塔加仓法和等额回撤法的回本时间最快,因为加仓的节点都发生在基金已经回撤了一段时间的时候,而不是回撤小或者不回撤的时候加进去的。

总体来看,这四种加仓方法都要比一次性全部买入要更优,尤其是收益率方面有显著的提升。

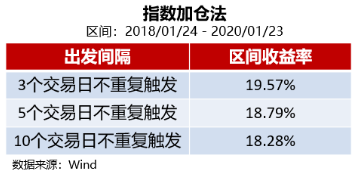

如果把指数加仓法拆分的更细一些,上面我们提到,为了防止市场跌跌不休,指数的跌幅一直超过设定的参数,还需要加一个参数,即“n个交易日不重复触发”。

当设置为3日时,时间段内共加仓25次,单笔加仓4000元;当设置为5日时,共加仓19次,单笔加仓5263元;当设置为10日时,共加仓15次,单笔加仓6667元。

通过上图的结果可以看出,运用指数加仓法时,采取多次少量的加仓方式能获取更高的收益率。但是,在下跌前期的更多次加仓会导致仓位的浮亏在后面的下跌中更大。当然了,如果采取10日不触发这种低频加仓,虽然可以避免更大的浮亏,但却错失了很多次下跌加仓的机会。

若错失了几次加仓的机会,可以在后期持续下跌阶段,按照3个交易日不重复触发的高频方法,再把仓补加上。低频和高频的加仓各有利弊,害怕下跌时的浮亏导致自己拿不住的投资者,可以采取低频加仓的方式。

3

四种加仓方法的优缺点

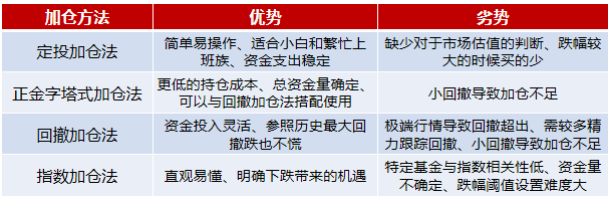

虽然加仓可以帮助投资者降低持仓成本,但每一种加仓的方法其实都不是完美的,挑选到适合自己的方法非常重要。

投资者应该分析结合自身的情况,例如是否希望投资的金额支出稳定、是否有足够的时间精力查看指数的走势和基金的回撤等等,来制定属于自己的加仓方式。

4

总结

其实,对于所有投资者来说,掌握加仓的方法并不是重中之重,选对基金才是最为重要的,希望大家不要本末倒置。

数据来源:Wind

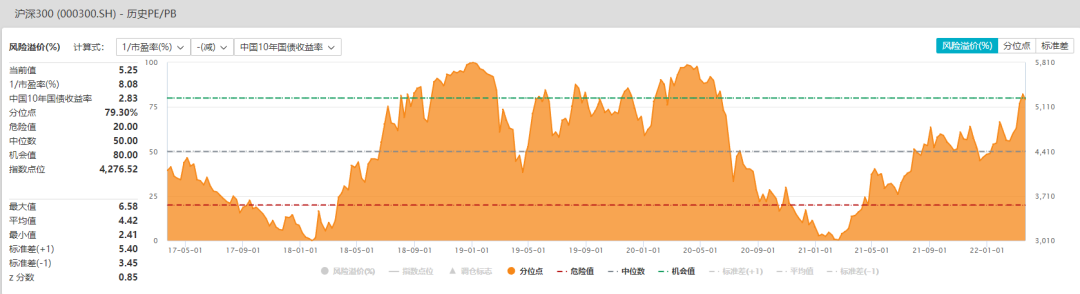

数据来源:Wind数据区间:2017年3月24日至2022年3月23日

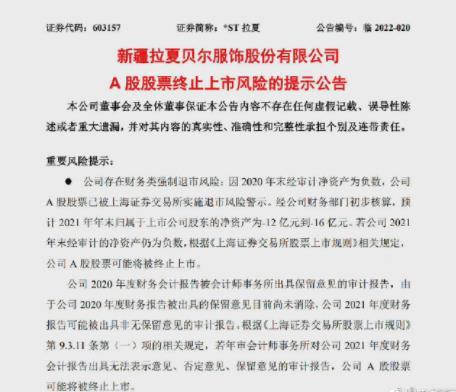

当前,近5年来的股债利差已经达到了5.25,分位点79.30%,并且是将近两年的时间里再次达到这个点位。这项数据表明目前投资股票的性价比,已经显著升高了,建议可以开始建仓股票资产以及偏股型基金。但是不要一次就加到满仓,未来一段时间仍有继续下跌的可能,应逐步买入。