每经编辑 杜宇

图片来源:摄图网-401706560

图片来源:摄图网-401706560一季度收官,全市场基金业绩已经全部揭晓。中国证券报梳理了上市公司一季报、上市公司股份回购公告以及基金产品参与定增等的公告,发现公募基金最近的新动向。

据证券时报,对于二季度展望,平安基金认为,建议多点布局、均衡配置。

最新持仓曝光

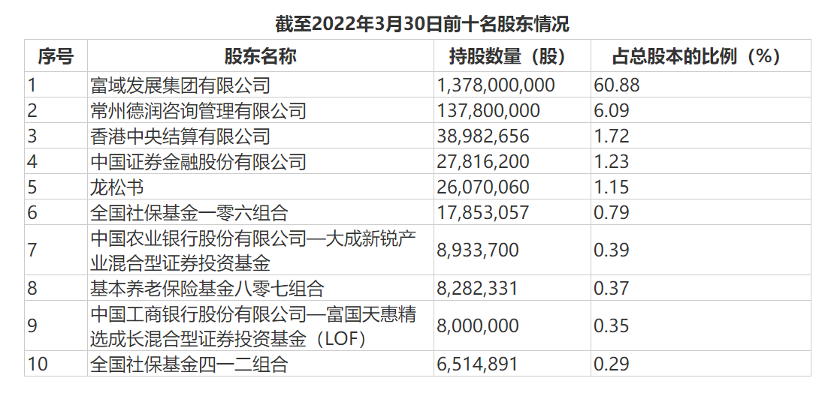

4月2日,中环环保发布2022年一季报,拉开了上市公司一季报的序幕,多家已经发布一季报的公司前十大流通股东名单中,都出现了公募基金的身影。

4月7日发布一季报的湖南海利前十大流通股东中有4只公募基金,泰信竞争优选和泰信蓝筹精选新进入公司前十大流通股东,富国改革动力和富国精诚回报12个月持有则在一季度减持了湖南海利。4月8日发布一季报的农发种业前十大流通股东中有3只银华基金旗下产品,刘辉和王利刚管理的银华内需精选在一季度减持了农发种业,但同样是由刘辉和王利刚管理的银华同力精选却在一季度增持农发种业。此外,唐能管理的银华农业产业也在一季度增持农发种业。

从上市公司近期发布的回购公告,也能探查基金机构的最新布局。例如,海泰新光的回购公告显示,截至3月31日,华安聚优精选混合持有公司139.17万股无限售条件股份。对照华安聚优精选混合的2021年底全部持仓股票发现,海泰新光当时并未出现在基金持仓中,因此是在一季度大手笔买入139.17万股。

新城控股的回购公告显示,截至3月30日,大成新锐产业混合和富国天惠精选成长混合(LOF)分别持有893.37万股和800万股公司股份。而在2021年末,大成新锐产业混合并未持有新城控股,富国天惠精选成长混合持有新城控股900.58万股。对比发现,大成新锐产业混合大手笔增持,与此同时,朱少醒管理的富国天惠精选成长混合则小比例减持。

定增显示“心头好”

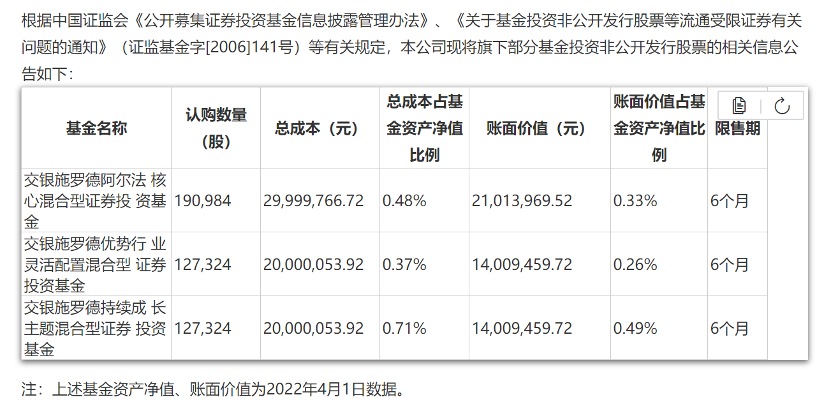

基金机构参与上市公司定向增发的情况,同样展现基金机构的最新持仓情况。近期,交银施罗德基金、睿远基金、财通基金、华夏基金等纷纷公告了旗下基金产品参与上市公司定向增发的情况。

例如,交银施罗德基金公告,交银施罗德阿尔法核心混合、交银施罗德优势行业灵活配置混合、交银施罗德持续成长主题混合参与了建龙微纳的定向增发分别认购19.10万股、12.73万股和12.73万股。交银施罗德阿尔法核心混合、交银施罗德优势行业灵活配置混合、交银施罗德持续成长主题均由何帅管理。通联数据Datayes显示,何帅累计出任基金经理的时间近7年,目前在管基金的资产总规模约184.44亿元,任职期间最佳基金回报为246.53%。

睿远基金公告显示,睿远成长价值混合、睿远均衡价值三年持有混合和睿远稳进配置两年持有混合参与了华峰化学定向增发,分别认购587.54万股、3525.27万股和587.54万股。上述三只基金产品的基金经理是傅鹏博、赵枫和饶刚三巨头。

对比上市公司公告发现,睿远基金此次总共认购了华峰化学15826.09万股定增股份。除去上述三只公募基金产品合计认购的4700.35万股股份,还有11125.74亿股定增股份为睿远基金旗下专户产品等认购。睿远基金旗下专户产品主要由睿远基金总经理陈光明管理。睿远基金对华峰化学的热衷,可见一斑。

除了上述两家基金公司参与定增透露最新持仓外,近期,还有财通基金旗下财通稳进回报6个月持有期混合认购中科电气7.76万股股份、华夏基金旗下华夏磐锐一年定期开放混合和华夏磐益一年定期开放混合分别认购华峰化学599.29万股和658.05万股股份等。

视觉中国-VCG211276657648

视觉中国-VCG211276657648基金公司二季度展望:多点布局、均衡配置

博时基金在二季度宏观策略报告中表示,当前宏观组合处于“宽信用不及预期/稳信用+经济弱”阶段,季度维度A股有反复磨底诉求,仓位建议中低位。风格上,建议乘成长超跌反弹向价值做均衡,价值中老基建本轮补跌程度不够,继续兑现老基建方向,增配能源通胀链。

平安基金的二季度策略报告指出,疫情超预期蔓延,信用修复遭遇二次探底,经济三重压力犹存,稳增长仍是当前首要任务,A股股债性价比(ERP)指标突破一倍标准差,权益资产估值性价比凸显。

对于二季度资产的配置有何建议?

博时基金认为,配置上建议维持权益、固收类资产相对均衡,建议中低配权益,中高配固收。对上述资产走势影响最大的是房地产市场的变化,房地产市场供给侧情况若能实现缓解,信用扩张将更为有效,增长大概率会延续改善。在该情况下,权益配置比例会上修,固收比例下调。

平安基金认为,国内疫情扰动、经济筑底回升在即,国外加息周期开启、地缘政治冲突影响深远。当前阶段,虽然系统性风险基本释放完毕,但中期来看仍有较多不确定性存在,建议多点布局、均衡配置。

今年多个“固收+”产品表现突出的安信基金经理张翼飞和李君表示,对于债券市场,近期性价比略有改善,但是利率还是缺乏吸引力,目前仍然偏谨慎,倾向于等待后续更好的配置机会。股票市场整体以震荡为主,但是拉长到半年至一年的时间来看,有较大的概率能创造不错的收益。

创金合信基金首席经济学家魏凤春认为,A股方面,二季度市场偏向震荡,先扬后抑。5月之前市场机会大概率大于之后,全年仍须警惕回撤下限的下移。二季度通胀和稳增长仍是重要线索,建议重点关注能源(煤炭、石油),短期提防俄乌缓和带来的波动风险;关注房地产基建链条,地产政策驱动明显,基建基本面验证性可能好于地产;数字经济方面,关注数字基建和元宇宙主题;适度关注农业生猪链条。

“此外,光伏、数字经济和先进制造相关行业,长期逻辑更为通畅,具备战略配置的价值,符合我们量质适度的配置逻辑,这也是为红利低波策略完成使命后为布局成长做准备。”魏凤春称。

配置方向上,广发基金建议,若后续大宗商品价格平稳回落,可围绕“高景气高成长”及“低估值稳增长”两条主线。过去两个季度,部分行业景气度与股价出现大幅度背离,在估值得到消化后或能重回成长主线,以高增速对抗经济下行与海外市场估值收缩压力。

行业配置上,金鹰基金建议维持“稳增长+科技”的均衡配置。疫情和外围经济压力下,稳增长政策仍将继续发力,后续政策未落地显效前,仍可逢低参与。自下而上、关注估值具有性价比的科技板块,在经历资金面和情绪面的大幅冲击后,重点关注一季报展示的业绩持续高增和性价比较优的高景气板块或景气改善方向。市场后续的可能修复过程中,这些重要方向的配置价值,有望率先得到市场认可。

每日经济新闻综合中国证券报、证券时报

(免责声明:本文内容与数据仅供参考,不构成投资建议,使用前核实。据此操作,风险自担。)

封面图片来源:视觉中国-VCG211276657648

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>