新经济e线

“山雨欲来风满楼”。

2022年4月12日,是民生加银康利正式开始清算的日子。这距离其2020年11月9日正式成立仅仅过去一年半的时间。基金首次设立募集规模为2.7亿元。

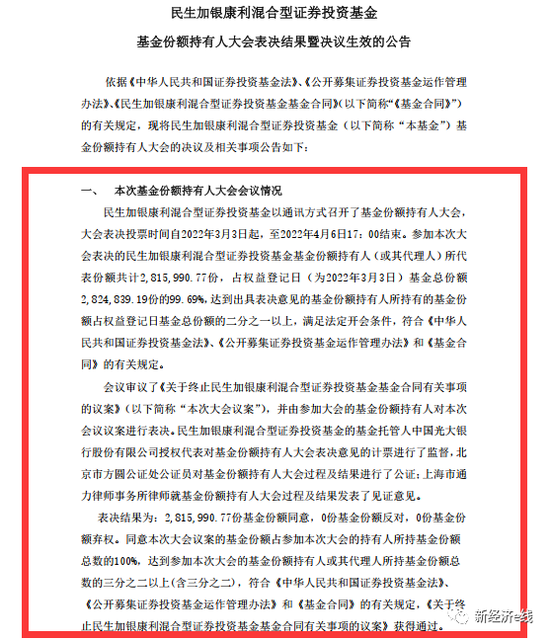

就在4月9日,民生加银康利发布基金份额持有人大会表决结果暨决议生效的公告称,民生加银康利以通讯方式召开了基金份额持有人大会,大会表决投票时间自2022年3月3日起,至2022年4月6日17:00结束。

参加本次大会表决的民生加银康利基金份额持有人(或其代理人)所代表份额共计281.60万份,占权益登记日(为2022年3月3日)基金总份额282.48万份的99.69%,达到出具表决意见的基金份额持有人所持有的基金份额占权益登记日基金总份额的二分之一以上,满足法定开会条件,符合有关规定。会议审议通过了《关于终止民生加银康利混合型证券投资基金基金合同有关事项的议案》。

新经济e线注意到,上述民生加银康利281.60万份的持有人正是作为管理人的民生加银基金本身。也就是说,对于民生加银康利清盘,公司投了赞成票。

此前于3月26日,民生加银基金还披露了一则高级管理人员变更的公告。其公告显示,民生加银基金总经理、首席信息管李操纲已于3月25日离职。其最初于2019年4月13日正式到任,前后任职近三年。对于李操纲离职的原因,公告显示为“个人原因”。3月25日起,民生加银基金总经理一职暂由公司董事长张焕南代任。

不过,在李操纲掌舵近三年的时间里,民生加银基金曾多次曝出债基“踩雷”事件。而且,公司基金资产规模也停滞不前,行业排名不断退后。Wind统计表明,截至2022Q1,公司资产规模为1456.77亿元,较2019年Q2的1459.02亿元,规模不增反减,行业排名也从28/135退后至38/149。

7只基金密集清盘

新经济e线获悉,短短半年时间里,民生加银基金就有多达7只基金密集清盘,民生加银康利也成为了公司旗下自去年10月来第七只清盘的固收类产品。

作为一只偏债混合型基金,民生加银康利业绩比较基准为中债总指数收益率*80%+沪深300指数收益率*15%+一年期定期存款基准利率(税后)*5%。据民生加银康利3月30日发布的2021年年报显示,报告期末基金份额总额为282.53万份。其中,公司运用固有资金投资的基金份额为281.60万份,占比高达99.67%。而个人投资者仅持有9296.62份,占比仅有0.33%。

从民生加银康利全年份额变动情况来看,报告期期初基金份额总额为2.9亿份,本报告期基金总申购份额和总赎回份额分别为1.51亿份和4.39亿份,全年净赎回额高达2.87亿份。具体情况表明,除了公司持有的281.60万份不变外,余下6家机构持有人报告期均悉数赎回了所持基金份额。其中,有两家机构各赎回了14864.63万份和2002.3万份,余下四家机构均赎回了6749.9万份。

民生加银康利在年报中还称,本报告期内本基金存在连续六十个工作日基金资产净值低于五千万的情形,本基金管理人已按照规定向监管进行了报告并提交了解决方案。且本报告期存在连续二十个工作日基金份额持有人数量不满二百人的情形。显然,最终的解决方案就是清盘这华山一条道。

而民生加银汇利在今年3月31日因触发合同终止条款,宣布即日起终止本基金基金合同。早在2月24日,民生加银汇利发布可能触发基金合同终止情形的提示性公告称,该基金已连续超过60个工作日基金资产净值低于5000万元,可能触发基金合同终止。截至3月31日,基金当前基金资产净值为 0 元,基金份额持有人为 0 人。

同样,民生加银汇利也是一只偏债混合型基金,其业绩比较基准为中债总指数收益率*60%+一年期定期存款基准利率(税后)*25%+沪深300指数收益率*15%。有意思的是,民生加银汇利今年3月30日披露的2021年年报显示,报告期末,基金股票投资仓位高达74%,固定收益投资却零持仓。

据悉,民生加银汇利成立于2021年2月1日,彼时基金发行募集规模为3.47亿元。截至2021年年末,基金资产净值缩水至约312.21万元。可见,在不到一年时间里,基金规模已骤降近九成。

新经济e线注意到,民生加银汇利报告期末份额变化情况表明,基金合同生效日起至报告期期末基金总申购份额和总赎回份额分别为1.03亿份和4.47亿份,净赎回3.44亿份。截至2021年年末,在八大机构持有人中,多达七家悉数赎回了其所持份额,分别包括两家各赎回1亿份、两家各赎回5014.44亿份,另有两家各赎回了1499.9亿份,另有一家赎回了999.9万份,仅剩下一家机构期本持有295.29万份,占比高达97.85%。

此前,民生加银添鑫纯债已于今年2月完成清算。据该基金3月7日发布的清算报告显示,截至2月17日的最后运作日,基金份额仅录得457.89亿份。想当初,民生加银添鑫纯债在2019年8月14日成立时的募集规模曾高达11.59亿元。其中,A类和C类份额分别达7.47亿元和4.13亿元。

除了以上3只基金外,民生加银基金去年四季度还有4只基金清盘,分别包括民生加银兴利、民生加银润利和民生加银瑞鑫一年定开、民生加银平稳添利,前两只和后两只各为偏债混合型基金和中长期纯债基金。

固收资产条线遭重捶

另据新经济e线了解,在银行系公募基金公司中,固收资产条线往往是传统强项,但近年来民生加银基金旗下固收条线却惨遭重捶,旗下基金业绩表现让人大掉眼镜。

从债券型基金2021年全年净值回报来看,民生加银旗下产品业绩垫底,旗下5只债基(A/C分列)民生加银鑫享债券C、民生加银鑫享债券D、民生加银鑫享债券A、民生加银添鑫纯债债券C、民生加银添鑫纯债债券A在2021年里跌幅分别高达24.92%、24.91%、24.62%、21.73%、21.43%,上述基金也是仅有的去年全年跌幅超过20%的债基。特别是,民生加银鑫享和民生加银添鑫在去年12月和11月曾分别出现17%和19%以上的跌幅。

截至2021年年末,民生加银鑫享和民生加银添鑫各份额的累计单位净值也全部跌破面值,民生加银鑫享债券C、民生加银鑫享债券D、民生加银鑫享债券A分别为0.9085元、0.7869元、0.9216元。民生加银添鑫纯债债券C、民生加银添鑫纯债债券A则分别为0.8194元、0.8271元,上述基金均是在2016年和2019年间成立。

据基金去年三季报显示,民生加银鑫享重仓多只地产债,如20大连、16魏桥05、20融创02等,同期,民生加银添鑫重仓20宝龙02、19国开07、20华远地产MTN001、20时代09、20津保Y3等债券,该基金在此前的二季度重仓20时代09、20融创02、20奥园02、20宝龙02、20大连万达MTN001。

不过,今年3月30日披露的基金2021年年报显示,报告期末,在民生加银鑫享重仓债券中,地产债已消失不见,主要持仓为国家债券和政策性金融债券,期末公允价值分别为2.63亿元和2.31亿元,占比分别达53.5%和47%,而企业债券持仓已减持至7109万元,占比降至14.47%。同期,基金股票持仓为零。

截至2021年年末,民生加银鑫享资产净值大幅缩水至4.91亿元,较2016年10月31日成立时的50亿元相比,降幅超过九成。而该基金机构持有人变化情况表明,四大机构持有人均有赎回,有两大持有人悉数赎回了所持份额6.04亿份和8.84亿份,另有两大持有人分别赎回了7.55亿份和8.04亿份,所持份额分别降至1.19亿份和7677.12万份,期末持仓占比分别为21.83%和14.14%。

据民生加银添鑫2021年四季报表明,报告期末按债券品种分类的债券投资组合来看,基金已全部减持了企业债券,仅持有国家债券和政策性金融债券,分别持有291.06万元和172.71万元,占比分别为50.47%和29.95%。

值得一提的是,以上两只基金原基金经理陆欣已于去年8月11日离任,转而分别由刘昊和胡振仓接任。资料显示,陆欣离任前任民生加银固定收益部总监、固收资产条线投资决策委员会主席、公司投资决策委员会成员、基金经理。其担任基金经理的时间长达10年以上,在去年8月11日,陆欣因个人原因离任基金管理工作并从民生加银离职。

作为接任者,刘昊于2018年8月加入民生加银,曾任固定收益部基金经理助理,2020年7月开始担任基金经理;胡振仓稍早于2017年6月加入民生加银,担任基金经理。胡振仓早期曾在乌鲁木齐商业银行从事债券交易与研究,此后在券商、基金公司陆续担任债券交易、固定收益部副总经理、基金经理等职。

另据统计,截至去年四季度末,民生加银旗下还有民生加银嘉益等10只基金已跌破5000万元的清盘红线,其中主动权类基金、债券型基金(包括偏债混合型基金在内)、指数型基金各有4只、4只和2只。