来源:熊园观察

国盛证券宏观研究员 刘安林

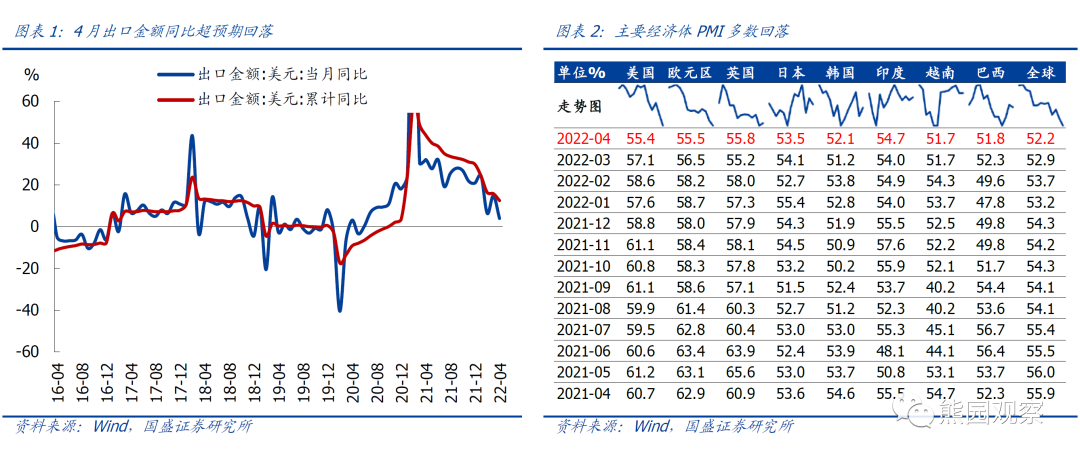

事件:1)5月3日,美国贸易办公室宣布对中国加关税的两项行动7.6(对应340亿美元)和8.23(对应160亿美元)到期,将启动复审程序;2)按美元计,4月出口同比3.9%,预期5.3%,前值14.7%;4月进口同比零增长,预期-2.5%,前值-0.1%;贸易顺差511.2亿美元,前值473.8亿美元。

核心结论:4月出口超预期大降,外需走弱之外,关注国内疫情恶化导致订单外流的持续性;进口剔除能源后降幅扩大,凸显内需不足。短期看,近期有迹象表明,美国有可能豁免对我国的已征关税,我们详细测算了对出口的拉动和利好行业。继续提示,今年出口整体趋于下滑是大趋势,后续国内疫情演化是关键。

1、总体看,4月出口同比增3.9%,低于预期5.3%和前值14.7%;环比降0.9%,创2013年来次低(仅高于2019年-2.2%),主因国内疫情恶化和外需走弱。

2、具体看,关注量价、商品、国别3大结构特征

>量价:价格仍是出口的重要支撑。

>商品:出口商品结构呈现“三强、三弱”六条明确线索。

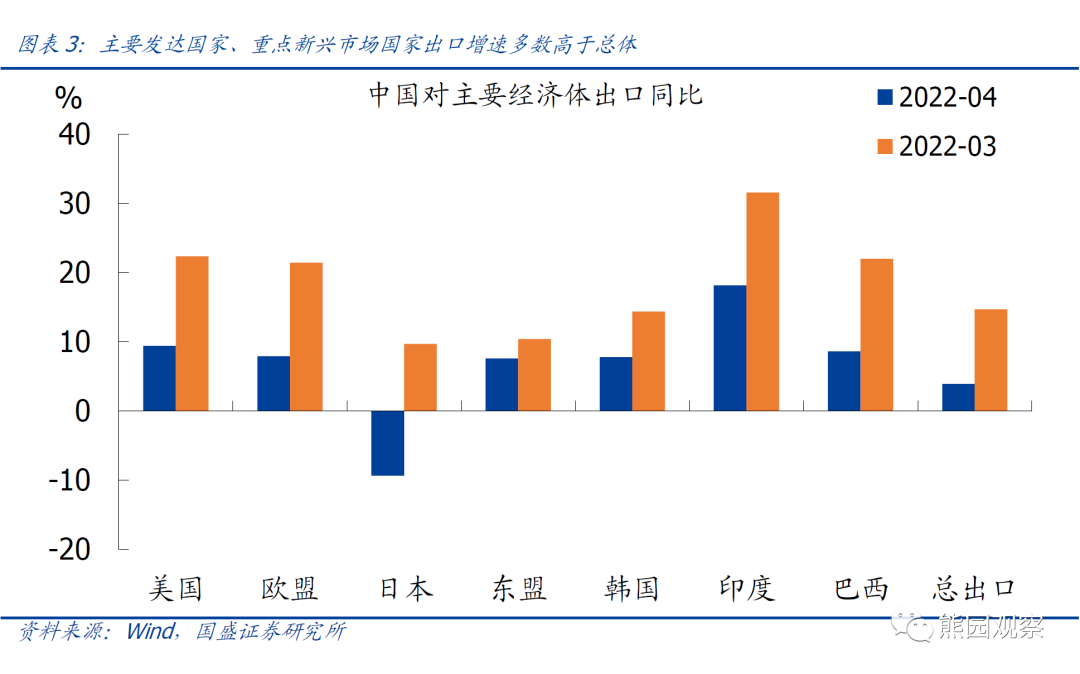

>国别:对主要发达国家、重点新兴市场国家的出口增速多数高于总体增速。

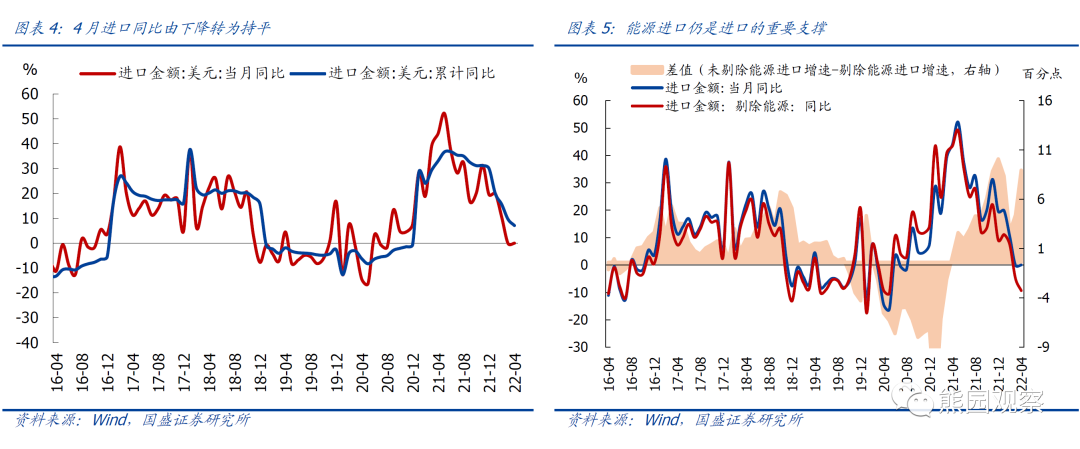

3、进口看,4月进口同比零增长,高于前值-0.1%和预期-2.5%;环比降2.8%,弱于季节性(2016-2019年均值为降2%);和3月一样,若扣掉能源,4月进口跌幅进一步扩大。

4、近期有迹象表明,美国有可能豁免对我国的已征关税,影响会有多大?(后附详细测算)

>目前看,首批500亿美元商品加征关税到期后,存在取消或部分取消的可能性。

>如果取消加征关税,对中国出口的拉动有多大?取消加征关税对中国出口的拉动预计有限,如果加征关税全部取消,对2022年出口拉动的上限可能在1.8个百分点左右,具体拉动还需观察关税取消的节奏。

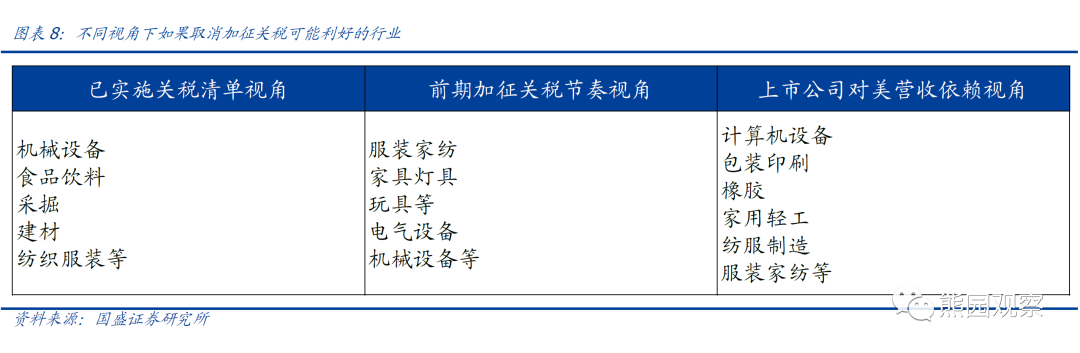

>如果取消加征关税,利好哪些行业?测算发现:若全部取消或部分取消关税,纺织服装、轻工制造(包括家具灯具、玩具)、家电、机械设备等可能相对受益。

报告摘要:

一、总体看,4月出口同比增3.9%,低于预期5.3%和前值14.7%;环比降0.9%,创2013年来次低(仅高于2019年-2.2%),主因国内疫情恶化和外需走弱:一方面,国内疫情反复拖累生产、订单可能外流,表现为4月PMI新出口订单指数环比下降5.6个百分点至41.6%,但同期韩国和越南出口仍偏强,特别是4月越南出口三年复合增速增加3.7个百分点至18.7%。另一方面,海外经济下行、外需回落,表现为4月全球制造业PMI环比降0.7个百分点,发达经济体中,美国、欧元区、日本分别环比下降1.7、1.0、0.6个百分点,仅英国“逆势”上行0.6个百分点。

二、具体看,关注量价、商品、国别3大结构特征

>量价:价格仍是出口的重要支撑。从已公布出口金额和数量的商品看,未锻造的铝出口金额同比增78.9%、出口数量仅增36.5%;稀土出口金额同比增100.7%,出口数量仅增18.5%;水海产品出口金额同比10.3%、出口数量降2.9%;集成电路出口金额同比增1.1%,出口数量降17.5%等。

>商品:出口商品结构呈现“三强、三弱”六条明确线索。1)出行强、防疫弱,主因海外疫情防控总体趋于“躺平”:4月出行相关的箱包、鞋靴出口分别同比增30.8%、28.0%,连续两个月增速高于总体增速;防疫相关的纺织(口罩等)、医疗仪器出口分别同比增0.9%、降10.2%。2)原材料强、农产品强,应和俄乌冲突有较大关系:4月铝、稀土等原材料出口分别同比增78.9%、100.7%;4月农产品、水海产品出口分别同比增20.5%、10.3%;3)投资弱、竣工弱,主因外需走弱:4月机电产品出口同比降0.1%,其中电子产品出口降幅较大,自动数据处理设备、手机出口分别同比降5.1%、7.3%;通用机械出口同比增2.8%,但也低于总体增速;同时,4月竣工链中仅灯具出口同比9.8%,高于总体增速;家具、家电出口分别同比降3.0%、5.4%,家用陶瓷器皿同比增0.8%,低于总体增速。

>国别:对主要发达国家、重点新兴市场国家的出口增速多数高于总体增速。其中,对美国、欧盟、东盟、韩国、印度、巴西出口增速分别为9.4% 、7.9%、7.6%、7.8%、18.1%、8.6%,对上述6大经济体合计出口增速约为8.8%;对日本出口同比降 9.4%,拖累总体出口增速约0.4个百分点。除上述国家和地区外,对其他国家出口增速约为-2.0%。换言之,4月出口增速下行,对其他中小发展中国家出口下降应是一大拖累,体现的是中小发展中国家受美联储加息的冲击更为明显。

三、进口看,4月进口同比零增长,高于前值-0.1%和预期-2.5%;环比降2.8%,弱于季节性(2016-2019年均值为降2%);和3月一样,若扣掉能源,4月进口跌幅进一步扩大。4月原油、煤及褐煤、成品油(海关口径)、天然气进口分别同比增81.5%、102.3%、7.2%、31.5%,延续高增;换言之,如果剔除上述4种能源,4月进口同比增速将降为-9.3%(3月为-5.1%),这与制造业PMI生产(环比降5.1个百分点)、PMI进口(环比降4.0个百分点)所传达的信号一致。

四、近期有迹象表明,美国有可能豁免对我国的已征关税,影响会有多大?

>目前看,首批500亿美元商品加征关税到期后,存在取消或部分取消的可能性。主因有二:1)基于近期美国财政部长等官员的表态,美国国内通过取消加征关税抑制通胀的意愿上升。2)从500亿美元商品清单看,主要涉及机械设备、家电、电气设备等行业,正是美国对中国依赖较高的行业,此前已进行多次豁免。

>如果取消加征关税,对中国出口的拉动有多大?参照2018-2019年的经验,简单估算取消加征关税对中国出口的拉动预计有限,如果加征关税全部取消,对2022年出口拉动的上限可能在1.8个百分点左右,具体拉动还需观察关税取消的节奏。

>如果取消加征关税,利好哪些行业?基于关税清单、关税加征节奏、上市公司对美营收依赖度等3大视角,我们测算发现:若全部取消或部分取消关税,纺织服装、轻工制造(包括家具灯具、玩具)、家电、机械设备等可能相对受益。

风险提示:疫情、外部环境、政策力度等超预期变化。

正文如下:

一、4月进出口数据点评

1、总体看,总体看,4月出口同比增3.9%,低于预期5.3%和前值14.7%;环比降0.9%,创2013年来次低(仅高于2019年-2.2%),主因国内疫情恶化和外需走弱:一方面,国内疫情反复拖累生产、订单可能外流,表现为4月PMI新出口订单指数环比下降5.6个百分点至41.6%,但同期韩国和越南出口仍偏强,特别是4月越南出口三年复合增速增加3.7个百分点至18.7%。另一方面,海外经济下行、外需回落,表现为4月全球制造业PMI环比降0.7个百分点,发达经济体中,美国、欧元区、日本分别环比下降1.7、1.0、0.6个百分点,仅英国“逆势”上行0.6个百分点。

2、具体看,关注量价、商品、国别3大结构特征:

>量价:价格仍是出口的重要支撑。比如从已公布出口金额和数量的商品看,未锻造的铝出口金额同比增78.9%、出口数量仅增36.5%;稀土出口金额同比增100.7%,出口数量仅增18.5%;水海产品出口金额同比10.3%、出口数量降2.9%;集成电路出口金额同比增1.1%,出口数量降17.5%;肥料出口金额同比下降16.1%、出口数量降41.3%。

>商品:出口商品结构呈现“三强、三弱”六条明确线索。1)出行强、防疫弱,主因海外疫情防控总体趋于“躺平”:4月出行相关的箱包、鞋靴出口分别同比增30.8%、28.0%,连续两个月增速高于总体增速;防疫相关的纺织(口罩等)、医疗仪器出口分别同比增0.9%、降10.2%。2)原材料强、农产品强,应和俄乌冲突有较大关系:4月铝、稀土等原材料出口分别同比增78.9%、100.7%;4月农产品、水海产品出口分别同比增20.5%、10.3%;3)投资弱、竣工弱,主因外需走弱:4月机电产品出口同比降0.1%,其中电子产品出口降幅较大,自动数据处理设备、手机出口分别同比降5.1%、7.3%;通用机械出口同比增2.8%,但也低于总体增速;同时,4月竣工链中仅灯具出口同比9.8%,高于总体增速;家具、家电出口分别同比降3.0%、5.4%,家用陶瓷器皿同比增0.8%,低于总体增速。

>国别:对主要发达国家、重点新兴市场国家的出口增速多数高于总体增速。其中,对美国、欧盟、东盟、韩国、印度、巴西出口增速分别为9.4%、7.9%、7.6%、7.8%、18.1%、8.6%,对上述6大经济体合计出口增速约为8.8%;对日本出口同比降9.4%,拖累总体出口增速约0.4个百分点。除上述国家和地区外,对其他国家出口增速约为-2.0%。换言之,4月出口增速下行,对其他中小发展中国家出口下降应是一大拖累,体现的是中小发展中国家受美联储加息的冲击更为明显。

3、进口看,进口看,4月进口同比零增长,高于前值-0.1%和预期-2.5%;环比降2.8%,弱于季节性(2016-2019年均值为降2%);和3月一样,若扣掉能源,4月进口跌幅进一步扩大。4月原油、煤及褐煤、成品油(海关口径)、天然气进口分别同比增81.5%、102.3%、7.2%、31.5%,延续高增;换言之,如果剔除上述4种能源,4月进口同比增速将降为-9.3%(3月为-5.1%),这与制造业PMI生产(环比降5.1个百分点)、PMI进口(环比降4.0个百分点)所传达的信号一致。

二、如果取消加征关税,对中国出口的拉动有多大?

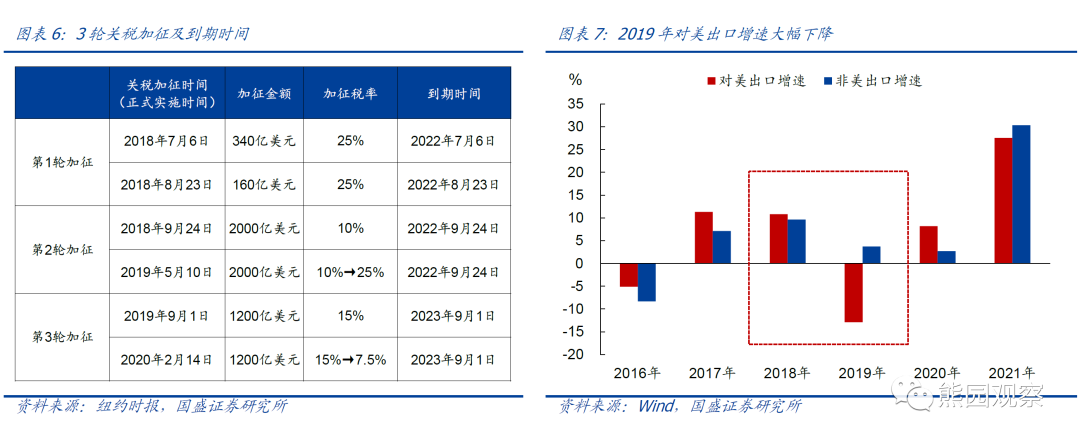

2018年中美贸易摩擦之后,美国依据“301条款”对中国加征3轮关税,而“301条款”将在生效4年后自动到期。5月3日,美国贸易办公室宣布对中国加征关税的两项行动分别将于7月6日、8月23日到期(分别对应2018年340亿美元商品、160亿美元关税加征);而第二轮2000亿美元商品关税加征、第三轮1200亿美元关税加征分别将于今年9月、明年9月到期。

目前看,首批500亿美元商品加征关税到期后,存在取消或者部分取消的可能性。主因有二:1)美国国内通过取消加征关税抑制通胀上升的意愿增加。5月2日,美国贸易代表戴琪表示“美国政府将采取一切政策手段以抑制物价飙升”;在此之前,美国总统国家安全事务副助理达利普·辛格、财政部长耶伦也都表示,取消对中国输美商品加征的关税、以帮助抑制物价上涨是“值得考虑的”。2)从首批500亿美元商品清单看,主要涉及机械设备、家用电器、电气设备等行业,恰好也是美国对中国依赖度较高的行业,此前已进行多次关税豁免。

如果取消加征关税,对中国出口的拉动有多大?参照2018-2019年的经验,简单估算取消关税对中国出口的拉动预计有限,上限可能在1.8个百分点左右。测算方法如下:1)如果将我国出口分为对美出口和非美出口两部分,可以发现2018年之前二者增速相差不大,2018年加征关税之后二者差距迅速扩大:2018年对美出口、非美出口增速分别为10.8%、9.7%,2019年则分别降为-12.9%、3.7%,对美出口、非美出口增速降幅分别为23.7、6.0个百分点。如果简单线性外推,可以认为2019年加征关税对我国对美出口的拖累约为17.7个百分点,对应出口金额约850亿美元。2)疫情期间,由于2020-2021年中国疫情控制较好,中国出口份额增加,一定程度上对冲了加征关税的影响,按照同样的方法估算,2021年加征关税对美出口的拖累约为8.3个百分点,对应出口金额约370亿美元(即份额提升对加征关税的对冲约为480亿美元)。3)假设今年我国出口份额提升还能维持2021的一半左右,即份额提升对加征关税对冲的增量约240亿美元;如果已加征关税全部取消,则合计能够带来610亿美元(370亿美元+240亿美元)的出口增量,约占2021年全年对美出口的10.6%,乘以对美出口占我国出口的比重17.1%,因此,如果加征关税全部取消,对我国出口拉动的上限可能在1.8个百分点左右。

三、如果取消加征关税,利好哪些行业?

基于关税清单、关税加征节奏、上市公司对美营收依赖度等3大视角,我们测算发现:若全部取消或部分取消关税,纺织服装、轻工制造(包括家具灯具、玩具)、家电、机械设备等可能相对受益。具体看:

>视角1:已实施的关税清单

从覆盖范围上看:每次加征关税,美国贸易保护办公室(USTR)都会公布精确到HS 10位码的商品清单,从而可以大致测算出各类商品加征关税的覆盖情况。具体看,按照HS一级分类,加征关税覆盖范围最广的是农产品、矿产品、毛皮制品、武器弹药、食品饮料、交通运输设备等,加征关税的覆盖范围均超过95%,如果中美关系缓和并逐步取消对华加征的关税,这些产品相关的行业可能首先受益。而加征关税覆盖范围较低的主要是鞋帽等日用品、机电产品、杂项制品、化工产品等,加征关税覆盖范围都在70%以下。

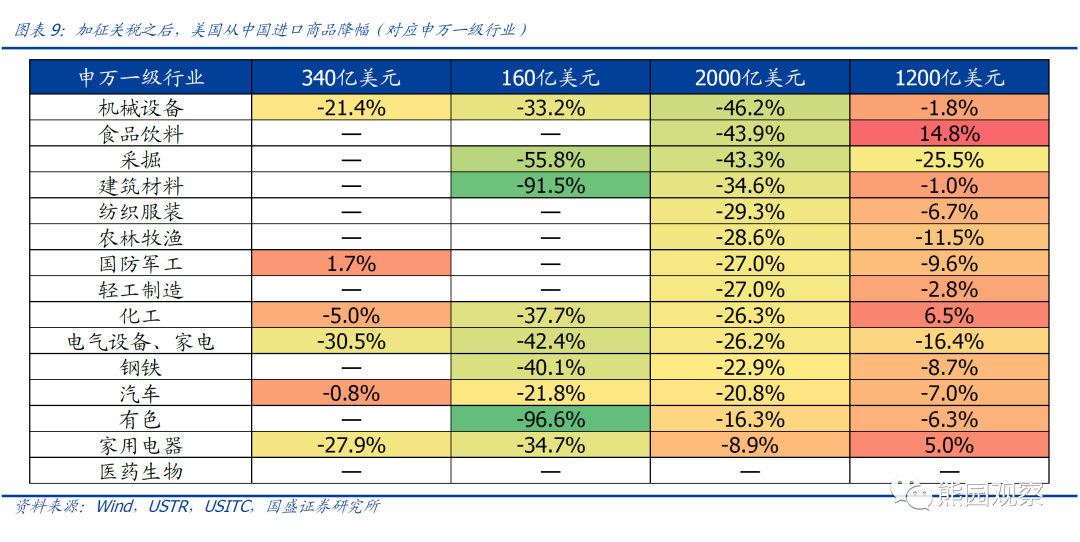

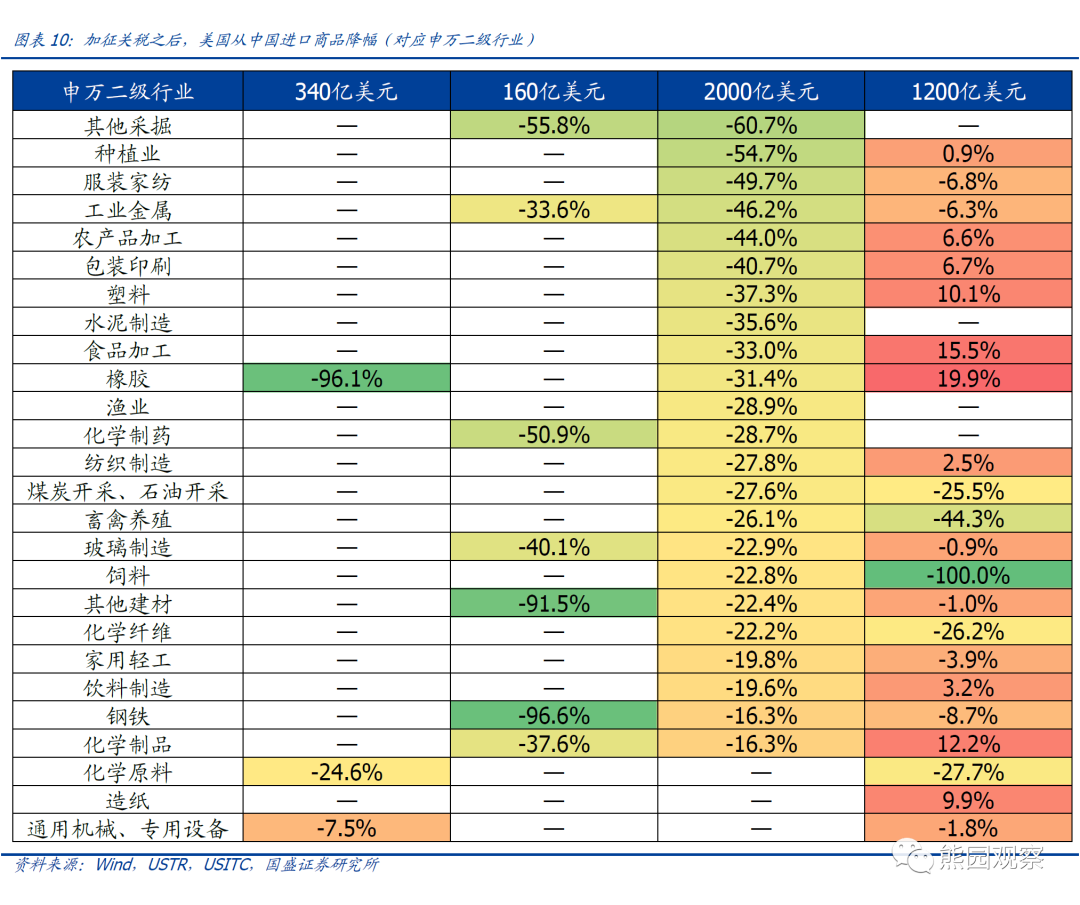

从结果上看:如果对应申万一级行业,关税加征后(特别是2000亿美元和1200亿美元),美国自中国进口金额降幅最大的是机械设备(-46.2%)、食品饮料(-43.9%)、采掘(-43.3%)、建材(-34.6%)、纺织服装(-29.3%);如果对应申万二级行业,降幅最大的主要是其他采掘(-60.7%)、种植业(-54.7%)、服装家纺(-49.7%)、工业金属(-46.2%)、农产品加工(-44.0%)等,如果后续取消或部分取消加征关税,上述行业可能相对受益。

>视角2:前期加征关税节奏

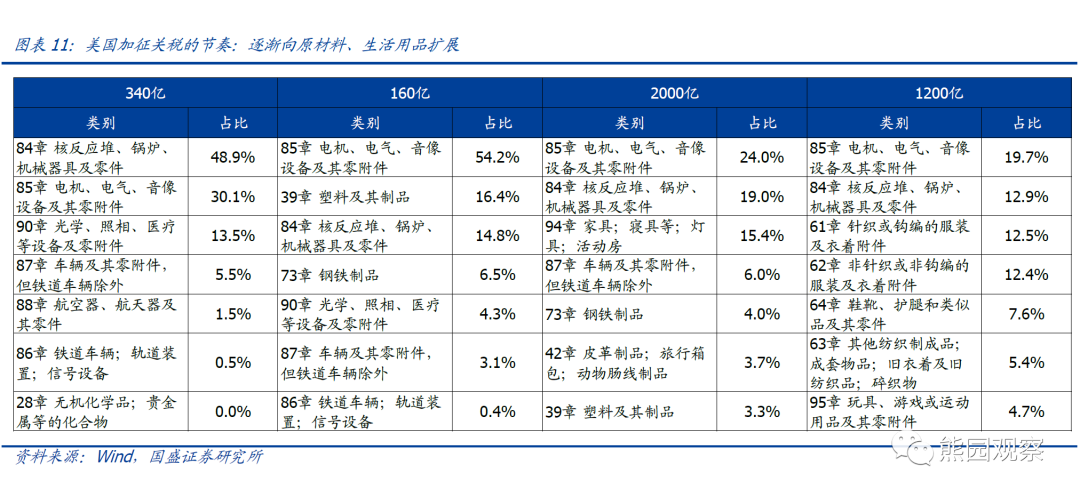

回顾美国过去3轮加征关税,可以大致判断美国对中国加征关税的线索:一是是否会影响美国居民的日常生活;二是是否拥有除中国以外的进口替代市场;三是是否能够达到压制中国制造业升级的目的。体现到加关税的过程就是:首先对电气设备、机械设备等机电产品加征关税(既不影响居民生活,又能达到压制中国制造业的目的),其次逐渐扩展到工业原材料、生活用品(可能影响居民生活)等。

具体来看:第一轮340亿美元主要集中机械设备(48.9%)、电气设备(30.1%)、光学照相设备(13.5%)等; 160亿美元主要集中在电气设备(54.2%)、塑料制品(16.4%)、机械设备(14.8%)、钢铁制品(6.5%)、交运设备(4.3%);第二轮2000亿美元主要集中在电气设备(24.0%)、机械设备(19.0%)、家具灯具(15.4%)、汽车(6.0%)、钢铁制品(4.0%)等;第三轮1200亿美元主要集中在电气设备(19.7%)、机械设备(12.9%)、针织服装及衣着(12.5%)、非针织服装及衣着(12.4%)、鞋靴(7.6%)、其他衣着(5.4%)、玩具(4.7%)等。

因此,如果取消或部分取消加征关税,节奏应会和加征关税的节奏相反,即:预计首先取消跟居民生活高度相关的服装衣着、家具灯具、玩具等生活用品以及美国从中国进口占比较高的电气设备、机械设备等行业加征的关税,其次可能逐步向其他行业扩展。而且,由于美国国内通胀高企,如果美国希望通过取消已经加征的关税来降低国内通胀,首先取消生活用品相关产品加征关税也是最直接的选择。

>视角3:上市公司对美营收依赖度

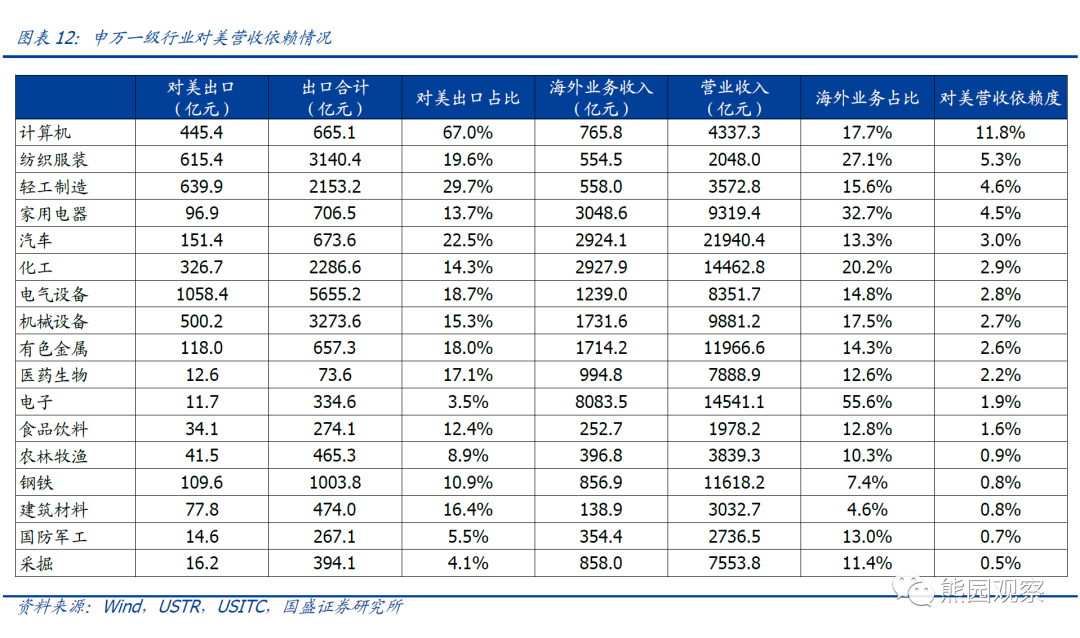

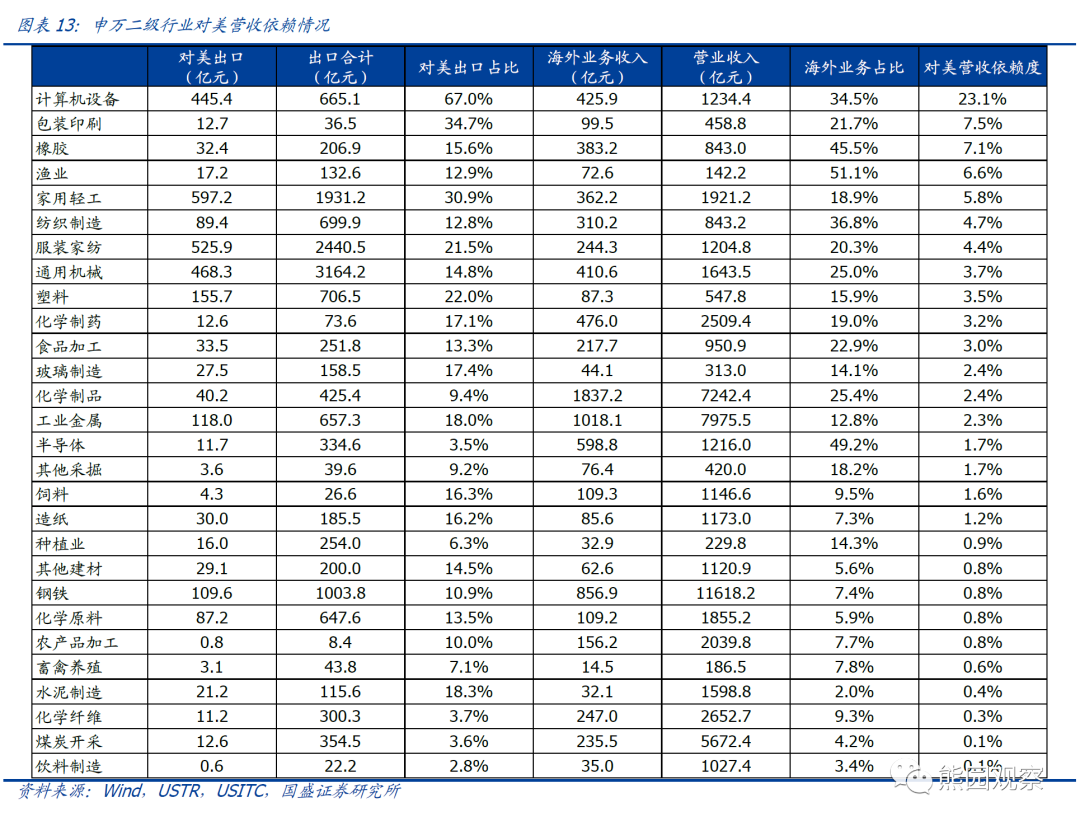

按照申万一级行业,上市公司对美营收依赖度最高的是计算机、纺织服装、轻工制造、家电等,对应申万二级行业包括计算机设备、包装印刷、橡胶、家用轻工、纺服制造、服装家纺等,如果中美关系缓和,上述行业上市公司可能更加受益。具体测算过程如下:首先将HS商品分类与申万行业进行匹配,并利用HS出口数据中对美出口的占比近似替代申万各行业出口中美国的占比,加上各个行业海外业务占比情况,从而估算出股票市场各行业对美营收占总营收的比例。从结果看,申万一级行业中对美营收依赖度最高的是计算机(对应出口类别自动数据处理设备),上市公司对美营收占行业营收超过10%,此外纺织服装、轻工、家电、汽车等对美营收占比业相对较高,均超过行业营收的3.0%;申万二级行业中计算机设备对美营收依赖最高,对美营收占行业营收的比例超过20%,此外包装印刷、橡胶、家用轻工等占比也相对较高。

风险提示:疫情演化、外部环境恶化、政策收紧等超预期。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>