华夏时报记者 王兆寰 北京报道

近一周来,券商股的涨停潮横扫整个A股,提升了市场人气,再次让投资者看到了希望。卖方券商非银分析师们纷纷借机召开线上沟通会,可谓忙到不亦乐乎。

然而,6月16日,光大证券(维权)一天的“天地板”搅动了整个板块,券商股由此集体“熄火”。一周来(6月13日至6月17日),光大证券走下了老大的位置,取而代之的是曾经的网红券商红塔证券。

据同花顺iFinD统计显示,17日,有1.56亿主力资金流入扫货红塔证券,午盘后封单涨停,位居板块第一,由此带动板块和A股活跃度提升。一周来,红塔证券累计上涨22.7%,位居涨幅榜第一;长城证券上涨15.7%,位居第二;中信建投上涨14.7%,光大证券上涨8.6%,分别位居第三、第四。

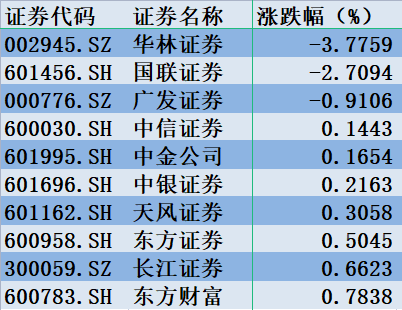

在跌幅榜上,华林证券下跌3.7%,位居第一;国联证券下跌2.7%,广发证券下跌0.9%,分别位居第二和第三。

涨停潮席卷A股

6月15日,券商板块掀涨停潮,光大证券的再次涨停激发了整个市场热情,完成第5个涨停板。截至当日收盘,券商板块指数涨3.38%,东方财富一度大涨8%,成交额突破200亿居A股首位;长城证券、红塔证券纷纷涨停。

受此影响,A股保险股也出现暴动,8000亿保险股巨头中国人寿罕见涨停。沪指重返3300点,创业板指盘中一度大涨3%。沪深两市当日成交额1.3万亿,创2月24日以来最大单日成交金额。

不过,成也资金,败也资金。6月16日,光大证券结束了惯性涨停,大量资金出逃,板块由此整体降温。

6月17日,有趣的事情发生了,光大证券低位盘整,红塔证券接过涨停大旗,午后直接大单封板,再次提振了市场热情,沪指也震荡向上收复3300点失地。

《华夏时报》记者通过同花顺iFinD统计显示,一周来券商板块累计资金净流出60.26亿元,东方财富累计净流出16.31亿元,位居两市第一;光大证券累计净流出10.89亿元。

安信证券发布最新报告分析指出,市场交投活跃显著回暖,宽信用预期提振了市场信心。6月以来日均股基成交额11229亿元,环比提升22%,两融余额1.54亿元,环比提升1.3%,市场交投活跃度及风险偏好回暖显著。

6月10日,央行披露5月金融数据,社融存量增速自10.2%回升至10.5%,新增社融2.79万亿元,同比多增8399亿元;新增信贷1.89万亿元,同比多增3920亿元。5月M2同比自10.5%大幅上升至11.1%。

报告指出,社融及信贷投放超市场预期,下一步信用宽松预期有望加速落地提振市场信心,带动市场交易情绪提升,利好券商经纪业务收入增长。

同时,资本市场改革政策利好频出,利好券商投行、重资本业务。公募基金高质量发展,券商最为受益。

安信证券认为,年初受市场大幅波动影响,券商板块估值回落至1.4倍PB,部分头部券商估值则接近或低于1倍PB,处于历史底部位置。复盘历史,历次流动性宽松叠加资本市场改革政策出台,券商板块获得显著超额收益,看好板块估值修复。

“券商板块近期的行情确实很猛,而且是成板块状涨停,往往也对应了行情的阶段性高点。行业短期内的基本面并没有太大的变化,股民应该理性看待,切忌盲目追涨。”一位上市券商首席分析师向《华夏时报》记者直言。

同时,一些市场人士也发表了颇为接地气的看法:券商,早已不再是A股领先指标,而是回过神来的补涨品种。

加快财富管理业务转型

6月17日晚间,中国证券业协会根据各证券公司经审计数据,对证券公司资产规模、各项业务收入等38项指标进行了统计排名,发布了2021年证券公司经营业绩指标排名情况。

2021年,证券行业资产规模稳步提升,综合实力进一步增强。截至2021年末,行业总资产10.53万亿元,净资产2.51万亿元,分别较上年末增长20.0%、12.5%;行业净资本1.99万亿元,较上年末增长10.7%。

2021年度证券行业业绩持续改善,全行业实现营业收入4967.95亿元,实现净利润2218.77亿元。2021证券行业净资产收益率为9.23%,较上年提高了1.4个百分点。

值得注意的是,证券行业加快财富管理业务转型,服务市场投资理财需求能力进一步增强。

2021年证券行业持续发力财富管理业务转型,实现经纪业务收入1529.62亿元,同比增长19.6%。同时,实现代理销售金融产品收入190.75亿元,同比增长51.7%;实现投资咨询业务收入53.75亿元,同比增长14.9%。客户资产规模达72.54万亿元,同比增长18.6%。2021年证券行业代理机构客户买卖证券交易金额达606.77万亿元,同比增长30.7%。

此外,证券公司主动管理能力进一步增强,资产管理业务收入企稳回升。2021年实现资产管理业务收入283.93亿元,同比增长9.0%。

《华夏时报》记者注意到,在证券公司2021 年度资产管理业务收入排名中,东方证券以34.9亿元位居第一,中信证券以29.3亿元位居第二,华泰证券以18.5亿元位居第三,国泰君安17亿元位居第四,海通证券15.5亿元位居最后。

板块热情能否持续?

中信证券发布最新报告指出,风险偏好提升带动市场成交额重回万亿,券商板块估值随之提升。贝塔驱动叠加低估值,是本轮上涨的特征。目前,券商板块估值处于2018年以来21%分位数水平,仍处历史低位。展望未来,贝塔因素是短期驱动,供给侧改革及财富管理业务仍为中长期投资主线。

报告分析指出,短期内,受市场交投活跃度上升与资本市场回暖影响,题材标的可能在短期内充分受益于市场资金流入,表现出较强的β属性。但是,证券公司的长期估值仍将由ROE决定。展望未来,通过产品创新推动投资交易业务向客需驱动转型,以及通过财富管理转型承接居民财富转移配置浪潮,是提升券商ROE有效路径。在证券行业持续走向头部集中的过程中,只有在风险定价、资本规模、金融科技和人才机制方面具备α优势的券商方能脱颖而出。

中信证券给出了当前证券行业选股的三条逻辑主线为:受益于行业供给侧改革的综合券商。在行业高质量发展阶段,证券行业商业模式升级,行业格局正在向头部集中;同时,证券行业资管业务将加速向主动管理转型,以投顾服务为主的新模式正在建立,看好财富管理赛道的优势公司。

此外,券商股是市场走势的风向标,具有强β属性。从品种看,次新券商股、流动盘小的券商股、并购重组和题材股弹性大。从时间看,在行情启动初期,贝塔因素有明显正收益,但其可投资的窗口期往往较短,这些“热门股”则需要依靠很强的交易能力把握。

国泰君安证券分析师刘欣琦认为,机构业务将成为券商增长的下一看点,推荐机构业务占比更高、机构业务产品化能力更强的券商。

当前市场对券商股价弹性减弱的解释大多由投资者偏好的外因出发,认为其原因在于市场理性化程度提升,从而降低了对券商类盈利确定性较低的资产的偏好程度,但这一解释忽略了决定股票价格内在因素,券商股弹性减弱的本质是盈利确定性提升所致。

在刘欣琦看来,投资者机构化是大势所趋。居民更多通过资管产品来投资标准化金融资产,为券商未来机构业务提供巨大的发展空间。只有不断提升自身产品化能力,券商才能够加强对机构客户的核心竞争优势,在蓬勃发展的机构业务中分一杯羹。

过去5年,具有产品化能力的券商已逐步从估值折价走向了估值平价甚至估值溢价,反映出券商行业盈利驱动力的变化。相较于零售业务而言,机构业务的盈利空间和盈利确定性均更高。因此,在机构业务上,产品化能力更强的券商,未来其盈利增长的空间和确定性也会更高,理应享受更高的估值。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>