来源:i科创力南方周末研究员 罗仙仙

中国证监会自2019年12月发布《上市公司分拆所属子公司境内上市试点若干规定》(以下简称《境内分拆规定》),允许A股公司分拆子公司至A股上市(以下简称A拆A)。

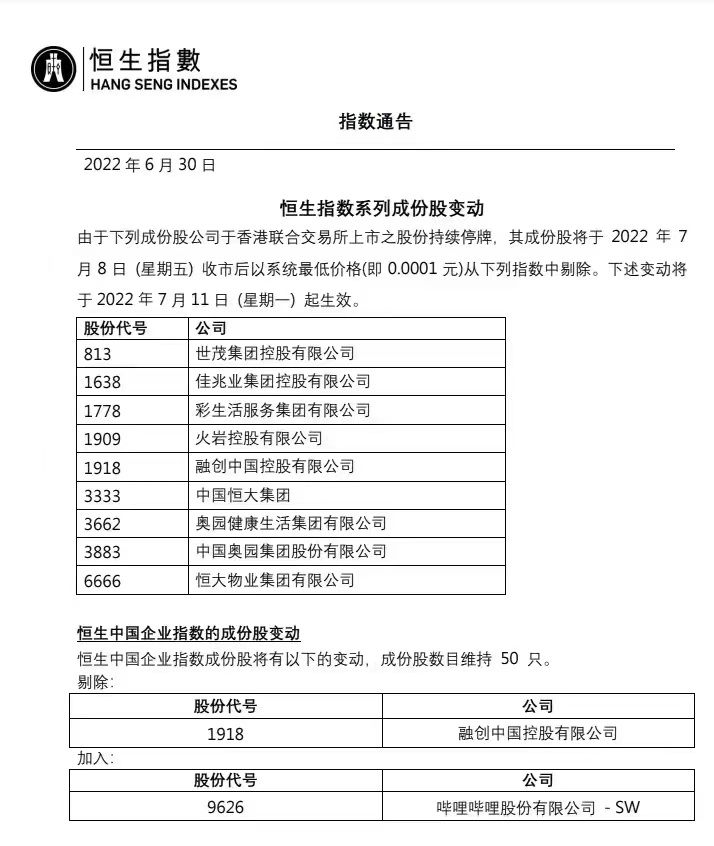

两年半过去,截至2022月6月30日,沪深两市4731家上市公司中,有99家公告“A拆A”意向,有72家披露A拆A预案(或修订稿)共计73份,已有18家A拆A的企业上市(含已获审核通过待上市)。其中最积极的一家,中集集团(000039.SZ)已发布2份分拆预案、1份意向公告。

从已披露的73份A拆A预案看,国企是最积极的A拆A行动派,内部孵化是A拆A最主要的来源,新兴产业企业则是A拆A最重要的成果。

国企改革搭上A拆A顺风车

从上世纪90年代开始,华尔街投资银行就热衷于企业的分拆和并购,今天它仍是全球企业运营的重头戏。就在最近半年里,东芝、通用电气、家乐氏等国际巨头陆续宣布要一拆为三,2022年7月葛兰素史克分拆消费者医疗保健业务公司Haleon即将开始独立运营。

A股公司分拆子公司上市始于2000年,同仁堂(600085.SH)分拆同仁堂科技发展股份有限公司(01666.HK)至香港上市,成为第一个“吃螃蟹的人”。当时,A股上市公司分拆子公司仅允许到海外上市,大部分都选择登陆港股。

2019年《境内分拆规定》出台,为A股公司孵化子公司在A股上市融资打开了大门。

《境内分拆规定》开宗明义,“上市公司分拆是资本市场优化资源配置和深化并购重组功能的重要手段,有利于公司进一步实现业务聚焦、提升专业化经营水平,更好地服务科技创新和经济高质量发展。”

《境内分拆规定》出台6天后,中国铁建(601186.SH)就发布了第一份A拆A预案,拟分拆铁建重工至科创板上市。预案介绍分拆背景称,这是按照国企改革发展要求,推进铁建重工实现跨越式发展,进一步实现公司业务聚焦、提升科技创新能力和专业化经营水平。

同样,“落实国有企业改革三年行动工作部署的重要举措”,是中国联通(600050.SH)筹备分拆智网科技至A股上市的目的之一;宁波港(601018.SH)在分拆宁波远洋的预案中也表示,“分拆上市是积极推动国有资本做强做优做大的重要手段”。

当国企改革搭上A拆A这趟车,也成就了当前A拆A的独特风景。

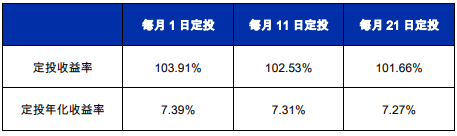

目前国企控股的A股上市公司超过1300家、占比约28%,而在73份分拆预案中,共有34份来自国企,占比约47%;从分拆速度看,在已申报和已完成分拆上市的30家公司中,国企有17家,占比高达57%。

2020年5月,国务院总理李克强在政府工作报告中提出,实施国企改革三年行动,国企要聚焦主责主业,健全市场化经营机制,提高核心竞争力。

2022年5月18日,国资委副主任翁杰明在“深化国有控股上市公司改革,争做国企改革三年行动表率专题推进会”上表示,要稳妥探索符合条件的多板块上市公司分拆上市。

相信,接下来会有更多国有控股上市公司加入A拆A行列。

内部创新孵化的最多

《境内分拆规定》对上市公司有着严格的要求:上市公司必须上市满三年,连续3年盈利且扣除分拆业务后累计净利润不低于6亿元,剥离净利润不超过50%、剥离净资产不超过30%。

此外,上市公司最近 3 个会计年度内发行股份及募集资金投向的业务和资产、通过重大资产重组购买的业务和资产,不得作为拟分拆所属子公司的主要业务和资产。

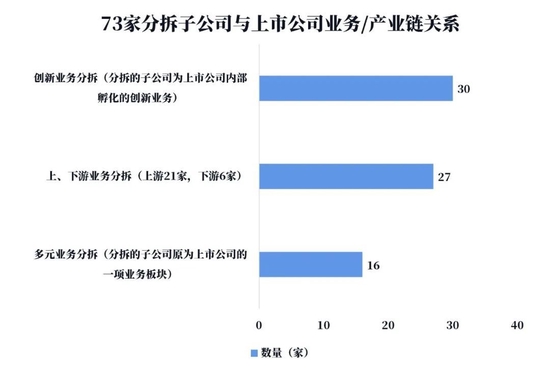

南方周末科创力研究中心梳理上述73份分拆上市预案发现,分拆子公司主要来源有三:内部孵化的创新业务;垂直产业链的布局;公司原有多元业务。

内部孵化的创新业务,是目前分拆最多的来源,也是企业寻找成长新动能的重要方式。其中最值得一提的是海康威视(002415.SZ)。

2021年8月和12月,以安防业务为主的海康威视,先后公告萤石网络分拆上市预案、拟分拆海康机器人。

这很大程度得益于它在2016年实施的《核心员工跟投创新业务管理办法》,一批核心员工和技术骨干成了与公司利益共享、风险共担的合伙人。在2016年报中,“创新业务”便独立出现在海康威视收入构成表中。

目前海康威视的创新业务,共8个板块,包括智能家居、机器人、存储、消防、安检、慧影等,各有独立子公司。

企业内部孵化创新,借力母公司成长,分拆、上市、募资、扩大再生产,是瓜熟蒂落,也是水到渠成。

在73份预案中,不少母子公司处于相同行业、同一个产业链,子公司业务领域更为细分和垂直。

最典型的是比亚迪(002594.SZ),它从创立之初就坚持垂直一体化,形成自有供应链体系。2003年比亚迪收购秦川汽车进入汽车行业,同年组建了汽车半导体事业部。随着汽车行业智能化转型,半导体在其中的地位也越来越重要,比亚迪在2020年12月底决定分拆比亚迪半导体上市,很快便成为资本市场追逐热点。

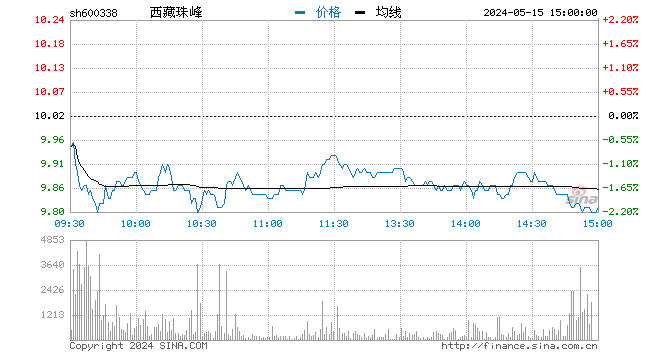

另一种基于产业链的分拆,则来自并购重组。2021年2月,潍柴动力(000338.SZ)宣布分拆火炬科技上市。这家子公司的前身,是2005年潍柴动力以10.32亿元收购的株洲湘火炬火花塞有限责任公司。

通过收购,潍柴动力完成其发动机产业链上一项重要零部件的布局,在此基础上发展起来的火炬科技,成长为火花塞这一细分领域的龙头企业,并顺势自立门户。

类似火炬科技这样的并购重组,在欧美市场比较常见,目前A股市场相对较少。随着更多中国企业开始涉足产业资本,待《境内分拆规定》中关于3个会计年度的时限过去,这一类型的分拆将会越来越常见。

在73份预案中,有15份为分拆上市公司多元化业务。这很大程度是对过去“横向多元化”发展时代的告别,业务更聚焦,分拆后母子公司各往更专业的方向发展,在此不赘述。

一半以上是新兴产业

从目前公布分拆预案的这72家上市公司看,它们规模较大并有着高强度的研发投入。截至2021年底,它们的平均总资产约1456亿(中位数约296亿),平均研发投入约31亿(中位数约8亿),平均研发强度(研发投入占营业收入比例)4.9%(中位数为3.5%)。

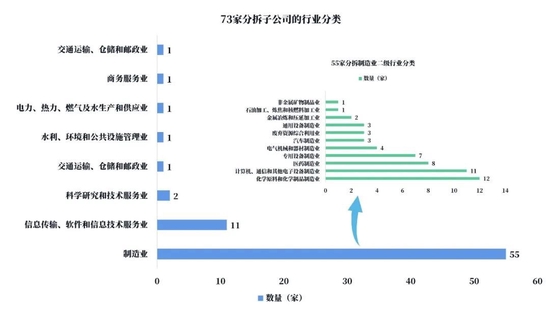

从所属行业看,它们多以制造业为主。

A股上市公司多以传统产业为主,前述72家公司也不例外。而通过A拆A,倒是分拆出了不少新兴产业公司。

国家统计局在2018年明确,战略性新兴产业包括新一代信息技术产业、高端装备制造产业、新材料产业、生物产业、新能源汽车产业、新能源产业、节能环保产业、数字创意产业、相关服务业等9大领域。

从73份分拆预案看,可归属新兴产业的共有38家,占比约52%。其中新一代信息技术产业的有13家、新材料产业有7家、生物产业有7家、高端装备制造产业有7家、新能源产业有4家。

在18家完成A拆A的上市公司(含已获审核通过待上市)中,有16家属于新兴产业、占比88.89%。

早在2010年9月8日,中国国务院常务会议就审议并原则通过《关于加快培育和发展战略性新兴产业的决定》,提出要把战略性新兴产业培育成为国民经济的先导产业和支柱产业。

新兴产业,代表着未来科技和产业发展的新方向,一贯是资本市场的宠儿。2019年开板的科创板,更是为新兴产业企业打开了“专有”资本市场。

A 拆A,同样可以撬动资本市场的力量,推动科技创新与产业化结合,期待能拆出更多新兴产业企业来。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>