热点栏目

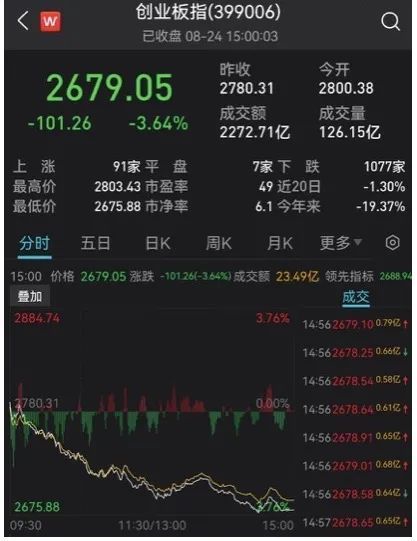

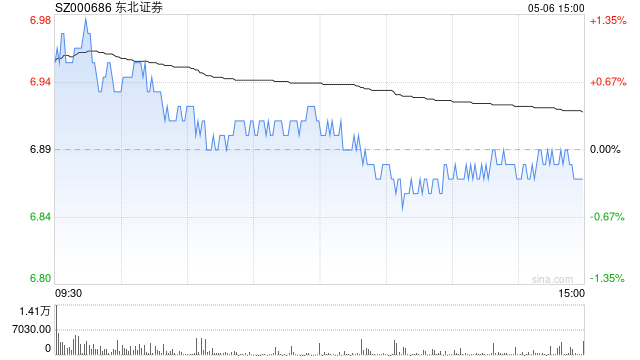

热点栏目 8月25日消息,证券板块异动拉升,截至发稿,东北证券盘中一度涨停,国元证券一度涨超5%,华西证券、华鑫股份、兴业证券、浙商证券等跟涨。

消息面上,8月24日晚间,东北证券披露2022年半年度财务报告。报告期内,东北证券实现营业收入24.03亿元,同比减少17.90%;实现归属于上市公司股东的净利润2.07亿元,同比减少70.61%。今年第一季度,东北证券营业总收入同比下降38.38%,净利润亏损2.59亿元,第二季度公司扭亏为盈,实现正收益。

十家券商披露中报,业绩分化明显

券商中报陆续披露,截至8月24日晚间,共有十家券商及券商控股股东正式披露了中报,其中东方财富、方正证券和东吴证券净利润居前,分别为44.44亿元、14.21亿元和8.18亿元。

同花顺数据显示,已披露的十家券商业绩分化明显。其中东方财富、方正证券、东吴证券、国元证券、浙商证券、国海证券和东北证券七家归母净利润实现正收益,国盛金控(维权)、中原证券和哈投股份三家归母净利润亏损,其中哈投股份亏损3.37亿元。

据东方财富半年报显示,上半年实现营业总收入63.08亿元,同比增长9.13%;实现归母净利润44.44亿元,同比增长19.23%。具体来看,东方财富证券的第一大收入来源为手续费及佣金净收入,达24.41亿元,同比增长29.96%;东方财富证券股基交易额为9.64万亿元,同比实现较大幅度增长。同时,增速最高的业务为自营业务,实现收入6.5亿元,同比增长58.6%;利息净收入为9.6亿元,同比增长25.38%。

中原证券二季度由盈转亏,亏损1.439亿元。中原证券认为,主要是受国际局势等因素影响,公司一二级市场投资业务收入同比减少;受投行项目周期性影响,承销业务收入同比减少;公司股票质押等业务计提信用减值损失。中原证券表示,虽然公司上半年总体亏损,但经过努力,逐步摆脱资本市场震荡带来的影响,呈现出企稳回升的良好态势。

哈投股份于8月23日披露半年报,旗下全资券商子公司江海证券业绩随之公开。半年报显示,2022年上半年,江海证券实现营业总收入-1.13亿元,同比下降122.41%;实现利润总额-4.64亿元,同比下降1677.23%;实现归属于母公司股东的净利润-3.46亿元,同比下降1665.33%。主营分业务看,期内,江海证券经纪业务实现营业收入1.88亿元,同比下降4.79%;投行业务实现营收0.35亿元,同比下降71.62%;自营业务实现营收-3.85亿元,同比下降423.18%。

兴业证券研报表示,从已披露的中报和业绩快报来看,中小券商业绩降幅整体收窄至50%至80%区间,部分大中型券商业绩降幅收窄至20%以内,环比一季度有显著修复;政策方面,资本市场发行机制和交易机制改革持续深化,行业经营的政策环境持续向好,全面注册制的政策预期有望提振板块情绪;估值方面,当前券商板块估值处于2012年来底部向上约8%至10%分位区间,估值与盈利错配空间显著,为行业估值修复孕育充足空间。

近日,中国证券业协会对证券公司2022年上半年度经营数据进行了统计。证券公司未经审计财务报表显示,140家证券公司2022年上半年度实现营业收入2059.19亿元,各主营业务收入分别为代理买卖证券业务净收入(含交易单元席位租赁)583.07亿元、证券承销与保荐业务净收入267.71亿元,115家证券公司实现盈利。

下半年有望边际改善,财富管理成亮点

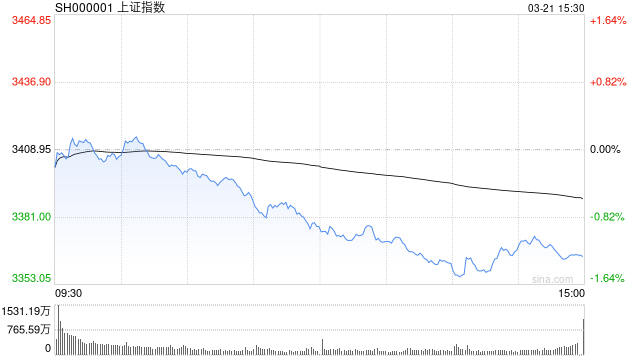

从目前情况看,上半年券商整体业绩退坡已成定局。不过随着市场的逐步回暖,券商也有望在下半年迎来边际改善。

东吴证券在非银研报中谈到,一方面,国内经济增速边际向上,叠加注册制改革稳步推进、香港互联互通机制不断深化等利好政策,券商有望迎来长期发展和增长机遇。

另一方面,行业龙头及细分领域龙头优势显著,预计未来证券行业集中度将进一步提升,且具有综合服务能力的券商及零售领域龙头优势显著。同时,财富管理及衍生品业务等新业务发展,有望驱动券商业绩增长。

不过从全年来看,尽管随着自营业务的环比修复,整体盈利改善可期,但全年业绩承压犹存,安信证券预计,全年证券行业净利润或将同比减少20%。

此外,安信证券谈到,中短期来看,券商股的表现与流动性及资本市场改革政策密切相关,当前时点在宽信用稳增长环境下,预期流动性保持相对充裕,同时伴随资本市场改革纵深推进,全面注册制改革等利好证券业发展的政策也逐步落地,券商板块有望获得显著超额收益。

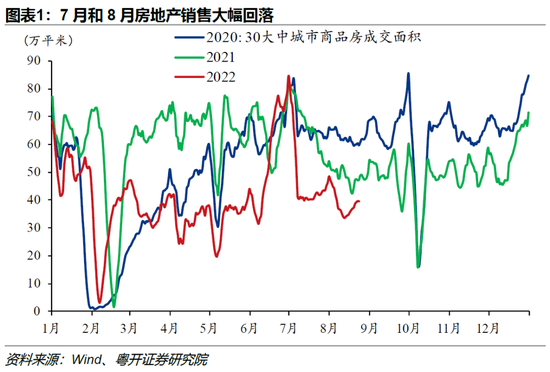

长期来看,财富管理业务占比有望进一步提升,提升估值中枢。随着房住不炒以及资管产品格局显著变化,居民加大配臵权益资产成为行业趋势,因此,财富管理对券商的营收贡献会进一步扩大,且财富管理表现突出的券商会更具备投资价值。

安信证券表示,财富管理转型的深化将有助于提升券商业绩的稳定性,一方面,券商的经纪、资管等轻资产业务逐步转型根据保有量、资管规模收费,熨平市场波动对业绩的影响;另一方面,财富管理带来的机构化程度加深,进一步增强了重资本业务的确定性。

炒股开户享福利,入金抽188元红包,100%中奖!