宏赫臻财

为您理财助力

新股初探系列

导读:万丈高楼平地起,每一个未来之星的成长之旅都要从上市之日开始,茅台2001年8月27日上市时只有89亿市值,腾讯2004年6月16日上市时只有74亿市值……不要遗憾错过它们,你要感谢资本市场,现在几乎每一天都有新股在沪港深市场上市,本系列研究旨在及时跟踪这些新股,让未来之星进入你属于你的击球区……(当前版本:1.7)

本系列研究是投资者跟踪最新新股初选的工具,更多优质公司的最新研究评测请参看我们的上市公司价值评分专栏。

当前时点得分在10分上的企业仅有25家👉【皇冠明珠】

内容提纲:

壹:图文透析 (公司经营什么,如何经营?未来怎样?)

贰:估值探讨 (公司值多少钱?)

叁:投资建议 (投资该公司的配置策略思考)

序

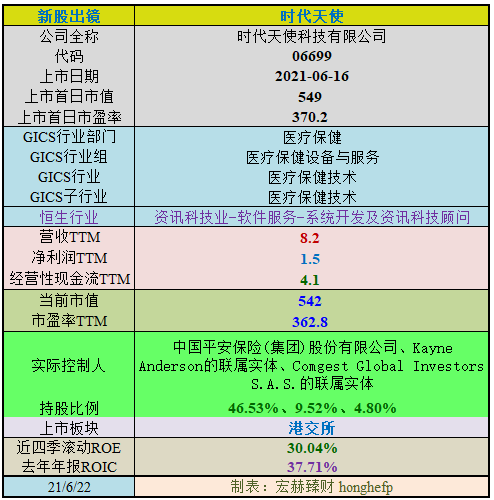

时代天使所属的细分行业为医疗保健技术,当前沪港深该子行业公司共有10家,时代天使市值位列首位。不过,改子行业主营各异,但医疗保健技术行业以及隐形正畸龙头时代天使值得投资者关注研究。

2021年06月16日时代天使首发港交所上市,当天收盘市值549亿。本文为新股初探,模糊判断公司当前价值几何?

温馨提示:企业经营的内外部环境时刻在变化,因此对于公司的判断是具有时效性的,更别提估值了,如果此文的研究时隔久远,您可以等待我们的追踪更新推送,也可以及时定制研究。点此=>【定制你自选企业的最新综合评分】

壹

图文透析

宏赫臻财-新股追踪-港股版

1

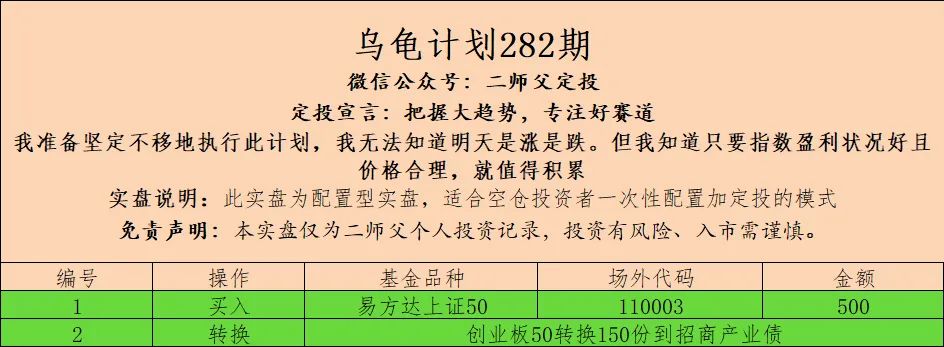

新股出镜

2021年06月16日首发港交所上市,当天收盘市值549亿。

上市首日市盈率:370.2倍;当前市值542亿;市盈率362.8倍。

公司是中国最早从事隐形正畸技术研发与产品推广的公司之一,致力为综合数字化正畸及隐形矫治提供整体解决方案。先后推出了时代天使标准版、时代天使冠军版、COMFOS、时代天使儿童版四款隐形正畸产品。

行业地位

(横向战略比较,还需结合主营可比性)

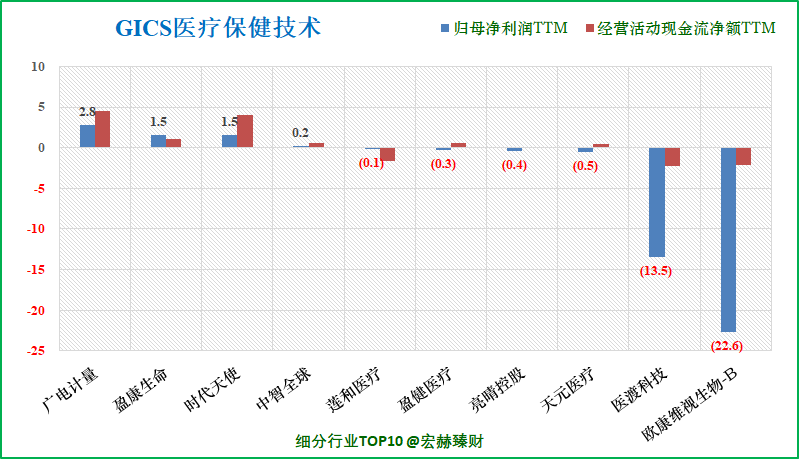

细分行业营收&净利润规模排名Top10单位 亿

选取沪深港上市的GICS行业细分为

【医疗保健-医疗保健设备与服务-医疗保健技术-医疗保健技术】

之公司,共计10家公司。数据为TTM值,下同。

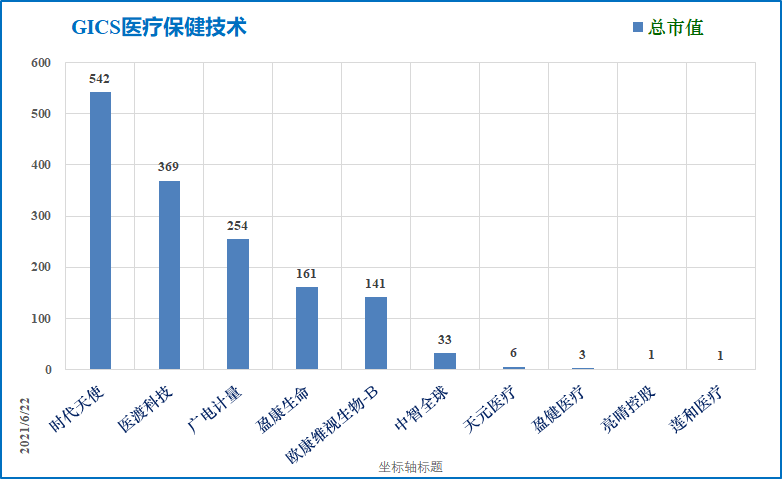

细分行业营收&净利润&市值规模排名Top10

(单位 亿)

时代天使营业收入排名【2/10】;净利润排名【3/10】

注:该对比仅供参考,请自行结合该公司主营业务具体考察其横向可比性。

时代天使总市值排名【1/10】

2

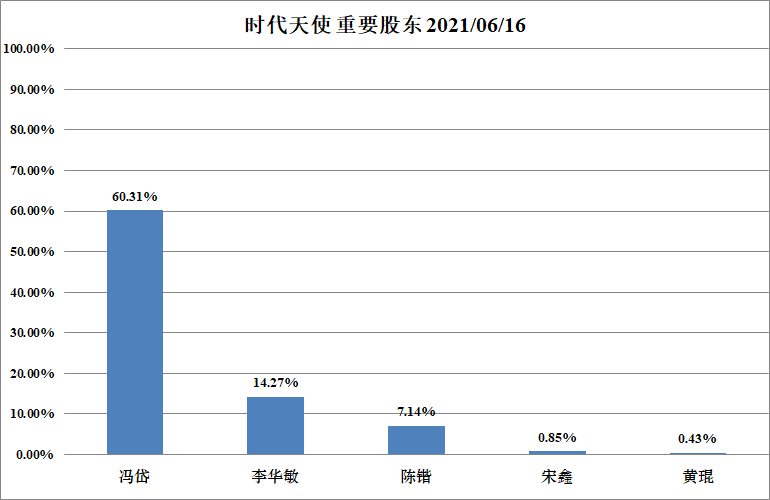

最新股东

冯岱先生是松柏投资的创始人。最大控股股东松柏投资背靠高瓴资本,作为全球牙科与口腔护理的著名投资者,布局口腔全产业链赋能公司。冯岱先生目前是最大股东,李华敏女士为现任时代天使的CEO 、执行董事,持股14.27%。

3

营收结构&盈利能力

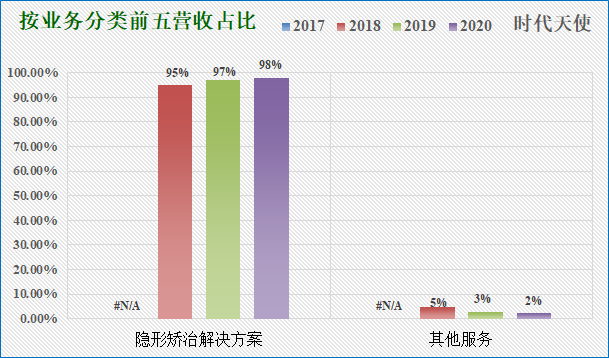

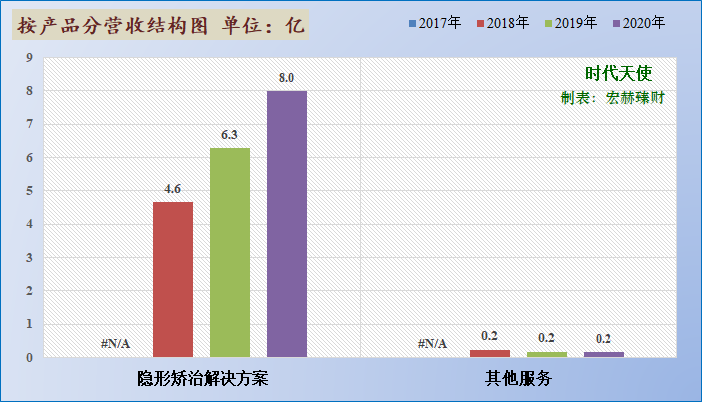

当前产品营收结构图

2018-2020年,时代天使的营收分别为4.88/6.46/8.17亿元,复合增速29.3%;

时代天使的收入主要来源于提供隐形矫治解决方案及较少量的其他服务(公司的牙科诊所服务费,用于定期提供现场培训)隐形矫治方案营收占比90%以上。

2018年2020年由提供隐形矫治解决方案所得收入分别为4.6/6.3/8.0亿元 复合年均增长率为31.1%,占当期总收入的95.2%/97.2%/97.9%。其他服务在2020年受疫情影响,短期影响牙科诊所的业务运营,导致产生的收入由2019年的1784百万元减少至2020年的1752百万元。

主营1业务2018-2020三年复利增长率分别为:--%、35.1%和27.2%。

主营2业务2018-2020三年复利增长率分别为:--%、-24.2%和-1.8%。

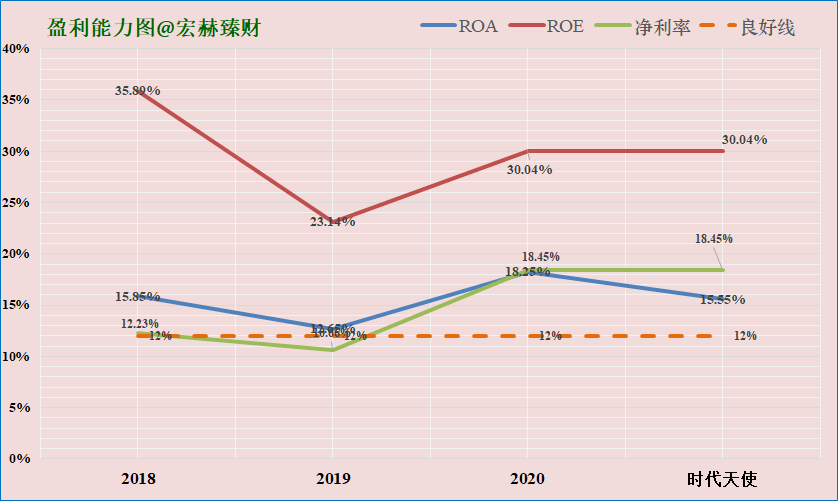

近五年盈利能力图

2020年公司ROE、ROIC盈利指标达30%左右,盈利能力突出。

4

资产负债表

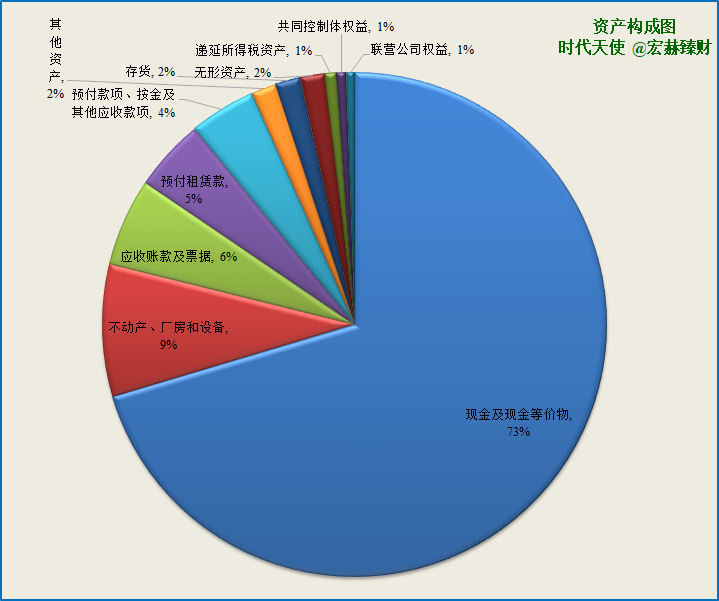

资产构成图

第一大资产为现金及现金等价物8.8亿,占比72.5%。

第二大资产为不动产、厂房和设备1.1亿,占比8.7%。

第三大资产为应收账款及票据0.7亿,占比5.8%。

5

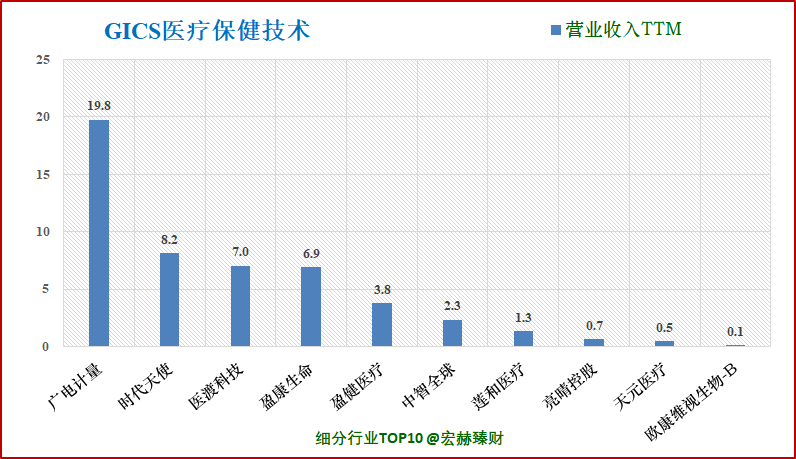

GICS子行业研发投入对比

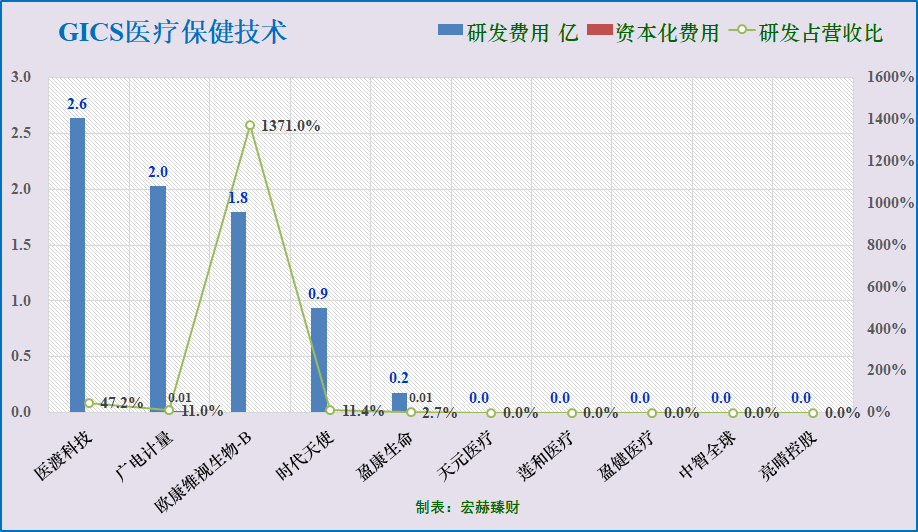

时代天使2021年06月16日刚刚于港交所上市,目前在10家GICS“医疗保健技术”子行业研发投入排在第4位。

研发投入TOP10

注:按研发费用总额降序。研发费用值A股港股更新至20-12-31。

研发投入三甲:医渡科技2.6亿、广电计量2.0亿、欧康维视生物-B1.8亿。

6

公司经营阐述

【公司主要业务】

公司是全球化隐形正畸龙头企业,旗下拥有时代天使隐形矫治系统,包括数字化辅助案例、隐形矫治器及云服务平台iOrtho三部分。

【行业状况】

根据《2018年中国正畸消费蓝皮书》,调查数据显示,国内理想正常型口腔仅有9%,个别正常和畸形比例分别达到19%和72%。根据《正畸蓝皮书》统计,2014年到2020年间,我国正畸案例从145万例提升到266万例,复合增速达到10.6%。

中国正畸市场规模从2015年的34亿美元提高至2019年的73亿美元,复合年增长率为20.7%。根据灼识咨询报告,预计2019年到2025年中国正畸市场销售收入复合年增长率有望达到13.25%,这意味着2025年销售收入有潜力达到154亿美元。

【研报】

产品+研发+销售+生产四轮驱动,核心优势突显。

1.产品线全面,可覆盖不同消费能力和年龄层次的患者群体需求;

2.独立打造口腔医学数据库与数字化平台,助力完善隐形矫治方案设计;

3.品牌黏性较高,直销稳定增长,分销渠道不断扩张;

4.已建成国内最大的牙科3D 打印生产基地,自动化生产规模定制高精度隐形矫正器。

---海通国际

贰

估值探讨

7

初探结果

……

……

……

300+优质公司深度研究&估值