周末,“股神”巴菲特再次成为全球投资者关注的焦点。

北京时间2月27日晚,巴菲特掌管的伯克希尔·哈撒韦公司(以下简称“伯克希尔”)在其官网交出了2020年全年的成绩单:伯克希尔2020年净利润比2019年接近腰斩,相较2020年标普500指数(分红再投资)高达18.4%的增幅,伯克希尔跑输了16个百分点。

备受投资者关注的致股东信一并出炉,这是巴菲特写给伯克希尔股东的第56封信,主要探讨伯克希尔在2020年的得失和投资感悟。全球投资者都希望从中了解“股神”的投资心得,以及对未来经济和市场的预测。

净利润接近腰斩

年报数据显示,2020年四季度,伯克希尔归于股东净利润为358.35亿美元,2019年同期为291.59亿美元。伯克希尔2020年全年归于股东净利润为425.21亿美元,2019年全年为814.17亿美元,相比之下降低近48%。2020年运营利润为219.22亿美元,2019年运营利润为239.72亿美元。截至2020年底,伯克希尔持有股票市值达2810亿美元。

另外,2020年,伯克希尔每股账面价值的增幅是2.4%,相对于2019年的11%大幅减缓;相对于2020年标普500指数(分红再投资)高达18.4%的增幅,伯克希尔跑输了16个百分点。

但长期来看,1965-2020年,伯克希尔的复合年增长率为20%,明显超过标普500指数的10.2%,而1964-2020年伯克希尔的整体增长率达到令人吃惊的2810526%。

值得注意的是,伯克希尔在财务报表中存在一项110亿美元的减记项。巴菲特称,这是因为他2016年犯的一个错误导致的。这一年伯克希尔买入了精密机件,并为此支付了过高的价格。

“没人误导我。我买入仅仅是因为我对于精密机件的盈利前景过于乐观。当航空业遭受重创,我的错误变得一目了然。因为精密机件最重要的客户就是航空公司。精密机件是一家运作良好的公司,CEO Mark Donegan富有热情并孜孜不倦地投入公司管理。假以时日,公司仍有望产生良好的收益。但我错估了它的未来平均盈利,因此算错了买入的合理价格。”

多家医疗健康公司跻身前15大重仓股

与盈利数据一同披露的,还有伯克希尔最新的持仓情况。

按持股市值计算,苹果仍为伯克希尔的第一大重仓股,截至2020年年底的持股市值达到1204.24亿美元。巴菲特在致股东信提到,2020年卖出了部分苹果公司股票,落袋为安110亿美元。不过,受苹果公司回购股票影响,其对苹果公司的持有股份比例不降反升。截至2020年底,伯克希尔持有苹果公司股份比例为5.4%。

美国银行为伯克希尔的第二大重仓股,截至2020年年底持股市值达313.06亿美元。可口可乐为伯克希尔的第三大重仓股,截至2020年年底的持股市值达219.36亿美元。

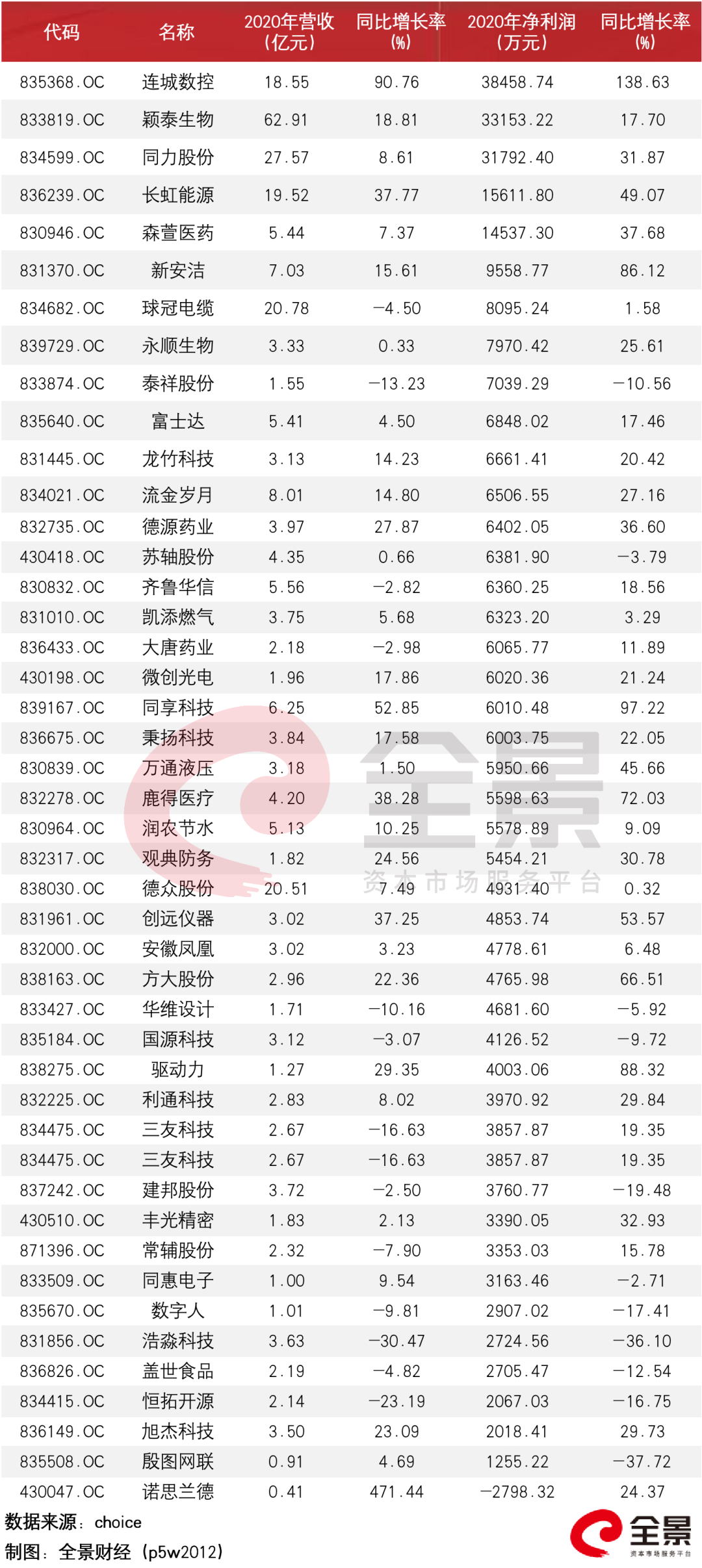

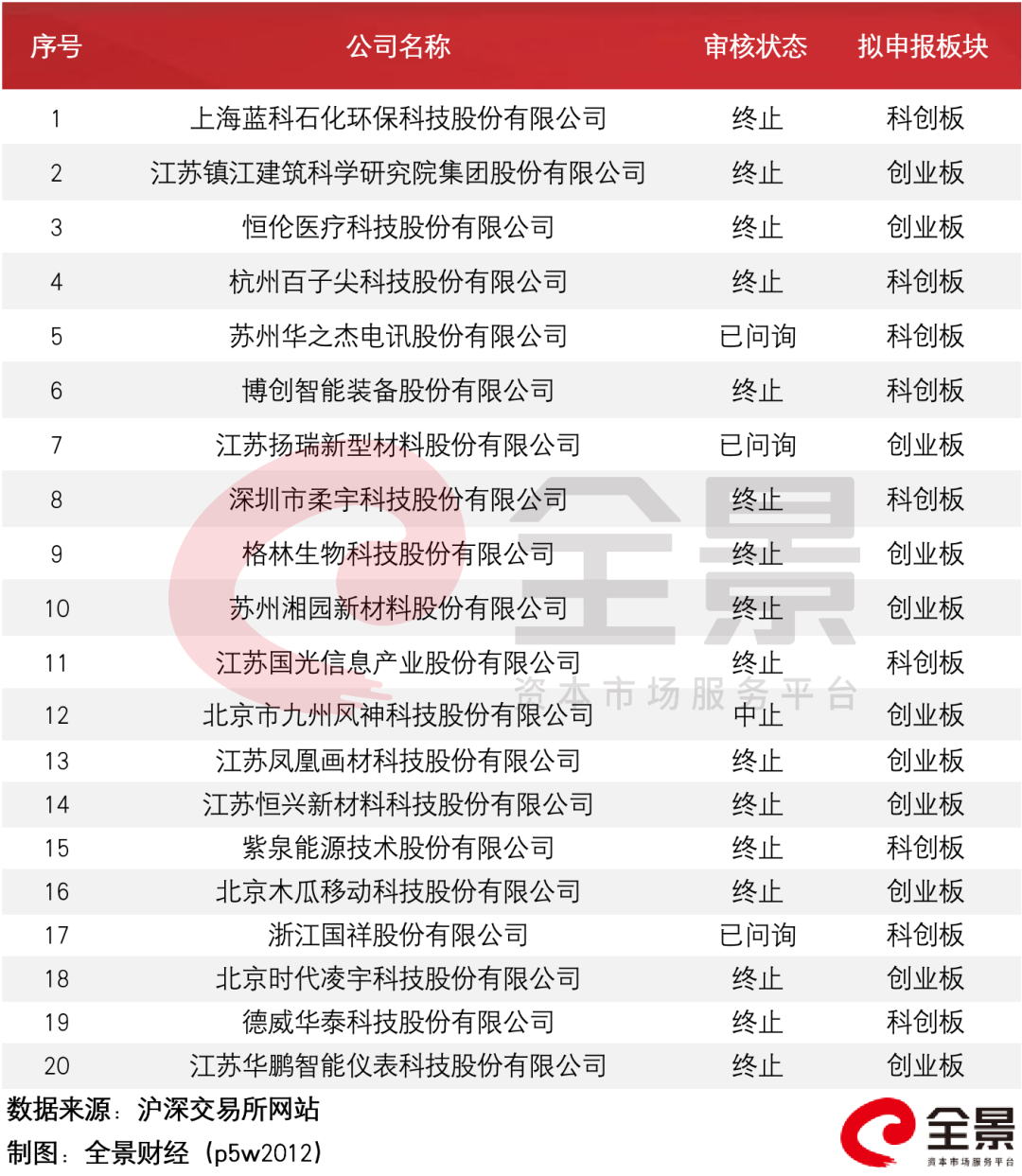

与2019年年底相比,伯克希尔前十五大重仓股中,新出现了威瑞森、比亚迪、雪佛龙、艾伯维、默克、伊藤忠商事、通用汽车等新公司,与此同时,富国银行、摩根大通、德美航空、高盛、西南航空、联合航空、维萨卡从名单中消失。

伯克希尔前十五大重仓股名单

图片来源:根据伯克希尔·哈撒韦公司官网信息制表(黄色为新增公司)

总体来说,与2019年相比,前15大重仓股多了生物医药类公司,少了金融公司。

大赚370亿元

比亚迪重回前十大重仓股

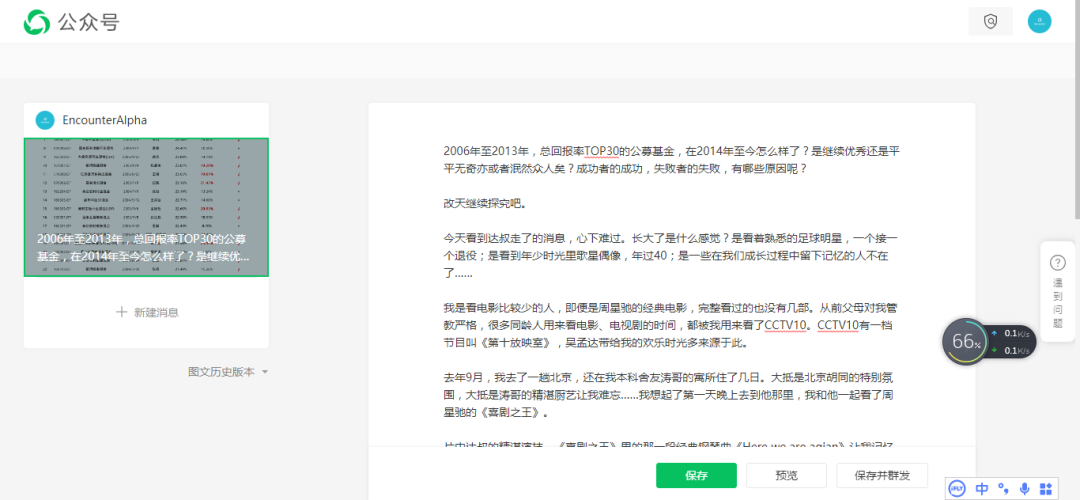

截至2020年底,伯克希尔持有2.25亿股比亚迪,比亚迪成为其第8大重仓股。

据梳理,上一次比亚迪跻身伯克希尔的前十大重仓股为2017年年底。对比两份年报,中证君发现,期间伯克希尔一股没买,一股没卖。

由于比亚迪股价大涨,伯克希尔持有市值增至58.97亿美元,得以跻身前十大重仓股。从2008年买入比亚迪至今,伯克希尔赚了56.64亿美元,折合人民币370.49亿元。

比亚迪(港股)股价走势

图片来源:Wind

去年回购金额创纪录新高

仍手持超9000亿元现金

巴菲特在致股东信中表示,2020年,伯克希尔斥资247亿美元回购了其A类和B类普通股,回购股份数量相当于流通股的5.2%,创出了公司历史最高纪录,远超2019年的50亿美元。

对此,巴菲特表示:“因为相信这些回购既能提高股东的每股内在价值,又能为伯克希尔公司可能遇到的任何机会或问题提供充足的资金。”

巴菲特对股票回购的重要性表示了极大肯定,“伯克希尔自2020年年底以来回购了更多公司股份,未来将进一步回购以减少流通股。”

伯克希尔充裕的现金流,也是其坚定回购的底气。年报数据显示,伯克希尔持有现金金额达1382.9亿美元,按最新人民币兑美元汇率,约合人民币9044.03亿元。2019年年底,伯克希尔持有现金为1279.97亿美元。

现在债券不是好的投资方向

在谈及投资战略时,巴菲特认为,现在债券不是一个好的投资方向。

“你能相信最近10年期美债收益率(2020年年末收益率为0.93%)比1981年9月的15.8%下降了94%吗?”巴菲特表示,在德国、日本等国家,投资者从数万亿美元的主权债务中获得负回报。全世界的债券投资者,无论是养老基金、保险资管还是退休金,都面临着黯淡的未来。

此外,巴菲特在致股东信中强调,其坚定不移的结论是,永远不要做空美国。

从致股东信中可看出,巴菲特依然看好股票投资。其表示,将评估公司的长期竞争优势、管理能力和特长以及价格,把股东的资金投入到其认为最有意义的领域。

希望伯克希尔是多元化集团

在致股东信中,巴菲特描绘了他心目中伯克希尔未来发展的愿景。

在巴菲特看来,目前在伯克希尔各项业务中,价值最大的是其财产/意外保险业务,也是其53年来的核心业务。“总的来说,伯克希尔保险公司的运营资金远远超过全球任何竞争对手。这种财务实力,加上伯克希尔每年从其非保险业务获得的巨额现金流,使保险公司能够安全地遵循一种对绝大多数保险公司都不可取的重股权投资战略。”巴菲特写道。

另外,第二和第三大最有价值的资产是伯克希尔对BNSF的100%控股(按货运量衡量,BNSF是美国最大的铁路公司),以及对苹果公司5.4%的所有权。排在第四位的是其对伯克希尔哈撒韦能源公司(BHE)91%的所有权。巴菲特介绍称,BHE是一个不同寻常的公用事业企业,在其拥有21年里,它的年收入从1.22亿美元增长至34亿美元。

关于巴菲特的接班人,本次致股东信并未透露。不过,巴菲特表示,2020年股东大会将于洛杉矶举行。伯克希尔两位副董事长Ajit Jain和Greg Abel将与巴菲特和查理·芒格一起回答股东的问题。

编辑:宋兆卿郑雅烁

扫二维码,3分钟极速开户>>