来源:FOF

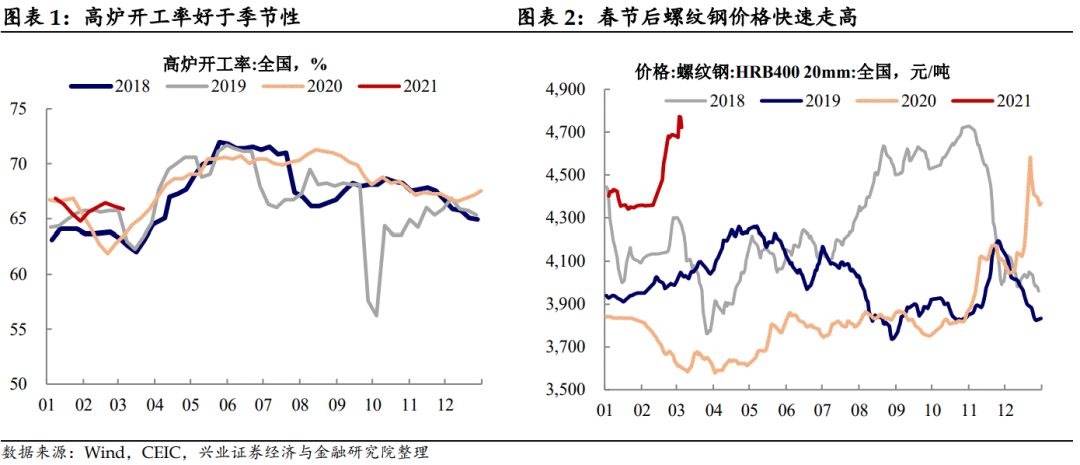

牛年开市以来,市场波动显著放大,市场风格也出现明显切换。“抱团股”松动在引发A股市场调整的同时,也累及不少权益基金净值出现较大回撤。

在此背景下,FOF产品投资策略也转向防风险为主,持仓更加注重相对平衡,价值型基金更受关注。

牛年开市以来

FOF净值分化明显

受抱团股松动影响,近期不少仓位较高的权益基金净值回撤明显。

据Wind统计显示,自春节节后以来,不到一个月的时间,净值累计跌幅超过20%的权益类基金超过了70只。受此影响,不少权益资产配置比例偏高的FOF产品净值也出现较大回撤。Wind统计显示,期间净值跌幅超过10%的FOF产品接近10只。

值得一提的是,虽然其中跌幅较大的FOF产品多为偏股混合类,但也出现个别为偏债混合类。

以某跌幅较大的偏债混合FOF为例,由于看好权益市场表现,该FOF在2020年整体保持均衡看多的配置,并以科技、医药、消费三驾马车作为主要配置方向。去年四季度,虽然增配了顺周期板块,但依然保持了组合的进攻性。“展望2021年一季度,我们认为流动性推动的结构性牛市仍将继续,我们将适度保持组合的弹性,同时,时刻关注某些板块市场估值极端泡沫化的时点,注意及时撤退,力争减小基金净值回撤。”该FOF基金经理在四季报中表示。

不过,也有不少平衡混合风格的FOF产品,在这波市场剧烈调整中,净值回撤控制较好。比如,万家稳健养老、兴全安泰平衡养老、嘉实养老2030三年、鹏华聚合多资产、华安平衡养老目标三年持有等,期间净值跌幅不到2%。

以万家稳健养老为例,该基金整体操作思路以稳定为主轴,在控下档回撤与波动风险下,基金持续采取稳健的投资策略,主要投资于具有稳健回报收益特征的基金产品,没有配置股票及股票型基金。“具有稳健回报收益特征的基金产品本质上是以追求为投资者带来长期稳定回报为目标。”

今年以防风险为主

资产配置相对平衡

基于2021年市场波动加大,不少FOF基金经理开始以防风险为主,并在配置上更加注重平衡。

“今年我们更加关注市场的风险,并在基金投资上提前做了准备。其中,在研究上储备了研究型和价值型基金经理,在投资上逐步进行调整,整体降低权益资产比例的同时,持仓结构也更为均衡,减持去年涨幅过高的基金品种,增持以顺周期板块为主要投资标的的基金品种,比如化工行业等。”

据某偏股混合FOF基金经理表示,在重要时点都会做大类资产配置的判断。实际上,在去年四季度市场依然如火如荼时,其就开始在上涨中逐渐将仓位降低至平配基准水平。在该基金经理看来,风险和收益是硬币的两面,在重视安全性的同时,必然会损失一部分的收益。当市场出现结构性或整体性高估时,需要保持一份警惕。

持有类似操作思路的基金不在少数。以泰达宏利泰和养老基金为例,该基金在去年四季度也逢高降低了权益资产风险暴露,增配了前期风险控制较好的主动权益资产,出售了前期涨幅较高的消费ETF等资产。基于对债券资产战略配置价值提升的考虑,组合适度提高了部分高久期债券资产配置比例。同时为增厚组合投资收益,该基金通过二级市场直接买入股票,参与主板市场打新。

不过,也有FOF基金经理对于今年的行情依然保持乐观。

“我们认为国内增长态势延续向好,政策退出力度好于预期,复苏和盈利修复仍是股票市场的主要驱动力,权益基金有望维持强势表现,我们将维持高于基准配置的权益配置比例。结构上,将延续目前相对均衡的权益风格,兼顾配置顺周期、低估值与优质成长赛道型基金标的。债市性价比相对前期有所上升,在防范信用风险和疫情反复的背景下,债券市场的流动性不会明显收缩,债市可能出现交易机会,但系统性加大配置力度和拉长久期的时机还需要观察和等待。”博时颐泽平衡养老三年基金经理余军说。

余军同时表示,目前债基配置将重点挖掘短久期、高票息的信用债,以及有安全垫的转债这两方面机会,同时坚持对固收加策略基金的偏高配置。此外,他认为,整体估值相对吸引力明显,且同时受益于基本面修复确认以及海外更为充裕流动性的港股具有较高的配置性价比,将在组合中维持较高的港股基金配置比例。

(中国基金报 孙晓辉)